是金子总会发光

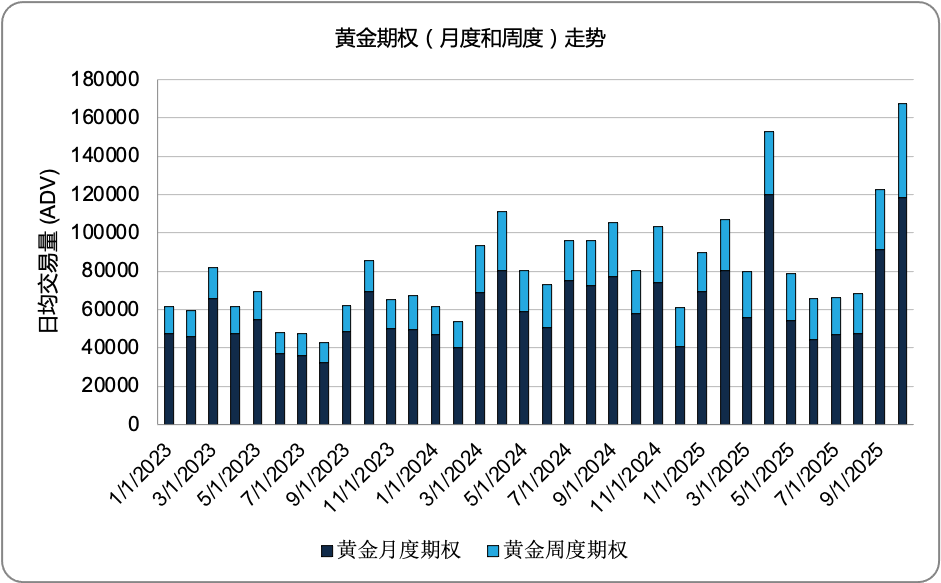

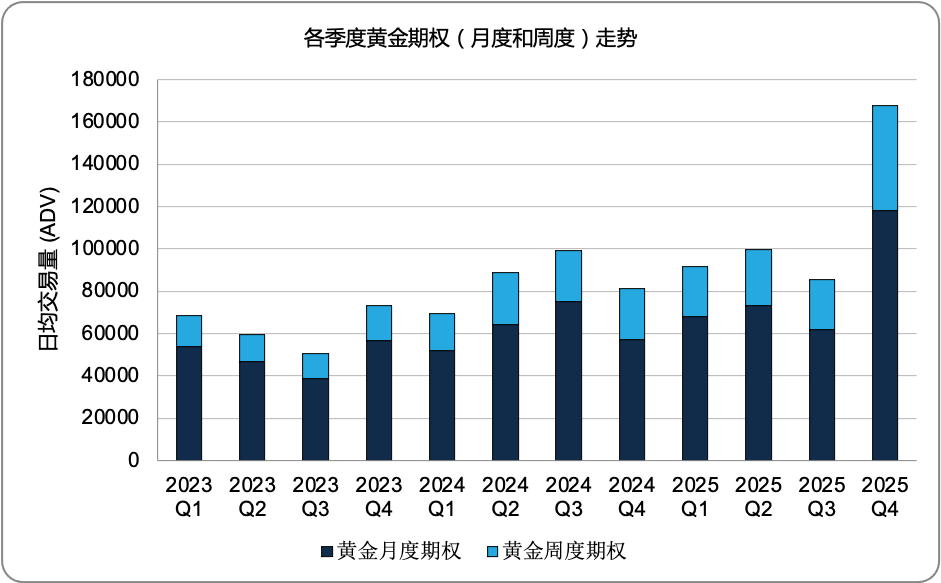

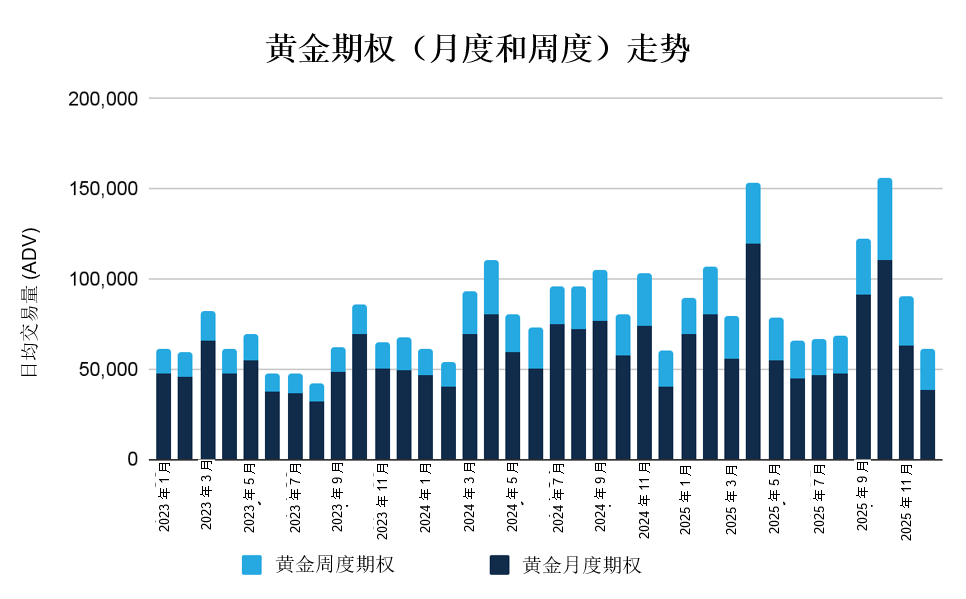

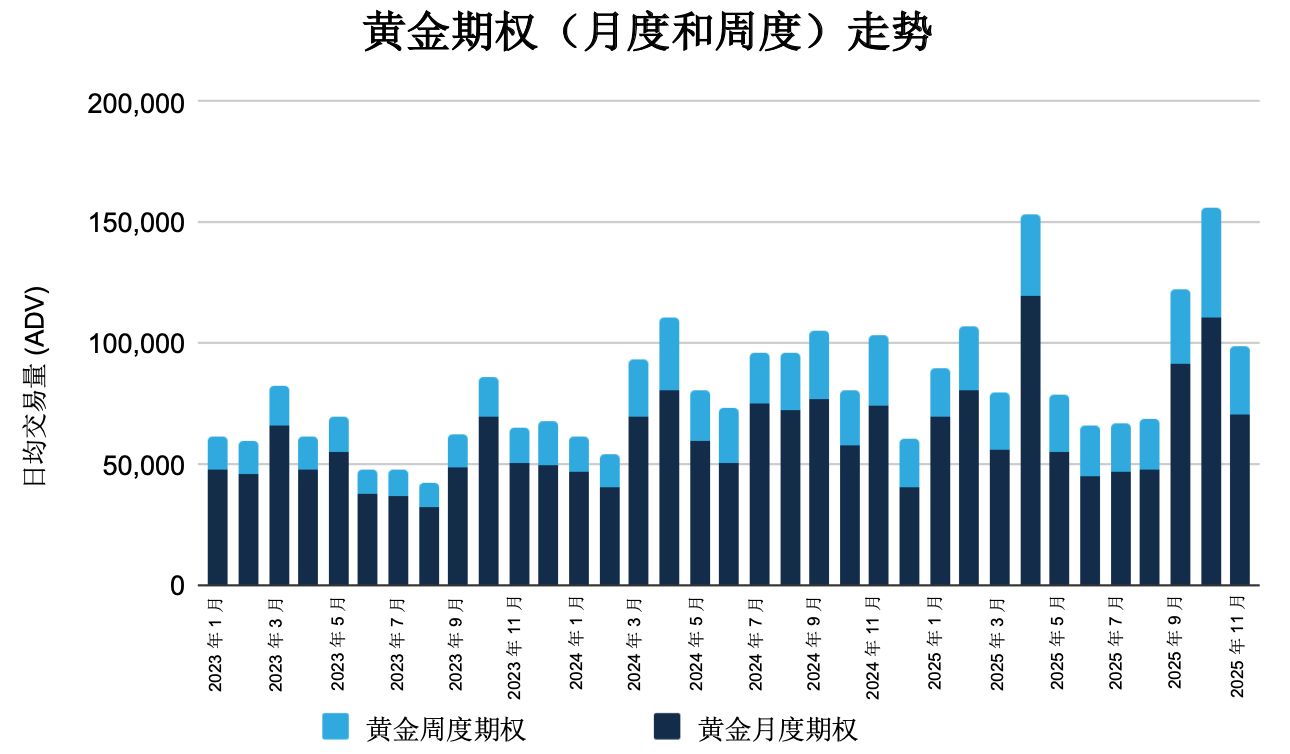

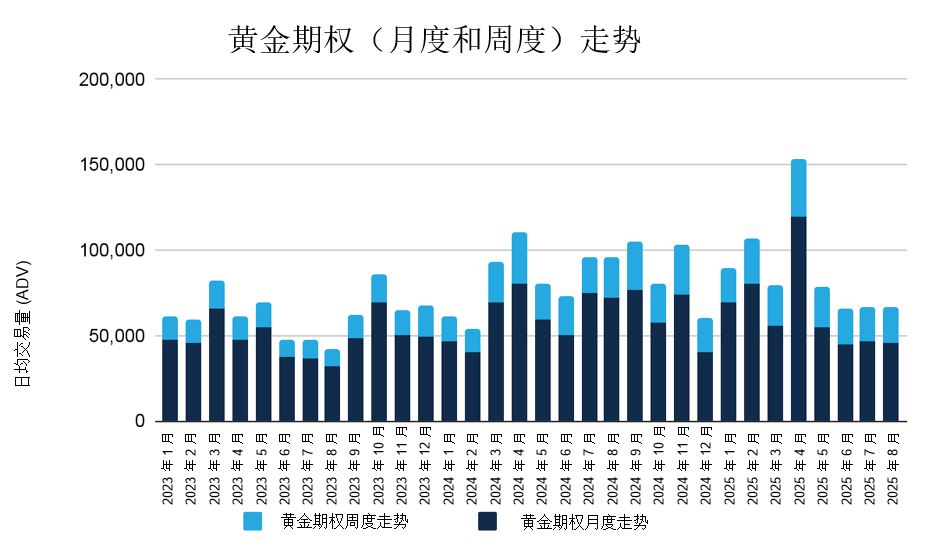

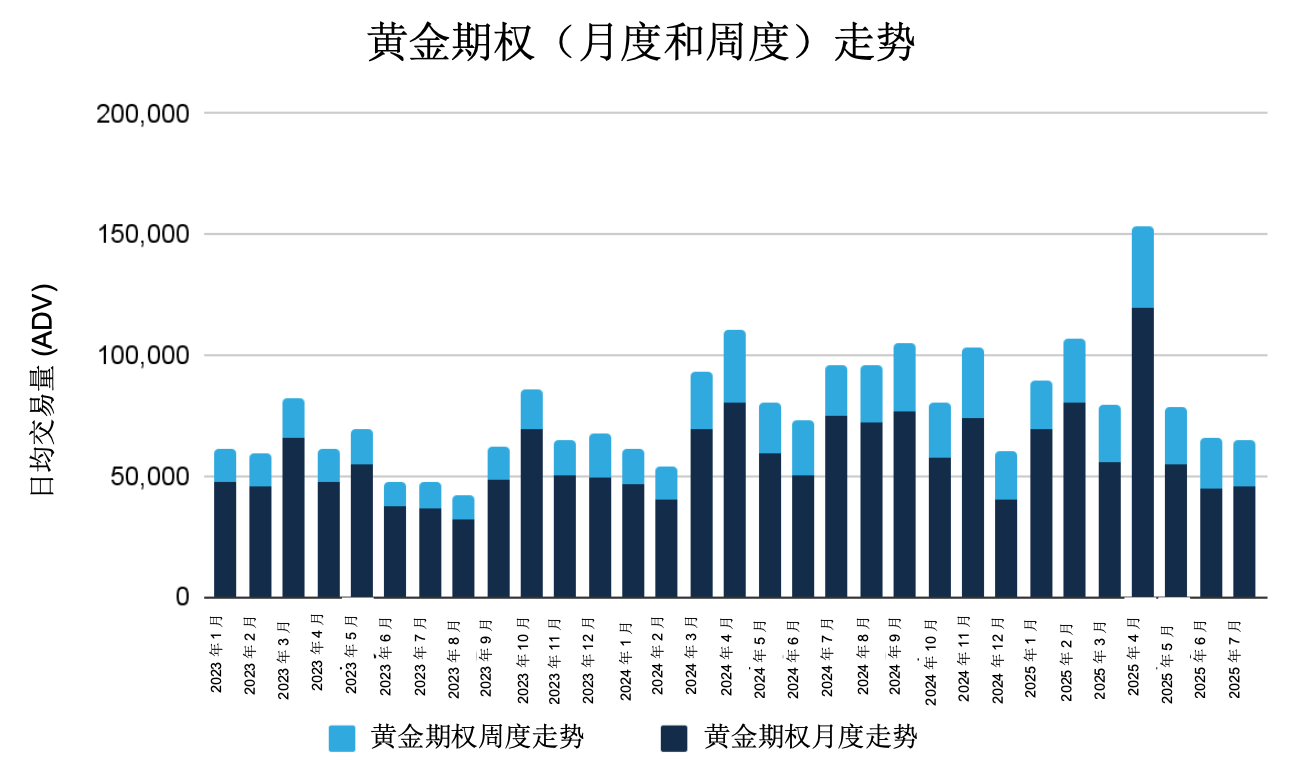

黄金(OG)期权交易量在10月份大幅飙升,两种期限合约的日均交易量(ADV)达到17.5万份,创历史新高。其中月度黄金期权以12.4万份合约的日均交易量引领涨势,周度黄金期权则贡献了5.1万份合约的稳健交易量,标志着初夏峰值以来的最强劲表现。在第三季度的平淡表现之后,此轮市场势头再现,反映出在贸易紧张局势、美联储降息预期、美元走强以及中东持续地缘政治风险的驱动下,对冲和仓位调整动作有所增加。

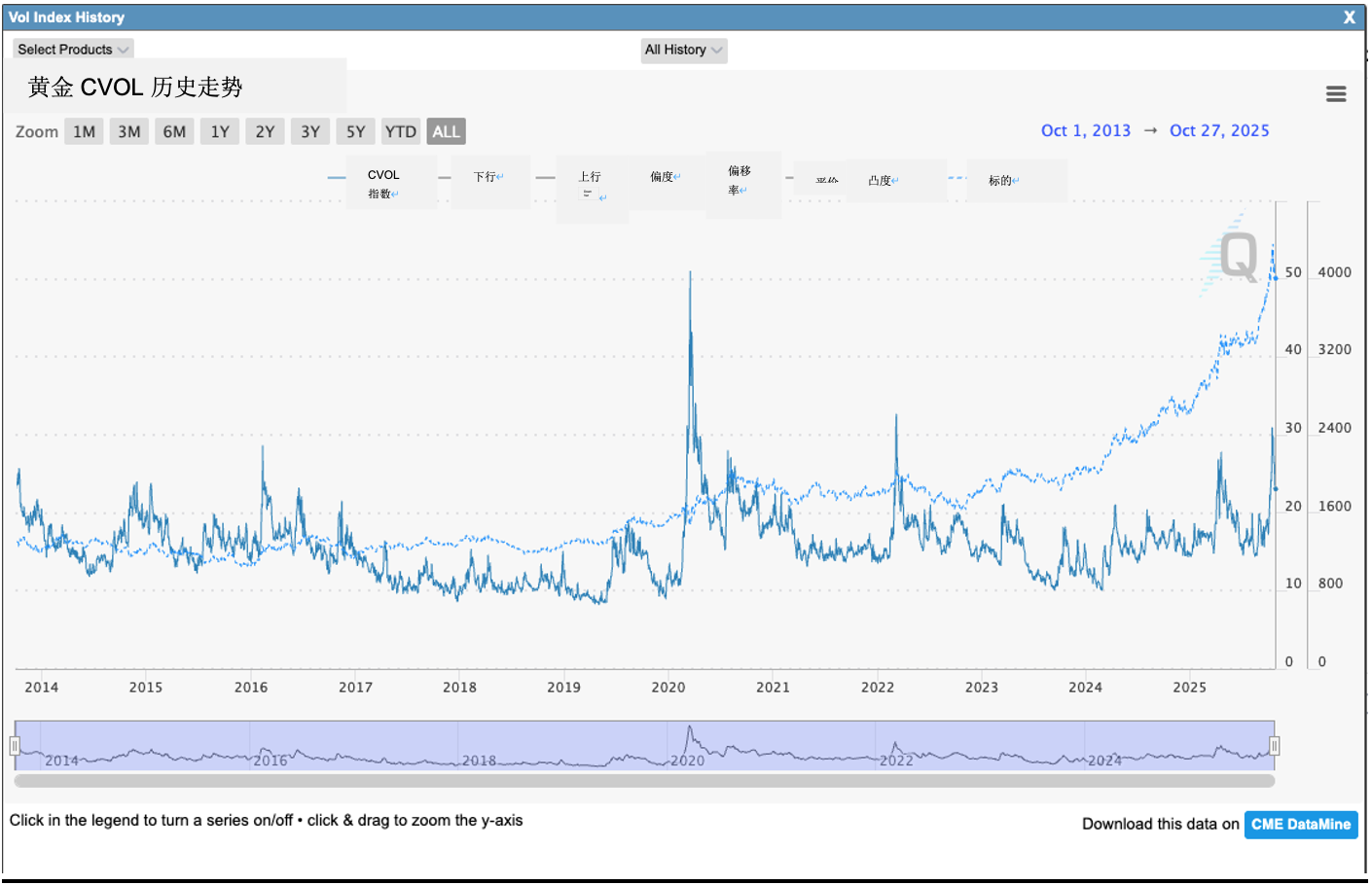

本月黄金价格经历了剧烈波动,最初先是从接近每盎司4,300美元的盘中历史高点小幅回落至约每盎司4,100美元。不过,隐含波动性(IV)仍在区间震荡,如黄金CVOL图表(蓝色实线)所示,10月份有所下降,而基础金价(浅蓝色虚线)继续在高位附近交易。美联储降息预期仍有变数,交易员将密切关注并相应调整预期,这一动态可通过FedWatch工具实时追踪。

按季来看,周度黄金期权走势仍保持了稳定的交易基础,日均交易量接近5.1万份期货合约。黄金期权提供月度和周度两种期限形式,每个交易日均可交易。

资料来源:芝商所

资料来源:QuikStrike

第四季度铜市波动持续

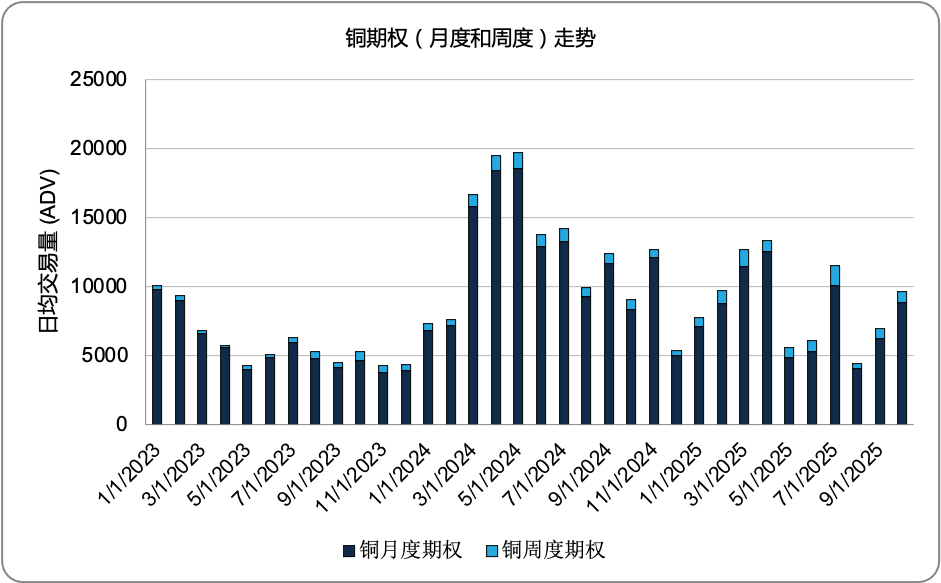

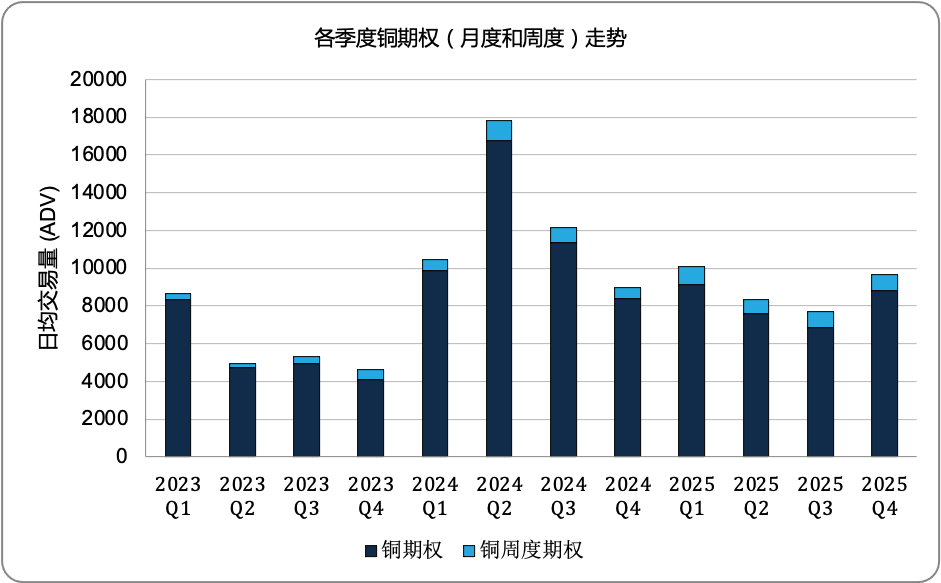

铜(HXE)期权交易量在10月份继续保持上升势头,连续第三个月实现增长。月度期权的日均交易量达到8,700份合约,而周度期权的日均交易量接近1,000份合约。

10月份录得的增长符合市场对2025年末铜市前景的情绪转变。

交易量回升正值标的铜价逐步企稳之际。受中国工业活动持续低迷影响,铜价逼近每磅5.10美元,印度尼西亚Grasberg铜矿和智利El Teneinte铜矿的局部供应中断则持续收紧供给面。

与此同时,宏观经济逆风犹存及对华贸易摩擦再起,使得交易者保持谨慎。尽管存在这些不利因素,两种期限的期权交易量增速却出现回升,表明投资者持谨慎乐观态度,且对冲操作更加积极。

资料来源:芝商所

资料来源:芝商所

铂金保持韧性

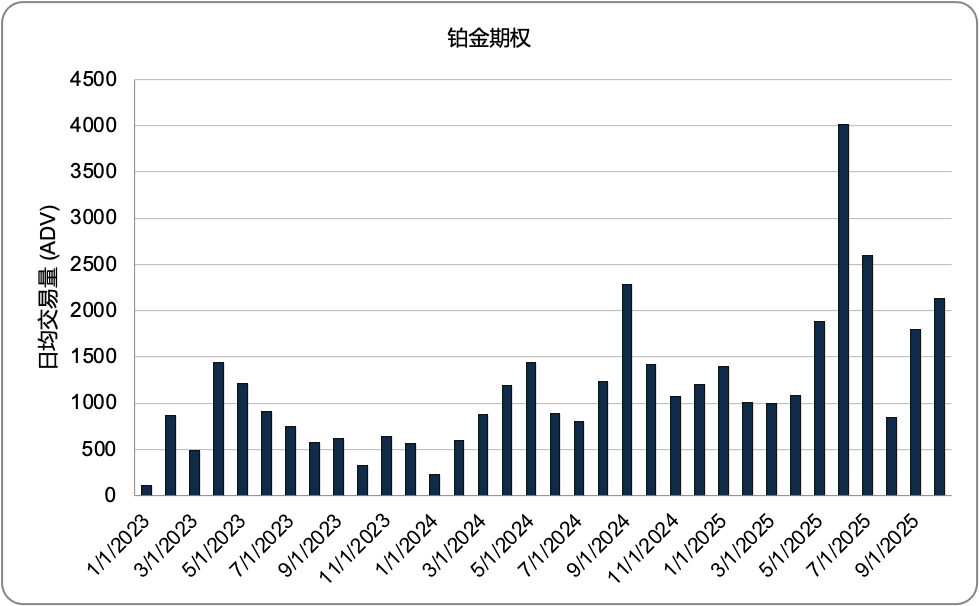

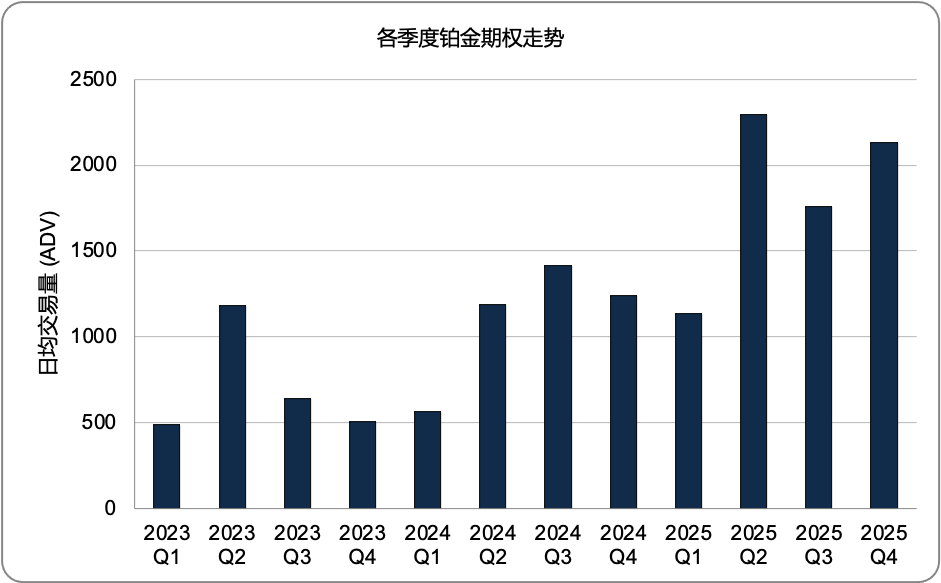

铂金(PO)期权在10月份连续第二个月攀升,月度期权的日均交易量略高于2,000份合约,录得过去12个月表现中的第三强。此次回升紧随铂金期权经历相对平淡的第三季度之后。

面对美元走强,标的铂金价格从月初高位回落至接近每盎司1,600美元。与此同时,南非铂族金属产量回升,带来一定的短期缓解,但市场对结构性短缺的担忧仍然广泛存在。

资料来源:芝商所

资料来源:芝商所

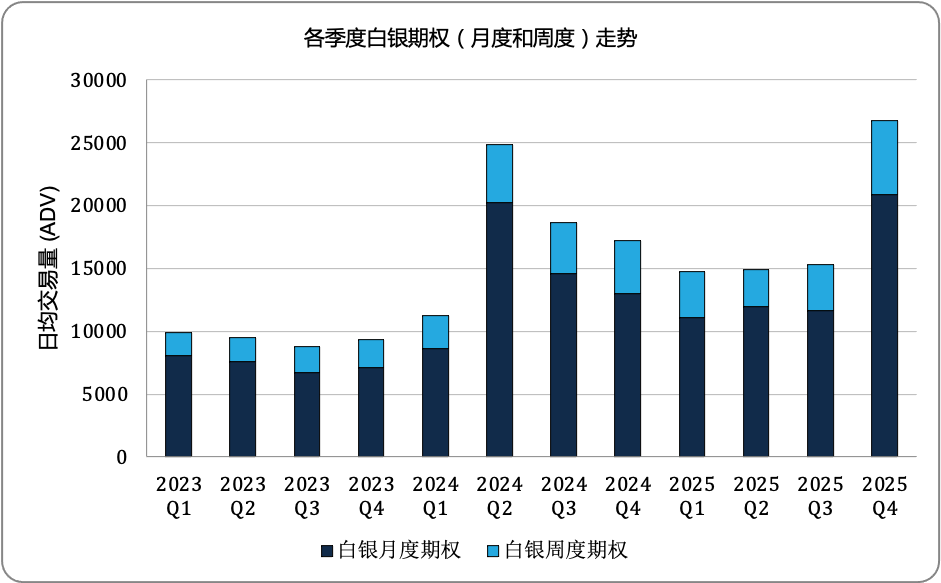

白银交易活跃度攀升:10月份交易量录得2025年高位

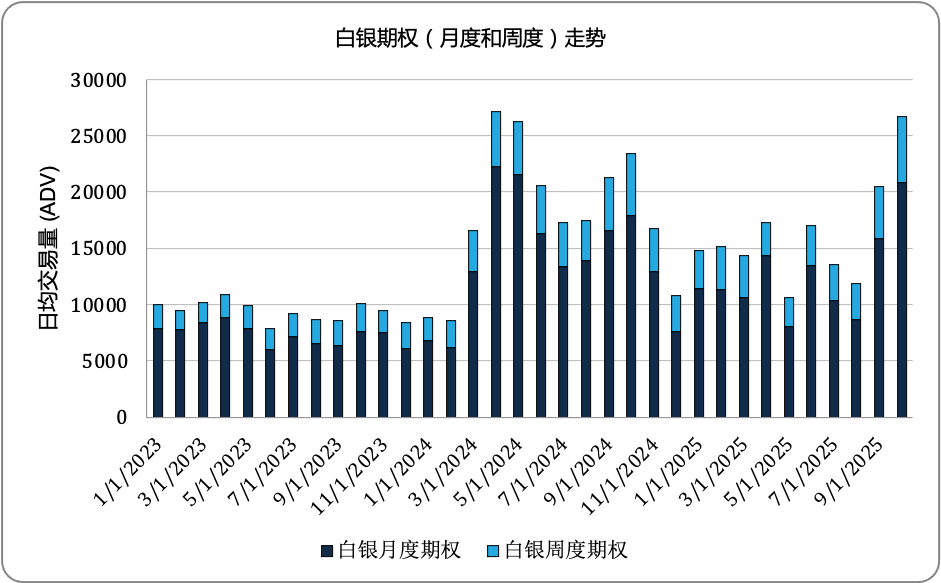

白银(SO)期权在10月份录得大幅上涨,月度期权的日均交易量约达2.08万份合约。周度期权也同样保持着稳定步伐,日均交易量达到5,900份合约。这是自2024年第二季度以来的最高月度数据,反映出市场对两种期限的持续交易兴趣。

标的白银市场在月初短暂突破每盎司50美元后,小幅回落至每盎司48美元。此轮走势得益于强劲的工业需求及贵金属市场的全面利好。地缘政治紧张局势与美国政府停摆风险等不确定性因素,进一步激发了白银的避险属性。

资料来源:芝商所

资料来源:芝商所

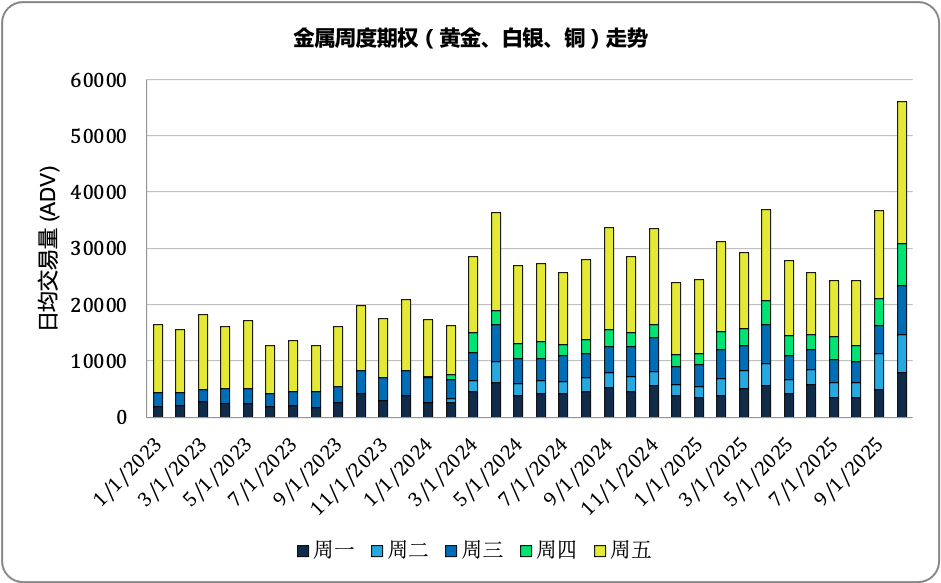

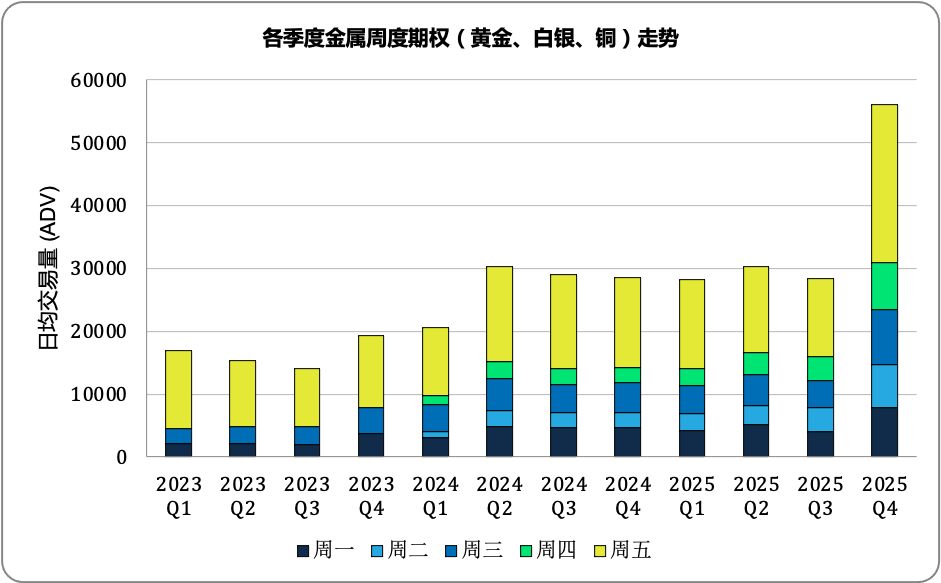

周五到期品种带动周度期权交易大幅增长

黄金、白银和铜的周度期权交易量在10月份飙升至历史高位,所有到期日品种的日均交易量合计攀升至5,600份合约,创历史新高。周五到期品种继续在周度期权总交易量中占据最大份额(45%),反映出市场对管理逐周风险的结构性偏好。

整个10月周度期权资金流的稳定表现表明,市场参与者正积极利用周度期权作为交易策略中的一项战术性工具,应对宏观经济事件和全球局势变化下的新闻驱动型波动。

资料来源:芝商所

资料来源:芝商所