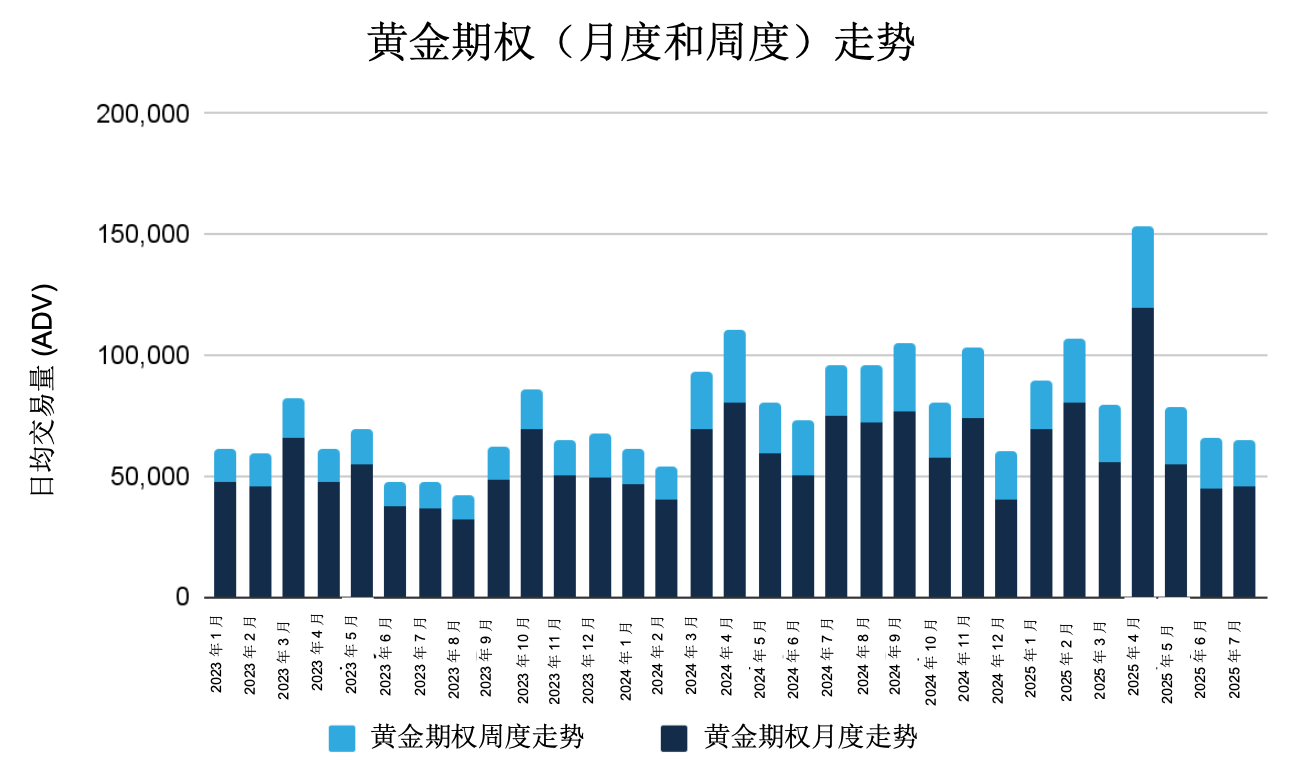

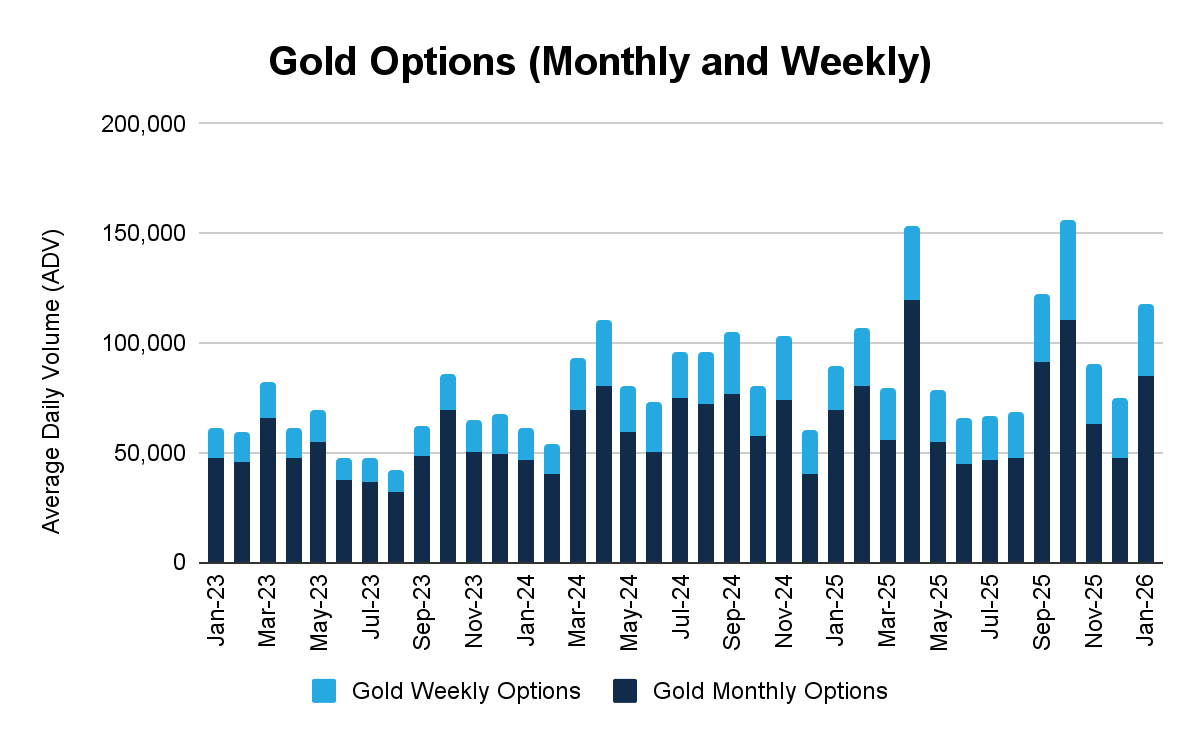

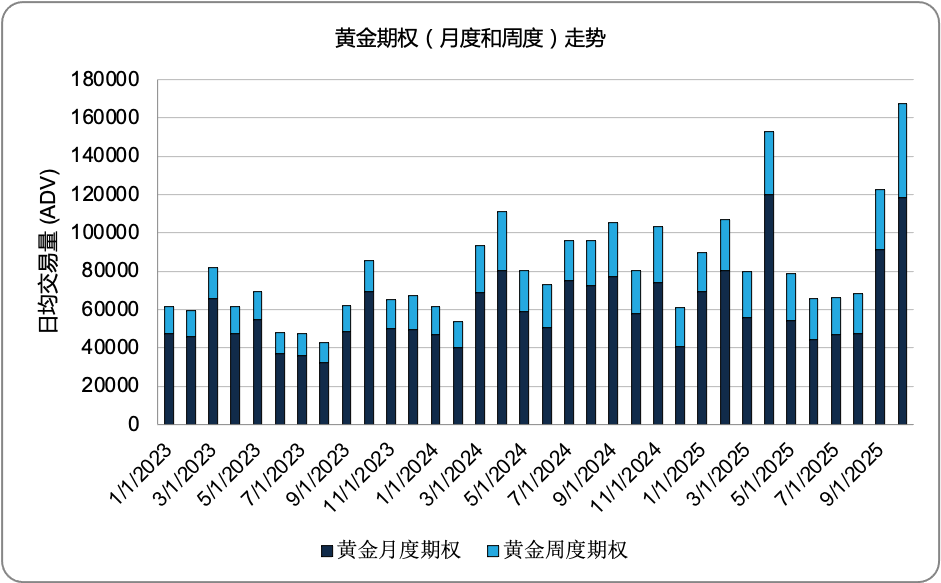

黄金(OG)期权交易量在7月进一步放缓,延续自4月份高点之后连续三个月的下降趋势。月内的日均交易量(ADV)保持在略高于3.5万份期货合约的水平,而周度的日均交易量则略低于2万份期货合约。

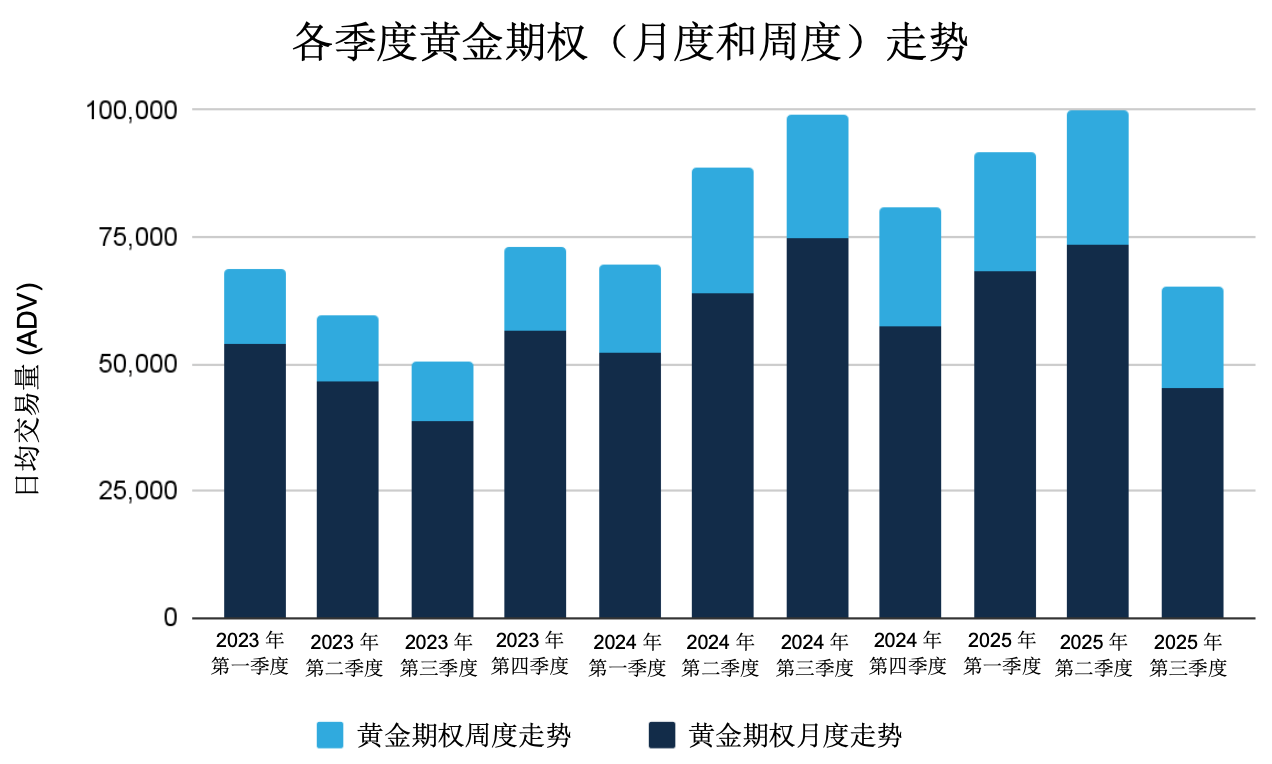

7月份黄金价格依然高企,在每盎司3,275美元至3,370美元之间震荡,主要是受到持续性地缘政治风险和宽松货币政策预期的影响。不过,由于缺乏明显的方向性波动,隐含波动性(IV)保持低迷,如黄金CVOL图表(蓝色实线)所示,7月份有所下降,而基础金价(浅蓝色虚线)继续在高位附近交易。

资料来源:QuikStrike

铜价启动:7月份活动量上升

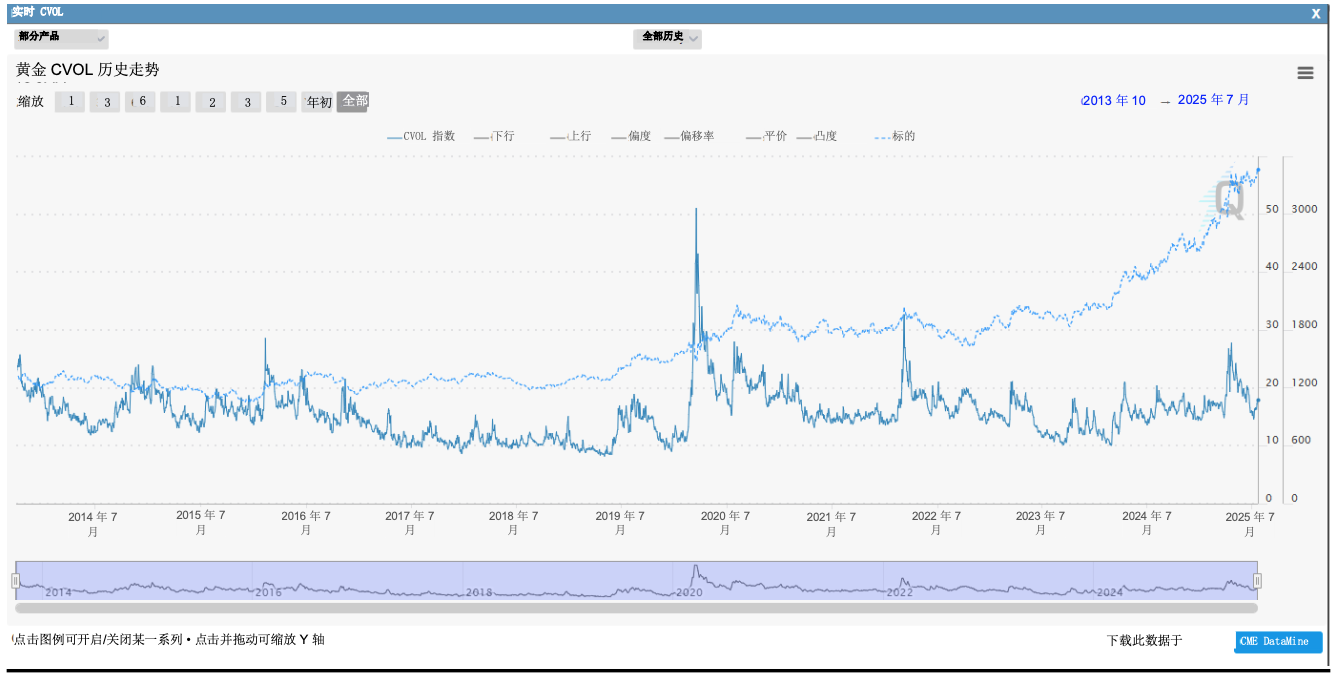

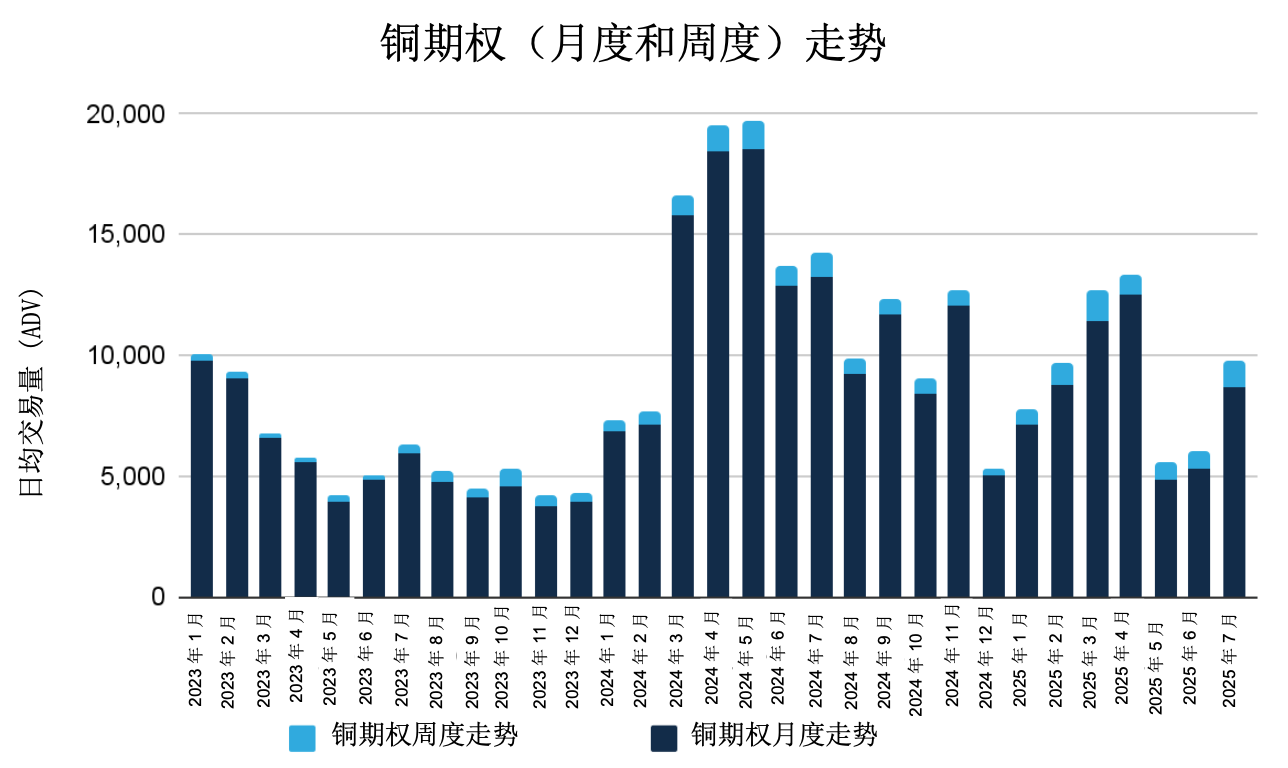

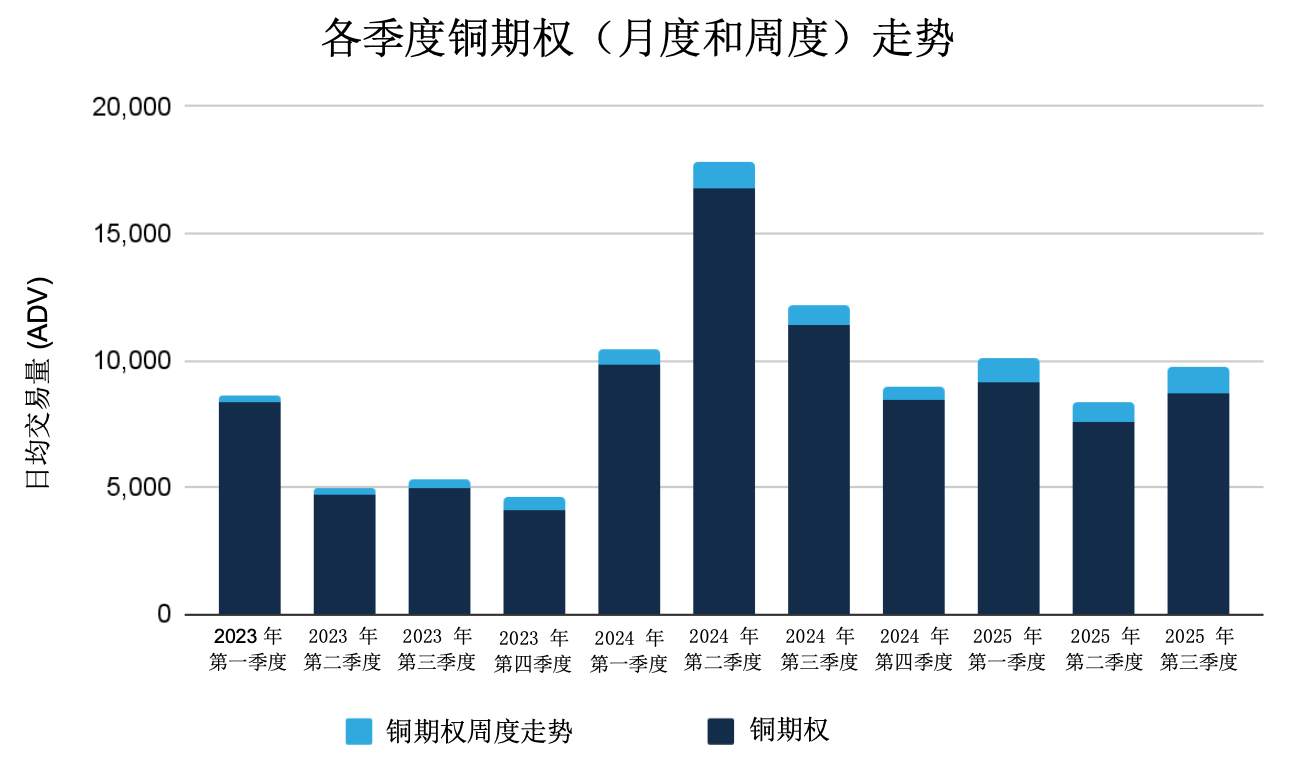

铜(HXE)期权交易量在7月份小幅上升,月度日均交易量为8,000份期货合约,较6月份增长53%。周度交易量同样录得增长,日均交易量超过1,000份期货合约,达到3月份以来最高水平。

活动量的稳步上升正值地缘政治紧张局势加剧之际,包括美国提议对铜征收50%关税。基础铜价在7月份保持稳定,在每磅4.50美元至4.80美元之间震荡,主要是受到电动汽车行业需求坚挺和主要经济体通胀压力减轻的支撑。

交易量的回升逆转了前几个月的疲软走势,符合基本金属市场情绪的整体改善。随着第三季度月初至今的交易量超过第二季度,

铜期权继续为市场参与者应对宏观经济变化和供应链信号发挥重要作用。

资料来源:芝商所

资料来源:芝商所

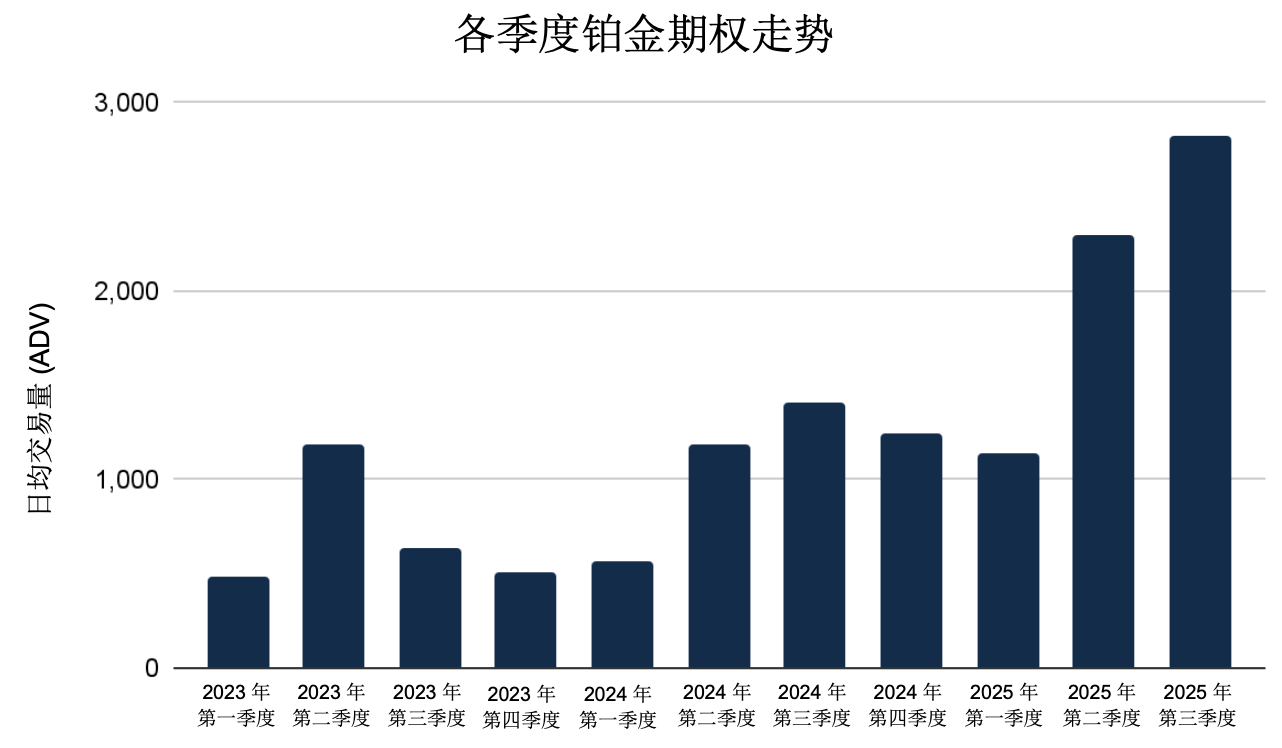

铂金:第三季度开启后保持稳定

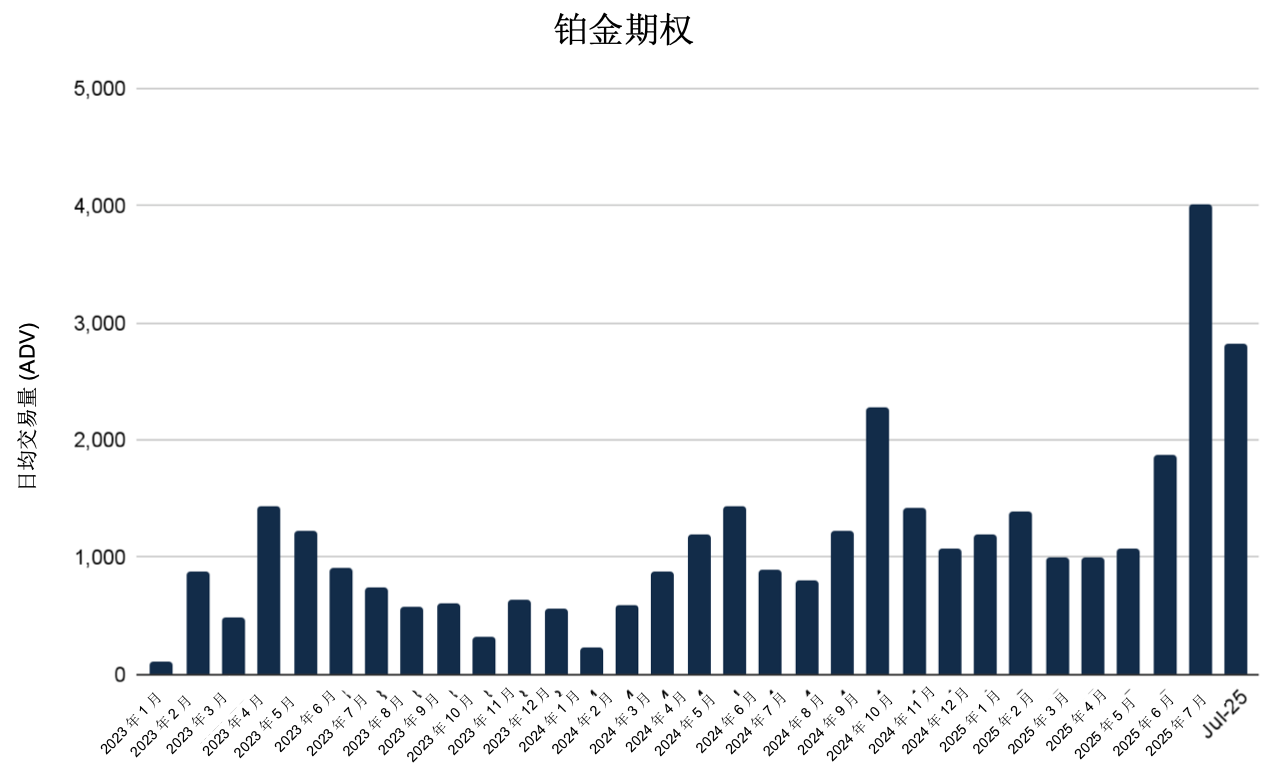

铂金(PO)期权在7月份略有回落,月度日均交易量接近3,000份期货合约,低于6月份的4,000份高位,后者也是过去18个月次高。而铂金期权在此前的第二季度表现强劲,交易量数次达到过去一年最高水平。

铂金价格在本月继续上涨至每盎司1,470美元附近,其后小幅回落至每盎司1,440美元附近。近期的宏观经济形势,包括南非铂族金属产量回升和中国进口放缓,对短期市场情绪产生了影响。但是中期基本面在清洁能源应用的支撑下依然乐观。

今年早些时候,我们为铂金期权周度走势新增了周五到期日数据,方便市场参与者更加灵活地管理铂族金属市场的短期价格风险。7月份铂金期权的周度交易量为18份期货合约,数量不大但表现乐观,说明投资者对于供给能力受限的短期战术性敞口的兴趣正在增加。

资料来源:芝商所

资料来源:芝商所

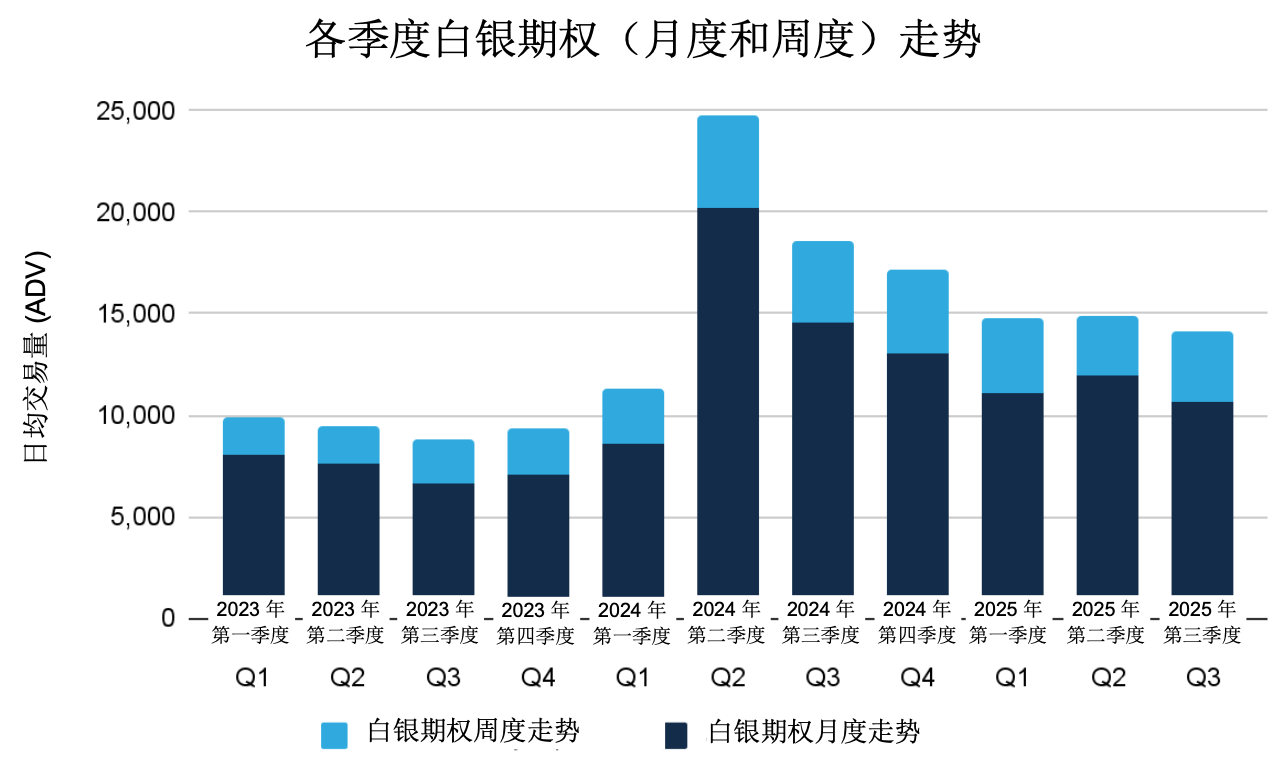

白银初现曙光:期权周度活动量保持韧性

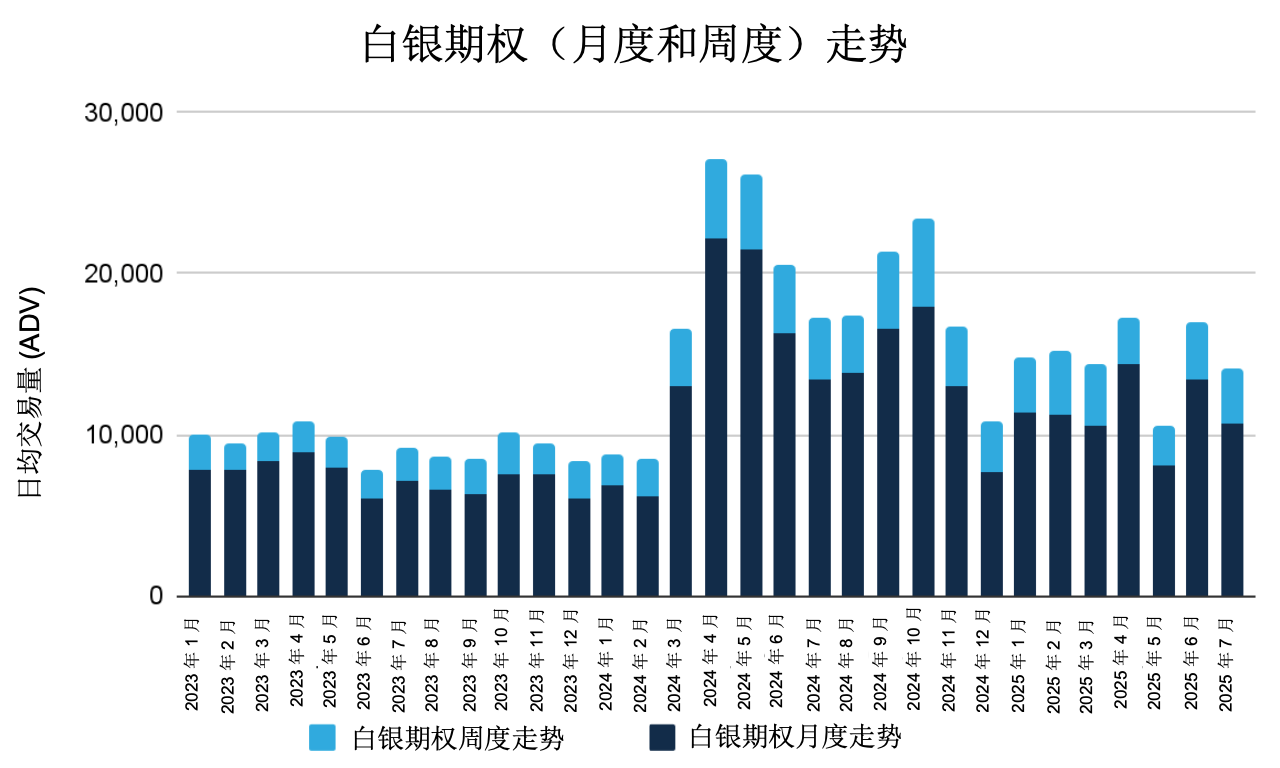

白银(SO)期权活动量在7月份保持相对稳定,月度日均交易量略低于6月份,为1.05万分期货合约。但周度数据依然稳定保持在3,500份期货合约的水平,与6月份持平。

整个月内的基础银价在每盎司35美元至39美元的区间内波动,受到宏观经济侧面影响的支撑。尽管美国通胀数据低于预期,但美元的强势和全球指数的混合信号钳制了白银的上涨空间。

资料来源:芝商所

资料来源:芝商所

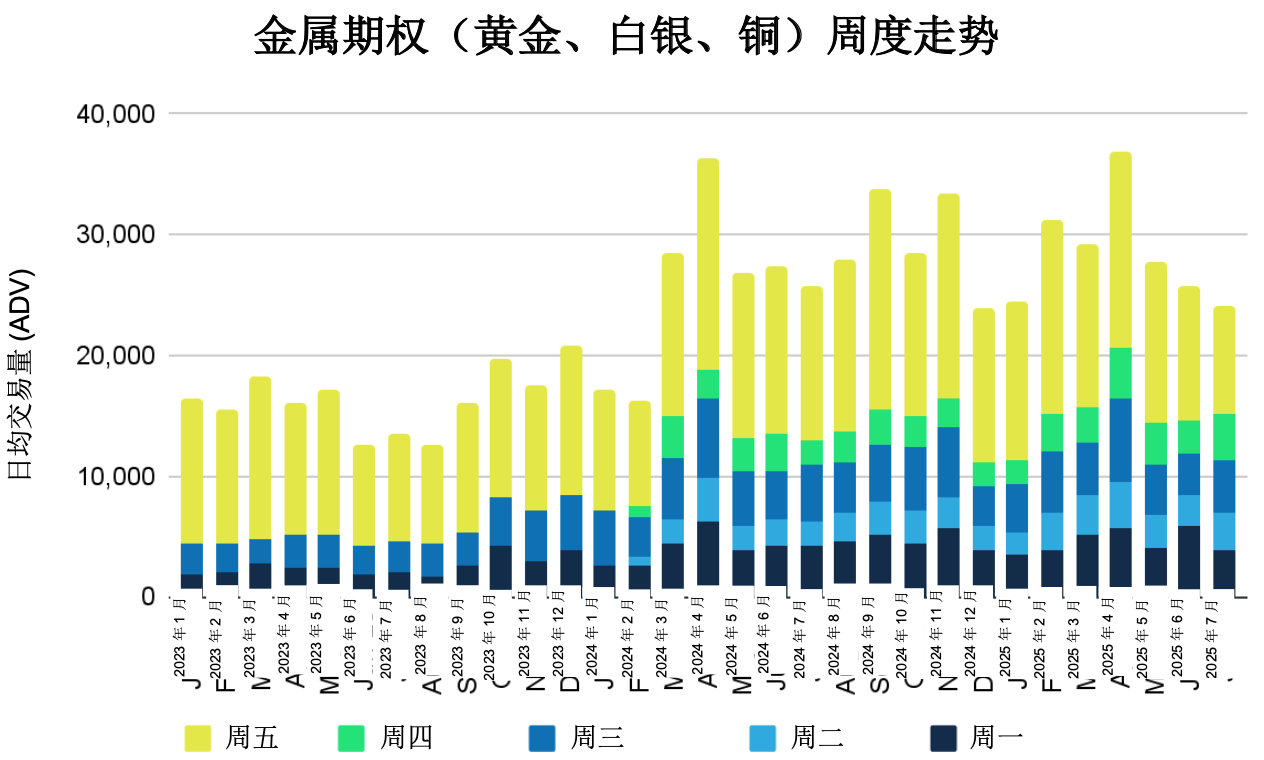

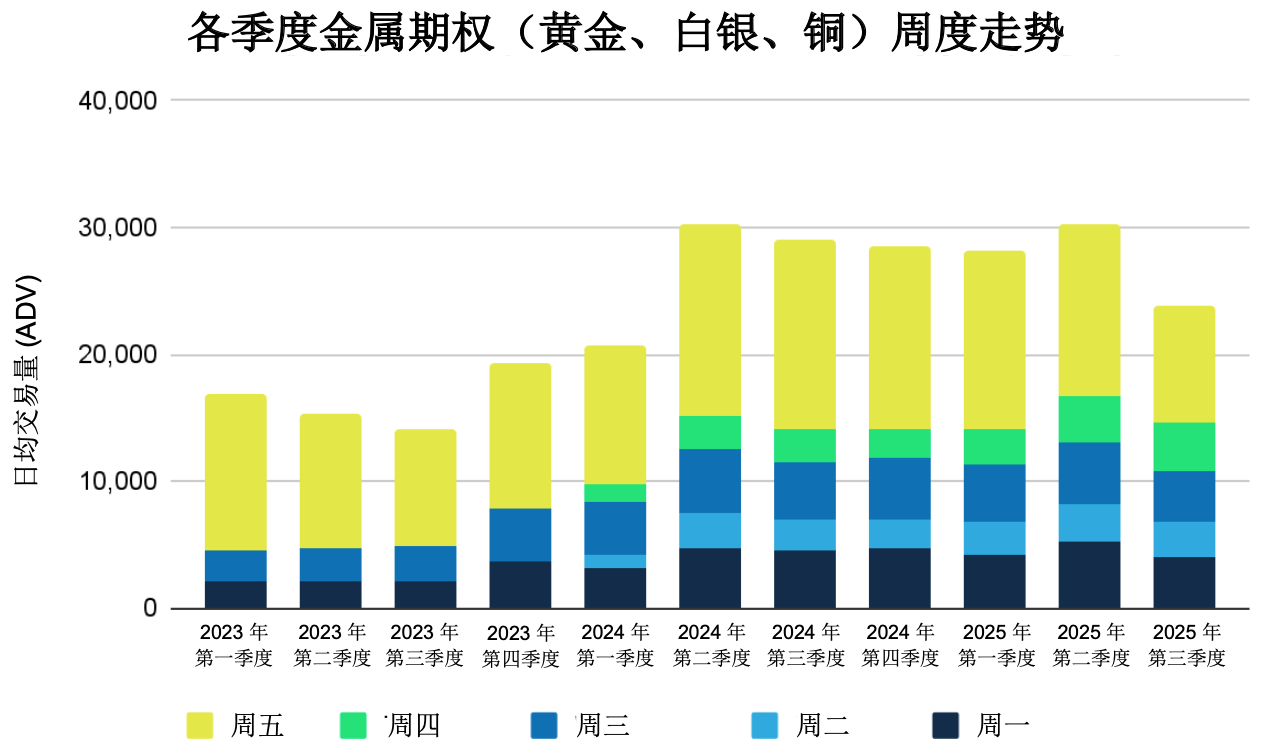

稳步前行:期权周度走势保持稳定

黄金期权、白银期权和铜期权的周度活动量在7月份保持稳定,合计日均交易量平均达到2.7万份期货合约,与6月份数据大体持平。周内五个交易到期日的日均交易量相比5月份均相对稳定,不过仍以周五的交易量最高,反映出交易者在管理逐周风险方面的结构性偏好。

虽然有部分基础合约市场的表现较为平静,但整个7月份的周度交易量都保持稳定,这表明市场参与者正在积极应对由宏观经济事件和全球形势变化引发的受新闻事件驱动的市场波动。

资料来源:芝商所

资料来源:芝商所