摘要

上周宏观层面的扰动总体还是围绕是否降息来开展。前半周市场仍然主要定价12月不降息的可能性继续升高,但周中补发的个别劳动力市场数据一度使市场看到了降息的可能性,但是随后又在AI科技股下跌的担忧中减弱,铜价也一度跟随回调,但是周五美联储三把手表态12月仍有降息空间,又再次安抚市场,风险资产均有所反弹。

核心观点

1、上周贵金属有所回调,铜价盘整

贵金属方面,上周COMEX黄金下跌0.53%,白银下跌1.47%;沪金2602合约下跌3.05%,沪银2602合约下跌5.62%。主要工业金属价格中,COMEX铜、沪铜分别变动-1.07%、-1.43%。

2、降息预期反复,铜价震荡整理

上周宏观层面的扰动总体还是围绕是否降息来开展。前半周市场仍然主要定价12月不降息的可能性继续升高,但周中补发的个别劳动力市场数据一度使市场看到了降息的可能性,但是随后又在AI科技股下跌的担忧中减弱,铜价也一度跟随回调,但是周五美联储三把手表态12月仍有降息空间,又再次安抚市场,风险资产均有所反弹,铜价也受到提振。

3、黄金进入调整阶段

上周,伴随联储官员略显鹰派的发言及美国9月非农数据强劲表现大超市场预期,美国降息概率一度回落至不足40%,金银价格承压回落。此后伴随周五晚纽约联储主席威廉姆斯称短期内仍有降息空间,降息预期随之快速回升,金银价格小幅反弹。短期来看,贵金属价格跟随宏观降息预期反复,金银价格进入调整阶段,在新增利多驱动暂未显现的时期,对于节奏及时点的把握更为重要,关注美国降息预期变化,中长期金价仍处于上行通道内。

基本金属市场复盘

(一)COMEX/沪铜市场观察

上周COMEX铜价整体呈现震荡格局,延续近期区间运行格局。上周宏观层面的扰动总体还是围绕是否降息来开展。前半周市场仍然主要定价12月不降息的可能性继续升高,但周中补发的个别劳动力市场数据一度使市场看到了降息的可能性,但是随后又在AI科技股下跌的担忧中减弱,铜价也一度跟随回调,但是周五美联储三把手表态12月仍有降息空间,又再次安抚市场,风险资产均有所反弹,铜价也受到提振。

上周SHFE铜价振幅震荡运行,85000元吨上方仍有较强支撑。目前铜价回调之后,下游采购有所增加,当然整体消费仍然不温不火,但是临近年底,大家更多考虑的是明年的供需情况,当下的消费只要不是差到引起较大幅度的累库,价格也不会对单月的过剩有过于明显的定价。我们认为明年国内供需仍然对铜价有利,预计今年内铜价可能仍将维持比较明显的韧性。

期限结构方面,COMEX铜价格曲线角此前向下位移,价格曲线仍然维持contango结构。目前COMEX铜库存的交仓仍在继续,库存已经突破40万吨。目前COMEX铜库存自3月中旬虹吸效应以来累积增长超30万吨,与美国进口铜来源国以及COMEX注册品牌对比,考虑到美国境内企业的补库空间,预计还有5-10万吨铜没有显性化,对于COMEX铜的结构并没有太合适的策略。

上周SHFE铜价格曲线较此前向下位移,此前我们指出:随着现货升水在旺季的持续回落,我们并不看好后续月差向上的空间,目前看来完全吻合。除此之外,目前10月精炼铜仍然处于较高的单月水平,预计4季度单月进口量也将维持高位水平,叠加铜价处于高位、精铜消费偏弱,我们很难真正看到价格曲线在四季度走强。

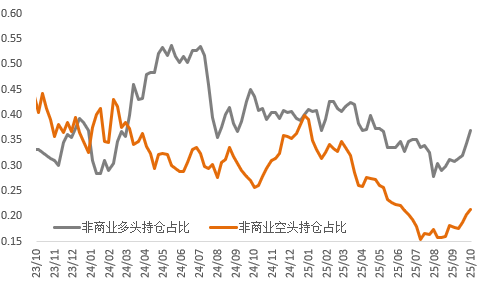

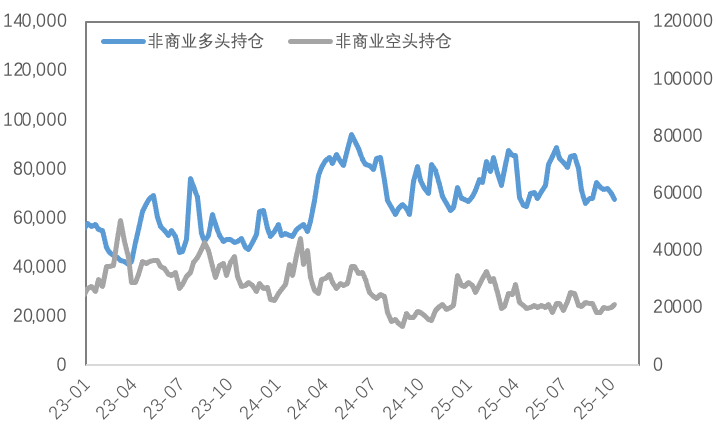

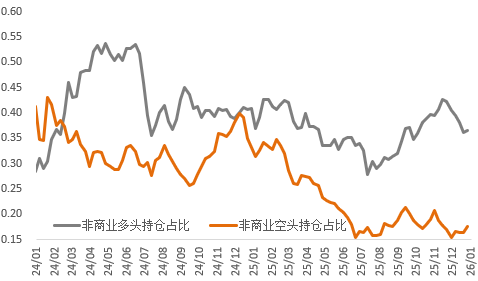

持仓方面,美国政府恢复工作,但是CFTC数据目前只补充了两周的数据,无法对近期的行情构成有价值的参考。

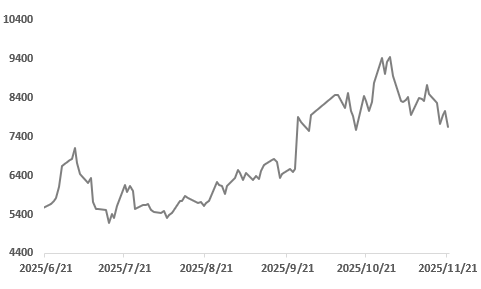

图1:CFTC基金净持仓

数据来源:Wind

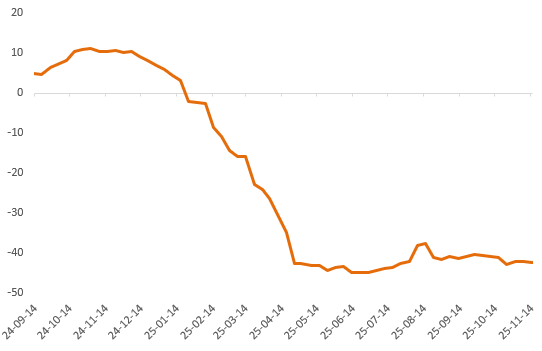

(二)产业聚焦

上周铜精矿TC周指数为-41.81美元/干吨,较上周跌0.06美元/干吨。干净铜精矿现货TC主要在-41到-43美元区间上下震荡。据Mysteel调研,贸易商以-40低位美元/吨的价格出售5000吨干净矿市场,矿山招标明年1月船期的干净矿,TC在-40中低位。参与者普遍等待Benchmark年终谈判结果,其不仅会影响后续长单谈判的推进,也将对明年一季度船期货物现货交易的开展起到一定指引作用。部分冶炼厂表示近期无现货采购需求,全力为长单谈判做准备,对现货市场持观望态度。部分冶炼厂认为当前加工费已触及自身承受的底线水平,继续下探的空间不大,对于Benchmark,仍抱有维持正数水平的心理预期。

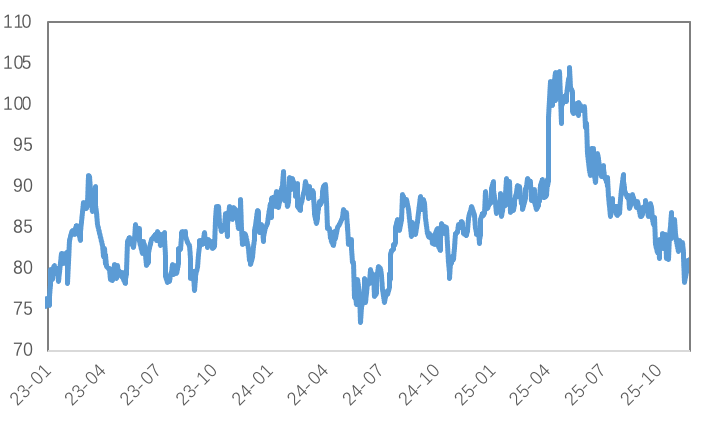

图2:铜精矿加工费

数据来源:SMM

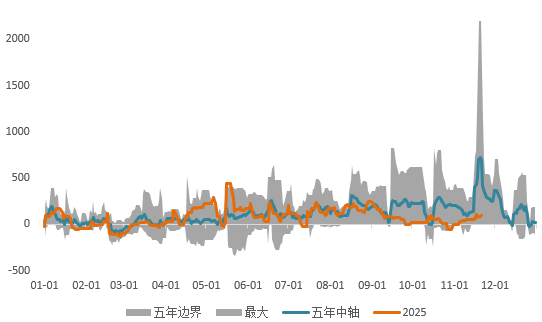

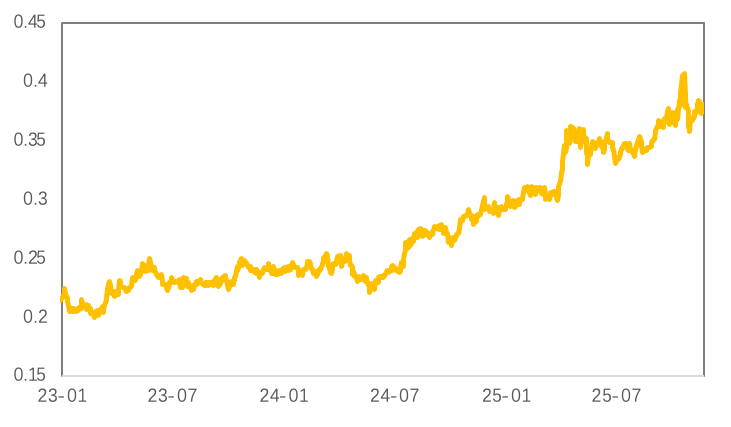

现货方面,周内铜价部分时间有所回落至86000元/吨以下,下游企业采购补库情绪表现提升,市场消费提振;且随着铜价回落,下游新增订单有所回升,然值得注意的是,下游企业高价现货升水接货需求较低,日内仍倾向于采购低价差平品牌货源为主,压价情绪仍存。由于进口比价难有明显改善,进口铜清关到货维持相对较少,虽国产货源到货未有明显减少,但考虑到短期低价走跌至86000元/吨以下,下游企业采购需求仍有提升空间,因此周内现货升水预计企稳上涨为主,整体或运行于升20~升200元/吨。

图3:沪铜升贴水

数据来源:SMM

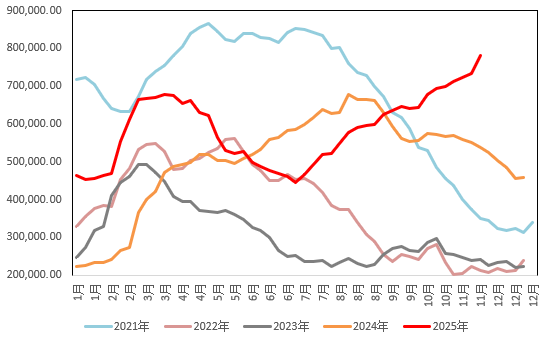

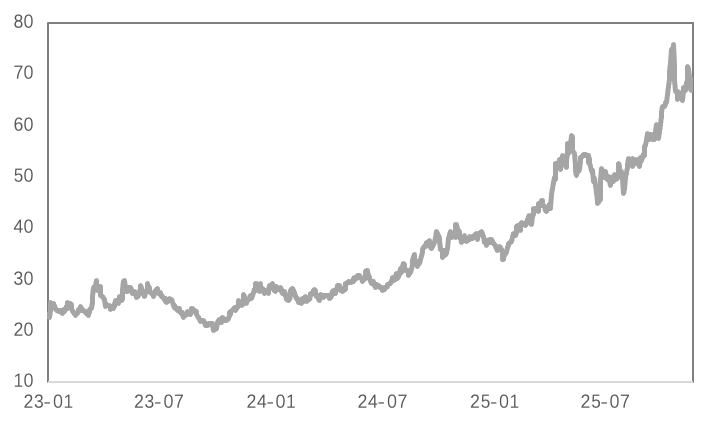

国内市场电解铜现货库存19.21万吨,较13日降0.59万吨,较17日降0.24万吨;周内上海市场社库先降后增,部分进口铜货源有所到货补充市场,但铜价重心回落,下游企业采购情绪提升,社库增加幅度有限;下周来看,考虑到短期铜价低位企稳,下游企业采购需求仍存在一定回升空间,且市场进口铜到货难有持续补充,因此库存仍将重新下降。而广东市场库存维持去库,主因冶炼厂发货减少,下游企业逢低采购,成交略有回升;下周来看,冶炼厂发货仍较少,但铜价企稳反弹上涨,下游需求仍将受抑,库存预计变化不大。

图4:全球精炼铜显性库存(含保税区)

数据来源:Wind

精铜杆加工费整体呈现小幅上涨的趋势;精铜杆市场本周整体订单环比回升明显,市场贸易商低价货源有所减少;再生铜杆市场缺少改善空间,贸易商的优势依然存在;精废杆价差、再生铜杆贴水明显收窄;国内铜杆社会库存维持去库趋势,但库存依旧偏高。随着精铜杆企业的订单量进一步增加,精铜杆企业的生产连续性得以保障,短期内精铜杆的生产预期较为稳定;且由于这部分的保障,后续加工费的压力也将有所缓和,贸易商的价格冲击也将有所减小。再生铜杆市场的病灶暂时难有解决趋势,且市场多倾向于刚需采购以及优质的贸易商货源,短期内的交易难有明显改善空间。

图5:精铜-废铜价差

数据来源:SMM

贵金属市场复盘

(一)贵金属市场观察

上周金银震荡调整,COMEX金银于3997-4135美元/盎司、48-52.3美元/盎司区间内运行。上周,伴随联储官员略显鹰派的发言及美国9月非农数据强劲表现大超市场预期,美国降息概率一度回落至不足40%,金银价格承压回落。此后伴随周五晚纽约联储主席威廉姆斯称短期内仍有降息空间,降息预期随之快速回升,金银价格小幅反弹。

(二)比价与波动率

上周,金价跌幅弱于银价,金银比小幅回升;金价跌幅同样弱于铜价,金铜比小幅上行;原油持续下跌,金油比震荡上行。

图6:COMEX金/COMEX银

数据来源:Wind

图7:COMEX金/LME铜

数据来源:Wind

图8:COMEX金/WTI原油

数据来源:Wind

黄金VIX快速回落,近期市场风险偏好较前期有所修复,避险需求回落,黄金波动率随之下降。

图9:黄金波动率

数据来源:Wind

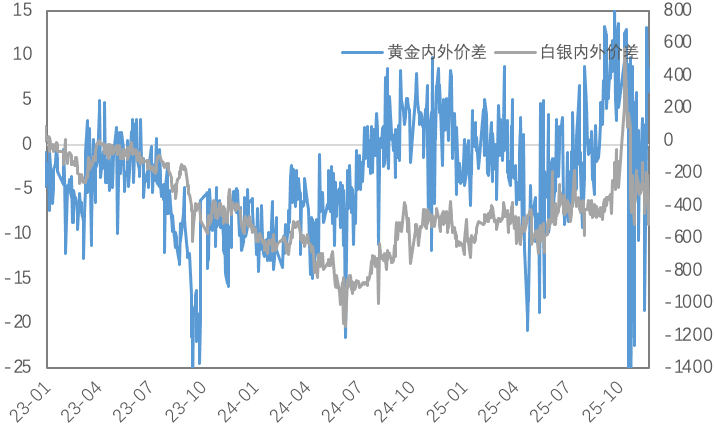

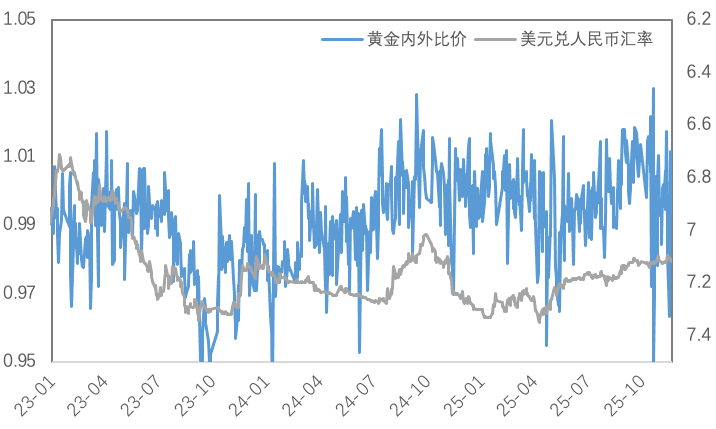

近期人民币汇率影响较前期减弱,上周黄金内外价差及比价回升,白银内外价差回落,内外比价有所回升。

图10:贵金属内外价差

数据来源:Wind

图11:黄金内外比价

数据来源:Wind

(三)库存与持仓

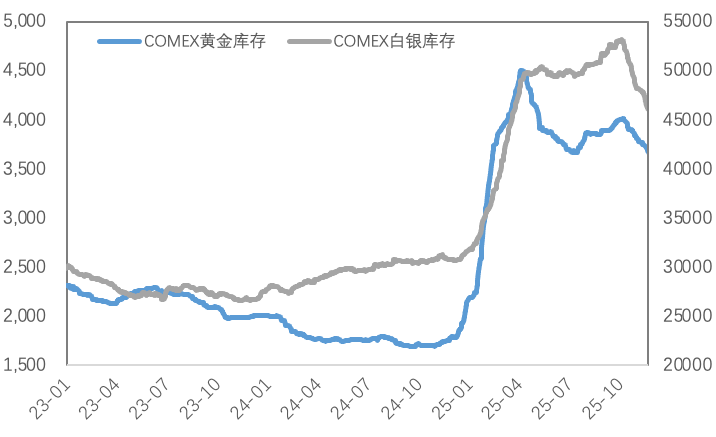

库存方面,上周COMEX黄金库存为3676万盎司,环比减少约62万盎司,COMEX白银库存约为46070万盎司,环比减少约1497万盎司;SHFE黄金库存约为90.4吨,环比持平,SHFE白银库存约为519吨,环比减少约58吨。

图12:COMEX贵金属库存

数据来源:Wind

图13:SHFE贵金属库存

数据来源:Wind

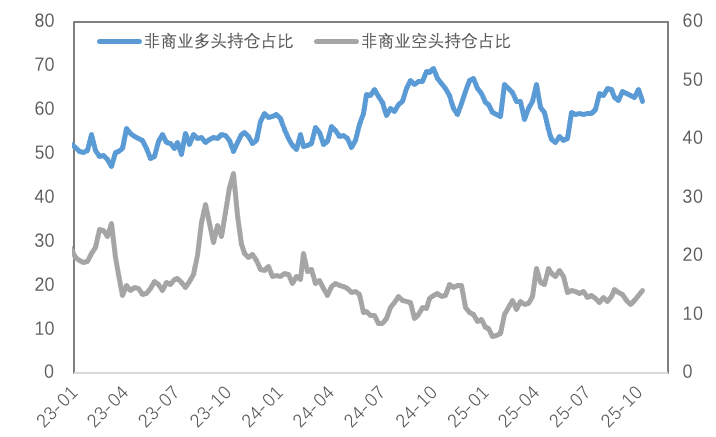

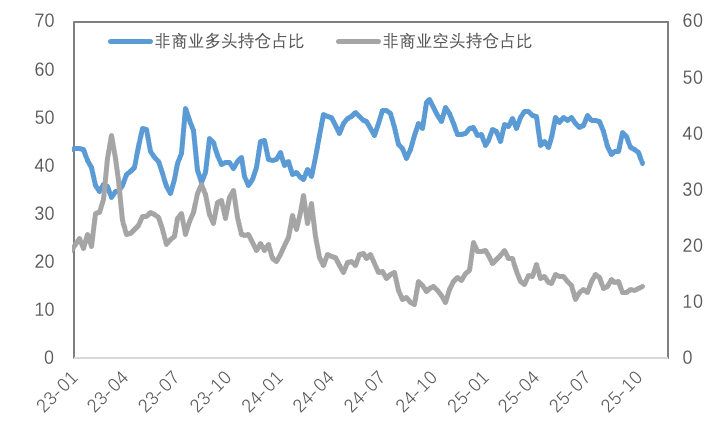

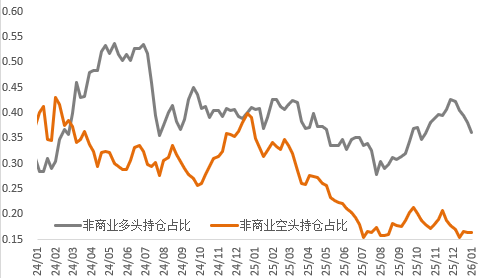

持仓方面,SPDR黄金ETF持仓环比减少3.4吨至1041吨,SLV白银ETF持仓环比增加39吨至15258吨;因数据延迟发布,截至10月7日,COMEX黄金非商业总持仓为37万手,其中非商业多头持仓减少18006手至30.1万手,空头持仓增加2946手至6.88万手;非商业多头持仓占优,比例较上周下降至61.9%附近,非商业空头持仓占比上升至14.2%左右。

图14:COMEX黄金持仓

数据来源:Wind

图15:COMEX黄金持仓占比

数据来源:Wind

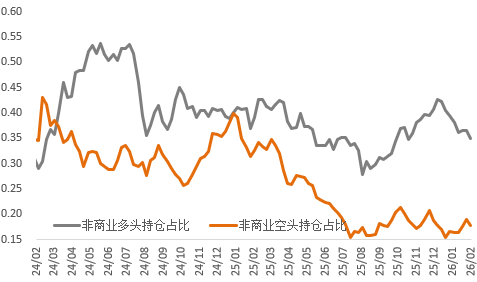

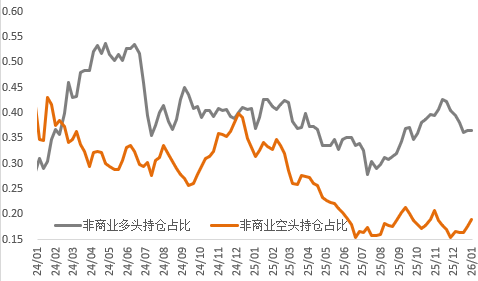

图16:COMEX白银持仓

数据来源:Wind

图17:COMEX白银持仓占比

数据来源:Wind

市场前瞻

目前铜价回调之后,下游采购有所增加,当然整体消费仍然不温不火,但是临近年底,大家更多考虑的是明年的供需情况,当下的消费只要不是差到引起较大幅度的累库,价格也不会对单月的过剩有过于明显的定价。我们认为明年国内供需仍然对铜价有利,预计今年内铜价可能仍将维持比较明显的韧性。

短期来看,贵金属价格跟随宏观降息预期反复,金银价格进入调整阶段,在新增利多驱动暂未显现的时期,对于节奏及时点的把握更为重要,关注美国降息预期变化,中长期金价仍处于上行通道内。

关注及风险提示

零售销售数据、PPI、降息路径、关税政策。