摘要

上周市场情绪暂时达到顶峰,从白银、铜的波动率来看,已经达到历史高位水平,甚至创出新高,这种情况下容易出现多头集中了结带来的回调。由于

CME多次上调白银保证金比例,白银和铜悉数回调。

核心观点

1、上周金铜有所回调

贵金属方面,上周COMEX黄金下跌4.82%,白银下跌9.3%;沪金2602合约下跌3.81%,沪银2602合约下跌6.64%。主要工业金属价格中,COMEX铜、沪铜分别变动-2.62%、-0.49%。

2、铜价回调但展现韧性

上周市场多头拥挤度暂时达到顶峰,从领涨品种的波动率来看,已经达到历史高位水平,甚至创出新高,这种情况下容易出现多头集中了结带来的回调,也因为这种原因,上周主要领涨的品种悉数回落,铜也并不例外,但铜在回落后仍旧表现出了较强的韧性,不仅收复了大部分跌幅,并且形成了高位震荡格局。假期中随着地缘冲突波澜再起,我们认为铜这样的关键矿产资源仍将是市场瞩目的焦点,价格依旧易涨难跌。

3、受提保影响,金银显着回调

上周,贵金属市场投机行为加剧其持仓拥挤程度,白银波动率处于历史最高阶段,芝加哥商业交易所连续提高贵金属期货保证金,多头资金集中止盈离场加速金银价格显着回调。短期美国与委内瑞拉爆发的地缘冲突仍将支撑金价走强,中长期美元主权信用压力推动各国央行购金行为仍在持续,叠加流动性宽松预期下,贵金属价格上涨的逻辑仍未改变。

基本金属市场复盘

(一)COMEX/沪铜市场观察

上周COMEX铜价高位回落,随后展开高位震荡。上周市场多头拥挤度暂时达到顶峰,从领涨品种的波动率来看,已经达到历史高位水平,甚至创出新高,这种情况下容易出现多头集中了解带来的回调,也因为这种原因,上周主要领涨的品种悉数回落,铜也并不例外,但铜在回落后仍旧表现出了较强的韧性,不仅收复了大部分跌幅,并且形成了高位震荡格局。假期中随着地缘冲突波澜再起,我们认为铜这样的关键矿产资源仍将是市场瞩目的焦点,价格依旧易涨难跌。

上周SHFE铜价冲高回落,暂时回到10万以下运行。在本次铜价上冲的过程中,下游加工企业和终端企业遭受了巨大的挑战,也切实对短期需求形成了较大的冲击。不过随着价格的回落以及价格中枢的抬升,下游及终端的心理价位也会逐渐提高。预计95000-96000元吨区间可能成为现货需求回暖的主要价位。另外12月国内精炼铜累库幅度较大,凸显了消费在高价格水平下的疲弱,但是目前价格暂时不对该因素定价,1月的库存变化较为关键,如果1月继续累库,2月的季节性累库最终可能回超出预期。

期限结构方面,COMEX铜价格曲线角此前向下位移,价格曲线仍然维持contango结构。目前COMEX铜库存的交仓仍在继续,库存已经接近50万吨。目前COMEX铜库存自3月中旬虹吸效应以来累积增长超40万吨,与美国进口铜来源国以及COMEX注册品牌对比,考虑到美国境内企业的补库空间,预计还有5万吨铜没有显性化,对于COMEX铜的结构并没有太合适的策略。

上周SHFE铜价格曲线较此前向下位移,上周我们提示了borrow策略可能是二次入场的机会,立刻得到了应验。随着上周绝对价格的回落,远月月差再次走阔。不过目前值得注意的是,12月份国内精炼铜库存累库幅度较大,需要密切关注1月,如果1月维持累库,那么2月进入季节性累库,最终累库幅度可能超预期,这对于borrow策略是不利的。

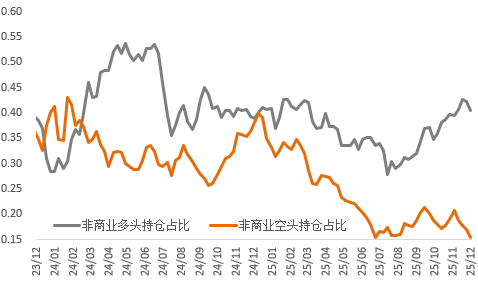

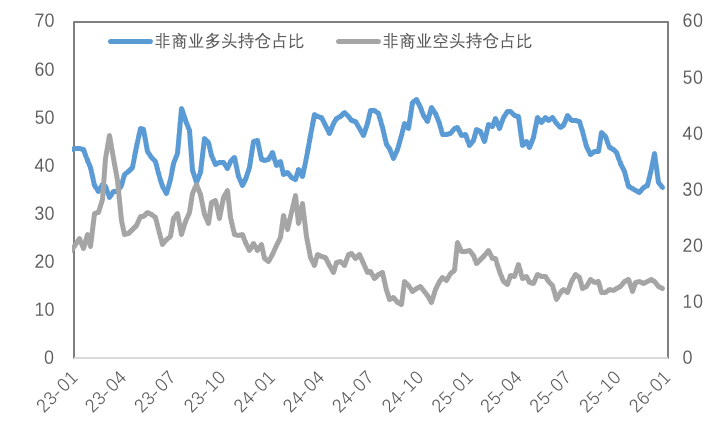

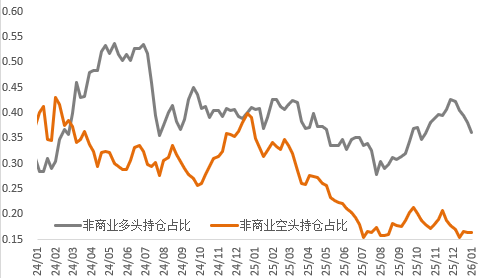

持仓方面,目前非商业多头持仓占据明显优势,并且规模尚在中位数偏高水平,并没有出现明显的拥挤。

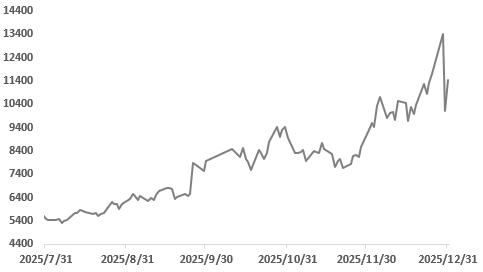

图1:CFTC基金净持仓

数据来源:Wind

(二)产业聚焦

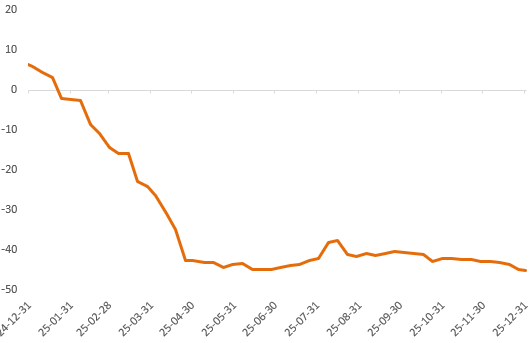

上周铜精矿TC小幅下跌,标准干净铜精矿TC周指数为-44.72。铜精矿现货市场活跃度持续降低,整体趋于平淡。近日铜精矿现货TC价格有小幅下调,加工费持续承压。干净铜精矿现货TC在-42到-45美元区间上下震荡。据Mysteel调研,某贸易商向炼厂出售2026年1-2月船期干净铜精矿以指数+2成交,某贸易商向炼厂出售1月船期干净铜精矿以-40低位成交。虽然大家对二月船期货物仍有需求,但是市场交易情绪低迷并未有明显改善,预计下周成交依旧维持-40美元/干吨中低位波动。

图2:铜精矿加工费

数据来源:SMM

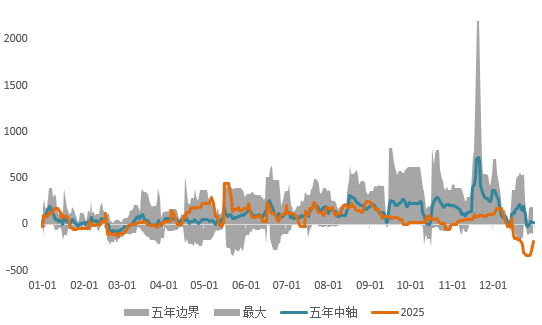

现货方面,随着周内铜价高位运行,虽部分时间高位回落明显,但年末企业资金结算压力,同时部分下游企业停产检修,周内市场备货需求有限,同时后续日内波动幅度加大,整体下游企业逢低以订单量备货为主,市场消费仍较为疲弱。由于铜价仍高位运行,下游企业采购需求提升空间预计仍有所受限,同时国产以及进口货源周内仍有所到货,因此库存累库趋势预计仍将延续,现货贴水持续回升压力仍存;但考虑到目前近月合约Contango结构运行,加之交割换月临近,持货商大贴水出货意愿有限,因此整体或运行于贴150~贴50元/吨。

图3:沪铜升贴水

数据来源:SMM

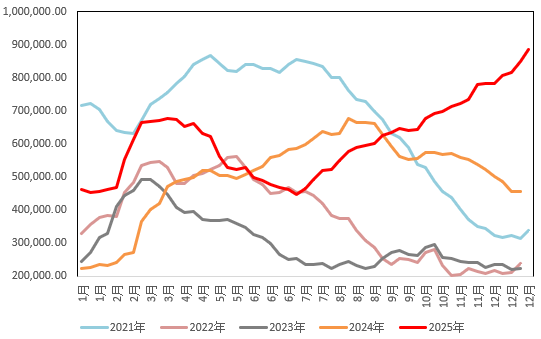

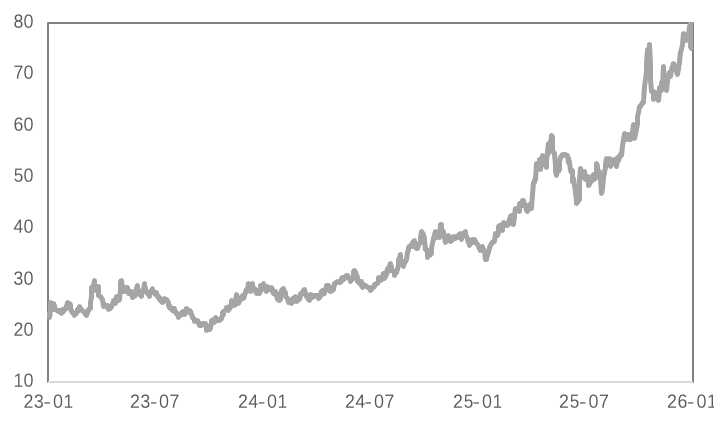

国内市场电解铜现货库存24.71万吨,较25日增4.49万吨,较29日增2.28万吨;国内社会库存延续大幅累库趋势,其中各市场均有不同程度增幅;周内国产货源到货仍有增量,且年末将至,加之铜价高位运行,下游企业采购需求依旧有限,库存因此维持增加。后续来看,市场国产货源仍有到货,但高铜价下,需求难有明显回升,加之元旦假期影响,下周或将延续累库为主。

图4:全球精炼铜显性库存(含保税区)

数据来源:Wind

精铜杆加工费整体继续下跌,高铜价下,加工费调整压力较大;精铜杆市场本周成交表现平淡,订单多向头部企业集中;再生铜杆市场维持供需双弱状态,少部分贸易商货源带动成交;精废杆价差、再生铜杆贴水小幅收窄;国内铜杆社会库存小幅下降。随着时间进入2026年,铜杆企业的产销积极性预计将稳步回升,精铜杆企业将陆续开始生产安排,不过考虑到近期价格尚处于高波动状态,个别企业预计会将生产安排延后;再生铜杆企业仍将继续处于观望状态,且随着市场的推进,再生铜杆企业的恢复预期也将提升。

图5:精铜-废铜价差

数据来源:SMM

贵金属市场复盘

(一)贵金属市场观察

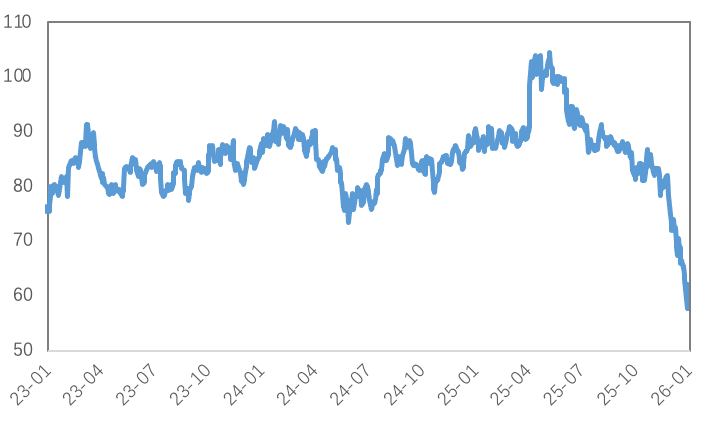

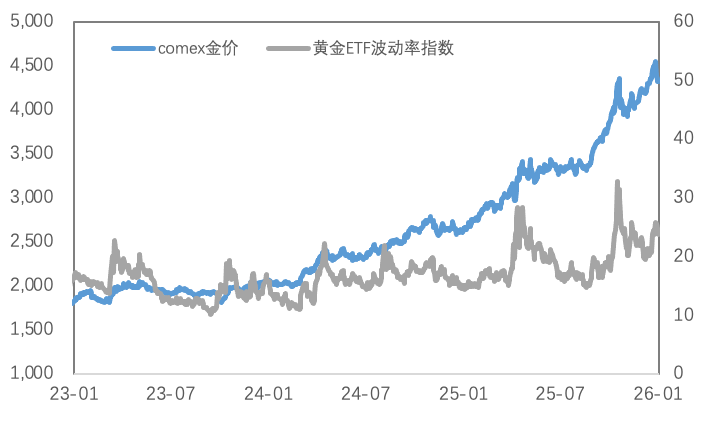

上周贵金属价格整体有所回调,COMEX金银于4284-4582美元/盎司、69.2-82.7美元/盎司区间内运行。上周,贵金属市场投机行为加剧其持仓拥挤程度,白银波动率处于历史最高阶段,芝加哥商业交易所连续提高贵金属期货保证金,多头资金集中止盈离场加速金银价格显着回调。

(二)比价与波动率

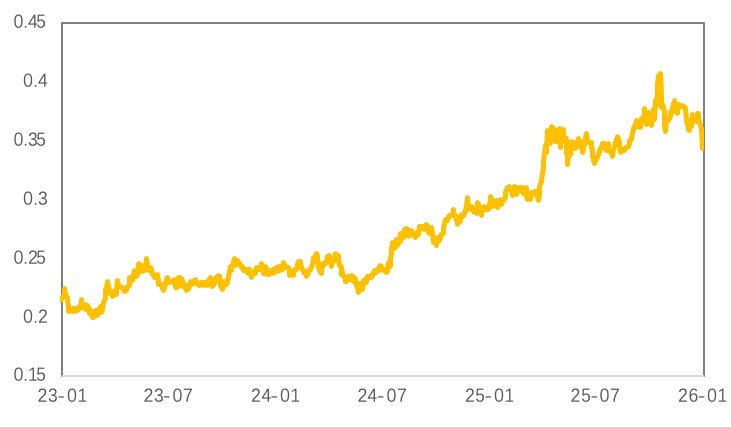

上周,黄金跌幅弱于白银,金银比小幅回升;金价下跌铜价上涨,金铜比震荡下行;原油小幅反弹,金油比随之下行。

图6:COMEX金/COMEX银

数据来源:Wind

图7:COMEX金/LME铜

数据来源:Wind

图8:COMEX金/WTI原油

数据来源:Wind

黄金VIX较前期有所回落,近期地缘冲突加剧,预计黄金波动率将有所反弹。

图9:黄金波动率

数据来源:Wind

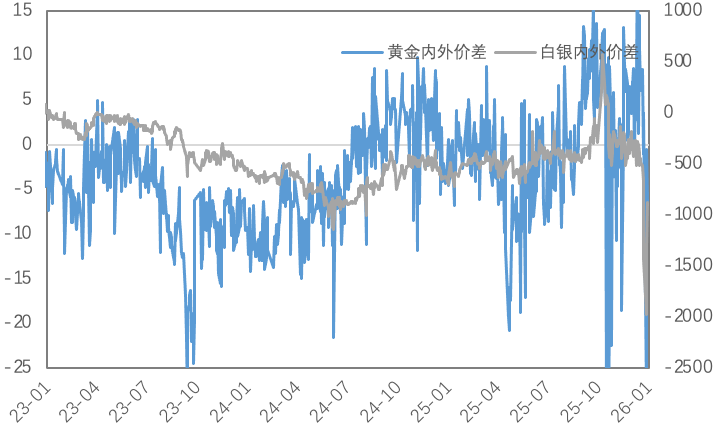

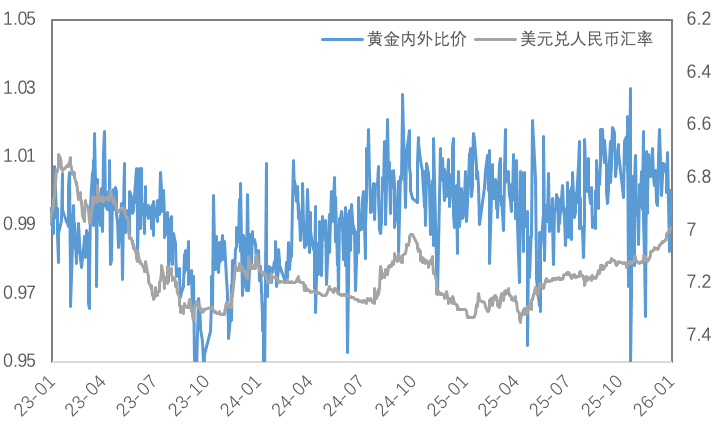

近期人民币汇率影响较前期减弱,上周黄金内外价差及比价回落,白银内外价差及比价回升。

图10:贵金属内外价差

数据来源:Wind

图11:黄金内外比价

数据来源:Wind

(三)库存与持仓

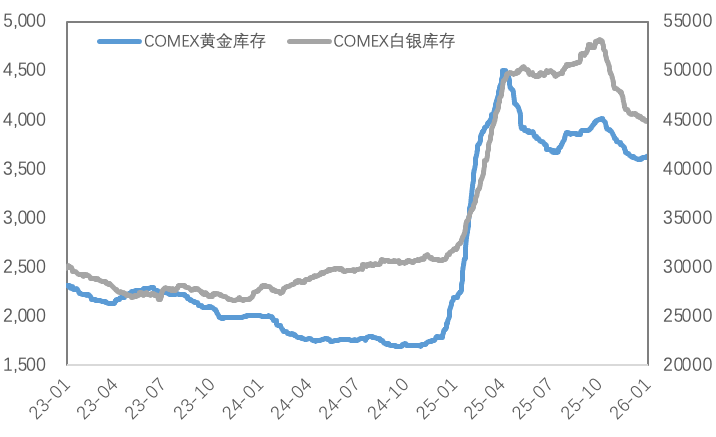

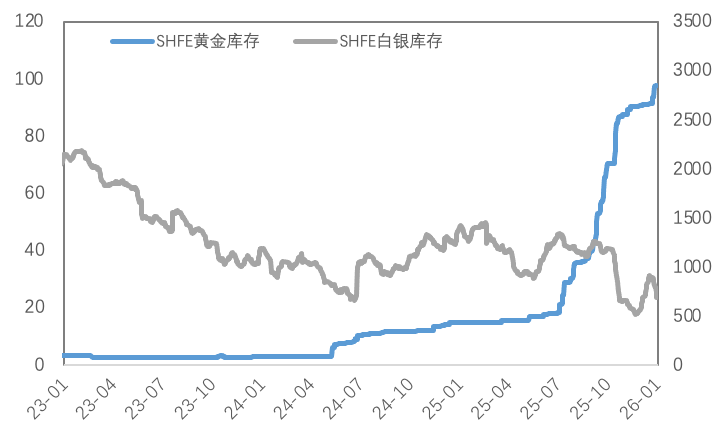

库存方面,上周COMEX黄金库存为3640万盎司,环比增加约21万盎司,COMEX白银库存约为44977万盎司,环比增加约4.6万盎司;SHFE黄金库存约为97.7吨,环比增加0.01吨,SHFE白银库存约为691吨,环比减少约128吨。

图12:COMEX贵金属库存

数据来源:Wind

图13:SHFE贵金属库存

数据来源:Wind

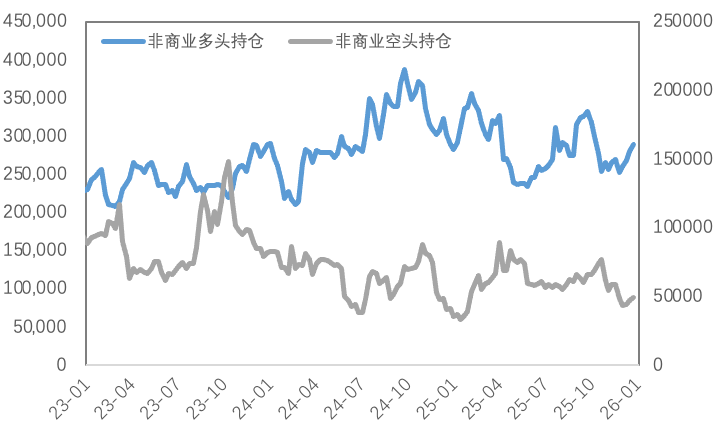

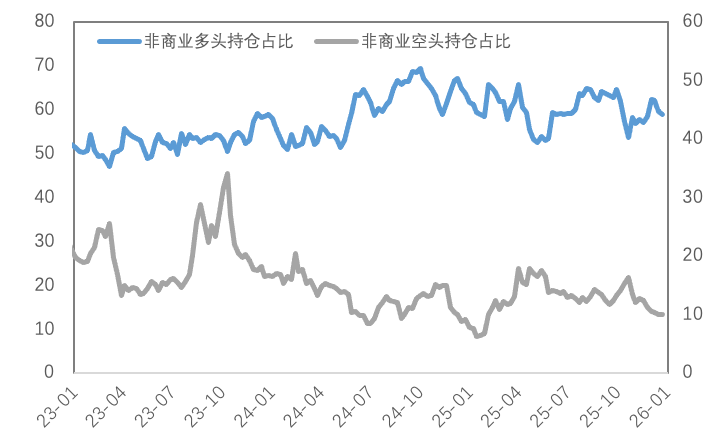

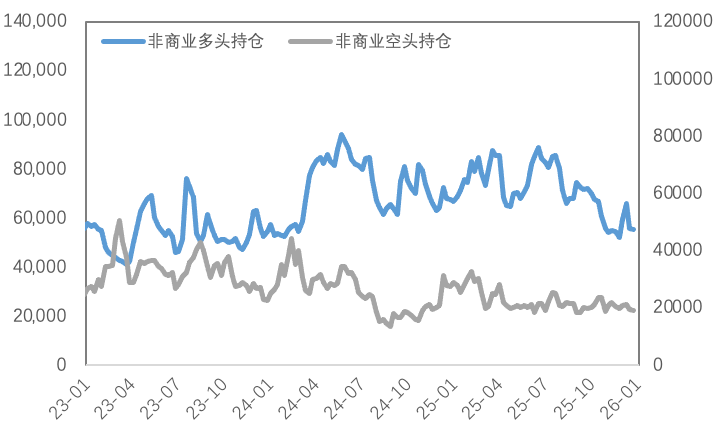

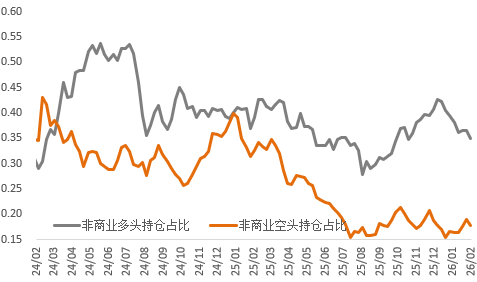

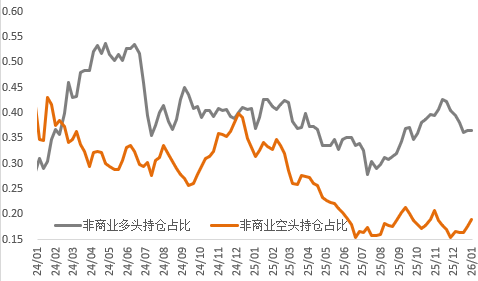

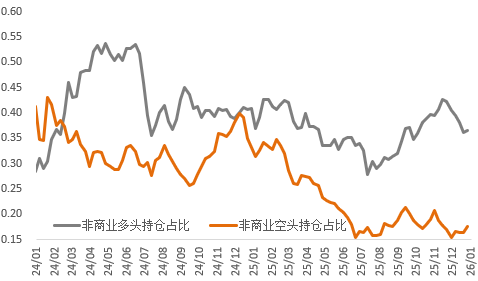

持仓方面,SPDR黄金ETF持仓环比减少6吨至1065吨,SLV白银ETF持仓环比增加54吨至16444吨;截至12月23日,COMEX黄金非商业总持仓为34万手,其中非商业多头持仓增加9241手至29万手,空头持仓增加2519手至4.9万手;非商业多头持仓占优,比例较上周下降至59%附近,非商业空头持仓占比上升至10.1%左右。

图14:COMEX黄金持仓

数据来源:Wind

图15:COMEX黄金持仓占比

数据来源:Wind

图16:COMEX白银持仓

数据来源:Wind

图17:COMEX白银持仓占比

数据来源:Wind

市场前瞻

在本次铜价上冲的过程中,下游加工企业和终端企业遭受了巨大的挑战,也切实对短期需求形成了较大的冲击。不过随着价格的回落以及价格中枢的抬升,下游及终端的心理价位也会逐渐提高。预计95000-96000元吨区间可能成为现货需求回暖的主要价位。另外12月国内精炼铜累库幅度较大,凸显了消费在高价格水平下的疲弱,但是目前价格暂时不对该因素定价,1月的库存变化较为关键,如果1月继续累库,2月的季节性累库最终可能会超出预期。

短期美国与委内瑞拉爆发的地缘冲突仍将支撑金价走强,中长期美元主权信用压力推动各国央行购金行为仍在持续,叠加流动性宽松预期下,贵金属价格上涨的逻辑仍未改变。

关注及风险提示

美国PMI、非农就业、关税政策、降息路径变化。