摘要

美国科技股在周中一度出现较大幅度回调,但是并未对铜价带来明显回调。随后公布的CPI数据大幅低于市场预期,引发市场反弹,但是该CPI由于部分分项数据因为此前政府关门而缺失,导致其可信度随后受到市场质疑。另外日本央行方面如期加息25BP,但是央行行长的表态还是相对中性,因此整体也都在市场预期之内。

核心观点

1、上周金铜高位震荡

贵金属方面,上周COMEX黄金上涨0.9%,白银上涨8.55%;沪金2602合约上涨0.95%,沪银2602合约上涨3.25%。主要工业金属价格中,COMEX铜、沪铜分别变动+2.33%、-1.05%。

2、基本面预期继续支撑铜价上行

上周全球市场有所动荡,但是铜价表现平稳。美国科技股在周中一度出现较大幅度回调,但是并未对铜价带来明显回调。随后公布的CPI数据大幅低于市场预期,引发市场反弹,但是该CPI由于部分分项数据因为此前政府关门而缺失,导致其可信度随后受到市场质疑。另外日本央行方面如期加息25BP,但是央行行长的表态还是相对中性,因此整体也都在市场预期之内。目前宏观面只要不发生大的冲击,对于铜的定价而言其实扰动并不大,铜还是更多遵循自身基本面运行。

3、黄金或进入调整阶段

上周,美国多项经济数据公布,其中零售销售数据低于市场预期,失业率高于预期,而非农就业人数超预期增长,时薪增速超预期下降。此外,政府重启后的首次通胀数据超预期下滑,多项数据依然支持未来的降息行动,宽松的流动性预期支撑贵金属价格于高位运行。短期来看,宏观预期未有较大变化,但降息周期下贵金属价格仍将表现强势。当前,金价进入调整阶段,白银受挤仓风险仍有上行动力。

基本金属市场复盘

(一)COMEX/沪铜市场观察

上周COMEX铜价小幅上行,运行重心有所抬升。上周全球市场有所动荡,但是铜价表现平稳。美国科技股在周中一度出现较大幅度回调,但是并未对铜价带来明显回调。随后公布的CPI数据大幅低于市场预期,引发市场反弹,但是该CPI由于部分分项数据因为此前政府关门而缺失,导致其可信度随后受到市场质疑。另外日本央行方面如期降息25BP,但是央行行长的表态还是相对中性,因此整体也都在市场预期之内。目前宏观面只要不发生大的冲击,对于铜的定价而言其实扰动并不大,铜还是更多遵循自身基本面运行。

上周SHFE铜价小幅上行,周五再次回到94000元吨附近运行。目前国内需求相对疲软,我们看到11月虽然没有累库,但是因为产量、净进口都明显下降,因此单月消费明显变弱。12月份目前情况也基本类似,但是由于库存始终不累积,单月表消的下降很难作为看跌铜价的理由。后续我们认为可以关注进入一月之后整体消费的表现,由于今年春节时间较晚,如果消费持续不振,可能出现累库提前的情况,使得铜价缺乏上行驱动。

期限结构方面,COMEX铜价格曲线角此前向上位移,价格曲线仍然维持contango结构。目前COMEX铜库存的交仓仍在继续,库存已经突破46万吨。目前COMEX铜库存自3月中旬虹吸效应以来累积增长超36万吨,与美国进口铜来源国以及COMEX注册品牌对比,考虑到美国境内企业的补库空间,预计还有5-10万吨铜没有显性化,对于COMEX铜的结构并没有太合适的策略。

上周SHFE铜价格曲线较此前向上位移,此前市场抢跑了明年3月之后的月差borrow策略,目前市场也在对此前的抢跑进行修正。上周4-5月的月差明显收敛,而5-6月的月差仍然处于高位水平。我们认为当前再新进入borrow策略缺乏性价比,一季度累库的情况目前还并不清晰,不要在高位介入borrow策略。

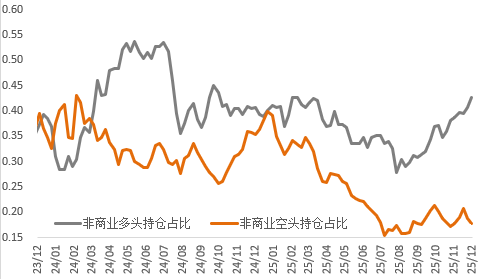

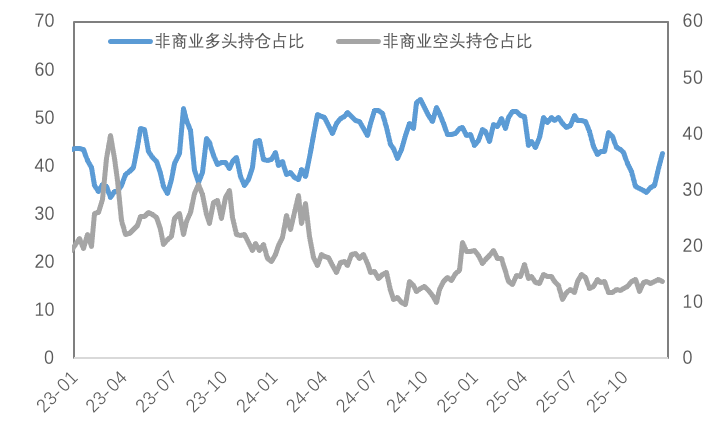

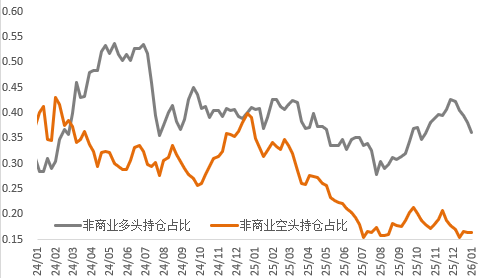

持仓方面,CFTC持仓数据目前补充至12月9日,具备可参考的价值。从数据来看,目前非商业多头持仓占据明显优势,并且规模也尚在中位数偏高水平,并没有出现明显的拥挤。

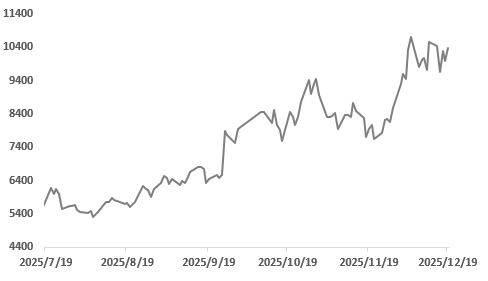

图1:CFTC基金净持仓

数据来源:Wind

(二)产业聚焦

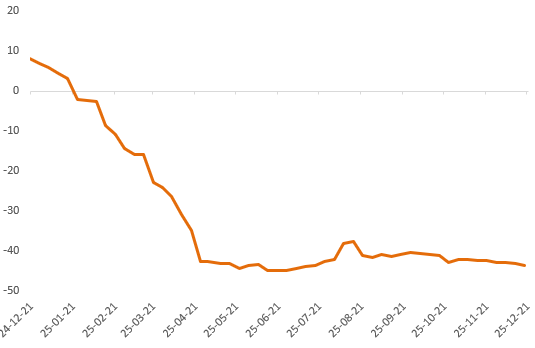

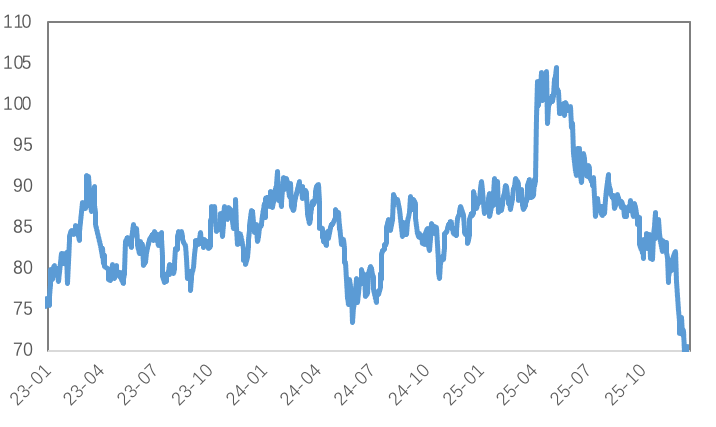

上周铜精矿TC周指数为-43.31美元/干吨,较上周跌0.42美元/干吨。铜精矿现货TC小幅下调,现货市场活跃度较为一般,买卖双方保持谨慎交投心态,实际成交有限,整体观望氛围浓厚。干净铜精矿主流现货TC在-42到-45美元区间上下震荡。在Benchmark基准价尚未敲定之际,除少数炼厂存在刚性采购需求外,多数炼厂采购心态趋于谨慎,需求表现疲软,挺价意愿强烈。买卖双方均保持谨慎观望态度,长单基准价未落地前市场难有实质性方向突破,预计短期内铜精矿主流加工费仍在-40中低位美元附近波动。

图2:铜精矿加工费

数据来源:SMM

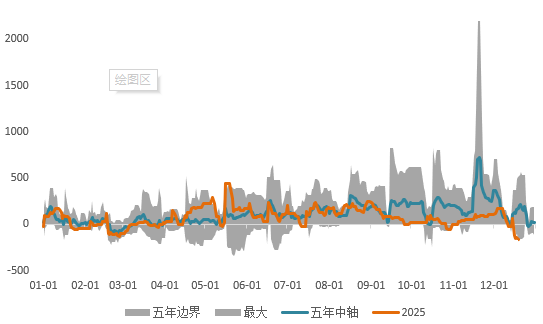

现货方面,本周上海市场国产货源到货相对稳定,部分冶炼厂发货量表现正常,但同样难有增量;且进口铜清关流入量偏少,仓库入库受限。由于年末,部分企业回款压力显现,加之部分持货商清库等动作,日内积极低价甩货换现,同时铜价高位运行,下游企业接货需求疲弱,现货升水亦表现反转。下周来看,临近年末,部分企业进入年底资金结算阶段,市场交易活跃度预计有所走低,且铜价高位运行,下游消费难有回升空间,但考虑到周内市场到货仍相对有限,现货贴水幅度难以持续性表现扩大,整体预计仍维持贴200~贴100元/吨附近区间运行为主。

图3:沪铜升贴水

数据来源:SMM

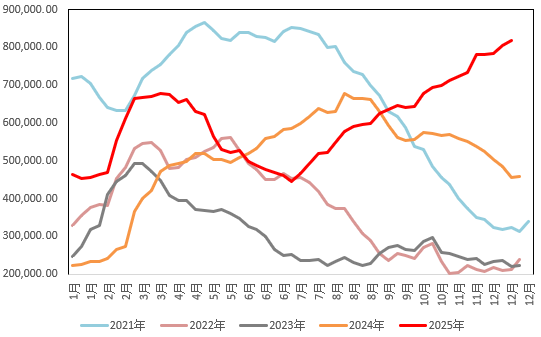

国内市场电解铜现货库存17.45万吨,较11日增0.33万吨,较15日降0.27万吨;上海市场社库继续表现累库,铜价高位运行,下游企业接货需求疲弱,同时国产货源仍有部分到货;下周来看,随着临近年末,市场交易活跃度降低,下游消费难有提升,但国产货源到货预计也难有明显增加,因此库存预计小幅累库。而广东市场库存亦小幅下降,主因冶炼厂发货较少,仓库入库量受限,但高铜价背景,下游需求同样不佳;下周来看,市场仓库到货依旧维持较少,考虑到铜价维持高位运行,下游需求疲弱,库存预计变化有限。

图4:全球精炼铜显性库存(含保税区)

数据来源:Wind

精铜杆加工费变化相对较小,南方市场有所下调;精铜杆市场本周整体订单环比回落,不过头部企业表现更为稳定一些;再生铜杆市场交易略微有好转,但市场低迷表现依然在持续;精废杆价差、再生铜杆贴水小幅扩大;国内铜杆社会库存小幅回升。随着时间进入年末结算期,预计后续的交易热度将持续走弱,直至遇到铜价的快速波动,才有变化的可能性,整体预期开始下调。精铜杆企业陆续将进入年末结算和年度检修期,因此后续两周的产销表现均将呈现下降趋势;再生铜杆市场继续维持低迷表现,年前预计更多的企业将进入停产状态,生产预期不足。

图5:精铜-废铜价差

数据来源:SMM

贵金属市场复盘

(一)贵金属市场观察

上周贵金属价格表现分化,金价高位震荡,银价显着上行,COMEX金银于4297-4410美元/盎司、61.6-67.7美元/盎司区间内运行。上周,美国多项经济数据公布,其中零售销售数据低于市场预期,失业率高于预期,而非农就业人数超预期增长,时薪增速超预期下降。此外,政府重启后的首次通胀数据超预期下滑,多项数据依然支持未来的降息行动,宽松的流动性预期支撑贵金属价格于高位运行。

(二)比价与波动率

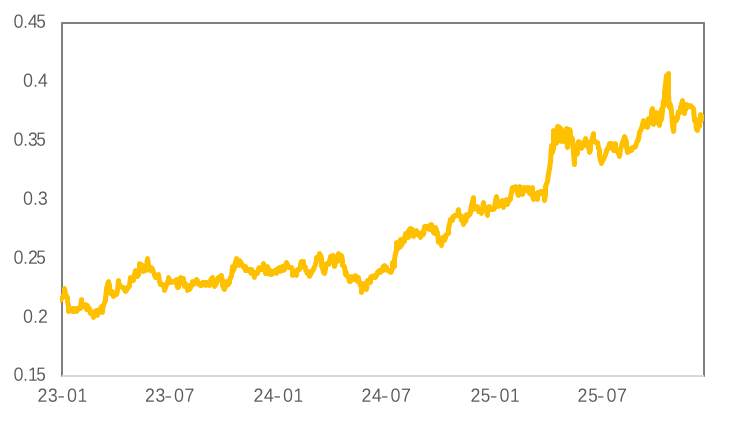

上周,黄金涨幅弱于白银,金银比快速回落;金价涨幅弱于铜价,金铜比小幅下行;原油有所回落,金油比持续上行。

图6:COMEX金/COMEX银

数据来源:Wind

图7:COMEX金/LME铜

数据来源:Wind

图8:COMEX金/WTI原油

数据来源:Wind

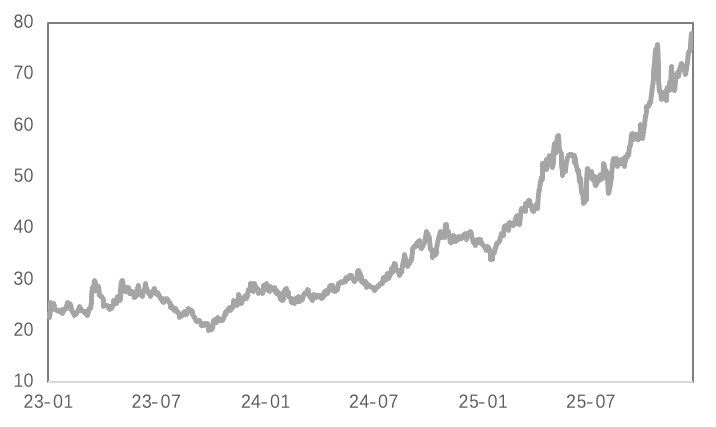

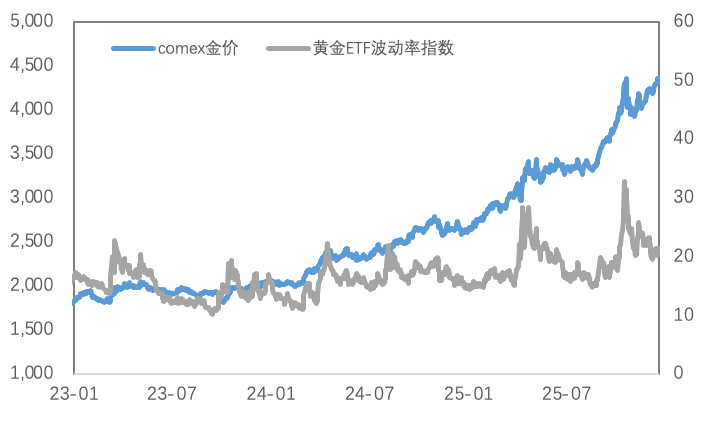

黄金VIX较前期小幅回落,近期市场风险偏好回升,黄金波动率小幅走低。

图9:黄金波动率

数据来源:Wind

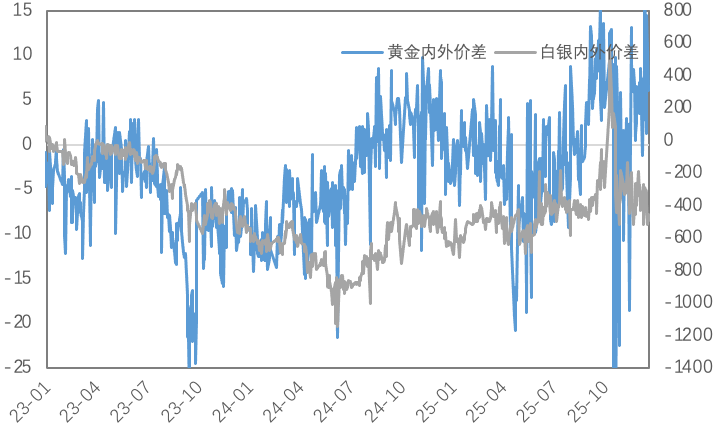

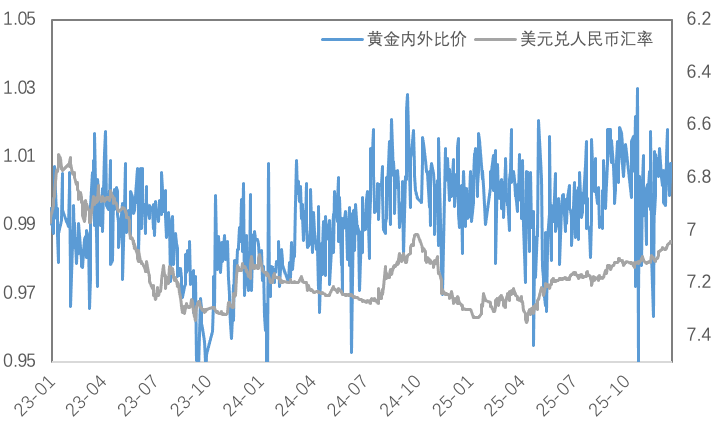

近期人民币汇率影响较前期减弱,上周黄金内外价差及比价回落,白银内外价差回落、比价回升。

图10:贵金属内外价差

数据来源:Wind

图11:黄金内外比价

数据来源:Wind

(三)库存与持仓

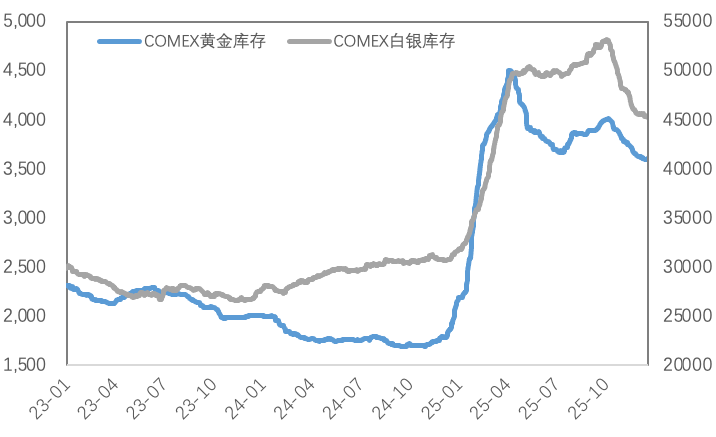

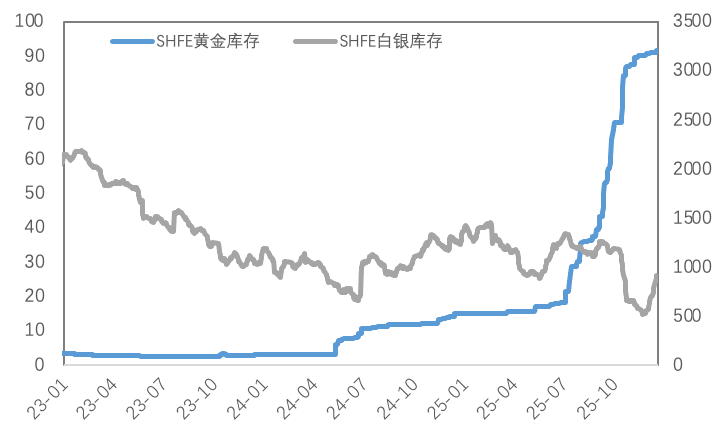

库存方面,上周COMEX黄金库存为3601万盎司,环比增加约4万盎司,COMEX白银库存约为45373万盎司,环比增加约37万盎司;SHFE黄金库存约为91.7吨,环比增加0.4吨,SHFE白银库存约为900吨,环比增加约79吨。

图12:COMEX贵金属库存

数据来源:Wind

图13:SHFE贵金属库存

数据来源:Wind

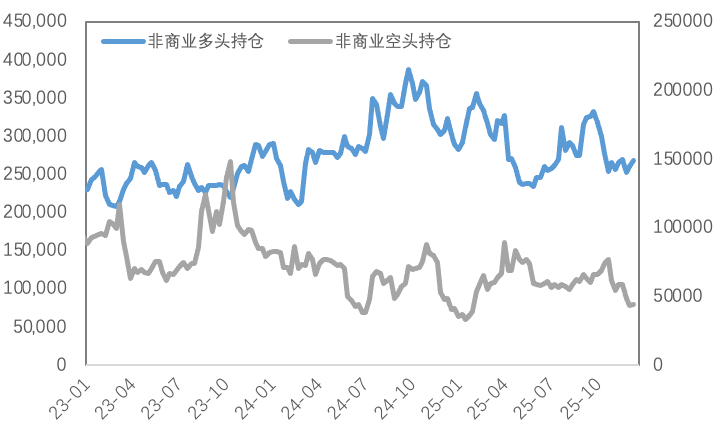

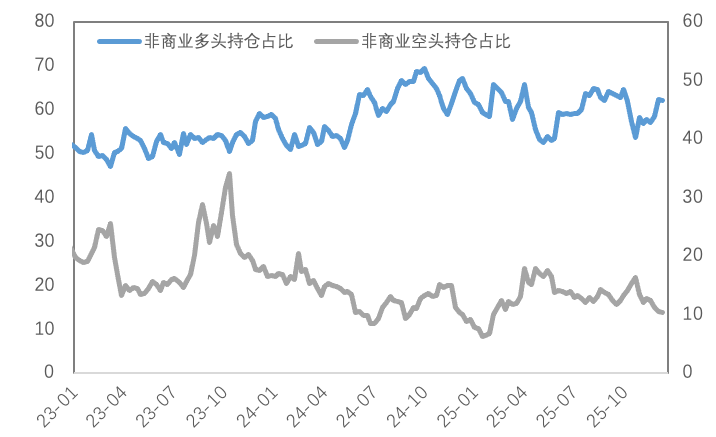

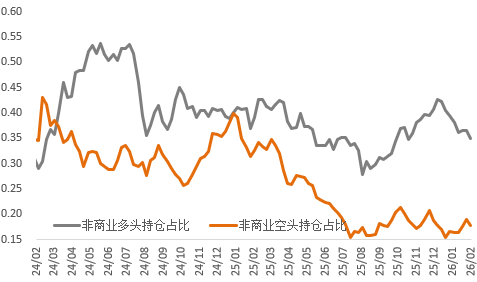

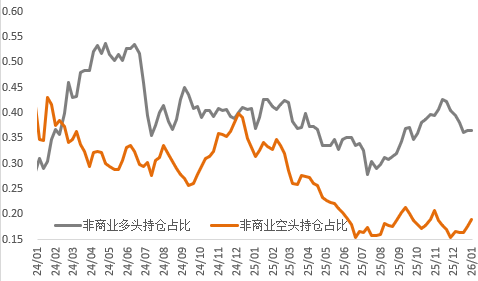

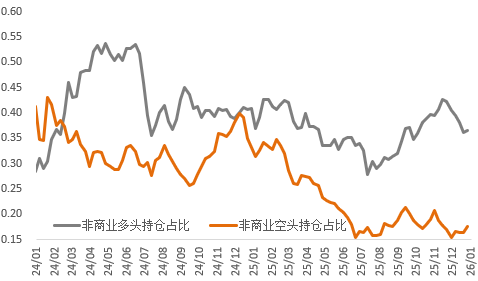

持仓方面,SPDR黄金ETF持仓环比减少0.6吨至1053吨,SLV白银ETF持仓环比减少37吨至16066吨;因数据延迟发布,截至12月9日,COMEX黄金非商业总持仓为31.3万手,其中非商业多头持仓增加7154手至26.8万手,空头持仓增加828手至4.5万手;非商业多头持仓占优,比例较上周下降至62.1%附近,非商业空头持仓占比下降至10.3%左右。

图14:COMEX黄金持仓

数据来源:Wind

图15:COMEX黄金持仓占比

数据来源:Wind

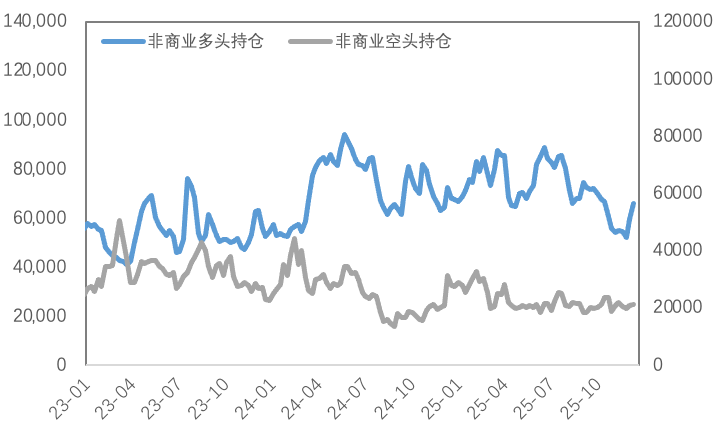

图16:COMEX白银持仓

数据来源:Wind

图17:COMEX白银持仓占比

数据来源:Wind

市场前瞻

目前国内需求相对疲软,我们看到11月虽然没有累库,但是因为产量、净进口都明显下降,因此单月消费明显变弱。12月份目前情况也基本类似,但是由于库存始终不累积,单月表消的下降很难作为看跌铜价的理由。后续我们认为可以关注进入一月之后整体消费的表现,由于今年春节时间较晚,如果消费持续不振,可能出现累库提前的情况,使得铜价缺乏上行驱动。

短期来看,宏观预期未有较大变化,但降息周期下贵金属价格仍将表现强势。当前,金价进入调整阶段,白银受挤仓风险仍有上行动力。

关注及风险提示

核心PCE、初请失业金人数、关税政策、降息路径变化。