摘要

宏观层面出现一定程度的逆风。上周美联储FOMC会议虽然如期降息25BP,但是鲍威尔在会后的记者招待会上发表鹰派言论,表示对于12月降息并不确定。这也从一定程度上反映了联储内部对于后续利率路径的明显分歧。由于各项资产此前已经充分定价了12月的降息,鲍威尔的言论使得包括金铜在内的资产有所承压。

核心观点

1、上周金铜震荡盘整

贵金属方面,上周COMEX黄金下跌2.75%,白银下跌0.33%;沪金2512合约下跌1.72%,沪银2512合约上涨0.96%。主要工业金属价格中,COMEX铜、沪铜分别变动-0.07%、-0.81%。

2、鹰派发言施压铜价,但港口拥堵在发酵

上周美联储FOMC会议虽然如期降息25BP,但是鲍威尔在会后的记者招待会上发表鹰派言论,表示对于12月降息并不确定。这也从一定程度上反映了联储内部对于后续利率路径的明显分歧。风险资产此前已经充分定价了12月的降息,鲍威尔的言论使得包括铜在内的资产有所承压。此外,铜市场挤仓的可能性在上周也有所下降,这使得部分资金流出市场。不过周末坦桑尼亚达累港的关闭事件又在发酵,预计会使得铜价获得支撑。

3、贵金属仍处于调整阶段

上周,美联储FOMC会议如期降息25bp,但鲍威尔的表态相对鹰派,联储内部对于12月的降息存在明显分歧,会后市场降息预期显著回落。同时,上周中美会谈释放积极信号,市场风险偏好明显回升。由此,在美元反弹叠加避险需求走弱的双重作用下,贵金属价格仍处于调整阶段。短期来看贵金属价格缺乏上行驱动,关注后续美国政府重启及相应经济数据的公布,同时关注12月的降息预期变化。长期金价的上行格局在对冲主权信用的背景下仍未改变。

基本金属市场复盘

(一)COMEX/沪铜市场观察

上周COMEX铜价震荡整理,宏观层面出现一定程度的逆风。上周中联储FOMC会议虽然如期降息25BP,但是鲍威尔在会后的记者招待会上发表鹰派言论,表示对于12月降息并不确定。这也从一定程度上反映了联储内部对于后续利率路径的明显分歧。风险资产此前已经充分定价了12月的降息,鲍威尔的言论使得包括铜在内的资产有所承压。此外,铜市场挤仓的可能性在上周也有所下降,这使得部分资金流出市场。不过周末坦桑尼亚达累港的关闭事件又在发酵,预计会使得铜价获得支撑。

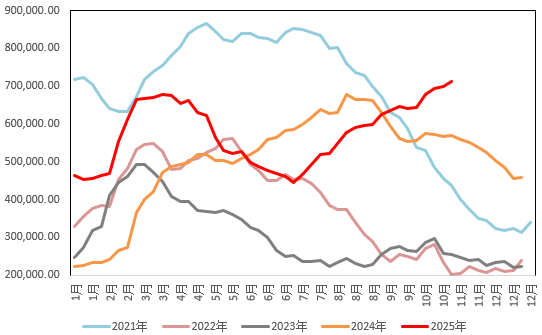

上周SHFE铜价自89000元吨附近的高位区间回落。价格反弹之后,可以明显感知到国内精炼铜消费的走弱,包括精炼铜、精铜杆等各个环节均出现了明显的消费抑制。我们认为目前国内精炼铜的消费情况并不足以支撑较高水平的铜价,铜价因为受到其它因素冲击上涨之后,国内消费难以提供足够的上行驱动。不过目前铜价有所回落,预计国内下游又将重新入场采购,再次为铜价提供下方支撑。

期限结构方面,COMEX铜价格曲线角此前向上位移,价格曲线仍然维持contango结构。目前COMEX铜库存的交仓仍在继续,库存已经突破35万吨。目前COMEX铜库存自3月中旬虹吸效应以来累积增长超25万吨,与美国进口铜来源国以及COMEX注册品牌对比,考虑到美国境内企业的补库空间,预计还有5-10万吨铜没有显性化,对于COMEX铜的结构并没有太合适的策略。

上周SHFE铜价格曲线较此前向下位移,此前我们指出:随着现货升水在旺季的持续回落,我们并不看好后续月差向上的空间,目前看来完全吻合。除此之外,目前9月精炼铜进口已经确认回到了33万以上的水平,预计4季度单月进口量也将维持高位水平,叠加铜价处于高位、精铜消费偏弱,我们很难真正看到价格曲线在四季度走强。

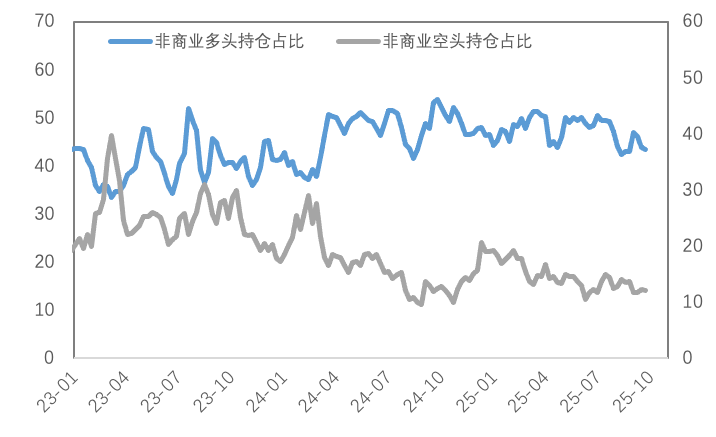

持仓方面,由于美国政府停摆,CFTC的持仓统计及发布工作也暂时停止,我们无法获得最新的持仓数据。

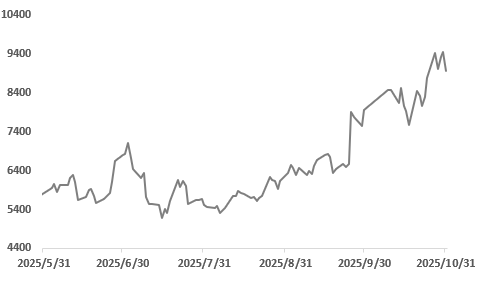

图1:CFTC基金净持仓

数据来源:Wind

(二)产业聚焦

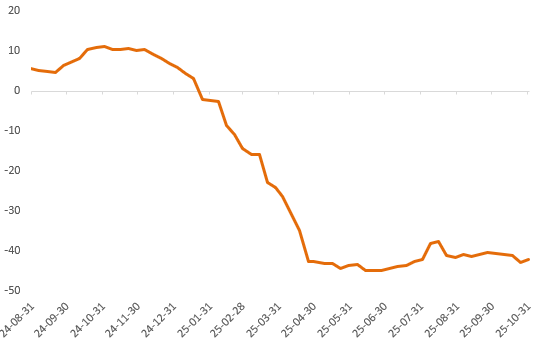

上周铜精矿TC周指数为-42.45美元/干吨,较上周跌0.79美元/干吨。铜精矿市场现货市场近期无明显变化,加工费持续承压的态势,买卖双方心理预期差异较大,整体情绪较为谨慎,交投氛围冷清。干净铜精矿现货TC主要在-40到-43区间上下震荡。据Mysteel调研,最近vale的两个矿山招标5wt,成交价格在-90中位。银川会暂不设定第四季度指导价,会上呼吁联合减产,规定加工费的底线。铜精矿现货市场依然呈现供应紧张的格局,预计短期内铜精矿主流加工费仍在-40美元附近波动。市场普遍认为明年行情不确定性影响因素较多,对后续长单的谈判期望度较低。

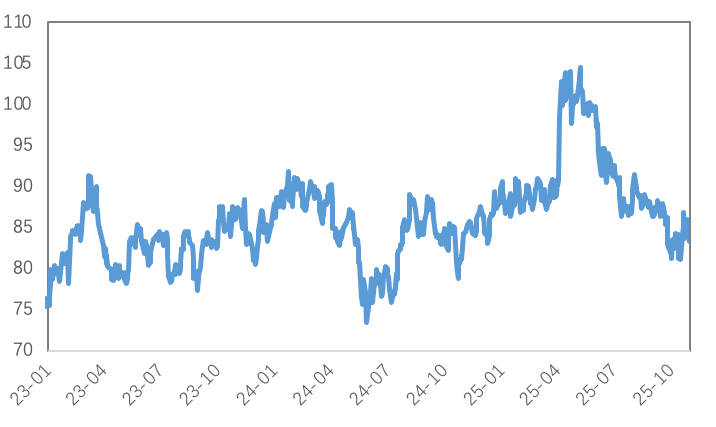

图2:铜精矿加工费

数据来源:SMM

现货方面,由于周内铜价部分时间延续震荡上行,下游企业畏高情绪浓厚,新增订单有限;同时部分下游加工企业已经出现停产现象,市场消费仍较为疲弱。加之临近月底,受制于资金压力等因素影响,日内基本维持刚需接货为主。随着短期铜价仍维持高位,下游企业接货情绪预计提振空间有限,但考虑到进入交割月,持货商大贴水出货意愿同样减弱,因此现货升水预计企稳回升为主;值得注意的是,若周内铜价下跌明显,且目前市场注册主流平水品牌货源流通不多,现货升水预计表现快速回升,整体或区间运行于贴50~升100元/吨。

图3:沪铜升贴水

数据来源:SMM

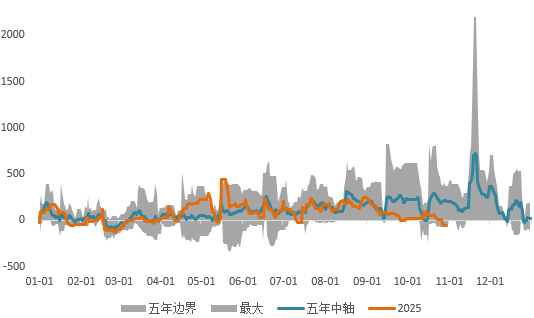

国内市场电解铜现货库存19.22万吨,较23日增0.24万吨,较27日增0.36万吨;周内上海市场社库继续表现增加,由于国产货源仍有到货入库,且月底下游企业入市采购意愿减弱,加之铜价震荡上行,下游消费难有起色;下周来看,考虑到短期铜价偏强运行,且进口铜仍有到货,下游采购需求预计维持刚需为主,因此周内库存或继续小幅累库。而广东市场库存延续去库趋势,主因周内冶炼厂发货仍相对较少,仓库到货入库量有限,但高铜价局面下,下游消费难有提振,库存下降幅度不大。

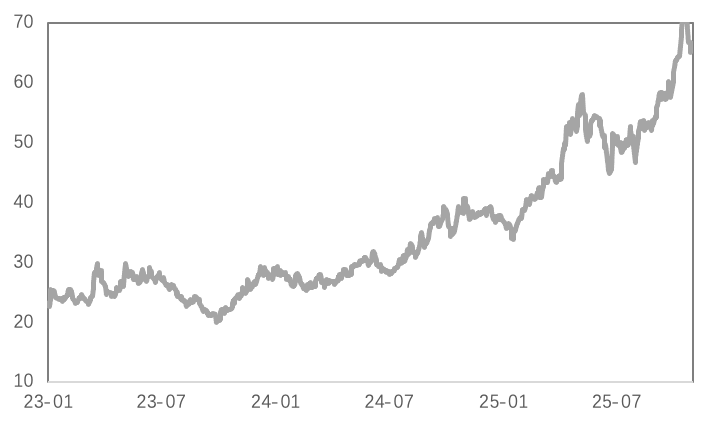

图4:全球精炼铜显性库存(含保税区)

数据来源:Wind

精铜杆加工费整体继续下调,其中广东、湖南市场跌幅较大;高价背景下订单下滑,精铜杆企业陷入阶段性减停产;部分区域受政策调整影响,再生铜杆整体生产环比下滑;精废杆价差、再生铜杆贴水幅度小幅收缩;精铜杆成品库存压力不断增大,下游对高价接受度偏低,短期铜价无较大降幅的情况下,精铜杆订单或将持续低迷;目前部分产能集中区域的精铜杆企业已出现集中性减停产,而铜价波动造成的市场交易风险依旧较大,现阶段终端需求不高,精铜杆后续流转能力依旧偏弱。再生铜杆因经济优势较强,部分再生铜杆厂家以低价积极初促进成交,使得市场交易集中性特征愈发明显,后续个别地区将面临较大交付压力;此外,政策调整风波再度袭来,已有个别区域受此影响出现停产情况,随着后续交易推进,跨区调货也将更频繁。

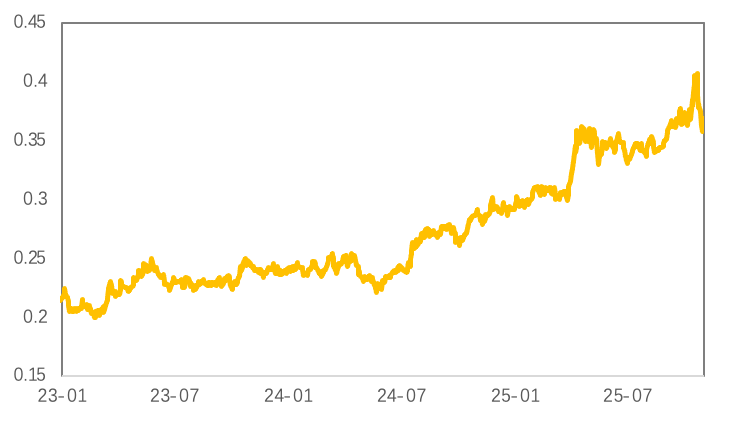

图5:精铜-废铜价差

数据来源:SMM

贵金属市场复盘

(一)贵金属市场观察

上周金银震荡盘整,COMEX金银于3901-4124美元/盎司、45.5-49美元/盎司区间内运行。上周,美联储FOMC会议如期降息25bp,但鲍威尔的表态相对鹰派,联储内部对于12月的降息存在明显分歧,会后市场降息预期显著回落。同时,上周中美会谈释放积极信号,市场风险偏好明显回升。由此,在美元反弹叠加避险需求走弱的双重作用下,贵金属价格仍处于调整阶段。

(二)比价与波动率

上周,黄金下跌而白银反弹,金银比有所回落;金价跌幅强于铜价,金铜比小幅下行;原油跌幅弱于金价,金油比震荡下行。

图6:COMEX金/COMEX银

数据来源:Wind

图7:COMEX金/LME铜

数据来源:Wind

图8:COMEX金/WTI原油

数据来源:Wind

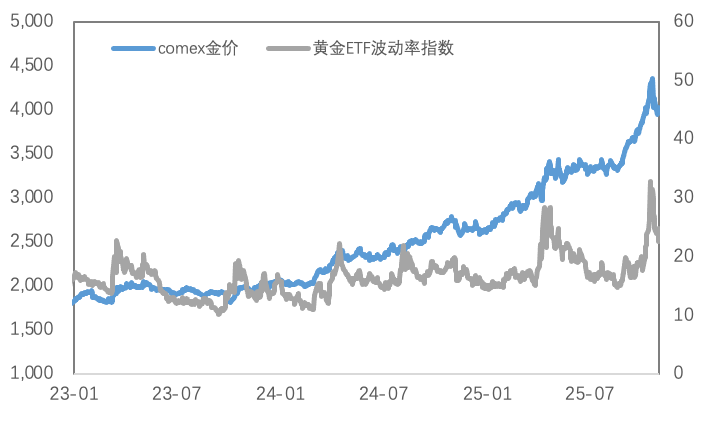

黄金VIX持续回落,伴随中美会谈给出相对积极的信号,市场风险偏好回升,避险需求不断走弱带动黄金波动率下行。

图9:黄金波动率

数据来源:Wind

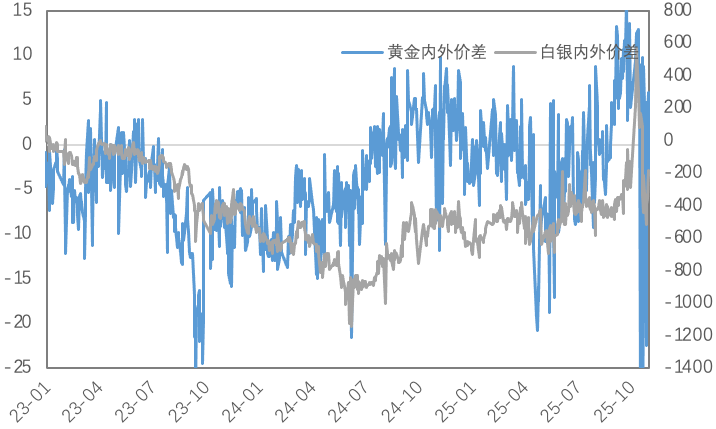

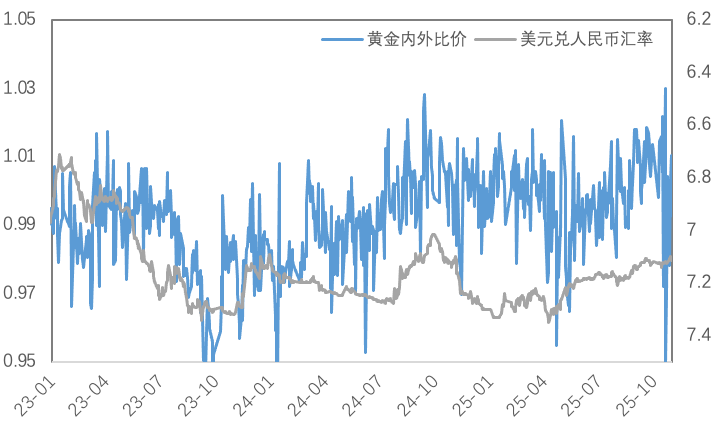

近期人民币汇率影响较前期减弱,上周黄金内外价差及比价回落,白银内外价差回升,内外比价小幅回落。

图10:贵金属内外价差

数据来源:Wind

图11:黄金内外比价

数据来源:Wind

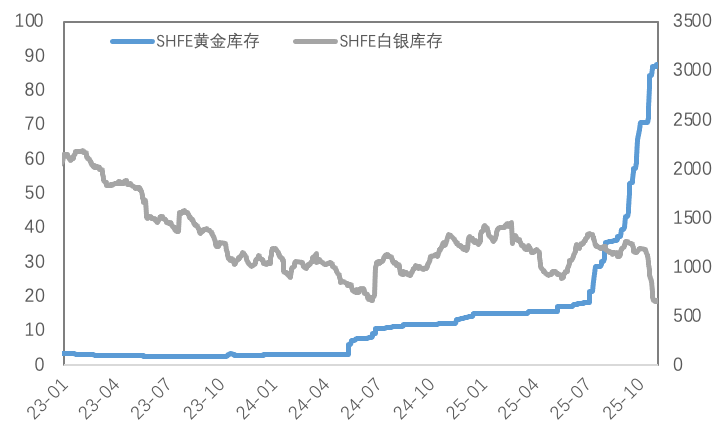

(三)库存与持仓

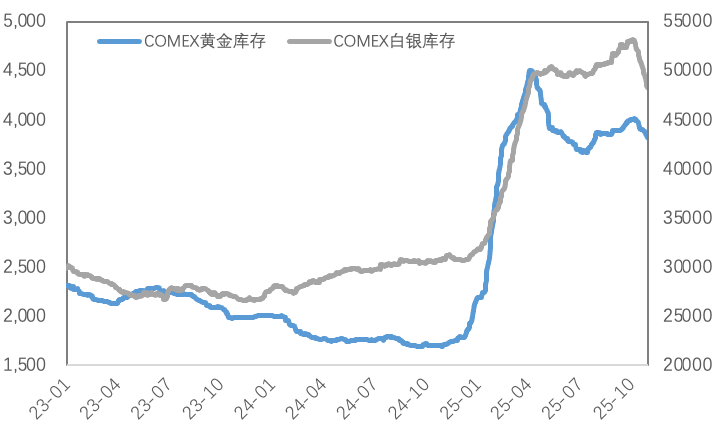

库存方面,上周COMEX黄金库存为3817万盎司,环比减少约71万盎司,COMEX白银库存约为48244万盎司,环比减少约1451万盎司;SHFE黄金库存约为87.8吨,环比增加0.8吨,SHFE白银库存约为666吨,环比增加约0.6吨。

图12:COMEX贵金属库存

数据来源:Wind

图13:SHFE贵金属库存

数据来源:Wind

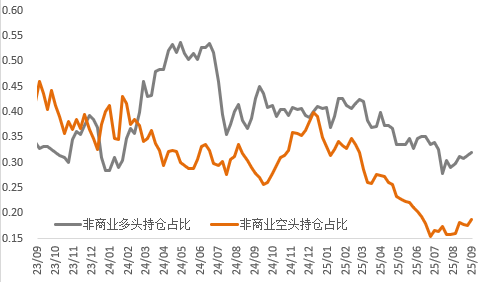

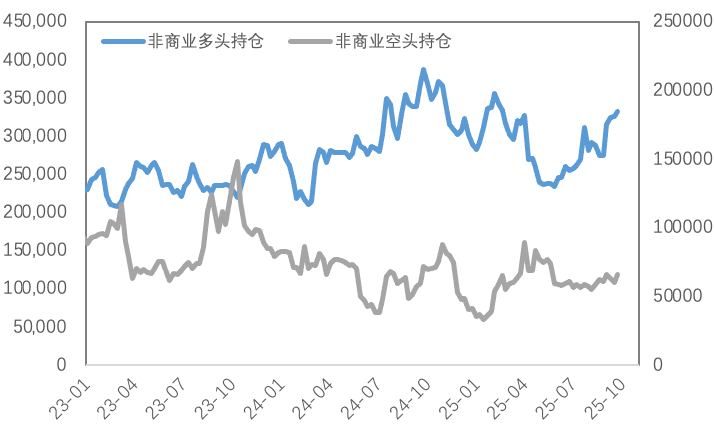

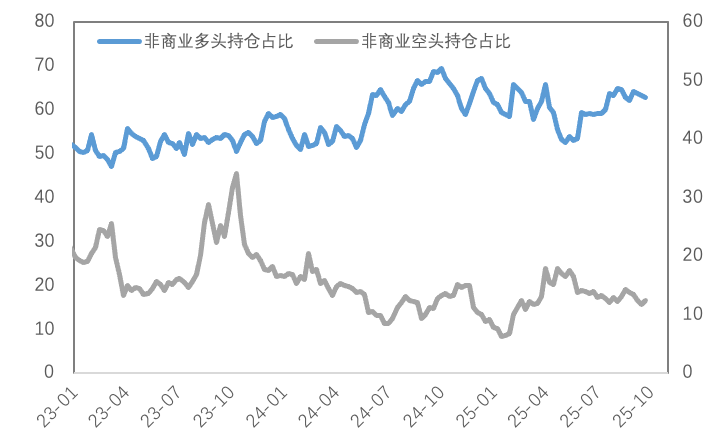

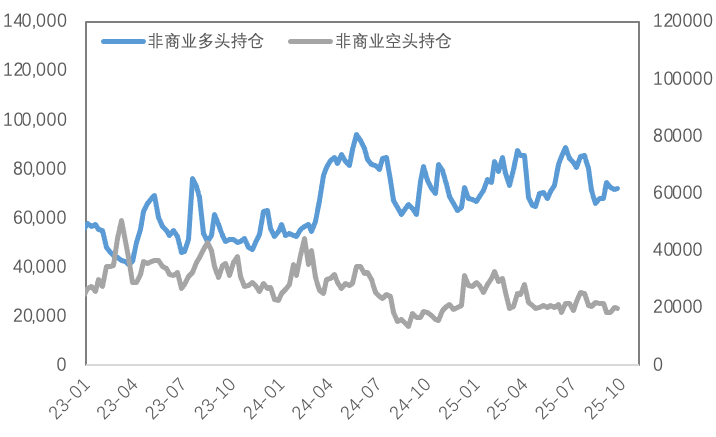

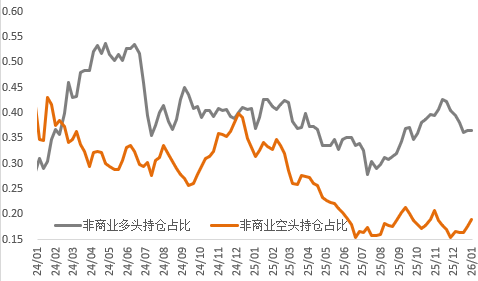

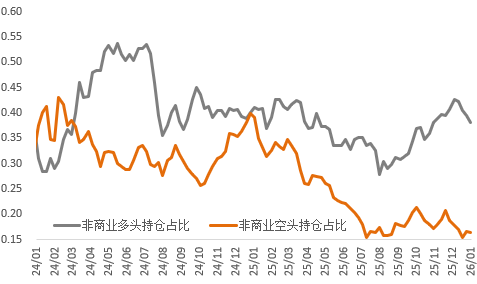

持仓方面,SPDR黄金ETF持仓环比减少7.7吨至1039吨,SLV白银ETF持仓环比减少230吨至15190吨;因数据延迟发布,截至9月23日,COMEX黄金非商业总持仓为39.9万手,其中非商业多头持仓增加6030手至33.3万手,空头持仓增加5691手至6.61万手;非商业多头持仓占优,比例较上周下降至62.9%附近,非商业空头持仓占比上升至12.5%左右。

图14:COMEX黄金持仓

数据来源:Wind

图15:COMEX黄金持仓占比

数据来源:Wind

图16:COMEX白银持仓

数据来源:Wind

图17:COMEX白银持仓占比

数据来源:Wind

市场前瞻

价格反弹之后,可以明显感知到国内精炼铜消费的走弱,包括精炼铜、精铜杆等各个环节均出现了明显的消费抑制。我们认为目前国内精炼铜的消费情况并不足以支撑较高水平的铜价,铜价因为受到其它因素冲击上涨之后,国内消费难以提供足够的上行驱动。不过目前铜价有所回落,预计国内下游又将重新入场采购,再次为铜价提供下方支撑。

短期来看贵金属价格缺乏上行驱动,关注后续美国政府重启及相应经济数据的公布,同时关注12月的降息预期变化。长期金价的上行格局在对冲主权信用的背景下仍未改变。

关注及风险提示

PMI、非农数据、关税政策、降息路径变化。