摘要

上周关税问题继续有所缓和,中美双方都表达了基于一定条件下愿意就关税问题进行对话的意愿,市场风险偏好有所回升,后续有无进一步实质行动是重点。另外上周鲍威尔的发言仍然相对鹰派,对美股影响较大,金、铜对此反应平静,从这个角度看,如果后续二次通胀有抬升的空间,大概率仍将利多金、铜。

核心观点

1、上周金铜再度走强

贵金属方面,上周COMEX黄金上涨2.65%,白银上涨1.09%;沪金2506合约上涨4.45%,沪银2506合约上涨2.38%。主要工业金属价格中,COMEX铜、沪铜分别变动+3.35%、+1.33%。

2、预期改善,铜价上行

在经历了此前的大幅波动之后,铜市场迎来阶段性平静。上周关税问题继续有所缓和,中美双方都表达了基于一定条件下愿意就关税问题进行对话的意愿,市场风险偏好有所回升。虽然还没有进一步实质行动,但铜价相对乐观的对其进行了定价,当然后续有无进一步实质行动是重点。另外上周鲍威尔的发言仍然相对鹰派,对美股影响较大,铜价对此反应平静,从这个角度看,如果后续二次通胀有抬升的空间,铜大概率又变成多配的品种。

3、关税政策反复,金价再创新高

上周特朗普对等关税政策较前期有明显缓和,但整体不确定性依然较强,鲍威尔表态相对谨慎,金价创下历史新高后溢价有所回吐,获利了结使得金价随之回调。当前金价持续创下历史新高,短期金价再度上冲的动能或将有所减弱,但中长期看,海外不确定性持续叠加美元的信用逻辑依然支撑黄金的上行趋势。

基本金属市场复盘

(一)COMEX/沪铜市场观察

上周COMEX铜价小幅反弹,在经历了此前的大幅波动之后,铜市场迎来阶段性平静。上周关税问题继续有所缓和,中美双方都表达了基于一定条件下愿意就关税问题进行对话的意愿,市场风险偏好有所回升。虽然还没有进一步实质行动,但铜价相对乐观的对其进行了定价,当然后续有无进一步实质行动是重点。另外上周鲍威尔的发言仍然相对鹰派,对美股影响较大,铜价对此反应平静,从这个角度看,如果后续二次通胀有抬升的空间,铜大概率又变成多配的品种。

上周SHFE铜价震荡反弹,重回76000元吨附近。内盘铜价整体跟随外盘反弹,在最近两周的市场中,国内消费的韧性再次体现。国内精炼铜库存再次显著去化,出库数量环比明显增加,下游反馈订单、提货等均较为强劲,近几年国内精炼铜定价特点还在延续,即铜价每次受到宏观因素的冲击,国内现货买盘总能提供一定的支撑。不过随着铜价的反弹,我们认为下游采购积极性也会有所回落,现货买盘是下方边际而非上行驱动。

期限结构方面,COMEX铜价格曲线角此前向上位移,价格曲线仍然维持contango结构。由于此前COMEX价格与其他地区价差明显拉开,后续交仓的压力可能不小,加之美国对精炼铜征税的细则迟迟未能落地,时间拖得越长、到港的精炼铜可能越多,时间不是价差多头的朋友,因此COMEX的月差可能不会有太好的表现。

上周SHFE铜价格曲线较此前向上位移,价格曲线的back结构再次拉大,并且这次是近端合约的back显著扩大,而不是暴跌之前主要是远端合约的back较大,这标志着今年对月差的博弈正式从预期转入现实。我们仍然非常看好今年的月差行情,现在介入稍微远月的borrow策略仍然是不错的选择。

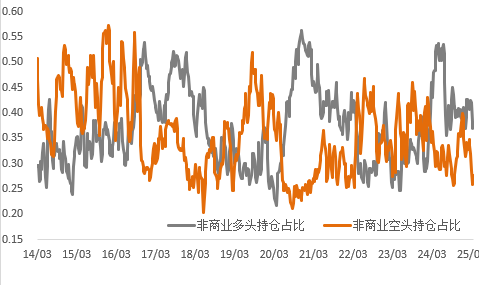

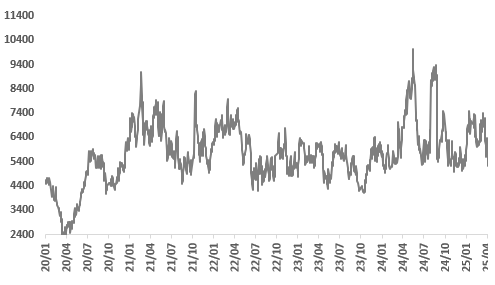

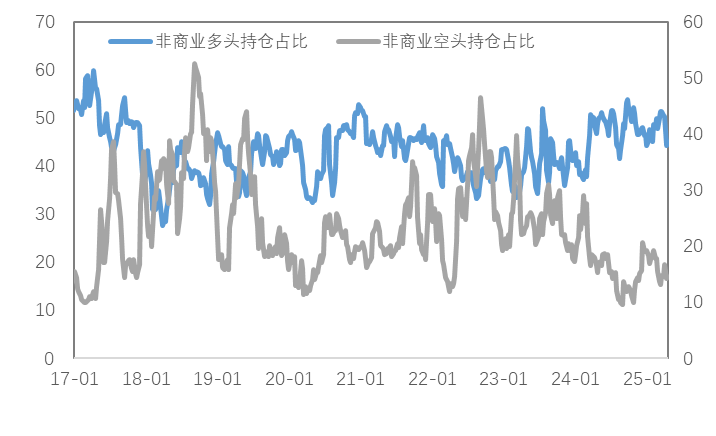

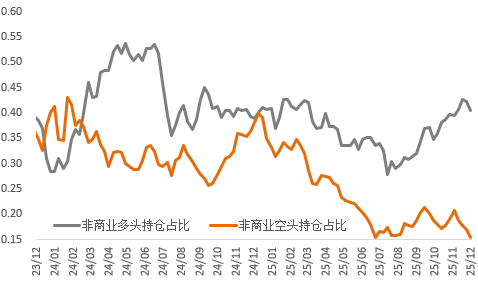

持仓方面,从CFTC持仓来看,上周非商业空占比维持低位,目前空头持仓占比回到了历史低位区间,预示铜价可能仍有反弹空间,但也要关注多头的增仓意愿。

图1:CFTC基金净持仓

数据来源:Wind

(二)产业聚焦

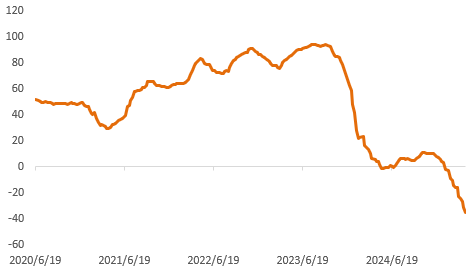

上周铜精矿TC周指数为-30.85美元/干吨,较上周跌3.94美元/干吨。铜精矿市场整体冷清,供应压力逐步显现,现货市场铜精矿TC价格延续弱势格局,市场对中长期供应格局未出现明显改善。现货市场铜精矿TC价格持续探底。当前市场主流成交价格围绕-30中低位波动,当前铜精矿市场延续弱势,TC价格持续承压,炼厂与贸易商博弈加剧。短期内,供需压力难以缓解,TC或在-30中低区间震荡。市场参与者普遍关注BHP招标结果,BHP招标成为短期价格指引。

图2:铜精矿加工费

数据来源:SMM

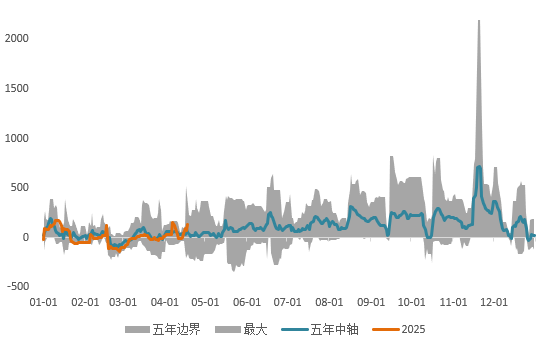

现货方面,由于目前下游加工企业代交订单相对高位,且周内铜价企稳震荡运行,下游采购补库情绪仍存,叠加目前再生铜原料紧张,部分再生加工企业转向采购非标以及非注册货源,该类品牌企业采购积极性较好,整体市场需求尚可。由于目前市场到货依旧难有明显增量,其中国产货源到货偏少,因此预计后续库存继续维持去库表现;同时考虑到临近“五一”小长假,下游备货需求有望体现,料市场消费仍有增长空间,因此现货升水预计维持上抬趋势,整体或区间运行于升100~升200元/吨附近。

图3:沪铜升贴水

数据来源:SMM

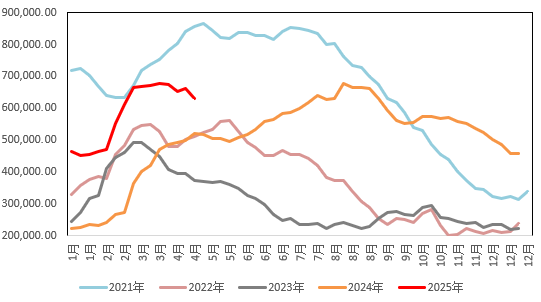

国内市场电解铜现货库存23.51万吨,较10日降3.52万吨,较14日降2.38万吨;本周上海市场环比上周库存继续去库明显;主因周内铜价震荡运行,下游逢低补库需求仍存,且精废价差收窄明显,部分再生铜杆企业转向采购电解铜,市场消费尚可,加之仓库到货增量有限,库存因此下降明显;下周来看,铜价企稳震荡运行,且精废替代效应仍存,料下游消费尚可,且国产货源到货依旧不多,因此下周库存预计继续去库。

图4:全球精炼铜显性库存(含保税区)

数据来源:Wind

国内各主流市场8mm精铜杆加工费多数上涨,华北市场略有下调;精铜杆企业订单环比有所减少,市场生产依然稳定;再生铜杆原料压力进一步加大,企业生产有下降趋势;精废杆价差继续收窄,再生铜杆进入升水状态;国内铜杆社会库存继续下降。精铜杆企业的待交付订单依然处于较高的水平,企业的生产将维持近期水平一段时间,但考虑到此影响,原料需求较高,因此后续电解铜现货升水有上涨的可能。再生铜杆市场目前关键在于原料的补充困难以及政策的变化,对于短期的再生铜杆企业生产影响明显,预计后续生产将有所回落,且因此为交付订单,可能有加大无氧铜杆采购的可能。

图5:精铜-废铜价差

数据来源:SMM

贵金属市场复盘

(一)贵金属市场观察

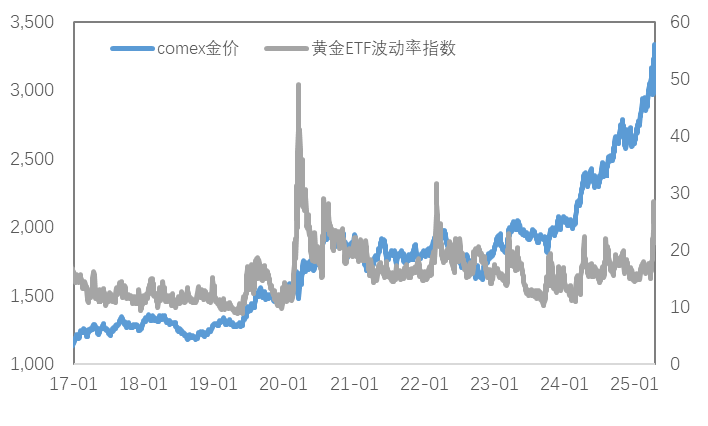

上周贵金属再度走强,金价再创历史新高,COMEX金银于3208-3372美元/盎司、31.6-33.2美元/盎司区间内运行。上周特朗普对等关税政策较前期有明显缓和,但整体不确定性依然较强,鲍威尔表态相对谨慎,金价创下历史新高后溢价有所回吐,获利了结使得金价随之回调。

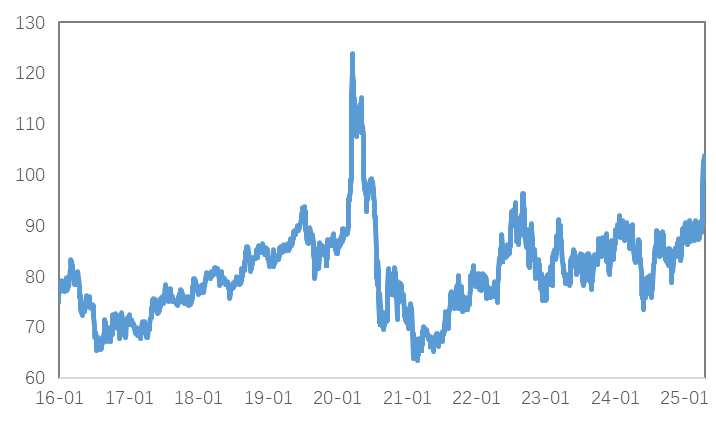

(二)比价与波动率

上周,白银涨幅弱于黄金,金银比持续上行;铜价涨幅同样弱于黄金,金铜比震荡上行;原油有所反弹,金油比震荡下行。

图6:COMEX金/COMEX银

数据来源:Wind

图7:COMEX金/LME铜

数据来源:Wind

图8:COMEX金/WTI原油

数据来源:Wind

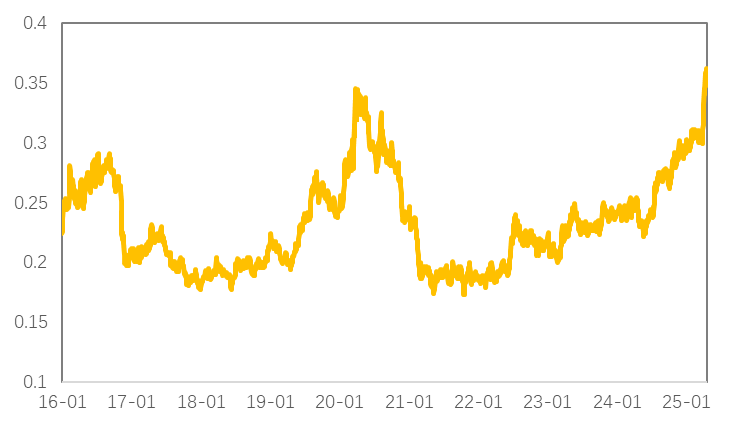

黄金VIX有所回落,关税问题有所缓和,避险情绪较前期放缓,市场风险偏好回升,黄金波动率显著回落。

图9:黄金波动率

数据来源:Wind

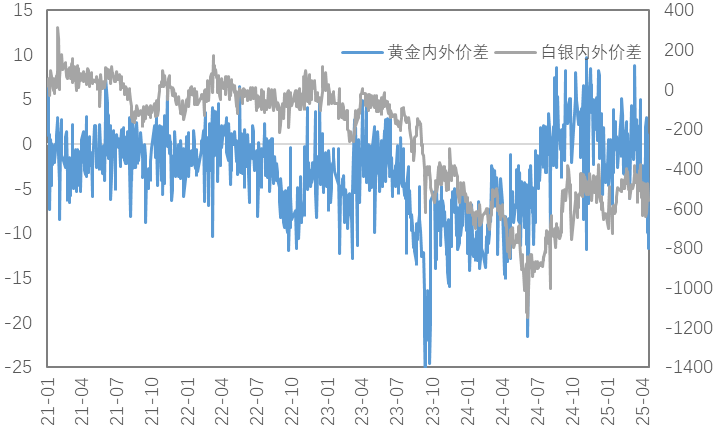

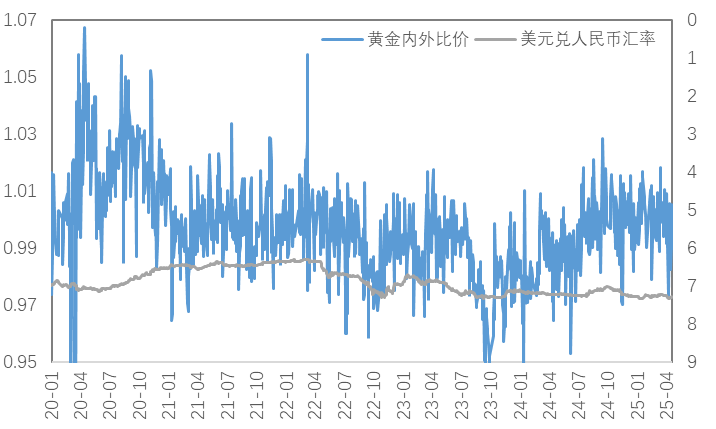

近期人民币汇率影响较前期减弱,上周黄金内外价差及比价有所回落,白银内外价差及比价有所回升。

图10:贵金属内外价差

数据来源:Wind

图11:黄金内外比价

数据来源:Wind

(三)库存与持仓

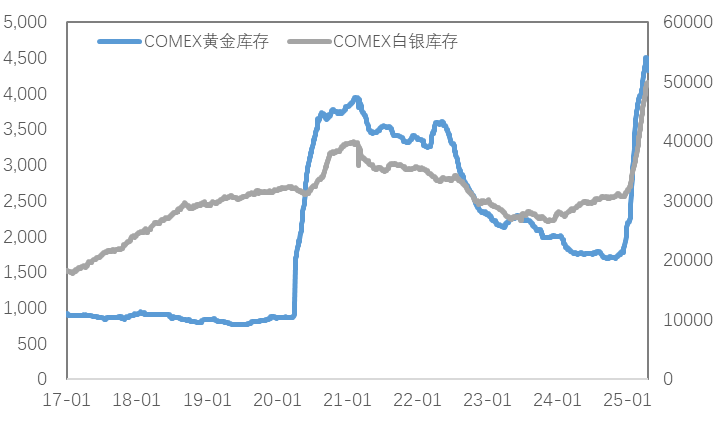

库存方面,上周COMEX黄金库存为4321万盎司,环比减少约137万盎司,COMEX白银库存约为49910万盎司,环比增加约163万盎司;SHFE黄金库存约为15.7吨,环比基本持平,SHFE白银库存约为937吨,环比减少约36吨。

图12:COMEX贵金属库存

数据来源:Wind

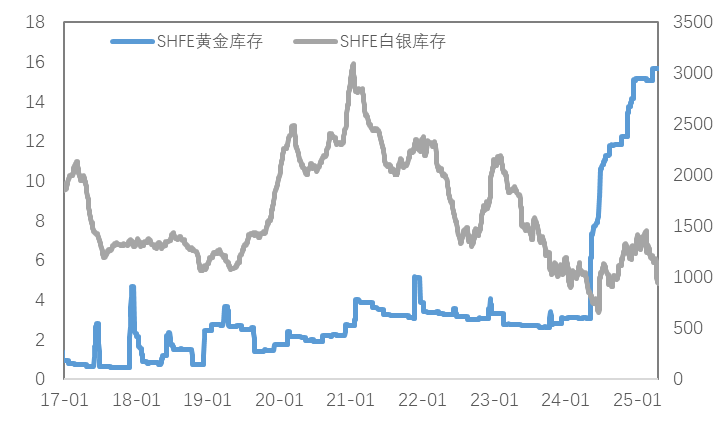

图13:SHFE贵金属库存

数据来源:Wind

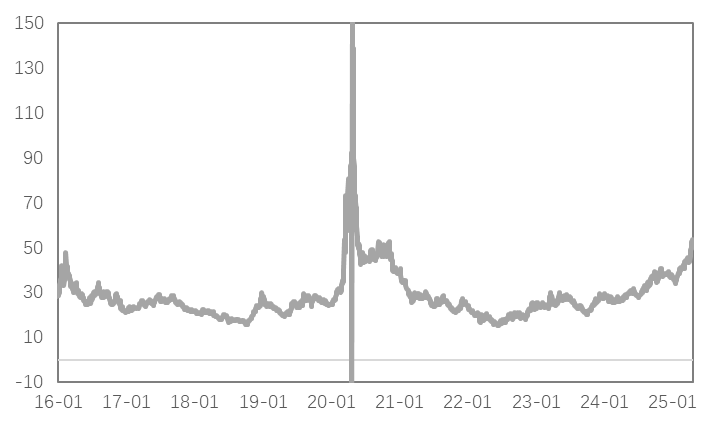

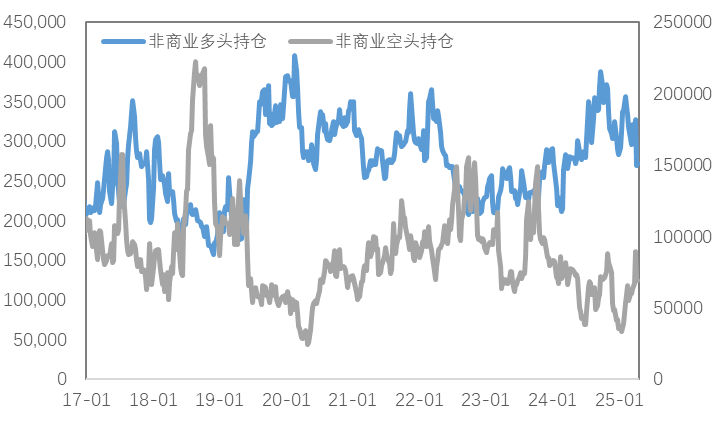

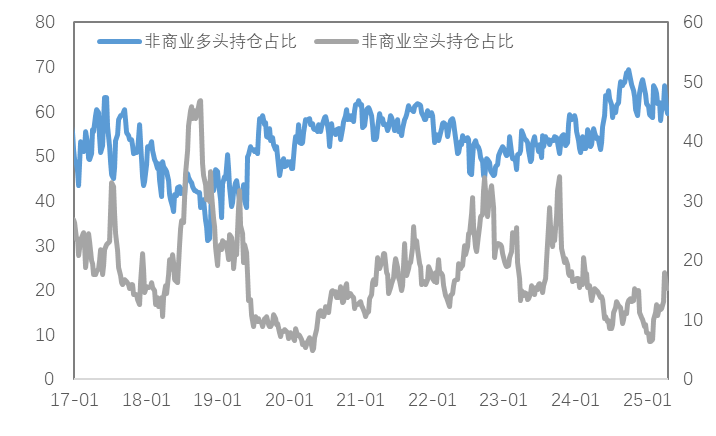

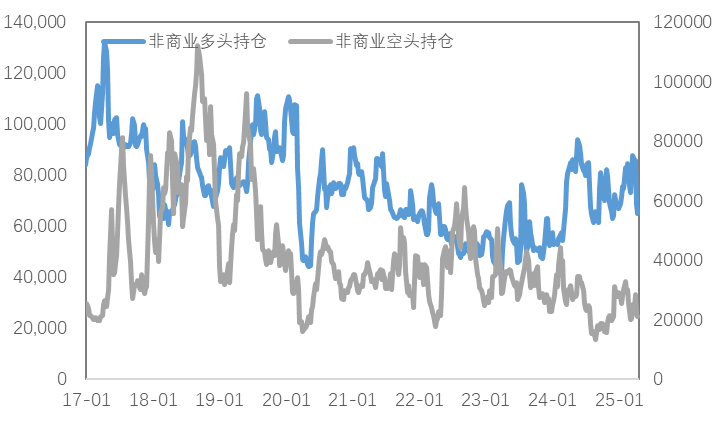

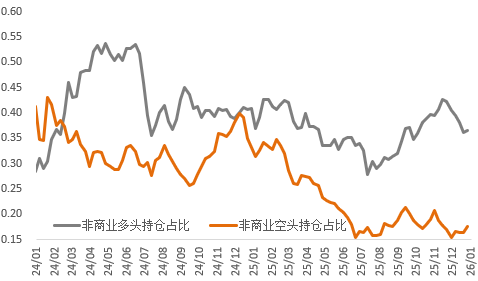

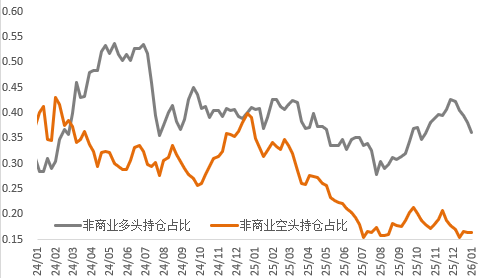

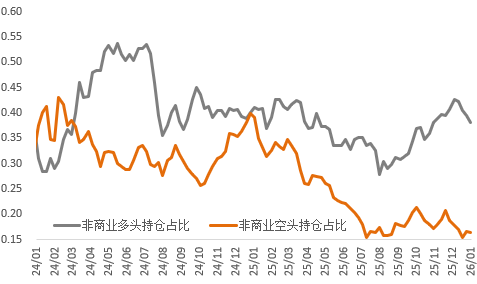

持仓方面,SPDR黄金ETF持仓环比减少0.86吨至952吨,SLV白银ETF持仓环比增加147吨至14120吨;上周COMEX黄金非商业总持仓为34.1万手,其中非商业多头持仓增加1874手至27.2万手,空头持仓增加379手至6.9万手;非商业多头持仓占优,比例较上周下降至60%附近,非商业空头持仓占比下降至15%左右。

图14:COMEX黄金持仓

数据来源:Wind

图15:COMEX黄金持仓占比

数据来源:Wind

图16:COMEX白银持仓

数据来源:Wind

图17:COMEX白银持仓占比

数据来源:Wind

市场前瞻

在最近两周的市场中,国内消费的韧性再次体现。国内精炼铜库存再次显著去化,出库数量环比明显增加,下游反馈订单、提货等均较为强劲,近几年国内精炼铜定价特点还在延续,即铜价每次受到宏观因素的冲击,国内现货买盘总能提供一定的支撑。不过随着铜价的反弹,我们认为下游采购积极性也会有所回落,现货买盘是下方边际而非上行驱动。

当前金价持续创下历史新高,短期金价再度上冲的动能或将有所减弱,但中长期看,海外不确定性持续叠加美元的信用逻辑依然支撑黄金的上行趋势。

关注及风险提示

通胀预期、美联储官员讲话、关税政策、降息路径变化。