摘要

上周黄金上涨、铜震荡。在超预期的3月CPI公布之后,市场的降息预期已经大幅调整。即便如此,黄金仍然创出新高,反映了市场对再通胀的定价以及对美元体系的不信任。而铜的表现相对温和,市场对长时间的高利率对消费的影响最终会传导至铜价。

核心观点

1、上周贵金属大幅走强,铜价震荡上行。

贵金属方面,上周COMEX黄金上涨0.47%,白银上涨1.34%;沪金2406合约上涨5.35%,沪银2406合约上涨10.03%。主要工业金属价格中,COMEX铜、沪铜分别变动+1.78%、+3.74%。

2、铜上行动能有所减弱。

上周铜价的上行动能有所减弱,由于美国3月CPI几乎全面超预期,联储官员打压市场今年的降息预期,市场对于铜还是表现出了一定的担忧,周五地缘危机加剧,铜价一度跟随黄金冲高,但随后快速回落。

3、通胀并未打压,地缘再度升级。

本周美国CPI远超市场预期,美元指数显著回升,但贵金属价格并未因此得以抑制,反而持续创下新高,其主要原因是再通胀、高利率所暗含的财政及流动性风险,叠加周末中东局势升级所带来的地缘风险,贵金属的避险需求再度推升其价格。短期内,地缘局势的升级使金价的上涨有更强的驱动,而各国央行的购金仍在持续,但当前金价的快速拉升使得追高风险增加。

基本金属市场复盘

(一)COMEX/沪铜市场观察

上周COMEX铜价高位偏强震荡,周内大部分时间以震荡为主,周五一度上冲至4.36美元/磅一线。上周铜价的上行动能有所减弱,由于美国3月CPI几乎全面超预期,联储官员打压市场今年的降息预期,市场对于铜还是表现出了一定的担忧,周五地缘危机加剧,铜价一度跟随黄金冲高,但随后快速回落。

上周SHFE铜价高位震荡,最高触及78000元/吨一线回落。目前来看国内下游反馈的3、4月精炼铜消费表现并不理想,但铜价却一路上行,更多是受到宏观预期和资金博弈的加持。3月国内社融及出口数据表现有所降温,国内复苏今年仍然面临斜率和上限的问题,后期不排除市场关注点会切换到当前的复苏情况以及供需现实中来,铜价有高位回调的压力。

期限结构方面,COMEX铜价格曲线较此前向上位移,整体仍然维持contango结构。上周COMEX铜库存再度去化,但是月差的反映并不强烈,这与此前曾经出现过的场景类似。本质上还是对当下现货端没有太大的信心。目前来看,如果联储今年降息次数下降,美国消费仍然面临挑战,曲线维持contango的概率较大。不过如果后期铜价回落,或许可以对月差有一定提振。

SHFE铜价格曲线较此前向上位移,目前曲线的高点已经推迟到10月,如果价格继续处于高位且库存二季度都去化缓慢,可能将变为全曲线的contango结构。从库存来讲,在清明节的节日效应之后,库存重新回到累积状态,价格不下跌,可能很难看到库存的真正去化。

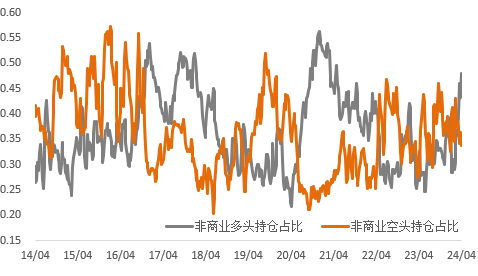

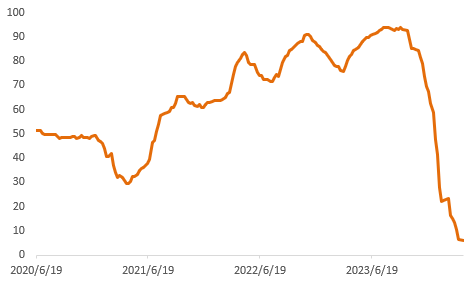

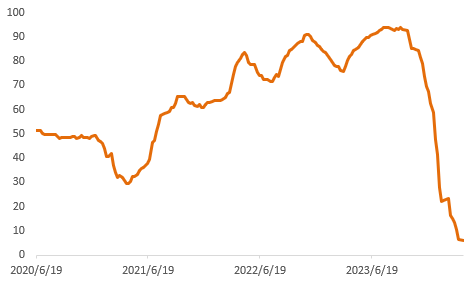

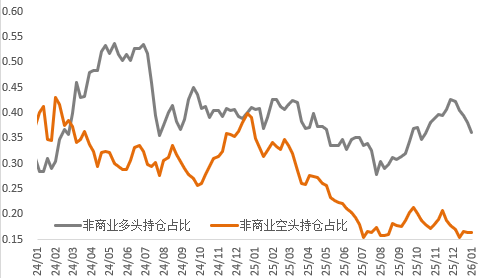

持仓方面,从CFTC持仓来看,上周非商业多头占比明显快速回升,价格的上涨也与这一情况相吻合,但是目前该占比已经回到了较高水平,短时间内继续上升的空间有限,需要考虑价格可能出现的回落。

图1:CFTC基金净持仓

数据来源:Wind

(二)产业聚焦

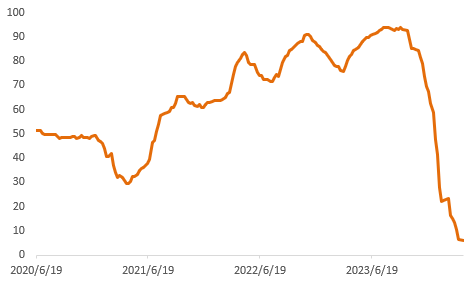

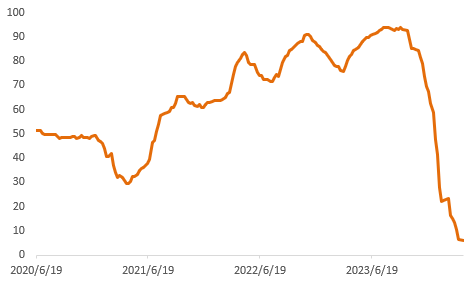

上周铜精矿TC指数4.9美元/干吨,较上周减少1.6美元/干吨。铜精矿周度现货TC维持下行趋势。因矿山端招标,铜精矿加工费再次拉低。整体而言,市场活跃度偏低。供需层面而言,供应端暂无特别的利好消息,需求端冶炼厂暂时基本保持正常运营。多个市场参与者认为现货TC会继续保持下行趋势,直到冶炼厂有更大规模的减产。

图2:铜精矿加工费

数据来源:SMM

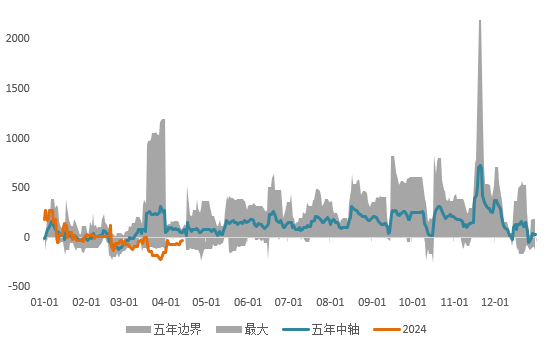

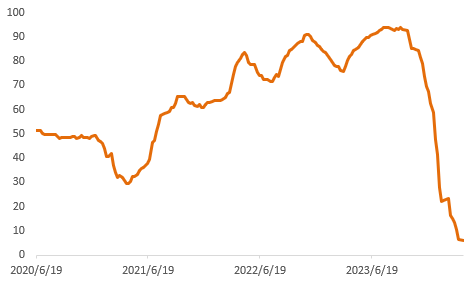

现货方面,周内铜价再度攀升,绝对价格表现高位,下游畏高情绪浓厚,且部分加工企业反馈本周新增订单表现欠佳,接货需求以订单量决定,谨慎观望情绪有所加重,因此周内下游需求仍以刚需接货生产为主。近期上海市场库存延续累库,库存量升至近四年来最高值,且铜价高位波动,下游消费回升空间仍将受限,叠加下周交割换月后,周内仓单流出亦将给予现货升水压力,但考虑到五一节前备货需求或将提前体现,因此下周升水或先抑后扬。

图3:沪铜升贴水

数据来源:SMM

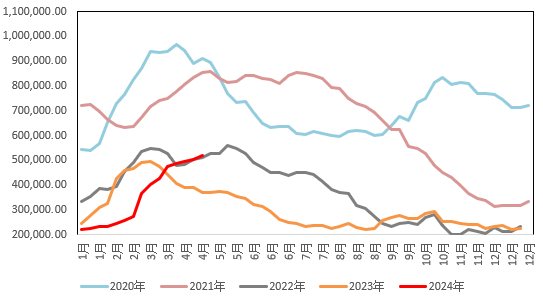

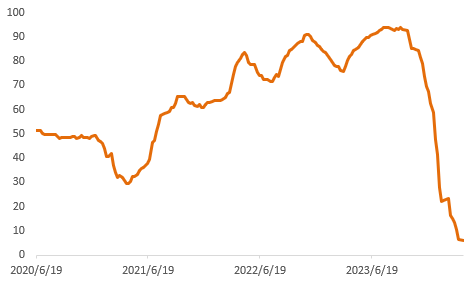

国内市场电解铜现货库存39.26万吨,较3日增1.24万吨,较8日增0.26万吨;本周上海市场库存继续增加,周内市场进口铜到货流入,加之临近交割,市场到货增加,且下游消费难有明显好转,库存因此上升。广东市场库存小幅上升,主因市场消费也有限,库存变化不大。上海、广东两地保税区电解铜现货库存累计7.08万吨,较3日增0.45万吨,较8日增0.15万吨;保税区库存继续增加,周内进口亏损幅度扩大,部分仓库出口货源仍有所入库,库存因此维持累库。

图4:全球精炼铜显性库存(含保税区)

数据来源:Wind

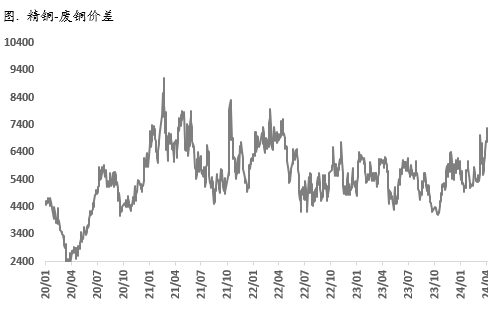

8mm精铜杆加工费小幅继续上涨,而实际整体涨幅有限;精铜杆订单表现欠佳,长单执行为主但执行并不顺畅;再生铜杆生产难见增长,下游提货较慢;精废铜杆价,对期铜倒挂贴水继续扩大。后市来看,目前铜杆消费出现了一定的传导难题,下游产业链订单执行出现延后的情况,部分铜杆的长单执行也出现一定的困难,零单订单更是减少明显;再生铜杆的提货进度慢,导致部分厂家开始出现一定的库存积累,在铜价上涨的背景下资金压力进一步扩大。后续消费端若难以出现明显地或者是持续地增长表现,铜杆及其下游企业的减产和停产可能性将继续放大。

图5:精铜-废铜价差

数据来源:SMM

贵金属市场复盘

(一)贵金属市场观察

上周COMEX贵金属价格整体大幅走强,周五受地缘危机影响快速冲高回落,COMEX金银整体于2321-2449美元/盎司、26.9-29.9美元/盎司区间内运行。本周美国CPI远超市场预期,美元指数显著回升,但贵金属价格并未因此得以抑制,反而持续创下新高,其主要原因是再通胀、高利率所暗含的财政及流动性风险,叠加周末中东局势升级所带来的地缘风险,贵金属的避险需求再度推升其价格。

(二)比价与波动率

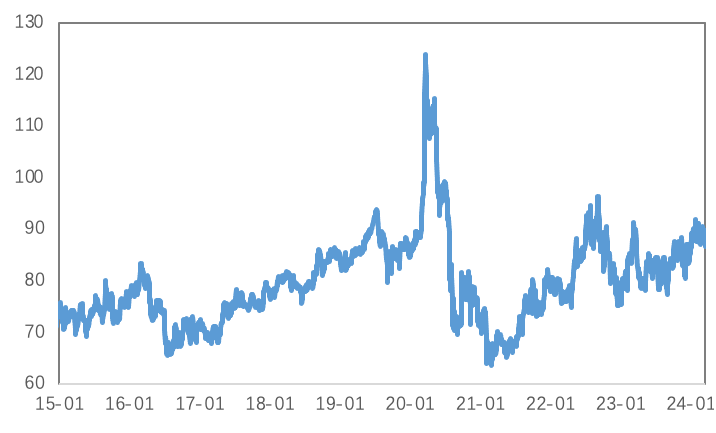

上周,黄金涨幅弱于白银,金银比震荡回落;铜价表现弱于黄金,金铜比震荡上行;原油价格震荡下跌,金油比随之小幅上行。

图6:COMEX金/COMEX银

数据来源:Wind

图7:COMEX金/LME铜

数据来源:Wind

图8:COMEX金/WTI原油

数据来源:Wind

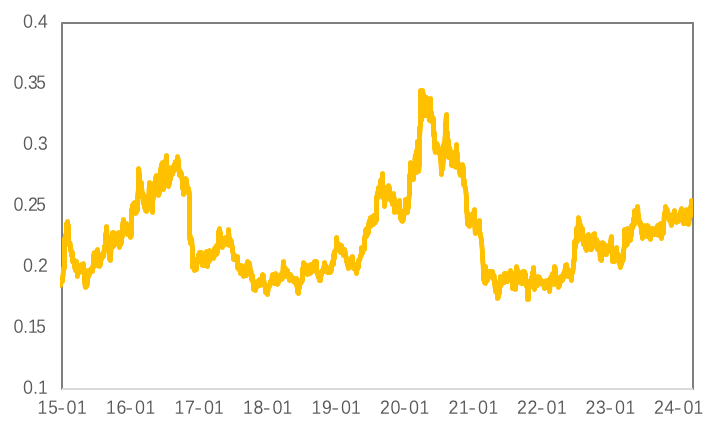

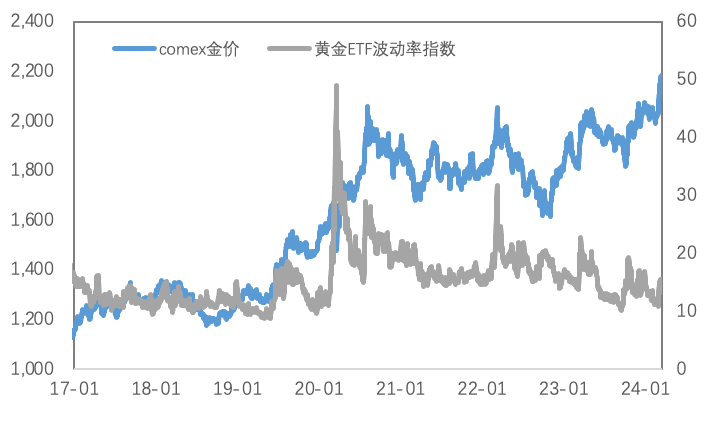

黄金VIX于低位再度上冲,近期受到地缘冲突及避险因素的影响,金价波动率再度上升。

图9:黄金波动率

数据来源:Wind

近期人民币汇率影响较前期有所减弱,上周黄金与白银内外价差分化,黄金内外价差有所回升、白银小幅回落;黄金与白银内外比价持续回落。

图10:贵金属内外价差

数据来源:Wind

图11:黄金内外比价

数据来源:Wind

(三)库存与持仓

库存方面,上周COMEX黄金库存为1758.2万盎司,环比减少约19.6万盎司,COMEX白银库存约为29175.6万盎司,环比增加约224万盎司;SHFE黄金库存约为3.1吨,环比基本持平,SHFE白银库存约为1006吨,环比减少约30吨。

图12:COMEX贵金属库存

数据来源:Wind

图13:SHFE贵金属库存

数据来源:Wind

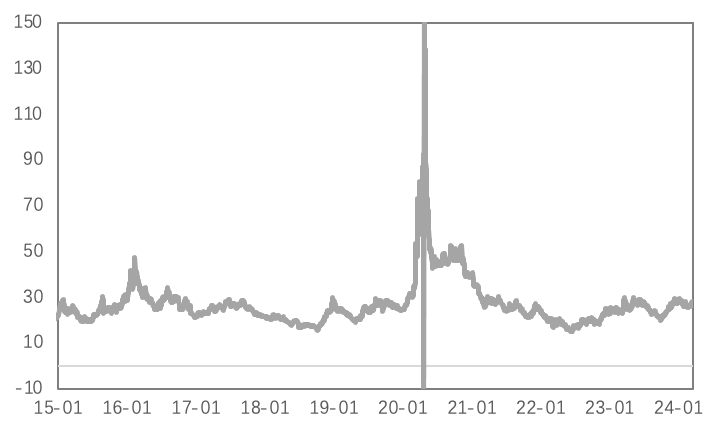

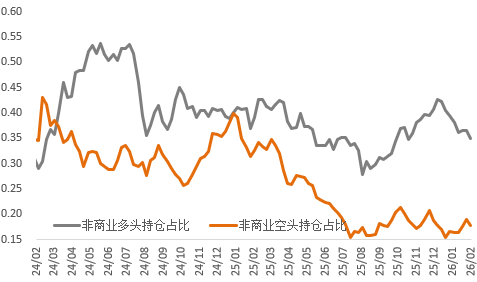

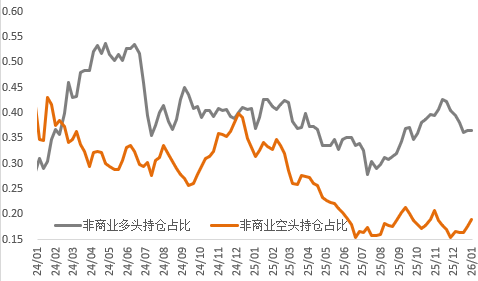

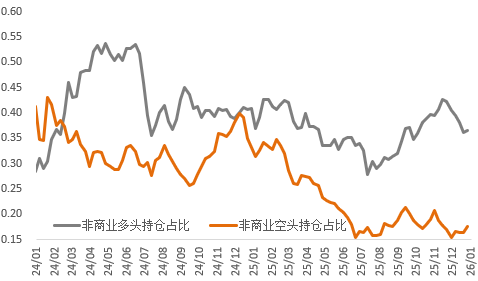

持仓方面,SPDR黄金ETF持仓环比增加0.3吨至827吨,SLV白银ETF持仓环比减少232吨至13497吨;上周COMEX黄金非商业总持仓为35.7万手,其中非商业净多持仓减少1600手至27.98万手,空头持仓增加3231手至7.74万手;非商业多头持仓占优,比例较上周减少至55.4%附近,非商业空头持仓占比回升至15.3%左右。

图14:COMEX黄金持仓

数据来源:Wind

图15:COMEX黄金持仓占比

数据来源:Wind

图16:COMEX白银持仓

数据来源:Wind

图17:COMEX白银持仓占比

数据来源:Wind

市场前瞻

国内下游反馈的3、4月精炼铜消费表现并不理想,但铜价却一路上行,更多是受到宏观预期和资金博弈的加持。3月国内社融及出口数据表现有所降温,国内复苏今年仍然面临斜率和上限的问题,后期不排除市场关注点会切换到当前的复苏情况以及供需现实中来,铜价有高位回调的压力。

短期内,地缘局势的升级使金价的上涨有更强的驱动,而各国央行的购金仍在持续,但当前金价的快速拉升使得追高风险增加。

关注及风险提示

美国零售销售数据、地缘局势等。