摘要

对于海外需求的担忧,叠加联储FOMC会议后更加鹰派的表态共同对铜价形成了压制。目前海外处于强现实弱预期的状态当中,一些表征现货需求的商品表现强劲,但是表征远期需求的商品表现相对较弱。依然过热的经济与高企的利率不得不使人担心美国及海外需求的回落。

核心观点

1、上周金银价格有所分化,铜价震荡下行。

贵金属方面,上周COMEX黄金下跌0.04%,白银上涨2.21%;沪金2312合约上涨0.16%,沪银2312上涨0.69%。主要工业金属价格中,COMEX铜、沪铜分别变动-2.73%、-2.26%。

2、衰退担忧重燃,国内旺季不旺。

对于海外需求的担忧,叠加联储FOMC会议后更加鹰派的表态共同对铜价形成了压制。目前海外处于强现实弱预期的状态当中,一些表征现货需求的商品表现强劲,但是表征远期需求的商品表现相对较弱。依然过热的经济与高企的利率不得不使人担心美国及海外需求的回落。

3、联储放鹰,金价承压。

上周美元指数继今年3月后再度突破105关口,美指、美债利率持续上行,主要因为联储FOMC会议后官员鹰派表态以及初请失业金人数持续回落凸显美国劳动市场依旧紧俏。另外,欧元区cpi再度超预期回落,同样促使美元指数被动反弹。受此影响,黄金价格震荡下行,白银价格相对坚挺。短期来看,美国经济韧性较强,年内或有概率再度加息,降息预期再度后移,贵金属价格上方压力仍存,或仍有一定回调空间。

基本金属市场复盘

(一)COMEX/沪铜市场观察

上周COMEX铜价承压回落,对于海外需求的担忧,叠加联储FOMC会议后更加鹰派的表态共同对铜价形成了压制。目前海外处于强现实弱预期的状态当中,一些表征现货需求的商品表现强劲,但是表征远期需求的商品表现相对较弱。依然过热的经济与高企的利率不得不使人担心美国及海外需求的回落。

上周SHFE铜价亦走出回落格局,除了海外宏观承压之外,国内消费旺季不旺特征明显,也使得价格承压。纠其原因,一方面消费前置到了8月,另一方面高价格和高升水也抑制了当期消费。目前价格回落后下游需求已经出现改善,预计仍将低库存运行,下方大跌空间有限。

期限结构方面,COMEX铜价格曲线较此前向下位移,价格曲线近端基本维持contango结构但有所收敛。近期COMEX北美库存继续下降,并且北美整体的库存累积似乎也暂时告一段落,这种情况下COMEX铜的价差结构有走强的可能,不过非洲铜的物流问题据悉比预期要慢,因此后续到港可能会冲击月差。

沪铜价格曲线向下位移,价格曲线维持back结构,不过月差已经明显收敛,9月以来库存持续累积,升水和月差大幅收敛,不过再往后看,我们认为还是会重新去库,并且库存维持低位运行,因此如果月差收敛过快,可以考虑重新介入borrow头寸;

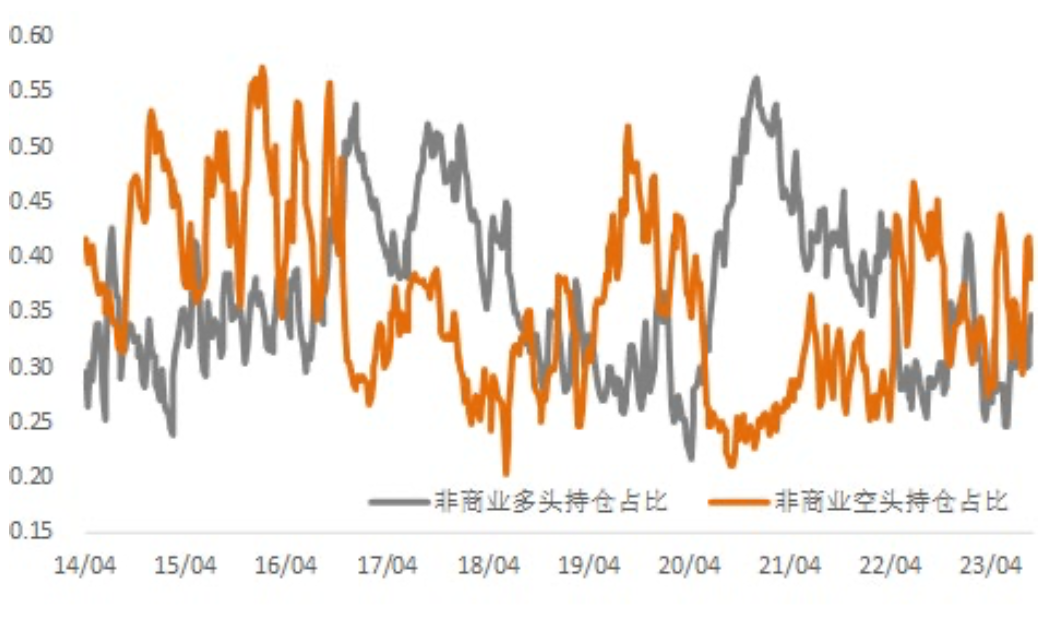

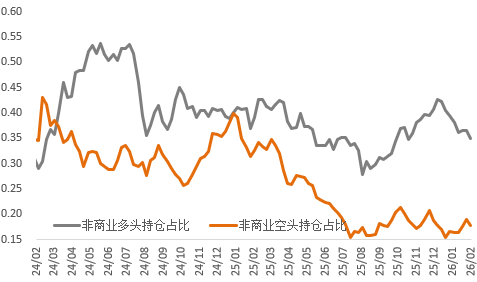

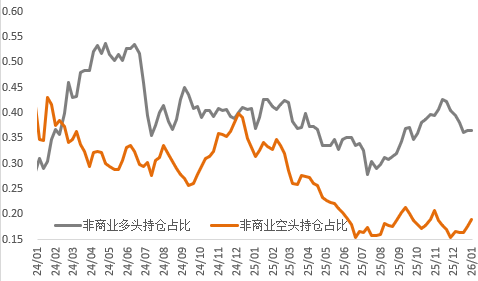

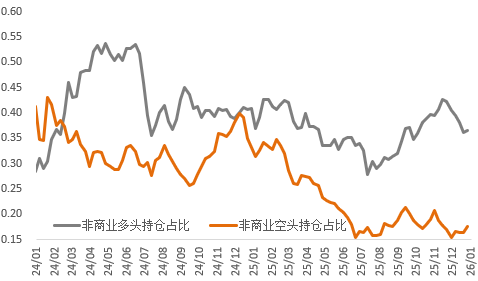

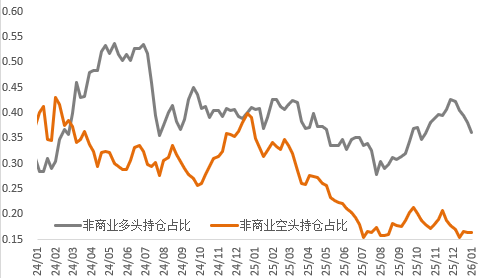

持仓方面,从CFTC持仓来看,上周非商业空头持仓占比环比继续增加,多头持仓占比继续下降。目前空头占比回升至近期中位数附近,考虑到持仓数据的滞后已经近期的上涨,预计目前空头占比可能已经回落至相对低位水平。

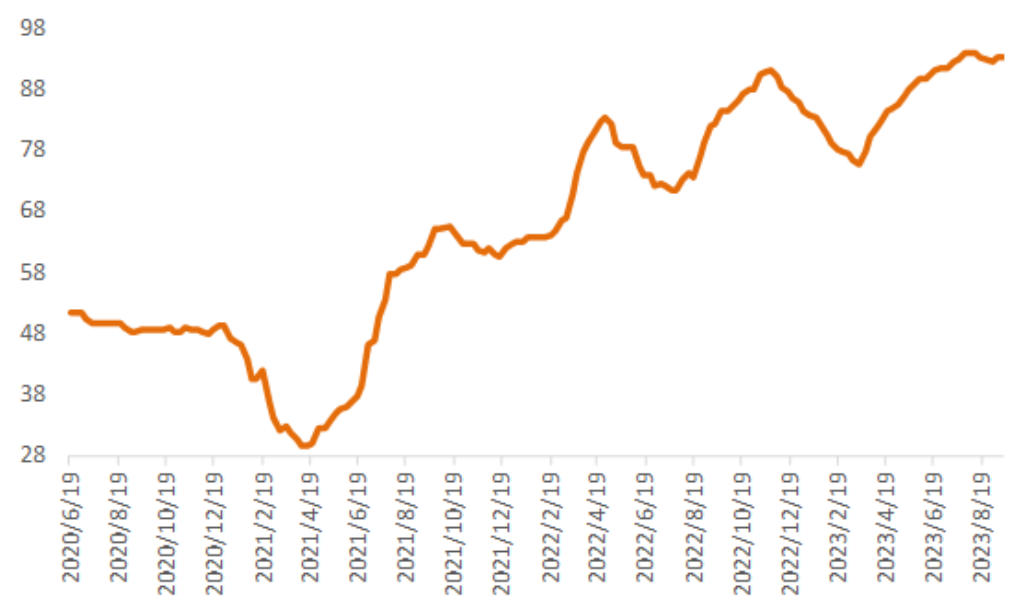

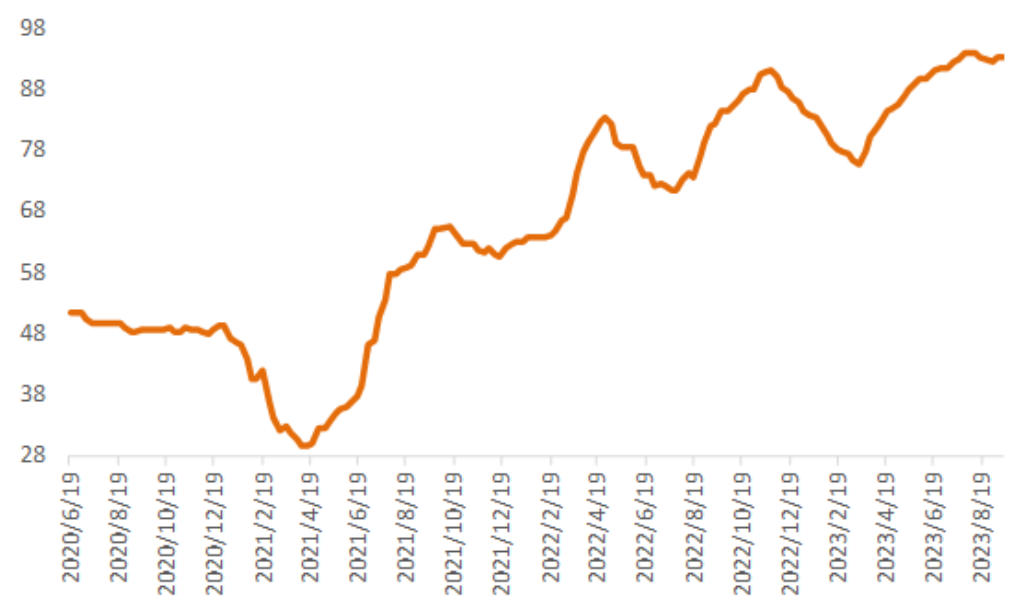

图1:CFTC基金净持仓

数据来源:Wind

(二)产业聚焦

CSPT敲定2023年第四季度铜精矿现货TC指导价为95美元/干吨本周Mysteel标准干净铜精矿TC指数91.4-92.2美元/干吨,周均91.7美元/干吨,较上周减少0.7美元/干吨。Mysteel干净铜精矿(26%)现货价2012-2065美元/干吨,周均价2037美元/干吨,较上周减少26美元/干吨。2023年9月22日,CSPT召开季度会议,敲定2023年第四季度铜精矿现货TC指导价为95美元/干吨,较第三季度持平。

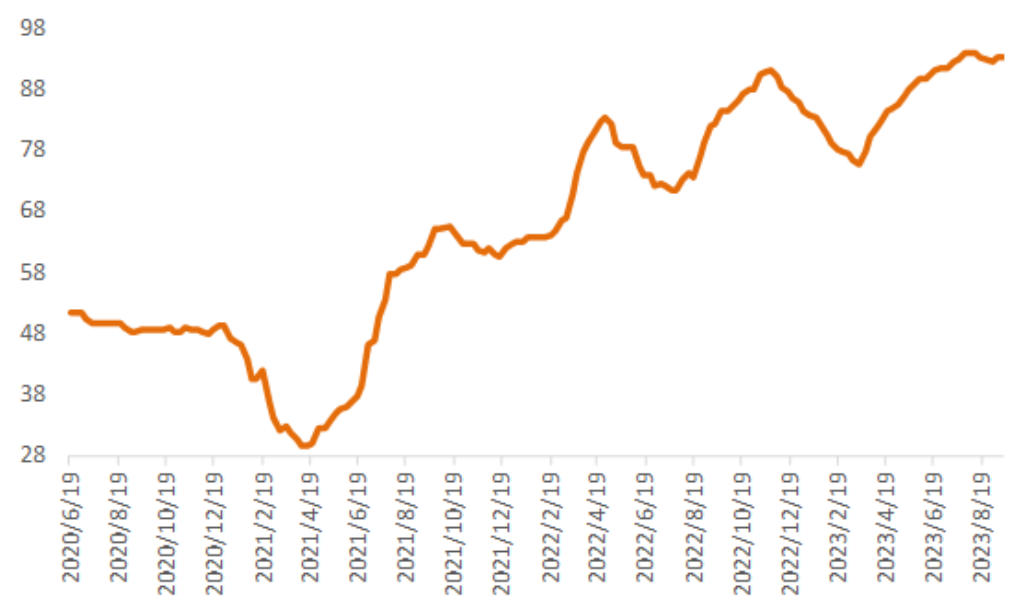

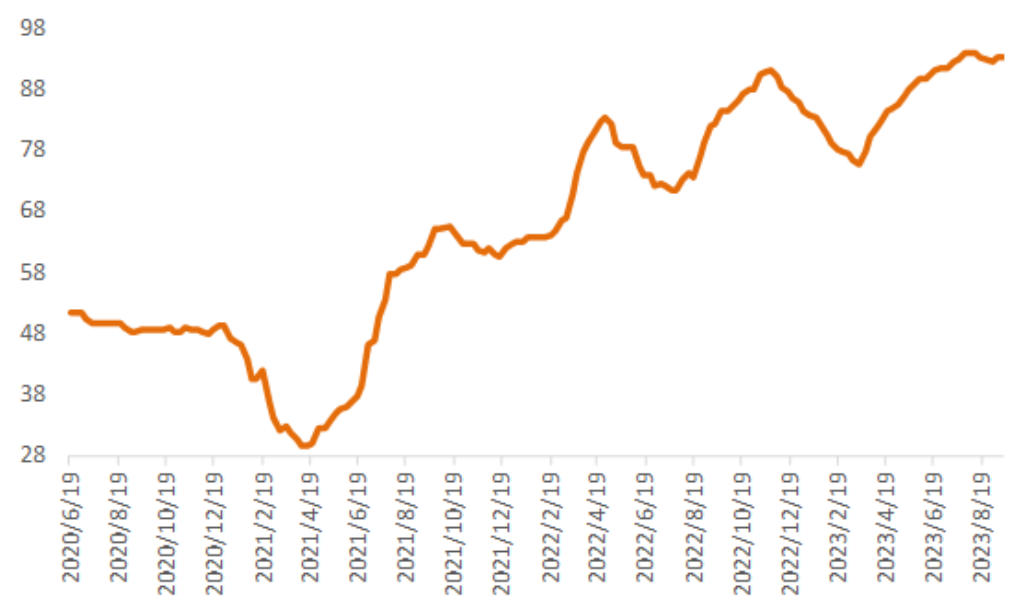

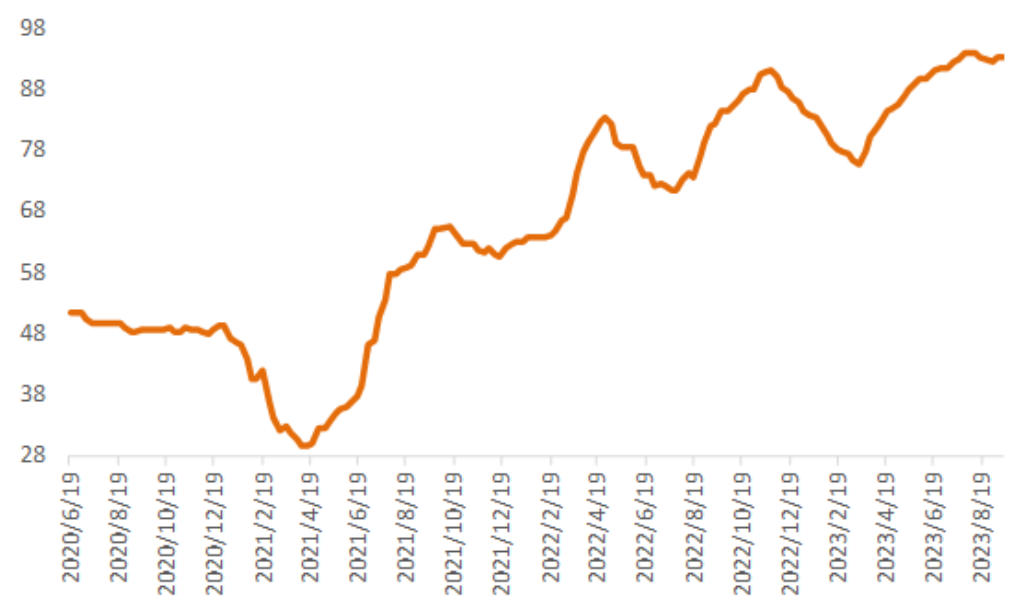

图2:铜精矿加工费

数据来源:SMM

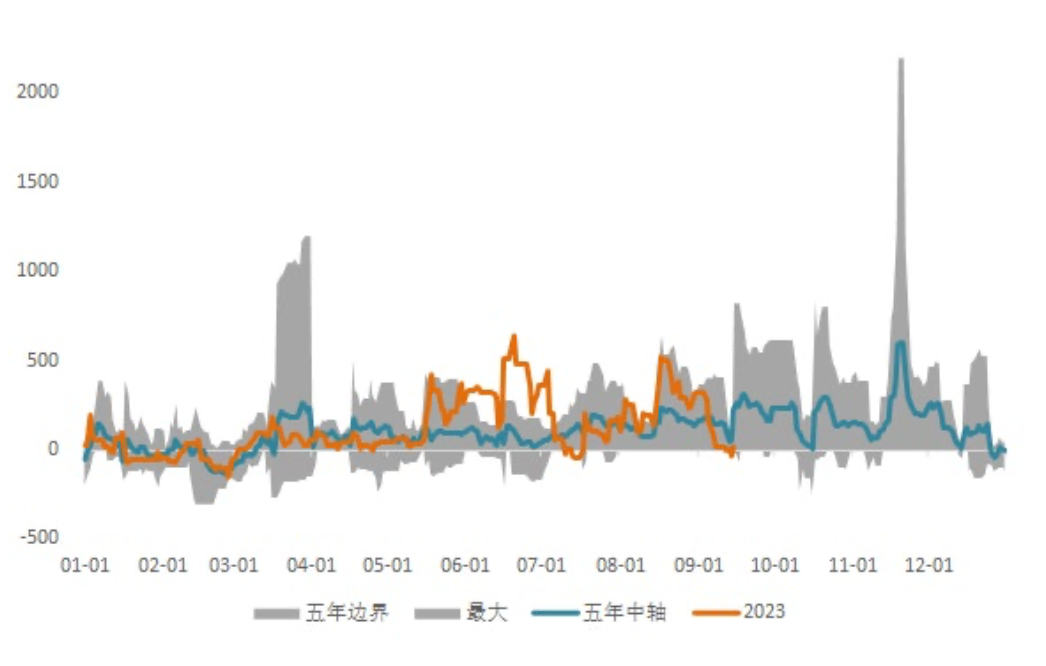

现货方面,本周进口现货适时表现盈利,周初仍有部分进口铜清关流入,但总量相对上周有所减少,从保税区库存仅下降0.15万吨亦可看出。加之交割过后,冶炼厂发货量并不多。临近中秋国庆节假日,据了解部分下游仍倾向于节前备货,料采购需求将继续释放,且目前上海地区库存依旧维持低位运行,持货商挺价情绪或将显现,现货升水因此仍有上涨空间。

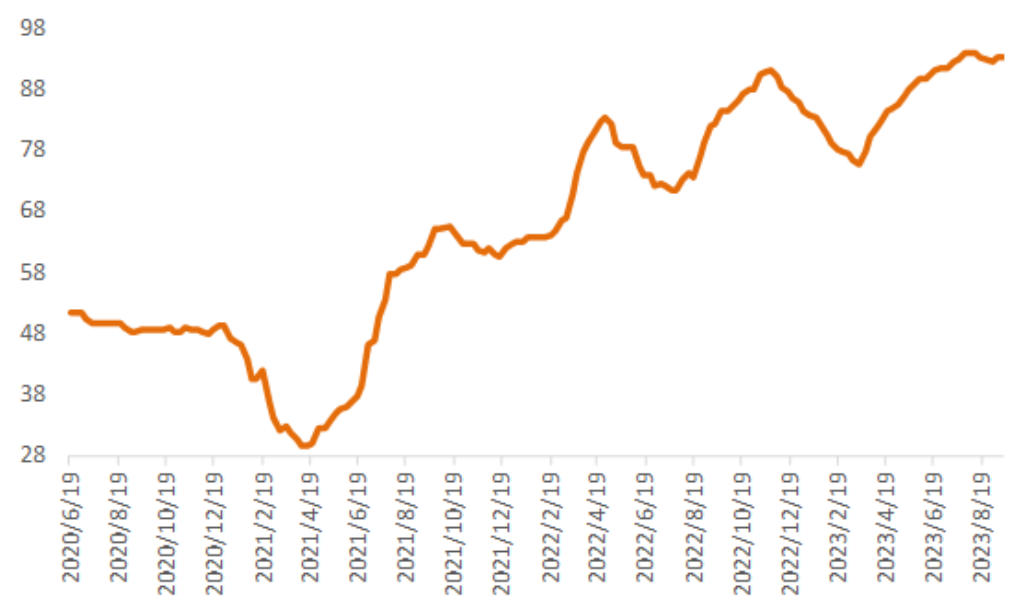

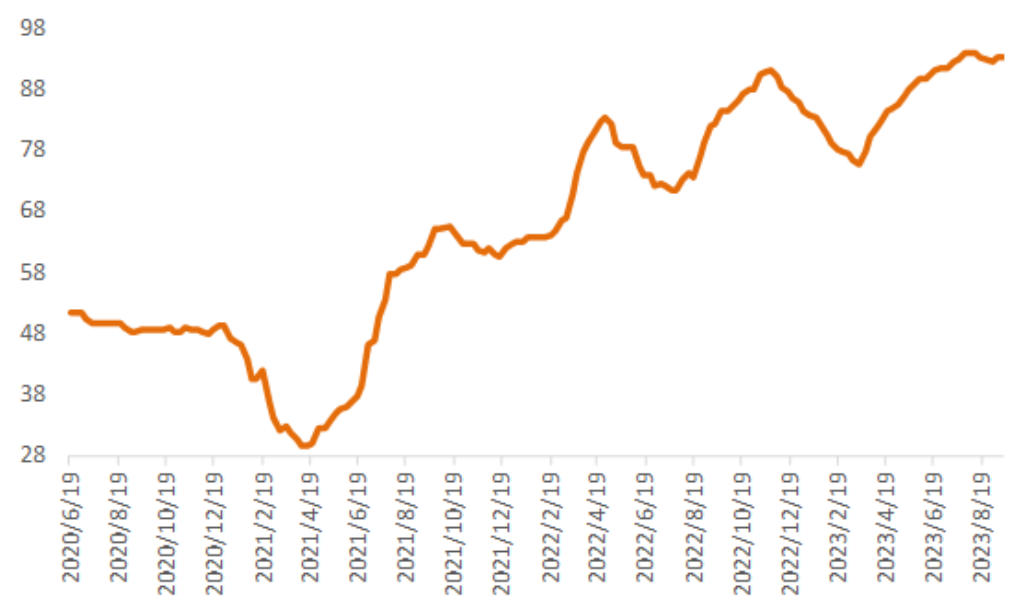

图3:沪铜升贴水

数据来源:SMM

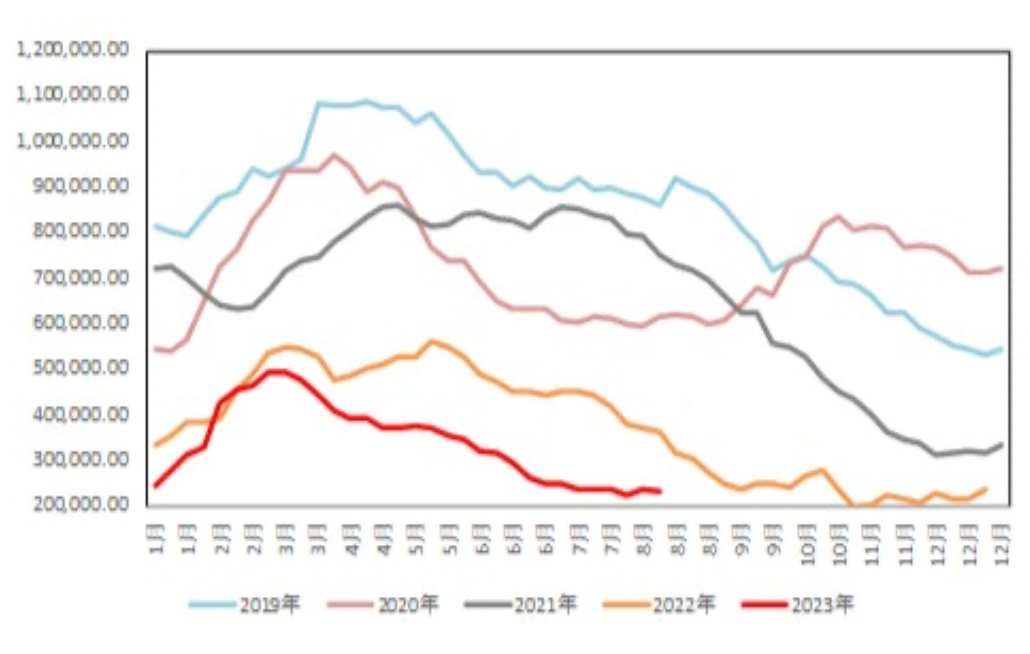

国内市场电解铜现货库存8.97万吨,较11日增0.37万吨,较14日降0.84万吨;本周上海市场电解铜现货库存小幅下降。主因周内进口铜流入有限,且周内铜价震荡走低,下游备货情绪回升,库存亦下降。广东市场电解铜现货库存同样下降。下游消费随铜价回落提振是主因,且炼厂到货较上周有所减少。周内进口比价持续收窄,保税区仓单仍有所出库,但因国内升水较弱,出库量有限,库存小幅下降。

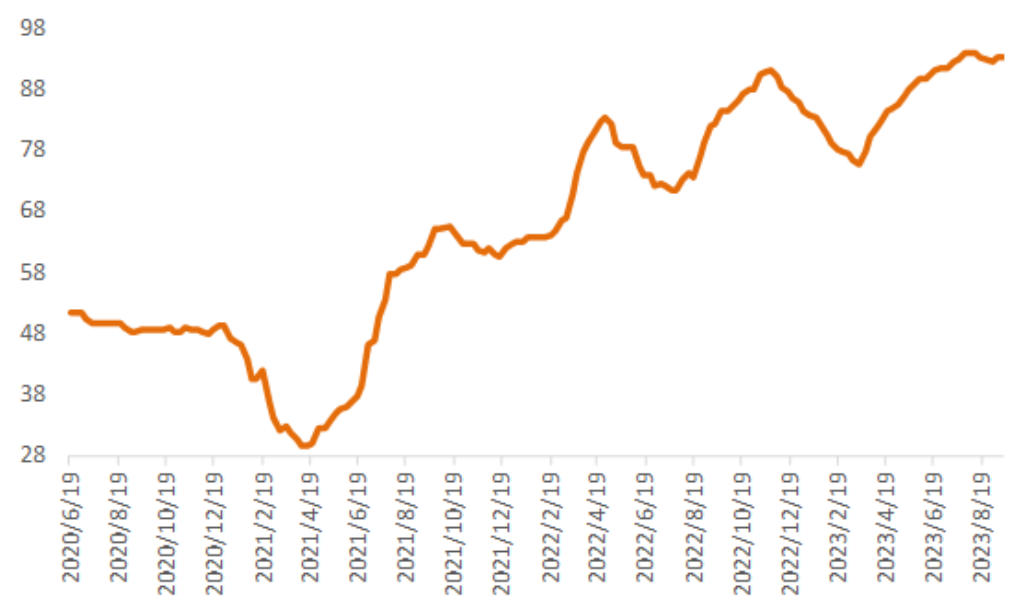

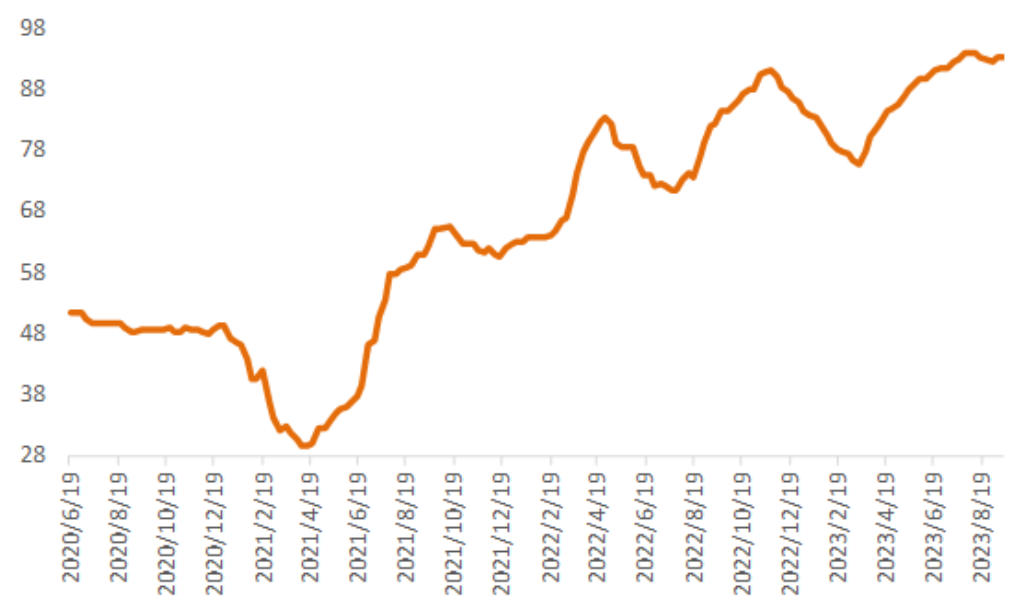

图4:全球精炼铜显性库存(含保税区)

数据来源:Wind

国内各主流市场8mm精铜杆加工费普遍回调,综合跌60元/吨,天津市场因接单量较多现货供应偏紧,铜杆企业上调加工费控制接单量;后市来看,下游企业节前备库热情被点燃,而市场参与者普遍看空后市铜价,现阶段精铜杆优势明显,因此下周精铜杆消费依旧有提升的可能;而本周后段多数精铜杆企业新订单增多,为满足下游企业节前提货要求,预计下周精铜杆企业将保持较高产出,个别企业或将满负荷生产。

图5:精铜-废铜价差

数据来源:SMM

贵金属市场复盘

(一)贵金属市场观察

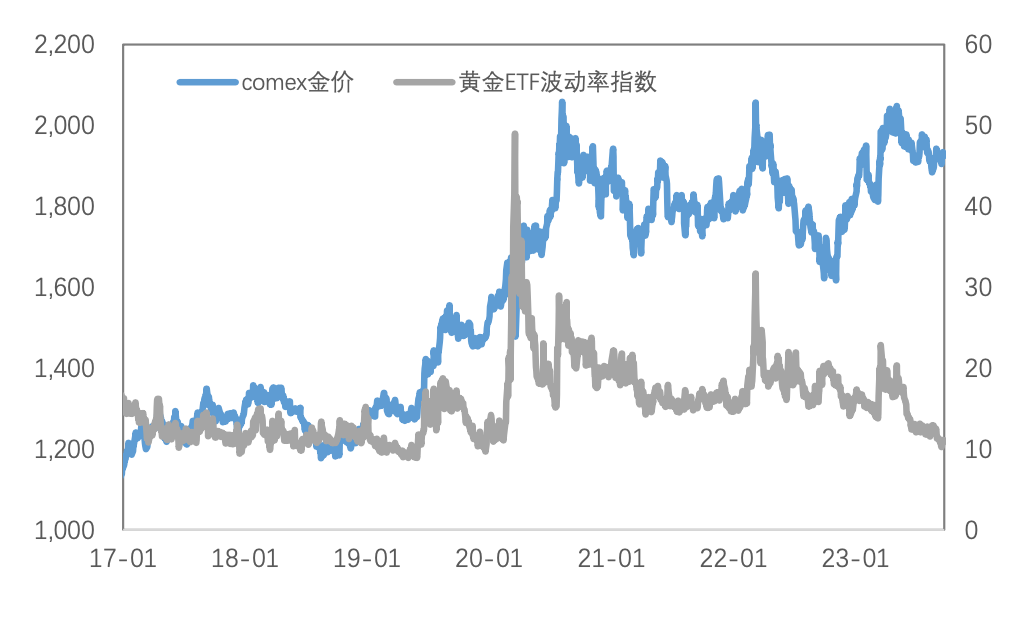

上周COMEX金银价格有所分化,金价震荡下行而银价相对强势,国内贵金属价格较为坚挺。COMEX金银整体于1933-1945美元/盎司、23-24.1美元/盎司区间内运行。上周FOMC会议后联储官员的鹰派发言叠加初请失业金人数持续回落凸显美国劳动市场依旧紧俏,COMEX金银最低下跌至1933.1美元/盎司、23.06美元/盎司。此后,黄金价格持续偏弱运行,白银价格再度强势上行。

(二)比价与波动率

上周,黄金、白银涨跌互现,金银比窄幅震荡;铜价表现弱于金价使得金铜比震荡上行;原油价格环比有所回落,金油比小幅上行。

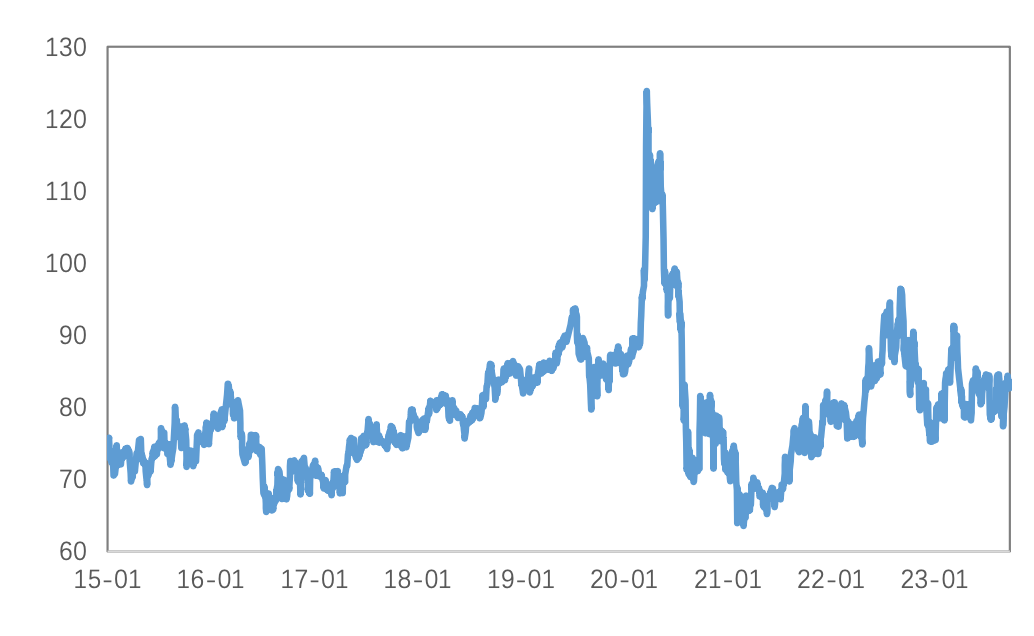

图6:COMEX金/COMEX银

数据来源:Wind

图7:COMEX金/LME铜

数据来源:Wind

图8:COMEX金/WTI原油

数据来源:Wind

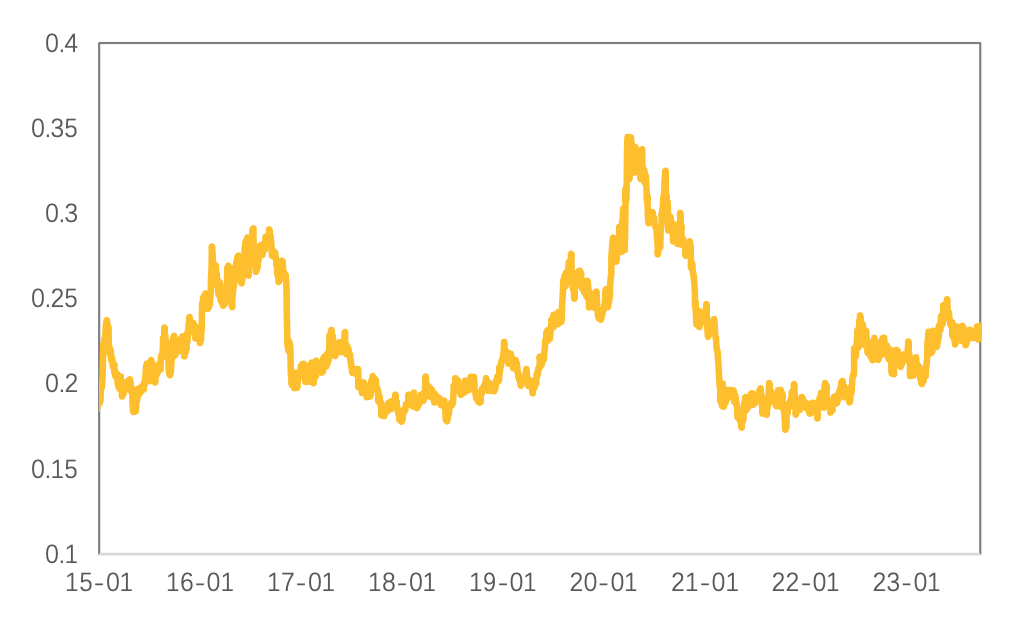

黄金VIX周内继续震荡下行,整体处于相对低位水平,预计短期内仍将维持在较低水平。

图9:黄金波动率

数据来源:Wind

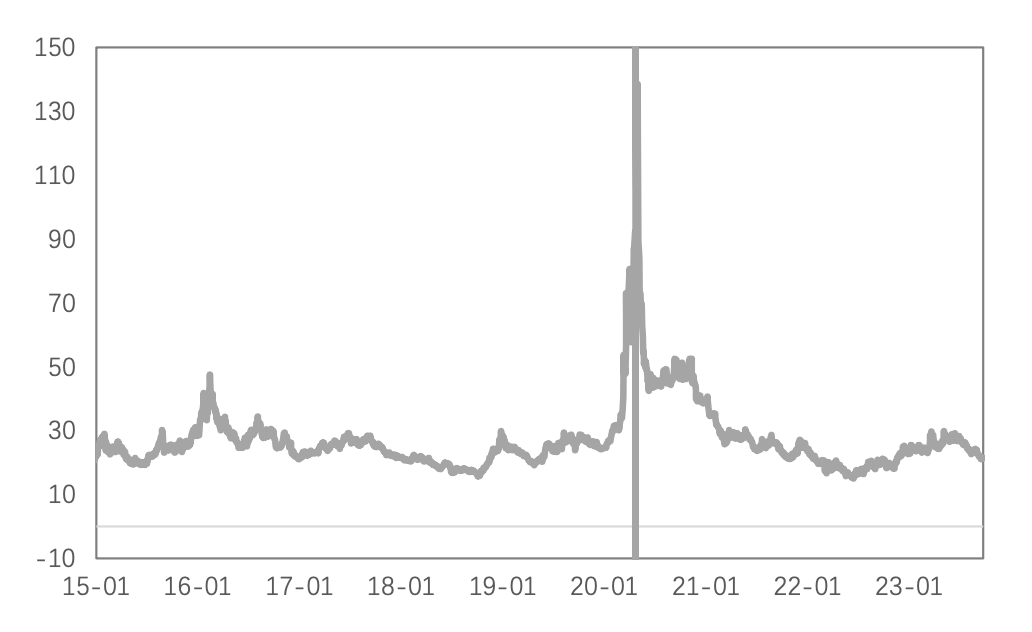

受到人民币汇率的影响,套利需求促使内盘价格更为坚挺,上周黄金与白银的内外价差均呈震荡下行走势;黄金、白银内外比价持续回落。

图10:贵金属内外价差

数据来源:Wind

图11:黄金内外比价

数据来源:Wind

(三)库存与持仓

库存方面,上周COMEX黄金库存为2093.03万盎司,环比增加约5.21万盎司,COMEX白银库存为27362.88万盎司,环比增加约84.69万盎司;上周SHFE黄金库存约为2.61吨,环比减少约0.054吨,SHFE白银库存约为1216.13吨,环比减少约115.8吨。

图12:COMEX贵金属库存

数据来源:Wind

图13:SHFE贵金属库存

数据来源:Wind

持仓方面,SPDR黄金ETF持仓环比减少2.88吨至877吨,SLV白银ETF持仓环比上升254吨至13980.8吨;上周COMEX黄金非商业总持仓为34.03万手,其中非商业净多持仓增加2012手至23.77万手,空头持仓减少9287手至10.26万手;非商业多头持仓占优,比例较上周增加至54.3%附近,非商业空头持仓占比下降至23.4%左右。

图14:COMEX黄金持仓

数据来源:Wind

图15:COMEX黄金持仓占比

数据来源:Wind

图16:COMEX白银持仓

数据来源:Wind

图17:COMEX白银持仓占比

数据来源:Wind

市场前瞻

国内消费旺季不旺特征明显,也使得价格承压。纠其原因,一方面消费前置到了8月,另一方面高价格和高升水也抑制了当期消费。目前价格回落后下游需求已经出现改善,预计仍将低库存运行,下方大跌空间有限。

美国经济韧性仍存,降息预期再度延后,预计短期内贵金属价格上方仍有压力,关注美国相关经济数据变化。

关注及风险提示

美国房价指数、新屋销售、初请失业金人数、GDP、PCE、通胀预期等;美国银行信贷情况、突发地缘政治变化等。