美国10年期国债收益率创近三年新高,短期内收益率曲线倒挂概率有一定程度地下降,整体边际趋平的走势没有变化,但摆在美国经济面前的问题有增无减,美国通胀加剧和美国经济下行风险的担忧仍存,6月美联储议息会议将至对美债收益率又有哪些影响?

短期通胀预期高位震荡

分析美国最新通胀数据,通胀主要来自于能源上涨和食品分项上涨,能源同比贡献了29%、食品同比贡献了15%。我们认为,这两个分项连续上涨与今年的新冠疫情和近期的俄乌冲突引发的供应链断裂有关。

新冠疫情发生之初,市场总需求萎缩,各地的库存尚能维持部分区域的正常运转,很少有大幅上涨的商品,部分商品甚至因悲观情绪出现了断崖式下跌,但随着疫情防控常态化以及各地的复工复产,存量库存迅速被消耗,而部分行业的上游受到阻碍,溢价就此产生。另外,我们认为,正因为在过去几年的新冠疫情,俄乌冲突的影响顺势被放大。因此,俄乌冲突升级之后,相关商品的反应也十分迅速。

我们维持之前的观点,不论美联储是否加息,对通胀的直接影响都非常小,美联储更多是通过预期管理的方式压制通胀,能源和食品的价格是否回落要看今年下半年,考虑到生产方面的因素,我们认为即使能源和食品价格见顶,立刻刹车出现断崖式下降的可能性很低,大幅下跌更有可能会出现在明年一季度以后,通胀预期小幅震荡下行是比较合适的。

实际利率或超预期上行

如果从长期角度分析,长短期美债实际利率必定是下降的。金融危机之前10年美债实际利率曾在2%上下波动运行,经过金融危机、欧债危机的洗礼,10年美债实际利率的中枢只能维持在0.5%附近。这背后隐含的是美国沉重的债务只能通过长期低利率来消化,而2020年疫情后的美国货币财政刺激可能将实际利率的中枢进一步拉低,未来10年美债实际利率中枢可能会远远低于0.5%。

数据显示,5月之后10年美债实际利率已经回到正数并且其上行速度让各方瞠目结舌,不到10天10年美债实际利率就曾达到0.3%,尽管下半月出现了回调,但仅仅数天10年美债实际利率再度逼近0.3%一线。

我们认为,10年美债实际利率短期上行不会影响远期的偿债压力,在高频加息的背景下,10年美债实际利率控制突破0.5%的情况很有可能会发生,极端情况下实际利率还有可能进一步上升,但维持时间都不会太长。

美债收益率还有上升空间

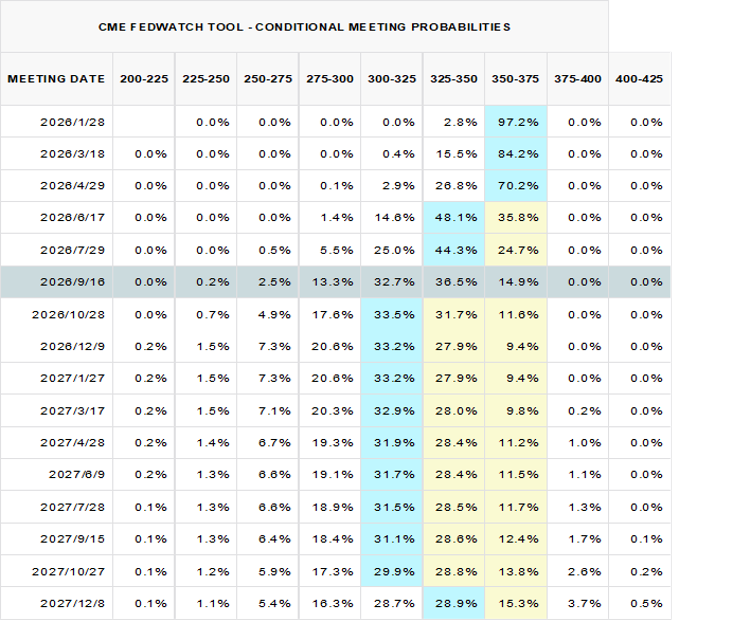

本月美联储将开启缩表,对于国债最初的上限将被设定为每月300亿美元,三个月后将增加到每月600亿美元,对于机构债务和MBS,最初的上限将设定为每月175亿美元,三个月后将增加到每月350亿美元。另根据

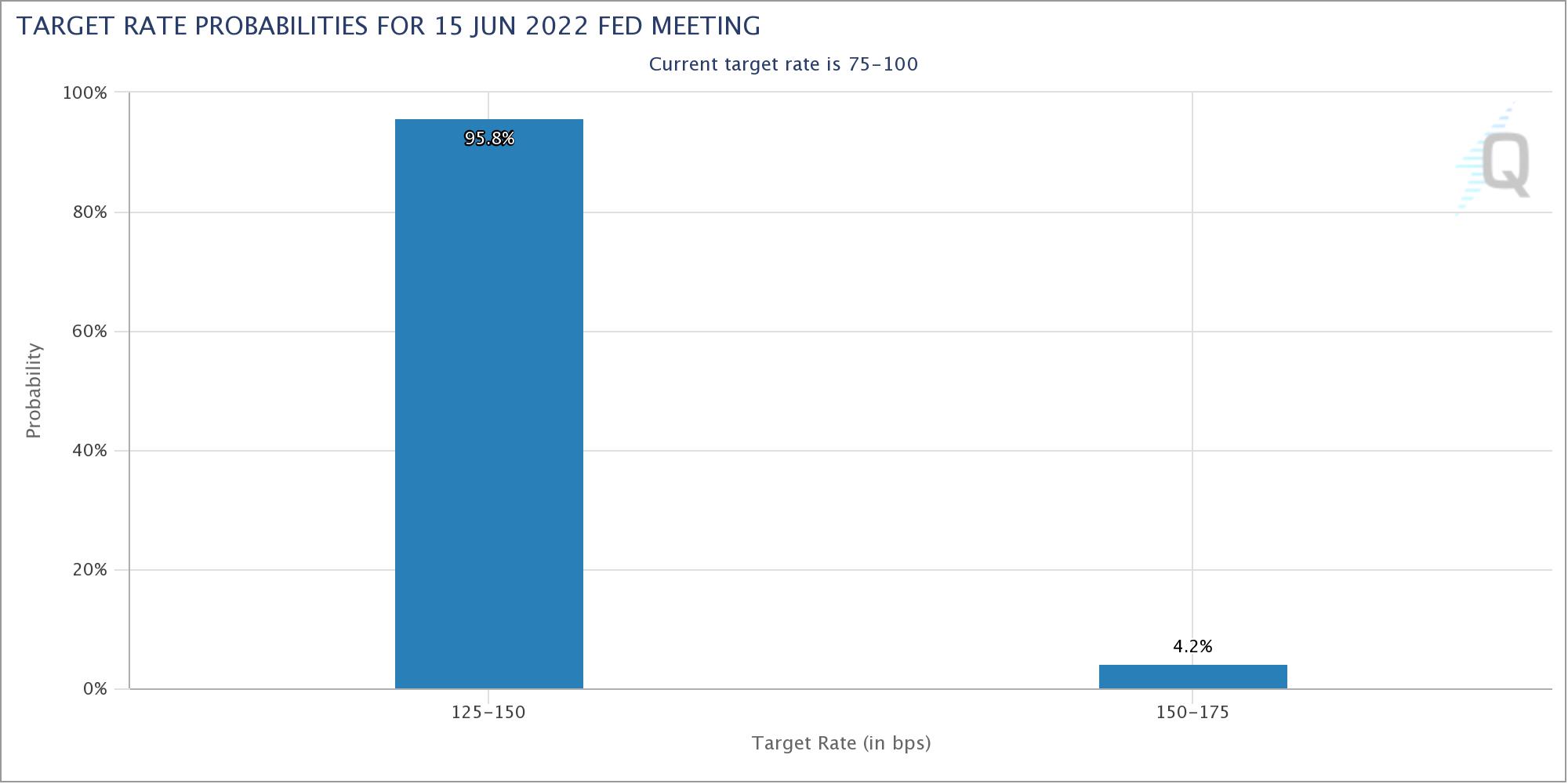

芝商所分析工具FedWatch的预测来看,5月加息50个基点的概率接近100%。

图:6月16日美联储会议的利率预测概率(截至2022年6月10日)

美联储副主席布雷纳德上周重申了美联储将在6月和7月加息50个基点的预期。她还表示,在9月暂停加息的理由“很难成立”。美国前财政部长劳伦斯·萨默斯(Lawrence Summers)表示,有证据表明美联储的行动正在对美国经济产生影响,一些迹象表明劳动力需求出现转变,企业库存商品增加。

在美联储加息缩表步伐没有减慢的背景下,通胀预期小幅震荡,实际利率还没有见顶的情况下,美国国债收益率还会创新高。