10月美联储降息之后,美元市场利率不降反升,这一度引发美债和美股大幅下挫,美元汇率大幅走强。导致美元市场利率大幅反弹的主要原因有两个:一是美联储主席鲍威尔对12月降息的鹰派言论,市场对于12月美联储降息预期大幅降温;二是美国政府长时间“停摆”导致美元流动性阶段性紧张,引发市场恐慌性抛售美债换取流动性。

展望后市,美联储在12月是否降息取决于美国政府何时结束“停摆”和“补发”的就业数据是否恶化。大概率的情况是美元流动性紧张会随着美国政府结束“停摆”而缓和,且12月降息的可能性依旧较大,美债收益率很大可能先扬后抑。

美国政府“停摆”引发流动性风险

尽管美联储在10月如期降息,并宣布12月结束量化紧缩,但资金面压力未缓解反而持续恶化,美元市场利率持续大幅攀升,美元流动性显现“危机”的特征。

反映市场流动性指标显示市场已经面临流动性压力,11月3日,美联储常设回购工具(SRF)使用量达到147.5亿美元,为该工具常设化以来第二高,而10月31日创下503.5亿的历史新高。更令人担忧的是,担保隔夜融资利率SOFR利率10月31日飙升22个基点至4.22%,远高于美联储3.9%的超额准备金利率,利差扩大至32个基点,创2020年3月以来最高。

截至10月31日,美联储储备金降至2.85万亿美元,创2021年初以来最低,外国商业银行现金资产更是在四个月内骤降超3000亿美元。外国商业银行持有的现金资产从7月峰值的逾1.5万亿美元暴跌超3000亿美元至1.173万亿美元。实际上,这些资金被财政部征用,以维持政府关门期间的日常开支。更关键的是,储备金与逆回购余额的总和已降至2020年底以来最低水平。

以准备金与银行资产比值衡量充足度,12%~13%是过度充裕和适度充裕的临界点,8%~10%则是转为缺乏的警戒线。该比例在2019年9月“钱荒”时一度低至7.94%,导致美联储被迫扩表(购买短债)。当前这一水平为12.2%,刚好接近鲍威尔提到的略高于适度充裕分界线。

此外,货币市场也显示融资不易,资金利率大幅攀升。美国金融体系流动性已降至危险水平。根据ICAP数据,11月3日隔夜一般抵押品回购利率在4.14%至4.24%区间剧烈波动,远高于美联储3.9%的超额准备金利率,也超出了3.75%至4.00%的联邦基金目标区间。MBS回购利率更是高达4.28%至4.31%。

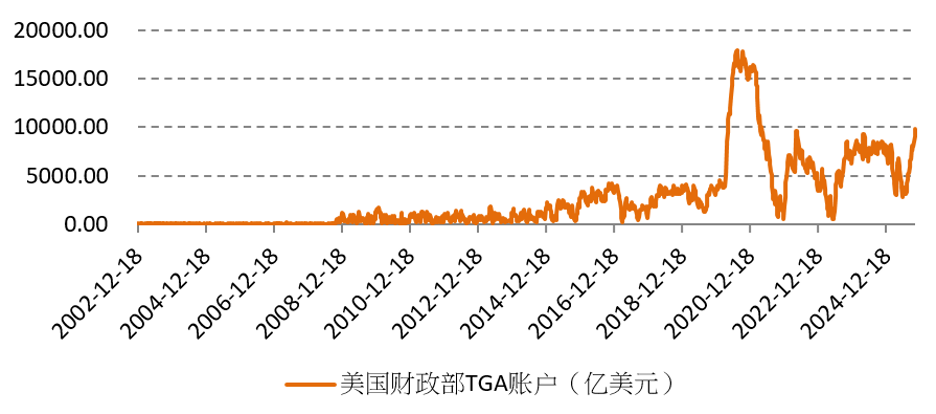

美元流动性紧张的主要原因是美国政府“停摆”导致财政部要保持较高的现金流动性,不断从市场吸取流动性。美国金融流动性由三部分组成,分别是美联储持有证券或借款、财政部现金账户(TGA)以及隔夜逆回购(ONRRP),三者之差近似为银行准备金。自债务上限解决后,财政部发债以补充TGA账户,TGA余额从6月的2608亿美元抬升至10月29日的9839亿美元。

图为美国财政部TGA账户余额

美联储降息预期短期降温

美东时间10月29日,美联储在货币政策委员会FOMC会后公布,将联邦基金利率的目标区间从4.00%至4.25%下调至3.75%至4.00%,降幅25个基点。此外,美联储此次宣布于12月1日结束对其合计证券持仓的减持,用短期国债替代到期MBS持仓。这相当于,在12月停止缩表计划后,美联储的MBS赎回本金将再投资于短期美国国债,将以短期国债替代到期的MBS持仓。

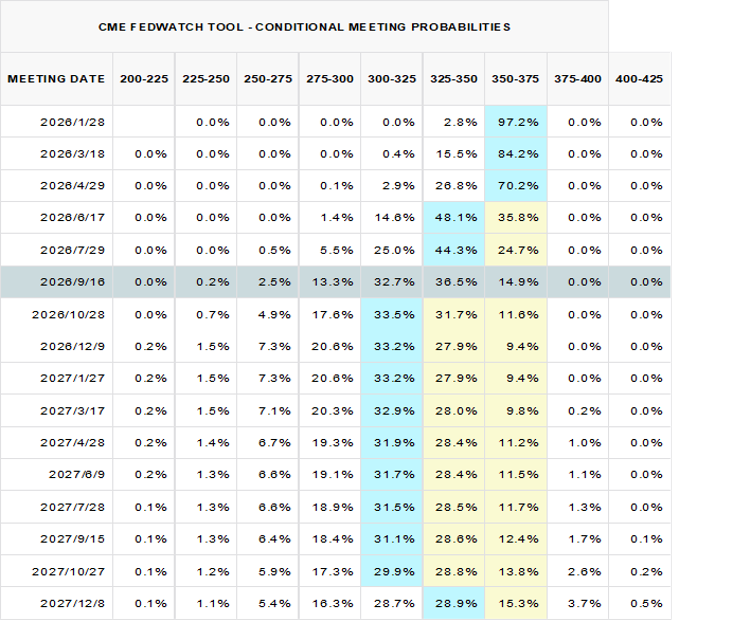

不过,有两个新因素导致市场对于美联储12月降息的预期明显减弱。一是本次会上,美联储决策层依然没有就利率行动达成统一。包括美国总统特朗普“钦点”的新任理事米兰在内,两名FOMC委员投票反对降息25个基点的决定,其中米兰和上次会议一样主张降息50基点,堪萨斯城联储主席施密德支持按兵不动,体现联储内部的分歧持续。二是鲍威尔在会后新闻发布会上发出的鹰派信号,他表示“12月降息并非板上钉钉”,将降息形容为“在大雾中开车,必须降速”。

短期降息路径将更多取决于政府关门和数据。目前,美联储的政策辩论核心在于如何在控制通胀与应对经济放缓之间取得平衡。一方面,部分官员不希望过度降息,以免刺激经济过热,导致通胀持续高于目标。近期股市在降息预期的推动下屡创新高,也增加了他们对金融稳定的担忧。如果,美国政府“停摆”在11月结束,且如果滞后公布的失业率保持平稳且经济活动稳健,那么12月暂停降息的可能性较大。如果美国政府要在12月“开张”那势必会影响美国就业市场,失业率一旦反弹至4.4%以上,美联储将继续降息。此外,美国财政部不再吸取市场流动性,反而会通过TGA账户释放流动性,美元短端利率将快速下滑。

此外,美国政府债务和地产债务问题都会倒逼美联储降息。一方面,受益于美联储降息,美国财政部以较低基准利率进行债务再融资节省的成本,加上关税收入,可能为美国政府节省1万亿美元。另一方面,作为市场压力的关键“晴雨表”,商业地产抵押贷款支持证券(CMBS)中的办公楼贷款违约率已创下历史新高,为防止地产债务危机重演,美联储作为“最后贷款人”的角色必然会有所行动。

综上所述,短期内市场对12月降息预期的降温将使得“宽松交易”受挫,且美国政府“停摆”导致财政部不断从市场吸取流动性,带来流动性紧张,美元融资利率不断攀升,美债收益率也大幅上扬。然而,从中期来看,美国政府结束“停摆”、债务问题和就业市场走弱都将倒逼美联储继续降息,这意味着美债收益率反弹是短期的,美债跌势也是短暂的。