“我们正处于一个棘手处境。”芝加哥联储主席古尔斯比的警告正是道出了美联储决策者面临的双重挑战:一方面,就业增长明显放缓,另一方面通胀仍顽固高于2%的目标水平。

在9月宣布降息25个基点后,美联储官员们的最新言论和会议纪要揭示了一个深度分裂的央行,正在经济不确定性的迷雾中谨慎前行。

经济十字路口的美联储

美联储9月货币政策会议纪要显示,官员们普遍认为美国经济面临着一系列相互矛盾的风险。与会者普遍认为,当前通胀上行的风险依然较高,就业下行的风险较高且风险有所上升。

在9月17日结束的货币政策会议上,美联储将联邦基金利率目标区间下调25个基点至4.00%-4.25%之间。这是美联储2025年的第一次降息,也是继2024年三次降息后的再次降息。

会议记录显示,公开市场委员会12名拥有投票权的成员中,几乎全部投票支持降息25个基点,仅一名成员投票反对该决定。这位持异议者正是新上任的美联储理事斯蒂芬·米兰。

美联储内部分歧:激进与审慎的较量

美联储内部关于未来利率路径的争论日益激烈,主要形成了激进与审慎两大阵营。

美联储理事斯蒂芬·米兰成为激进降息派的主要代表。米兰在接受采访时表示,如果政策偏离轨道,就应“以相对快速的步伐进行调整”。他认为当前政策实际对增长的限制性更强,因此需要更宽松的货币环境。在9月会议上,他不仅投票反对仅降息25个基点的决定,更主张降息50个基点。

然而,大多数官员对如此激进的降息路径持保留态度。达拉斯联储主席洛根明确指出,“目前,在目标中我们离通胀的距离最远”。她强调,美联储在实现通胀目标上的差距,要大于在实现最大就业目标上的差距,并重申在降息问题上应当保持谨慎态度。

美联储副主席菲利普·杰斐逊则在两者之间试图寻找平衡。他在费城一大学发表讲话时重申,如果货币政策不给予支持,美国就业市场可能面临压力。他指出,目前通胀仍高于2%的目标,而就业市场出现走弱迹象,使得美联储的“双重使命”同时承压。

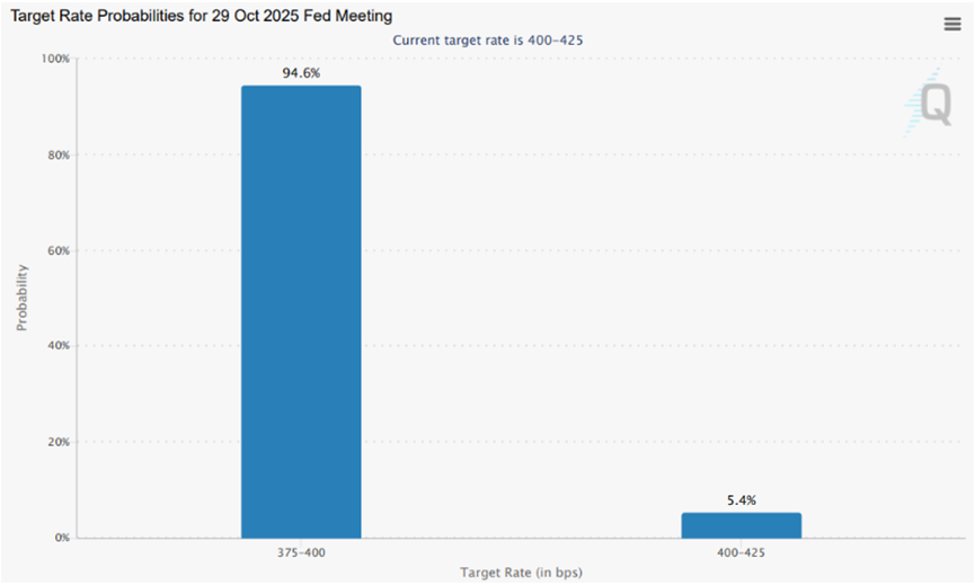

不过根据

芝商所利率观察工具(FedWatch Tool)在10月8日的数据显示,预期美联储10月降息25个基点的累计概率为94.6%。

通胀困境:粘性通胀与关税影响

尽管就业市场呈现疲态,通胀问题却依然是美联储无法忽视的挑战。最新数据显示,美国8月CPI同比上涨2.9%,核心CPI同比上涨3.1%,均高于美联储2%的长期目标。纽约联储的消费者预期调查更显示,公众的通胀预期出现回升迹象。

9月份数据显示,一年通胀预期从8月的3.2%升至3.4%,五年预期从2.9%升至3%,远高于美联储2%的目标水平。

围绕关税对通胀的影响,美联储官员意见存在分歧。一些官员认为,如果不考虑今年关税上调的影响,通胀水平将接近目标值;另一些官员则认为,即便剔除今年关税上调因素,通胀率向2%目标值迈进的步伐仍显迟缓。会议纪要表明,与会者预计“关税上调仍将推高今年通胀,并在2026年对通胀上升形成进一步的压力,2027年通胀将回落至2%”。

AI投资热潮:经济新变量与美联储回应

人工智能投资热潮不仅是支撑美国经济的核心力量,更通过影响经济增长预期、通胀前景和融资需求,深刻参与到美联储的利率决策与美债市场的定价过程中,形成了"AI-经济-利率-美债"的复杂传导链条。

旧金山联邦储备银行行长玛丽·戴利对AI泡沫持相对乐观态度,她表示:“我们应警惕将所有泡沫都归为金融类泡沫的想法,目前尚无太多迹象表明AI泡沫属于此类。”戴利认为,AI领域的投资更像是“有益泡沫”——即便投资者未获得早期热衷者预期的全部回报,也能留下富有成果的产物,而非一无所获。她提出三点理由:一是AI资本支出热潮由财务稳健的大公司推动;二是即使投资者热情过高,也能助力这一变革性技术发展;三是AI可能像iPhone般具备变革力,提升整体经济生产率。

然而,明尼阿波利斯联储主席尼尔·卡什卡利则提出了更谨慎的观点。他表示,对AI数据中心的大规模投资可能推高借贷成本,即使美联储降低短期政策利率。卡什卡利解释说,这是因为原本用于住宅或公寓建设的资金可能被转向回报更高的数据中心项目,从而导致抵押贷款利率难以下降。不过他对AI提高生产率的潜力持怀疑态度,认为“AI擅长狭窄任务,但不会成为万能技术”。

四季度的利率与美债前景

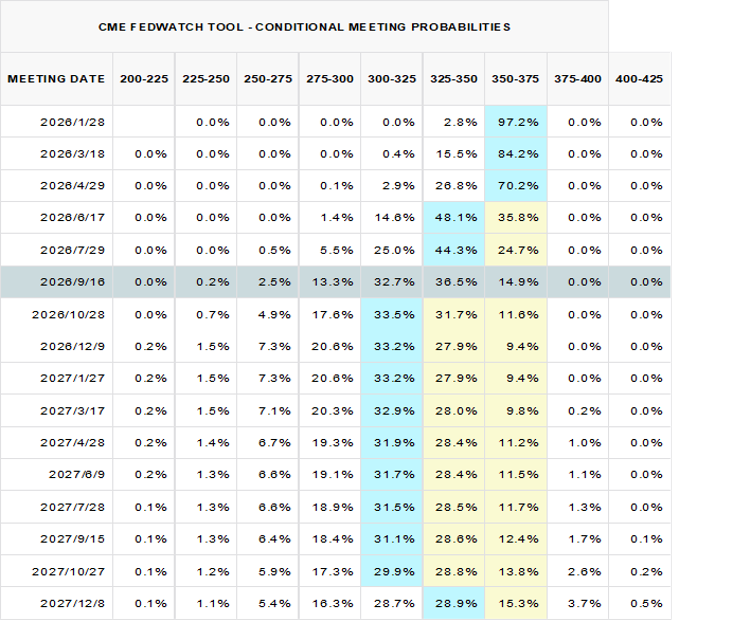

展望四季度,美联储的利率路径与美债走势将取决于多项因素的博弈结果。美联储9月会议纪要显示,“绝大多数美联储官员预计年底前至少还有两次降息”。这意味着在剩下的两次会议上,美联储可能继续保持每次会议降息25个基点的步伐。

然而,美联储内部对这一预期路径仍存有异议。洛根等谨慎派官员强调,“我们确实需要谨慎对待接下来的进一步降息”。

美债市场的表现则呈现出另一番景象。美联储理事米兰特别强调了美国公债市场的相对平静状态,认为这为美联储实施迅速降息提供了有力支撑。他指出,债市对美联储近期政策放松的反应较为温和,这表明市场本身支持更快的利率下调步伐。

然而,卡什卡利发出的警告也值得关注——AI投资可能推高长期借贷成本,形成与美联储短期利率政策相反的力量。这种复杂局面使得美债市场未来走势充满不确定性,一方面美联储降息可能给短端利率带来下行压力,另一方面AI投资热潮和通胀持续性可能对长端利率形成支撑。

核心风险与投资策略

四季度美国利率与美债市场的不确定性显著上升,多重潜在风险可能打破基准情景的运行轨迹,投资者需重点关注关键风险点,以调整配置投资策略。

首先需要考虑的是政策误判风险,若美联储因数据缺失低估通胀反弹压力,过早启动进一步降息,可能引发"通胀-加息-衰退"的恶性循环;反之,若过度关注通胀而忽视就业市场的急剧恶化,可能导致经济硬着陆。

其次美债的债务偿付风险值得警惕,9万亿到期潮叠加高利率再融资,可能导致美国财政部利息支出突破1.5万亿美元,占GDP比重升至6.5%的历史高位。若海外投资者进一步减持,可能引发"偿付危机-收益率飙升-美元贬值"的连锁反应。

另外,AI投资退潮风险也应在考虑之中,若10年期美债收益率持续维持在4.5%以上,科技巨头可能缩减AI投资计划,导致资本支出增速从62%骤降至20%以下,失去支撑的美国经济可能快速陷入衰退,进而引发美债收益率断崖式下跌。