刚刚结束的2025年,全球大宗商品市场呈现显着的“冰火两重天”格局,油价大跌,钢铁、生猪等品种持续磨底,而黄金白银价格飙涨,铜、锡等金属也震荡走高。全球大宗商品市场正处于新旧秩序交替的关键节点。美国经济“软着陆”概率上升,美联储预计仍有三次降息空间,货币政策转向宽松将降低大宗商品持有成本;全球贸易紧张局势边际缓和,但地缘政治风险焦点向拉美转移,叠加美国政治周期与贸易政策不确定性,市场风险偏好呈现波动性回升特征。中国“十五五”规划启动在即,先进技术投资方向明确,政策刺激力度或超预期,成为亚洲市场的重要支撑。

宏观背景:弱增长、高波动与结构性分化

2026年的全球宏观经济环境为大宗商品市场奠定了“低增长、高波动、多风险”的基调。国际货币基金组织(IMF)等主要机构普遍预测世界经济增速将有所放缓,持续的不确定性、保护主义措施和地缘政治风险是主要拖累。中国银行研究院也指出,全球经济将延续低增长态势。在此背景下,全球贸易增长预计将大幅减速,世界贸易组织已将2026年全球货物贸易增长预期下调至0.5%。

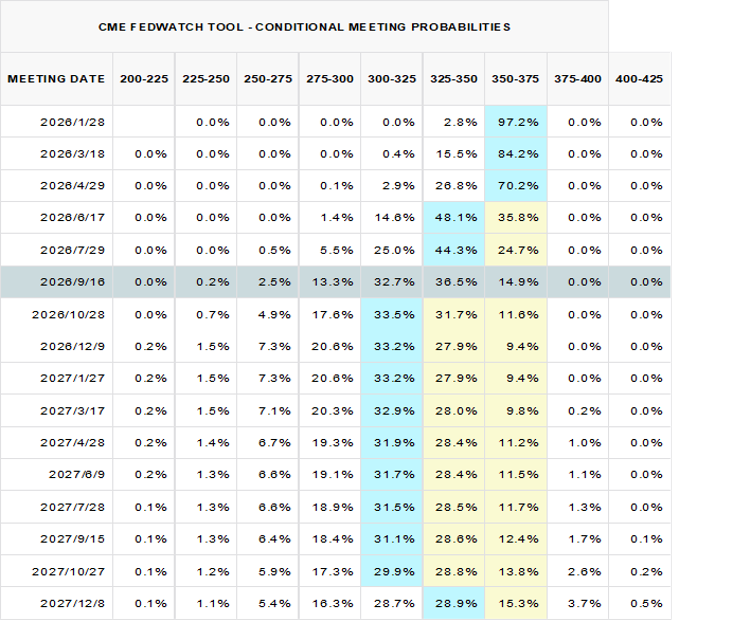

然而,低增长并非全无亮点。以AI为代表的科技革命正催生巨量投资,预计2026年全球AI相关投入将超过2万亿美元。这不仅是经济增长的新动能,也通过电力基础设施、数据中心建设等路径,直接创造了铜、铝、锡等有色金属的强劲实物需求。与此同时,主要经济体的货币政策呈现分化态势:美联储预计继续放松银根,欧洲央行降息周期接近尾声,而日本央行可能继续加息。这种“弱美元叙事”与全球流动性整体仍偏宽松的格局,将持续强化黄金等贵金属的金融属性和避险价值。

因此,2026年的大宗商品市场将不再是同涨同跌的周期轮回,而是进入一个由“新旧动能转换”主导的结构性时代。传统由地产、基建驱动的“铁公基”需求让位于由绿色转型、AI算力驱动的“新质生产力”需求,这直接决定了不同板块的命运分野。

农产品:供给主导,区间震荡中寻找结构性机会

2026年农产品市场整体将呈现“供给主导”的特征,全球主要品种供需格局宽松,价格上行空间受限,但天气、政策等变量将带来阶段性波动。

全球大豆供应预计维持宽松格局。美国丰产、巴西产量创纪录、阿根廷供应充足,奠定了坚实的供应基础。中国大豆进口量预计再创新高,豆粕库存压力持续,需求端受低蛋白日粮推广制约,全年预计延续供强需弱格局。核心变数在于南美天气(拉尼娜可能扰动单产)以及中美经贸关系的“交易式管理”对采购节奏的影响。

豆粕、玉米等品种难以出现趋势性牛市,更适合在供需报告、南美天气炒作、中美贸易协议执行等关键事件节点进行高抛低吸的区间交易。可关注一季度南美天气敏感期可能带来的做多机会,以及南美新作上市压力兑现后的做空机会。

贵金属:牛市根基稳固,金融属性主导下的趋势性机会

贵金属是2026年市场共识最强的板块之一。在美元信用担忧、全球央行购金、地缘政治风险及宽松货币环境的共同驱动下,黄金牛市有望延续,白银则兼具金融与工业属性,弹性可能更大。

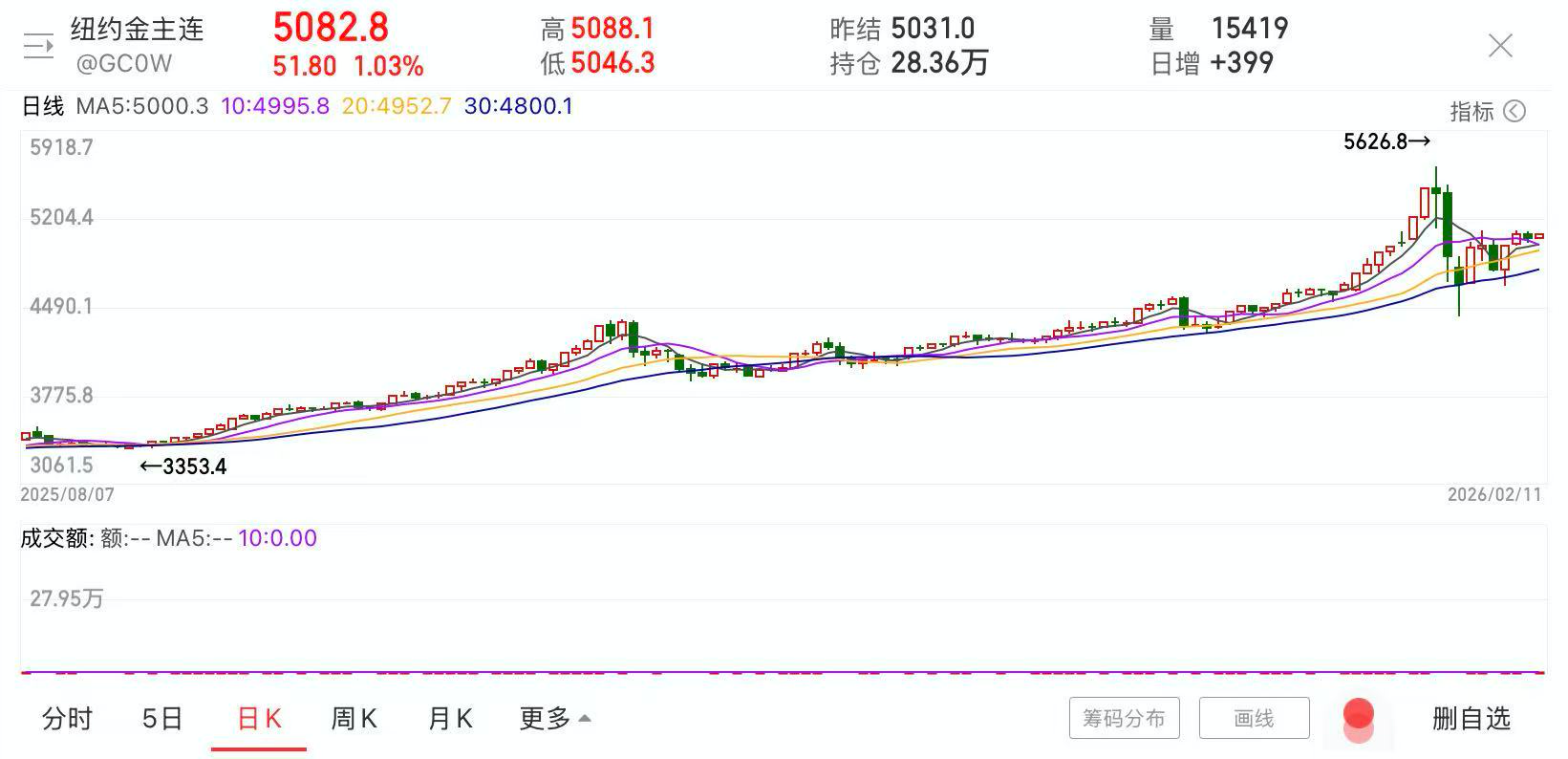

黄金作为宏观对冲工具,其金融属性将持续主导价格。摩根大通、美国银行等机构均看好黄金,认为其有望在2026年冲击每盎司5000美元高位。驱动逻辑包括:全球央行储备多元化持续、对美国债务问题的担忧、以及美联储在通胀高于2%的情况下开启降息周期的历史利好。尽管对宽松政策的定价可能已较充分,但长期结构性支撑坚实。

图:COMEX黄金期货周K线

白银将呈现“工业与金融”双驱动走势。其金融属性在弱美元和利率下行预期下得到强化,工业属性则受光伏、电子等需求支撑。全球白银显性库存处于低位,矿产端增量有限,供需矛盾可能逐渐显现。市场普遍认为白银将保持高弹性,金银比有望从高位回落。

趋势性多头配置:黄金可作为资产组合中的核心多头配置,逢回调布局多单。关注美联储货币政策会议、美国通胀及就业数据、地缘冲突升级等关键催化剂。

有色金属:供需错配的核心战场,引领结构性行情

有色金属被普遍视为2026年最具上涨潜力的板块,其强势源于“产业需求、供给脆弱性、金融属性”的三重共振。

铜是板块的龙头。供给端面临中长期资本开支不足、新增项目兑现难、矿山品位下降及地缘扰动的多重约束,2026年全球铜矿供给可能呈现零增长甚至负增长。需求端,AI算力扩张通过电力系统放大用铜需求,美国电网投资加速,新能源车、光伏风电等领域需求方兴未艾。

铝受益于成本下降(能源价格回落)和供应端紧约束(中国产能天花板、电力制约),低库存背景下盈利有望继续扩张。

铜可作为战略性多头配置品种,利用回调时机建立多单。铝则可作为兼具基本面支撑和成本红利的稳健多头选择。

能源化工:结构性分化,关注供给端优化与成本红利

能化板块在2026年将面临“原油偏弱”的整体背景,但内部将呈现显着的结构性分化。核心逻辑在于“反内卷”政策推动的产能出清、新旧需求动能转换以及成本端的变化。

原油:全球原油市场预计正式进入供应过剩周期,IEA预计过剩规模达384万桶/日,油价中枢面临系统性下移压力。这为下游能化品种提供了成本下移的潜在红利。

化工品:行业整体处于“资本开支放缓,周期拐点将近”的背景。“反内卷”政策有望加速部分领域(如农药、尿素、纯碱、有机硅等)的过剩产能出清,为价格反弹创造条件。同时,需求端呈现两极分化:与传统地产、消费关联度高的品种(如PVC)可能继续承压;而受益于新能源、新材料、电子产业(如EUV光刻胶、湿电子化学品)的高端化工品需求将持续高增长。

在原油供应过剩、价格承压,而成品油及部分化工品需求相对稳定的情况下,炼厂裂解价差可能维持或走阔。可考虑多下游产品(如PTA、沥青)、空原油的套利策略。对于煤化工、天然气化工路线产品,需密切关注煤炭、天然气等原料价格变化带来的成本驱动型行情。至于获取行情,

芝商所提供的

原油市场周报和天然气市场月报,由专业的行业研究机构撰写,内容覆盖国内、国外市场,不失为有用信息来源之一。

结构性分水岭

2026年全球大宗商品市场是一条清晰的结构性分水岭:

“热”的一侧:是以铜、铝、锡为代表的有色金属和以黄金、白银为代表的贵金属。它们受益于AI与能源转型的长期需求故事、脆弱的供给链以及强化的金融属性,是市场主要的进攻方向。

“冷”的一侧:是以原油为代表的能源、以螺纹钢为代表的黑色系以及部分供需宽松的农产品。它们受制于全球弱增长、传统需求见顶和供应过剩,整体以震荡磨底或重心下移为主,但存在供给侧政策带来的阶段性反弹机会。