作者 对冲研投

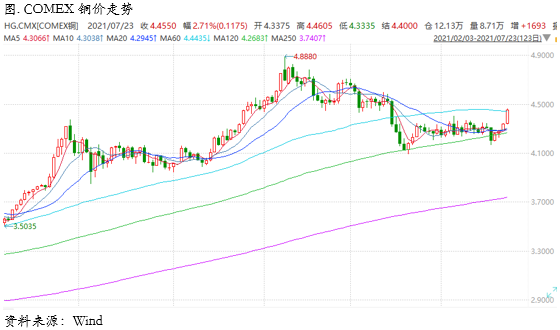

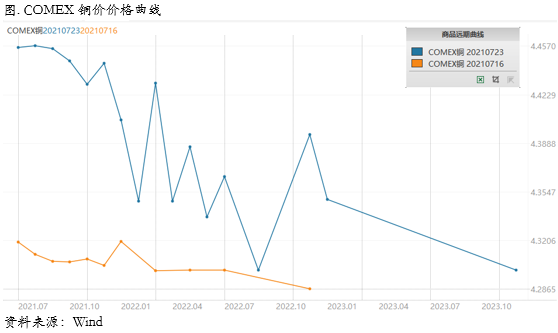

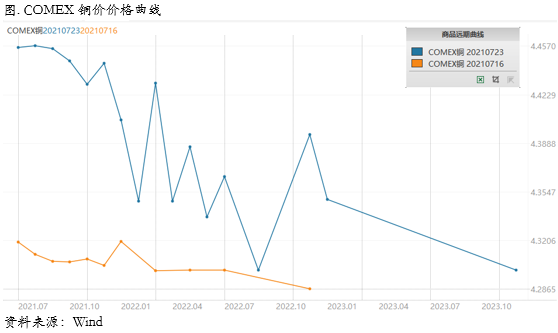

2021-07-261、上周COMEX铜市场回顾

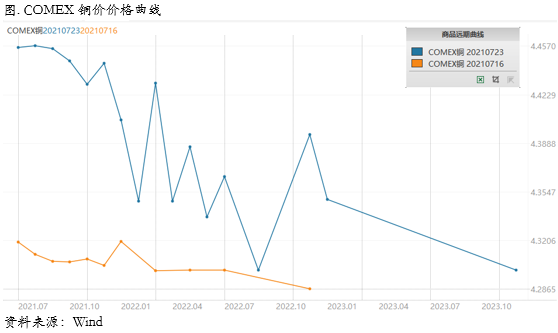

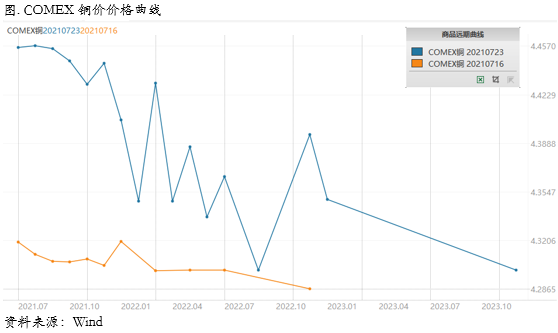

上周COMEX铜价格曲线较此前向上位移,价格曲线的back结构变得更为陡峭。正如我们在上周周报中出:对于激进的策略而言,面对5万吨不到的铜库存,还是可以考虑搏一下borrow。目前来看,我们依然认为这是对库存的直接反应,COMEX铜库存已经降至4.5万吨左右,我们认为这与目前美国在宏观层面展现出的情况仍旧相吻合。美国的整体消费仍然较好,奠定了COMEX库存去化的基调,无论背后是否有持货商的短期行为,持货商的行为也不能违背需求的大趋势和基本方向。当然,目前继续再介入borrow的性价比不高,当然库存马上开始累积、back结构立刻扭转的可能性也很小,因此可以等待back收敛之后再适当介入。

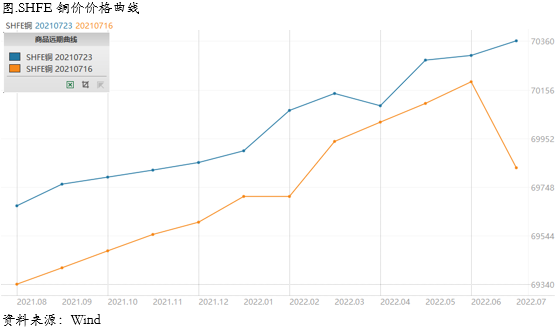

二、上周SHFE铜市场回顾

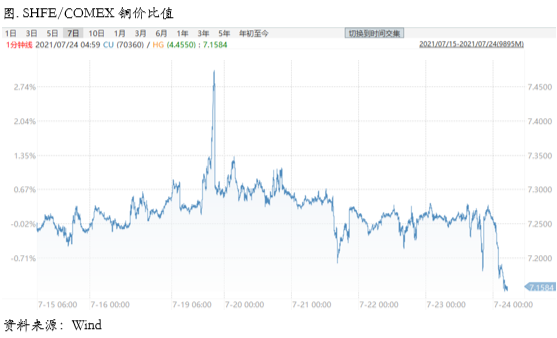

三、国内外市场跨市套利策略

四、宏观、供需和持仓,铜市场影响因素深度分析

全球疫苗覆盖率抬升的同时,以Delta为代表的变异株的感染率反而在上升,比如以这一数据簇来做观察:美国(55.44%,4万人,79.85%),英国(68.00%,5.16万人,98.15%),法国(54.42%,1.1万人,40.65%),德国(59.24%,1439人,59.94%),单日新增并非为疫苗覆盖率的减函数,再结合近两周Delta变异株占新增比数据,可以看到大样本数据下,当前疫苗对变异株的防护作用并没有保障;其次全球经济可以实现V型反弹,主要源于消费的V型反弹,这主要是源于疫情冲击特有的“”与“开”的切换,若变异株再度引发“关”,消费“引领”的二次探底似乎难以避免;最后消费者信心和消费在变异株与高通胀的夹逼下,正在被侵蚀。

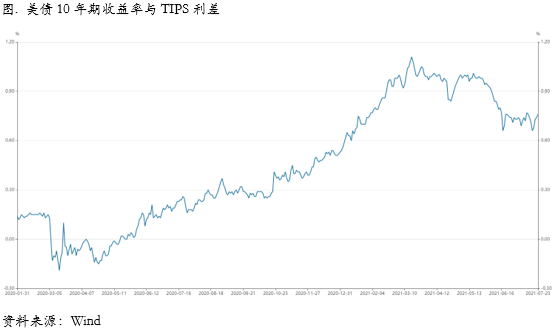

另外就是担忧“Taper Tantrum”,担忧暂时的通胀并不“暂时”,联储货币政策受到桎梏导致提前收紧,抑制经济复苏。当前的暗线其实是前期的明线,前期主要担心联储的紧缩节奏会不会出现误操作。对于这一问题可能有分位三种情况考虑:(1)供给侧在时、空上的错位导致通胀持续高企,滞涨局面形成,联储不得不采取紧缩以抑制通胀;(2)基本面显著恶化,联储2021年不再着手Taper;(3)二次探底逻辑被证伪,但复苏节奏被干扰,联储前瞻指引至2021年底,或2022年初再着手Taper。

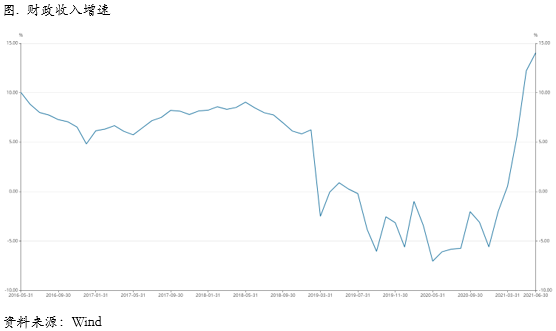

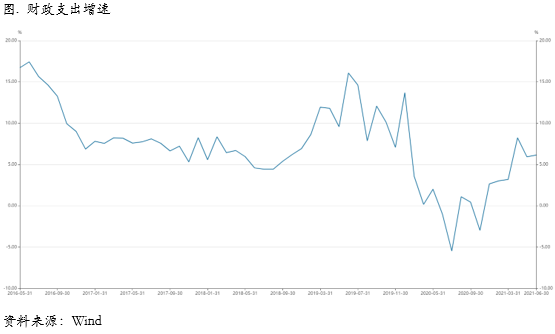

宏观国内方面,6月全国一般公共预算收入同比增长11.7%,剔除基数效应后明显反弹,强于去年四季度增速,主要得益于税收收入有所回升,非税收入也保持较高增长。目前财政收入完成全年预算的进度仍位于近十年新高。

6月份一般公共财政支出同比增速7.6%,剔除基数效应后,延续了1-5月份财政支出放缓的节奏,然而,与财政收入不同的是虽然今年预算安排的支出增长目标也偏低,但预算完成进度仍然明显偏慢,1-6月的支出完成预算进度与2018、2019年的差距进一步拉大。6月政府性基金收入受土地出让收入增速回升的影响有所反弹,而基金支出增速则再度回落,政府基金预算新增赤字规模增速有所收敛。但整体而言,新增专项债发行进度仍明显落后于往年水平,为下半年财政稳增长留出余地。

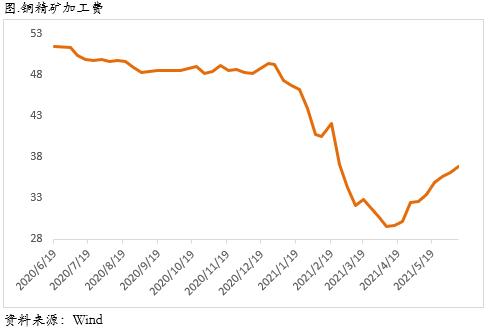

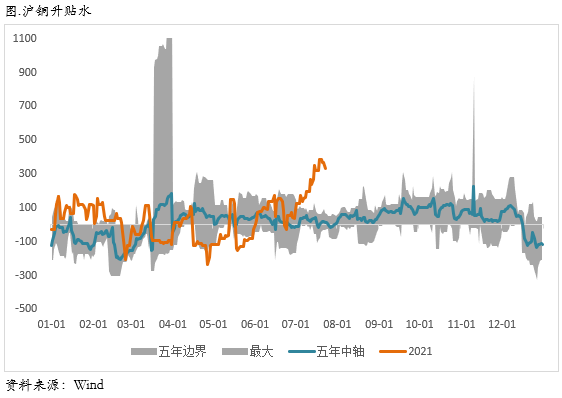

精炼铜方面,上海地区库存报7.09万吨,连续减库超过三个月,跟去年同期(20.9万吨)相比减少13.21万吨,市场流通货源依日紧缺,近期主要是入库减少,出库量保持正常;需求:下游刚订单持续释放,同时精废价差持续收窄至千元以下,最低到450元吨,精铜需求回升,线货企业采买订单稳定。周内铜价走高对升水有一定抑制。另外,进口铜有部分到货,持货商主动让价成交居多,因此升水高位出现一定滑涪。进口口打开,进口铜将陆续青关进入国内市场,但清关数量依日没有太多,在连续去库情況下,供应减少,升水将维持在一定高位;预计现货维持高位,报升水270~升水380元吨。

据我的有色网调研,北比方市场治炼企业出货量表现較少,不过今年高升水,给企业带来较好利润;有企业开始计划扩大倍产能,预计明年年底实现生产。北方一家企业6月检修后,因产品不合格,继续检修至本周,预计下周恢复生产,因此整个7月基本处于无货可出,导致天津市场供立紧张,支持升水在150-250元吨,成交活跃。西南市场治炼企业,表现平稳,生产和发货均正常,不过西南市场消裁较弱,因此高升水使下游拿货积极性不高,从而使现货市场成交不理想,好在社会库存偏低,支持市场高升水出货,但成交清淡。华中市场治炼企业,基本处于高升水,本周最高升水达480元吨,贸易商同样报升水400元以上,但基本没有成交;本周后半段升水下降至300元,成交依然不佳。

需求方面,铜杆整体成交表现一殷。精铜制杆端,本周华东地区整体成交表现尚可,订单量较上周环比增加较明显;周初铜价下跌订单提升明显,下游补库情绪较浓,采购积极性有所提高,市场交易情绪较线览企业订单較为平稳;周中及周尾铜价持续上行,且华东及华北水居高不下,加工较上周均有上调,下游对价格接受度略低,成交维持较低水平;废铜市场交投气氖所有提升,持货商适量出货,废铜流通略有增加。河北某铜杆企业销售人员表示:目前废铜原料较为紧张,低氧铜杆新增订单因此有所受限。短期来看,市场新增订单难见明显的抬头迹象,维持偏弱格。

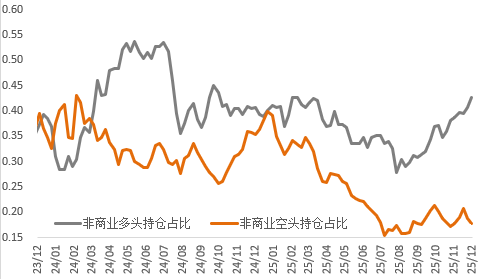

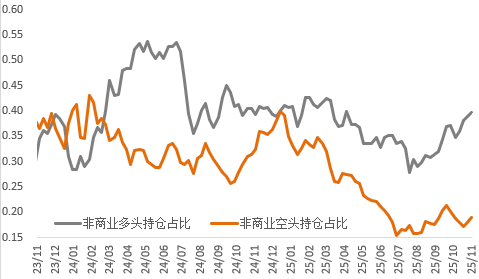

从CFTC持仓来看,上周非商业多头持仓占比环比继续下降,空头持仓占比上升幅度更加明显。根据我们了解,确实有一些海外基金在平掉多头头寸,多头占比可能会进一步下降。

总的来看,在铜价反弹之后,精铜的消费会再次经受考验,在价格上涨的过程中,精费价差会天然走强,而精费价差的收敛时近期精铜去库的重要因素之一。另外70000以上的铜价可能又将重新抑制下游的采购需求。不过我们仍然认为铜价暂时没有大跌的基础,海外复苏仍在继续,Taper预期不断后置,我们很难给予铜价一个负面的评价。虽然中国需求一直不温不火,但是当下的焦点并不在于中国需求,只要中国需求维持相对稳定,对铜的多头而言就足够了。而稳定的中国需求我们认为将会是大概率的,所以铜价依旧易涨难跌。

免责声明

所有意见表达反映了作者的判断,可能会有所变更,且并不代表芝商所或其附属公司的观点。内容作为一般市场综述而提供,不应被视为投资建议。信息从据信为可靠的来源获取,但我们并不保证内容是准确或完整的。我们不保证提到的任何走势将会继续或预测将会发生。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。过往业绩并不预示将来结果。本内容不得被解释为是买卖或招揽买卖任何衍生品或参与任何特定交易策略的推荐或要约。如果在任何司法辖区发布或传播本内容会导致违反任何适用的法律法规,那么,本内容并不针对或意图向在该司法辖区的任何人发布或传播。

观看网上课程,认识期货和期权市场,掌握交易过程的每个阶段

查看期货教程了解独家资讯,获得活动邀请,及时接收新闻及预警

订阅芝商所报告