作者 对冲研投

2023-01-09

摘要:美联储12月会议纪要显示市场非常鹰派,随后几位联储官员的讲话也都较为鹰派,其中不乏认为利率水平需要提高至5.4%的惊人言论,但是从市场运行的状态来看,依然并不相信联储真的会把目标利率最终提升到这么高的一个水平。另外周五的非农也再次让市场为之震动,目前看来劳动力市场仍然非常强劲,虽然我们的确看到高利率对一些需求的边际抑制,但是在劳动力市场上,这种需求抑制体现得还是不够,并不足以使得劳动力市场明显降温,因此后续市场还是需要重新正视全球央行的鹰派论调,这可能会对价格带来一定压力。

一、上周COMEX铜市场回顾

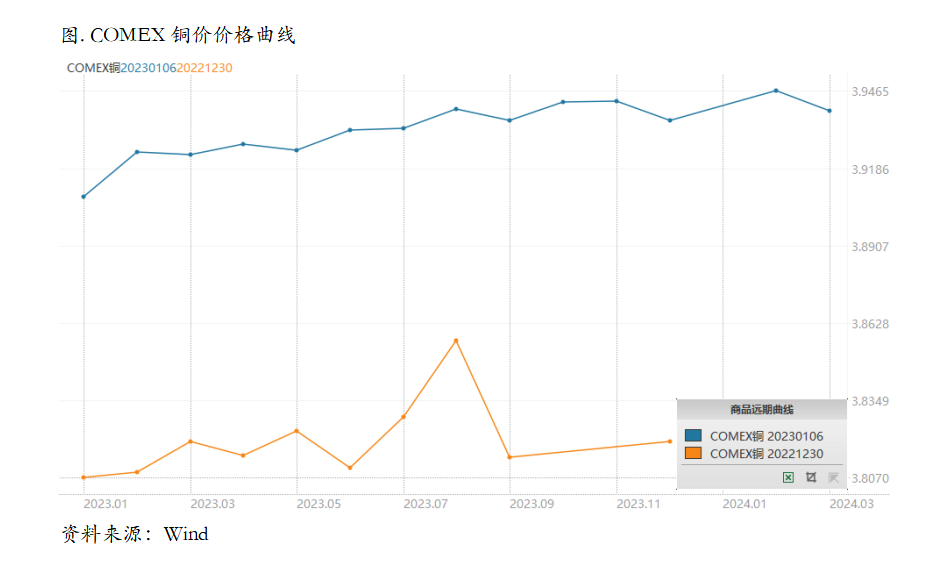

上周COMEX铜价宽幅震荡,周中振幅较为明显,但是全周来看价格重心并无显著变化。上周海外重要事件和数据较多,美联储12月会议纪要显示市场非常鹰派,随后几位联储官员的讲话也都较为鹰派,其中不乏认为利率水平需要提高至5.4%的惊人言论,但是从市场运行的状态来看,依然并不相信联储真的会把目标利率最终提升到这么高的一个水平。另外周五的非农也再次让市场为之震动,目前看来劳动力市场仍然非常强劲,虽然我们的确看到高利率对一些需求的边际抑制,但是在劳动力市场上,这种需求抑制体现得还是不够,并不足以使得劳动力市场明显降温,因此后续市场还是需要重新正视全球央行的鹰派论调,这可能会对价格带来一定压力。

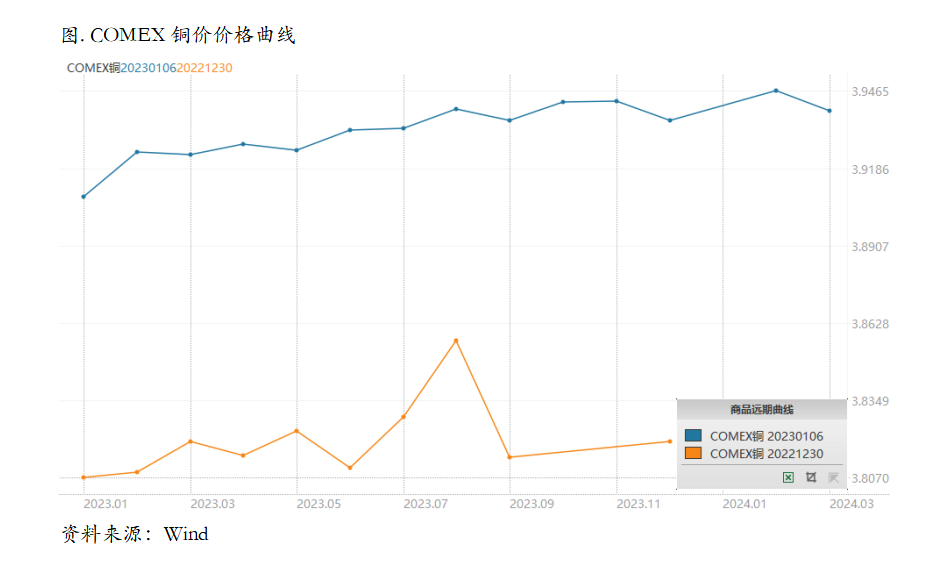

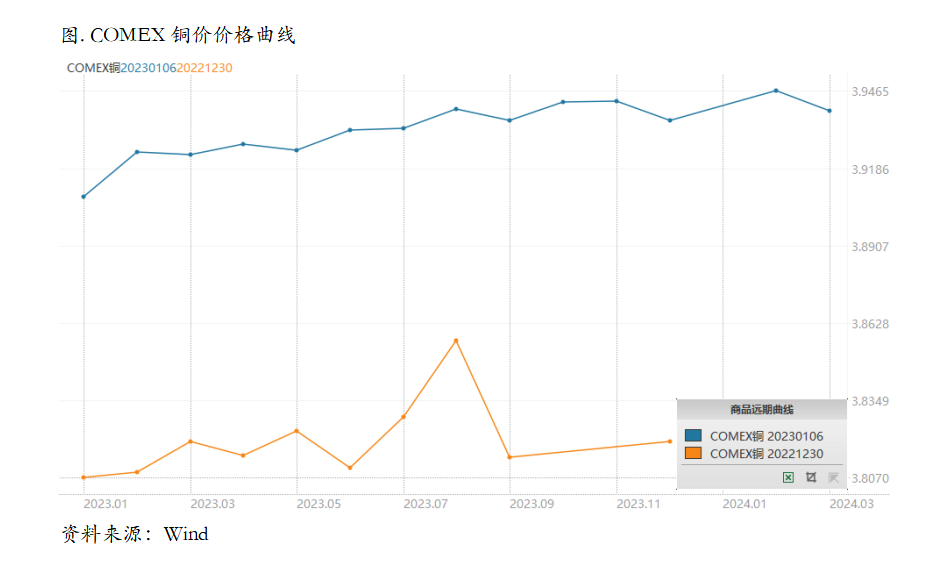

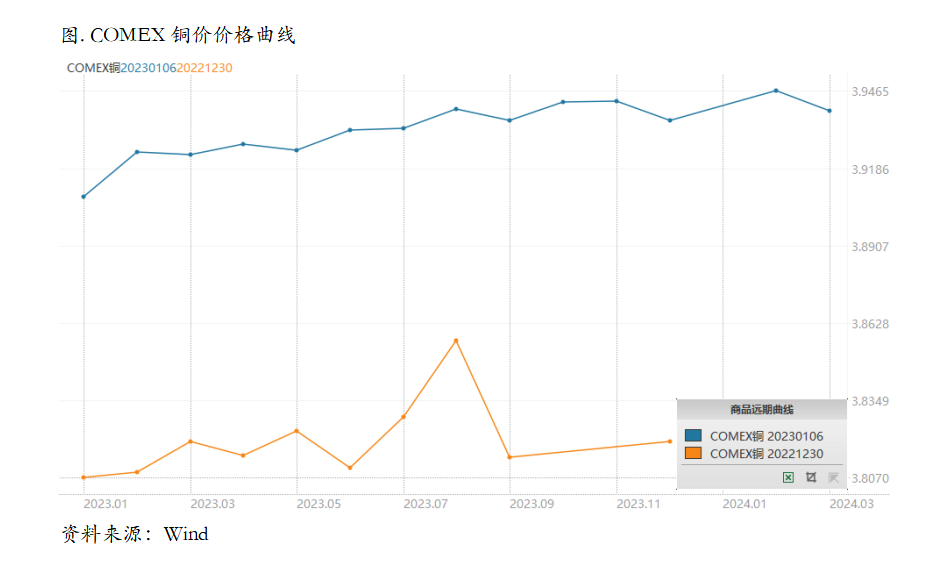

上周COMEX铜价格曲线较此前向上位移,价格曲线近端维持相对平坦的结构,并没有太明显的变化。目前北美库存依旧没有明显累库,使得COMEX铜库存仍旧维持在非常低的水平。目前美国跟有色需求有关的宏观和中观数据表现平平,我们会发现情况并不乐观,很多跟铜需求相关的领域都进入了主动去库存阶段,但是目前这种宏观情况尚未在微观层面得到体现。从平衡表来看,海外也确实没有太多的过剩,隐性库存的规模应该不大,这意味着,只要美国不出现深度衰退,可能后续也很难有明显累库。

二、上周SHFE铜市场回顾

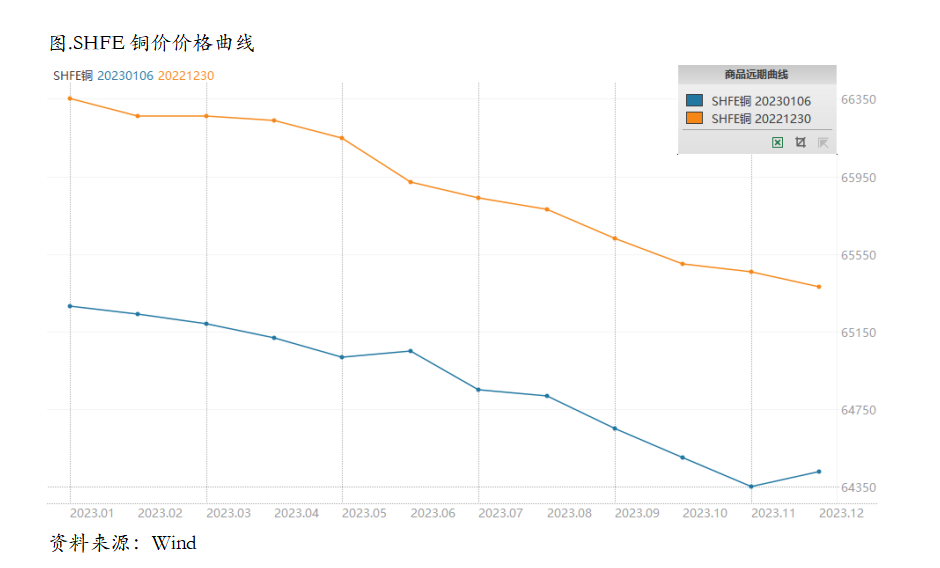

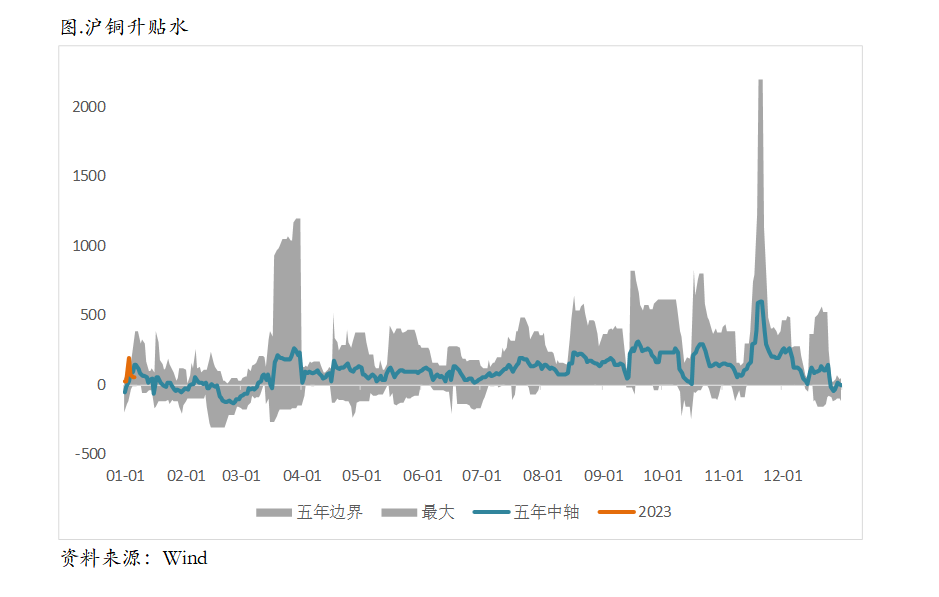

上周SHFE铜价宽幅震荡,周中一度跌破64000元/吨关口,但随后又显著反弹。目前国内的情况开始明显分化。从基本面来看,目前已经进入季节性累库的阶段,从累库初期的表现来看,累库力度并不弱,月差基差也都明显转弱,季节性弱势会非常明显。但是如果从另一个维度来看,目前也是预期在发酵的时间窗口。尤其是随着放开的深化,各个地区已经陆续越过感染峰值,接下来恢复生产生活的期望较高,同时近期各种政策已经吹风也都指向对经济发展的关注,因此对于后续需求的恢复还是有一定期待。因此目前弱现实强预期的特征体现得较为明显。我们认为在这种劈叉之下,如果预期跑得太快可能会使得现实在某个时间变得更加重要,也就是说,可以交易预期,但是往往会出现急涨急跌,因此整体我们认为价格是偏强的,但是可能波动会放大。

上周SHFE铜价格曲线较此前整体位移向上,现货维持微弱的升水,价差结构维持较小的back结构。目前国内精炼铜社会库存开始有所累库,这是春节前正常的季节性累库。但是即便如此,可能短期内还是会看到现货走向贴水、价差结构走向contango结构。毕竟此前市场对弱现实已经有过几次交易,目前来看这是一个逐渐兑现的过程,无论是社会库存还是保税区库存都开始出现累积,并且这种累积可能至少还将持续三周以上的时间,因此我们认为基差和月差仍然需要进一步对潜在的累库进行定价,尤其是目前仅仅累库一周左右的时间,还并看不错累库的幅度是季节性偏强或者偏弱,如果出现超季节性累库,那么月差可能需要等待更长的时间。

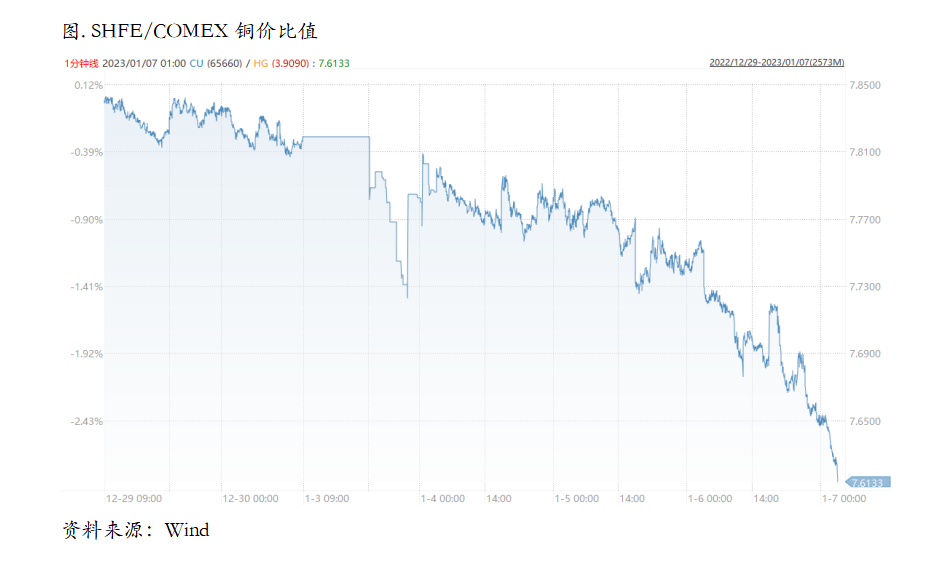

三、国内外市场跨市套利策略

上周SHFE/COMEX比价震荡回落,但是这背后更多是因为美元贬值和人民币升值的因素所导致,这与我们近期指出的反弹逻辑变弱相吻合,整体没有一个处于支配地位的逻辑,我们认为接下来仍然会出现这样的情况。主要接下来需求逐渐环比走弱,进入季节性淡季,目前已经开始累库,并且保税区库存也有所累积,这也会体现在比价上。并且在这种情况下,后续库存更倾向于累积,而不是进一步去库,因此进口利润可能未必需要给到窗口打开的状态,加之近期保税区库存有所累积,因此比价可能暂时失去主逻辑,更多跟随汇率、已经绝对价格本身的波动率而波动。

四、宏观、供需和持仓,铜市场影响因素深度分析

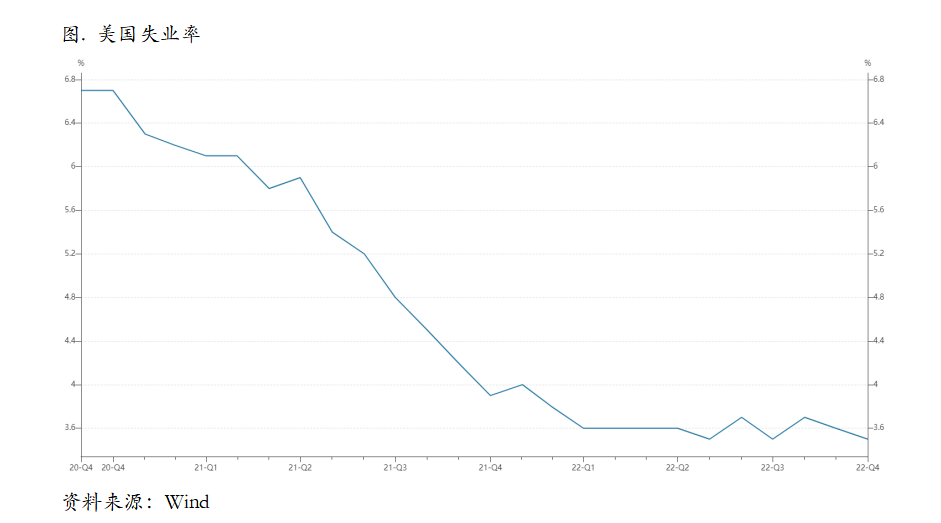

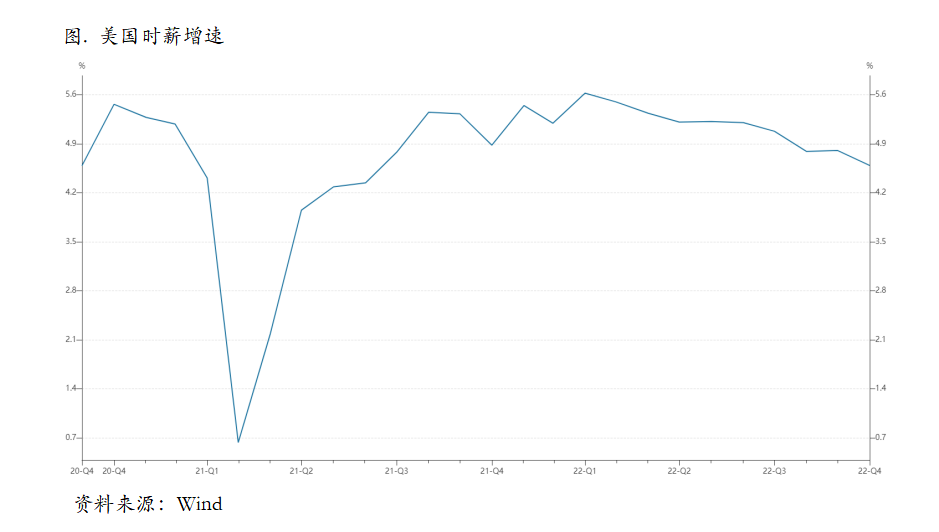

宏观海外方面,美国2022年12月非农表现略超预期。数据显示,12月非农就业新增22.3万人,高于预期的20万人,前值为26.3万人。12月失业率为3.5%,低于预期与前值的3.7%;劳动参与率为62.3%,高于预期的62.2%。12月平均时薪环比为0.3%(前值0.4%),同比为4.6%(前值4.8%)。

2022年12月非农总量表现来看, 指向美国劳动力市场韧性仍存,但是结构有所分化。不同行业和企业规模的招聘情况有所分化,2022年12月非农数据显示专业和商业服务已经连续两个月出现裁员现象。另外,2022年12月ADP数据显示中小企业仍然处于扩招中,但是超过500人的大型企业开始裁员,且从行业表现来看,顺周期行业像是采矿业、制造业、贸易、运输和公用事业开始裁员,但是休闲酒店等服务业招聘依然处于白热化状态。

薪资增速的环比和同比增速均低于预期,或意味着服务价格粘性开始松动,但是短期失业率保持低位,以及劳动力市场供需缺口仍较大对薪资增幅支撑仍存。分行业来看,休闲酒店业和金融业12月时薪环比有所回升,分别为0.7%和0.8%,高于前值的0.4%和0.1%,但耐用品和其他服务业时薪环比增速从前值的0.1%回落至-0.1%和-0.2%。从当前劳动力市场紧俏程度来看,美国11月职位空缺率居高不下, 每个失业者依然对应1.7个岗位,劳动力市场供需之间的不平衡现状仍存,招聘率虽然有所放缓但主动离职率上行,表明劳动力市场流动性依然较为可观。

宏观国内方面,12月经济活动可能进一步放缓。但是从高频数据看,最近一周人流物流开始回升。我们预计,12月经济活动增速可能基本接近本轮经济下行周期底部。

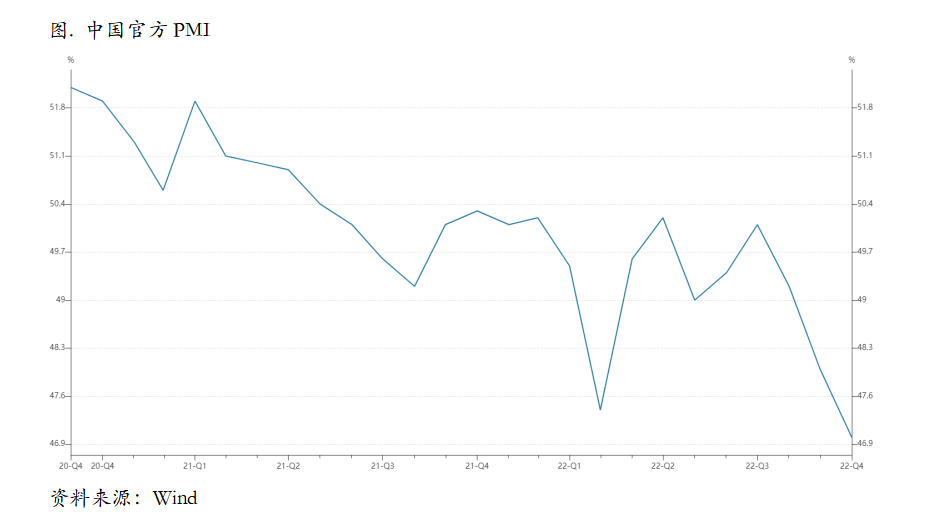

工业生产可能进一步放缓。12月制造业PMI下降1个百分点至47%,创年内新低(图表1);生产、新订单、就业、供应商配送时间指数均较上月下滑。12月以来,国内疫情快速扩散给短期经济带来下行压力。我们预计12月工业增加值同比增长0.8%,较11月同比增速2.2%进一步回落。

零售跌幅可能加大。12月以来,主要城市地铁客运量跌幅加大,尽管月末有所回升,全月平均仍然低于11月(图表2)。12月服务业PMI下行,除航空运输业PMI回升外,零售、住宿、餐饮、居民服务等接触性聚集性行业PMI均低于30%(图表3)。总体上看,12月以来疫情对消费和服务业冲击加大。我们预计12月零售同比下跌7%,较11月-5.9%跌幅略有扩大。

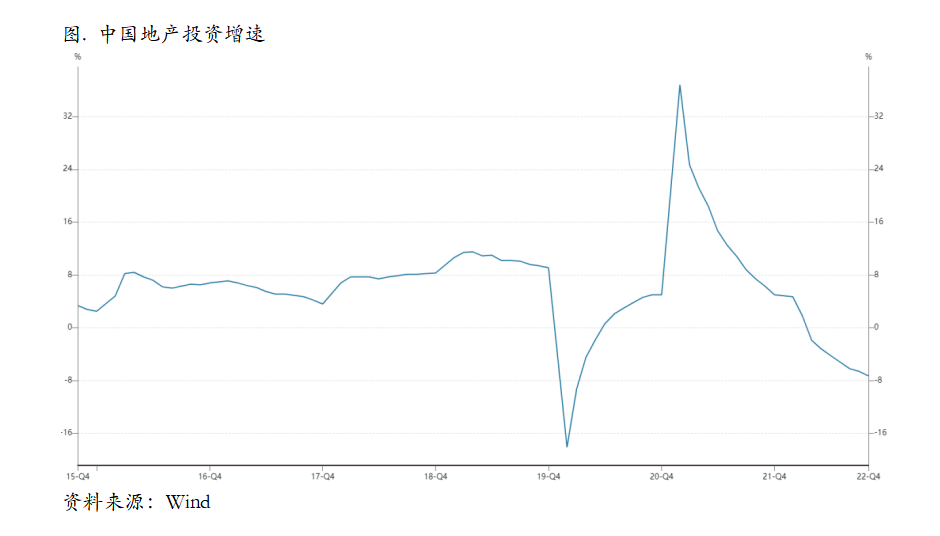

投资累计同比增速可能继续回落。12月土木工程建筑业PMI回落5.2个百分点至57.1%(图表4),水泥价格跌幅加大,建筑活动可能较前期有所放缓。我们预计,1-12月固定资产投资累计同比增长5%,较1-11月5.3%继续放缓。

从微观层面上看,干净铜精矿TC81.1-85.0美元/干吨,周均价83.5美元/干吨,较上周减少1.5美元/干吨。Mysteel干净铜精矿(26%)现货价2040-2087美元/干吨,周均价2068美元/干吨,较上周减少6美元/干吨。现货市场的询报盘活跃度低,部分买方补货,但更多的冶炼厂仍以观望为主,卖方继续下调可成交TC至80美元或80美元低位附近。需求端,炼厂正常运营;供应端的干扰依旧存在,智利Ventanas港口自大火之后依旧暂停铜精矿发运;秘鲁Las Bambas发运仍然不畅;巴拿马First Quantum的运营风险仍存。

现货方面,境外铜方面,由于新年伊始,外贸市场交投氛围愈发清淡,持货商仍选择仓单入库,保税区库存较上周周增加至4.84万吨,虽沪伦比值亏损幅度收窄至400~600元/吨,但国内市场进口货源增量相对有限;另一方面节假因北方地区下游市场消费疲软,冶炼厂增加发往华东地区现货量。本周据mysteel调研数据统计上海地区社库8.30万吨,较上周大幅增加2.10万吨,库存继续垒库。元旦节假归来,前半周铜价大幅下挫走低,下游择机入市采购补库,但据了解部分企业仍在停产放假状态,整体市场拿货需求有限;后半周铜价收回前期跌幅,下游市场畏高情绪显现,日内多谨慎观望为主。整体来看,随着假期临近,终端开始陆续放假,叠加传统消费淡季影响,加工企业订单量进一步下滑走低,周内消费表现不佳。

库存方面,临近春节,部分加工企业陆续进入放假状态,订单量减少,周内采购需求有限,整体供需双弱局面未有改善,国内社会库存微降。本周上海市场电解铜现货库存小幅增加,年末将之,下游拿货意愿降低,加之盘面走高,抑制消费热情,因此本周总体成交不佳,库存微升。本周广东市场电解铜现货库存增加;近期广东市场成交不佳,主因临近年关,下游企业面临放假,订单量减少,采购需求下降;另一方面冶炼厂发往终端的货较多,流入仓库较少,因此库存仅小幅增加。

需求方面,国内主流市场8mm精铜杆加工费尽数上涨,各地价差并不明显;精铜杆市场成交表现平平,部分企业有意提前开启春节假期;再生铜杆成交一般,再生铜杆企业陆续开启假期;精废铜杆价差处于近三月低点,再生铜杆对期铜处于平水线附近;后市来看,近期交易陆续围绕着春节后交付的货源,但目前来看这类订单暂时缺少实质需求支持,投机性的交易表现后续将随着交易者的减少也将陆续降温;但是需要提防这类超前订单的积压,若实体需求依然未见好转,这类积累的订单或对市场形成的不利冲击。此外,由于今年铜杆企业的春节假期均有延长表现,大概率将造成2月的铜杆产出有所损害。

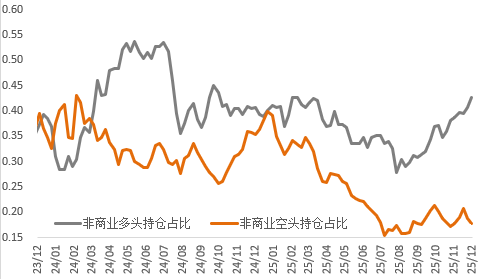

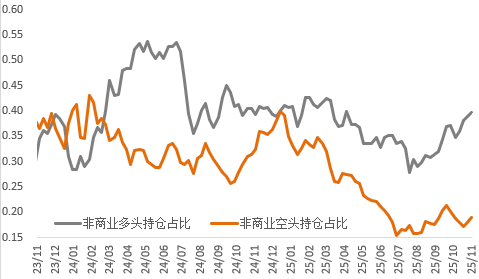

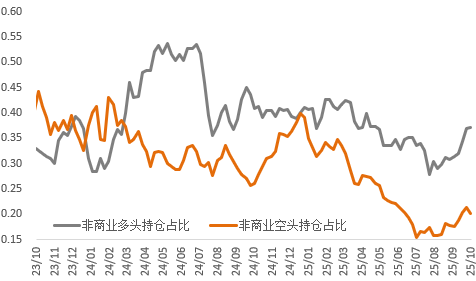

从CFTC持仓来看,上周非商业多头持仓占比环比继续下降,空头持仓占比上升幅度更加明显。根据我们了解,确实有一些海外基金在平掉多头头寸,多头占比可能会进一步下降。

总的来看,目前已经进入季节性累库的阶段,从累库初期的表现来看,累库力度并不弱,月差基差也都明显转弱,季节性弱势会非常明显。但是如果从另一个维度来看,目前也是预期在发酵的时间窗口。尤其是随着放开的深化,各个地区已经陆续越过感染峰值,接下来恢复生产生活的期望较高,同时近期各种政策已经吹风也都指向对经济发展的关注,因此对于后续需求的恢复还是有一定期待。因此目前弱现实强预期的特征体现得较为明显。我们认为在这种劈叉之下,如果预期跑得太快可能会使得现实在某个时间变得更加重要,也就是说,可以交易预期,但是往往会出现急涨急跌,因此整体我们认为价格是偏强的,但是可能波动会放大。

免责声明

所有意见表达反映了作者的判断,可能会有所变更,且并不代表芝商所或其附属公司的观点。内容作为一般市场综述而提供,不应被视为投资建议。信息从据信为可靠的来源获取,但我们并不保证内容是准确或完整的。我们不保证提到的任何走势将会继续或预测将会发生。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。过往业绩并不预示将来结果。本内容不得被解释为是买卖或招揽买卖任何衍生品或参与任何特定交易策略的推荐或要约。如果在任何司法辖区发布或传播本内容会导致违反任何适用的法律法规,那么,本内容并不针对或意图向在该司法辖区的任何人发布或传播。

观看网上课程,认识期货和期权市场,掌握交易过程的每个阶段

查看期货教程了解独家资讯,获得活动邀请,及时接收新闻及预警

订阅芝商所报告