美国方面,本周美国天然气需求较弱,且不断回升的气温导致天然气发电供暖需求减弱,出口方面,由于欧亚两地库存仍旧保持高位,LNG进口需求角度,美国LNG出口供应疲软。

欧洲市场,由于供暖季临近尾声,目前天然气库存高于5年同期均值16个百分点,从挪威至英国和西北欧的天然气流入量较五日平均水平高出大约2.5%。英国天然气需求较五年季节性均值低21%,市场注意力转向春夏季补库,欧洲天然气价格不断下降。

重点数据趋势

· 再度暴雪,上游降价出货。

· 假期过后,贸易流动恢复。

· 复工复产,下游恢复不及预期。

1. 国际天然气市场周度综述

a)市场概况

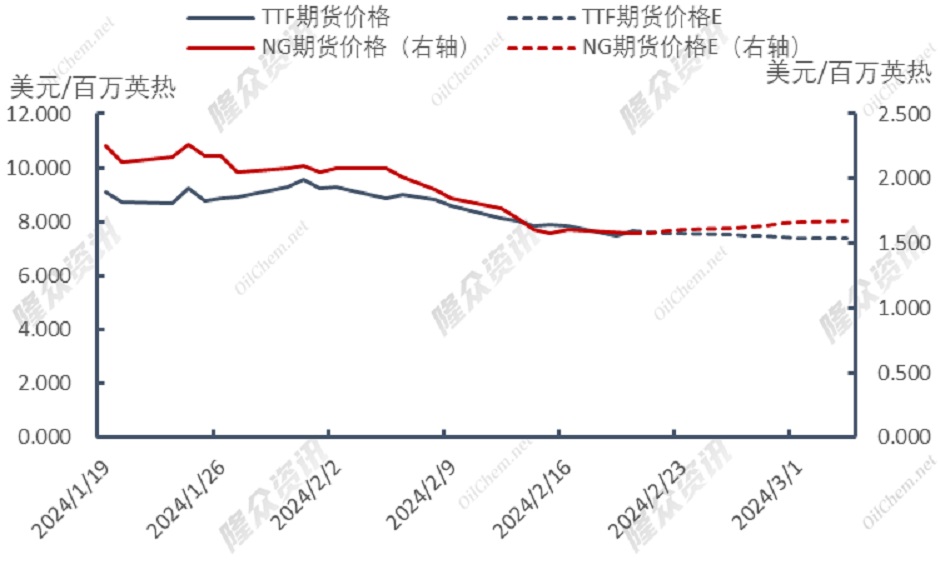

截至2月20日,美国亨利港天然气(NG)期货结算价格为1.576美元/百万英热,环比上周期(02.13)下调0.113美元/百万英热,跌幅为6.69%;荷兰天然气(TTF)期货价格为7.65美元/百万英热,环比上周期(02.13)下调0.401美元/百万英热,跌幅为4.99%。

美国方面,美国亨利港(NG)期货价格周内呈下降趋势,本周美国天然气需求较弱,且不断回升的气温导致天然气发电供暖需求减弱,出口方面,由于欧亚两地库存仍旧保持高位,LNG进口需求角度,美国LNG出口供应疲软,带动美国亨利港(NG)期货价格下降。

技术面来看,美国亨利港期货(NG)为下行趋势,美国亨利港期货(NG)价格至1.6美元/百万英热附近,KDJ低位金叉,MACD缩量即将上行,美国亨利港期货(NG)价格本周内呈下降趋势。

欧洲方面,欧洲市场库存持续下降,根据欧洲天然气基础设施协会数据显示,截至2月19日,欧洲整体库存为742Twh,库容占有率65.12%,环比上日下降0.2%,欧洲市场库存保持同期高位。

欧洲市场本周价格呈下降趋势,由于供暖季临近尾声,目前天然气库存高于5年同期均值16个百分点,从挪威至英国和西北欧的天然气流入量较五日平均水平高出大约2.5%。英国天然气需求较五年季节性均值低21%,市场注意力转向春夏季补库,欧洲天然气价格不断下降。

现货价格来看,美国亨利港天然气现货价格预计为1.59美元/百万英热,环比(02.13)下调0.02美元/百万英热,跌幅为1.24%。加拿大天然气(AECO)现货价格为1.265美元/百万英热,环比(02.13)下调0.06美元/百万英热,跌幅为4.51%。

主消费地现货呈下降趋势,东北亚现货到港中国(DES)价格为8.69美元/百万英热,环比(02.13)下调0.438美元/百万英热,跌幅为4.8%;TTF现货价格为7.522美元/百万英热,环比(02.13)下调0.508美元/百万英热,跌幅为6.21%。

主流消费地市场需求保持疲软,东北亚地区春节假期过后,市场需求有所恢复,但恢复不及预期,LNG进口较小,随着消费地价格不断下降,下游购买欲望有所增加。

图表1 国际天然气市场价格

单位:美元/百万英热

b)库存

截至02月09日当周,根据美国能源署报告显示,美国天然气库存量为25350亿立方英尺,环比下降490亿立方英尺,降幅1.93%;库存量比去年同期高2550亿立方英尺,涨幅11.2%;比五年均值高3480亿立方英尺,涨幅15.9%。

截至02月09日当周,根据欧洲天然气基础设施协会数据显示,欧洲天然气库存量为26205.96亿立方英尺,较上一周下跌1705.48亿立方英尺,跌幅6.11%;库存量比去年同期低270.4亿立方英尺,跌幅1.02%。

本周,美国地区气温转暖,国内国外LNG需求减弱,但由于天然气产量的下降,带动美国天然气库存减少。

图表2 国际天然气库存趋势

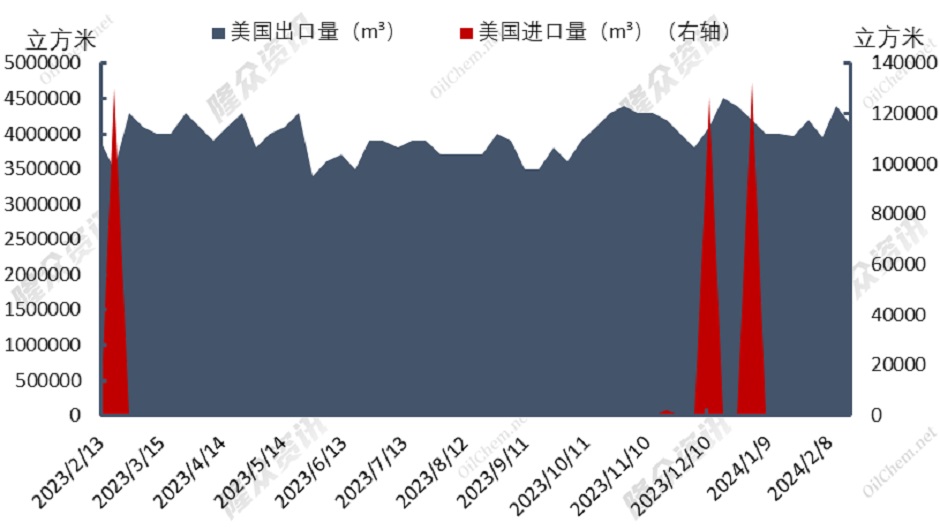

c)液态进出口

本周期(02.19-02.25)美国预计进口量为0m³;美国预计出口量为4150000m³,环比上周期实际出口量4400000m³下降5.68%。

由于主消费地天然气库存保持高位,LNG进口需求疲软,导致美国出口减弱,带动美国整体LNG出口量下降。

图表3 主要消费地液态进出口情况

2. 中国LNG市场周度综述

a)市场概况

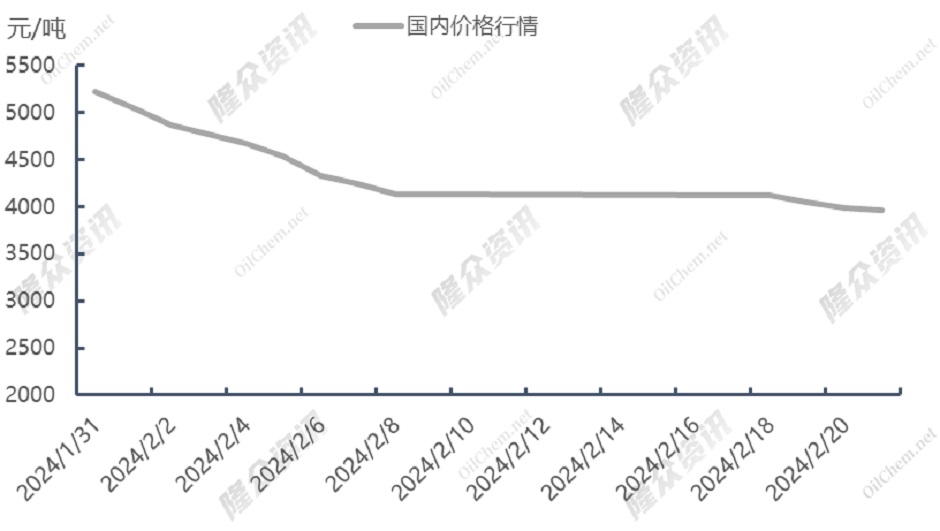

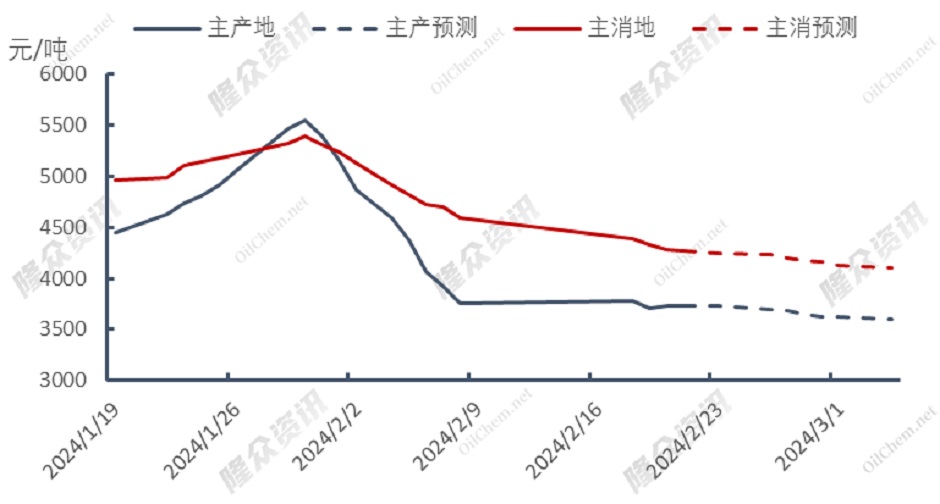

截至2月21日,LNG接收站价格报4366元/吨,较节前(2.6)下调9.17%,同比下降33.7%;主产地价格报3733元/吨,较节前(2.6)下调4.79%,同比下降39.16%;LNG全国接货平均价格报4271元/吨,较节前(2.6)下调9.11%,同比下降34.91%。

本周国内天然气市场呈下降趋势,供应方面,春节假期过后,上游积极销货,但受雨雪天气影响销售较为困难;需求方面,年后终端复工复产,但需求恢复不及预期,带动价格走低。

截至2月20日,当日国内LNG工厂总库存量46.03万吨,环比节前(2.5)增加32.54%。由于受到春节假期影响,下游需求大幅下降,上游销售不畅,带动上游库存增加。

图表4 国内LNG价格走势图

b)供给

本周(02.15-02.21)国内248家LNG工厂开工率调研数据显示,实际产量58129万方,本周三开工率49.4%,环比节前上调1.9个百分点。本周三有效产能开工率51.53%,环比节前上调1.99个百分点。新增停机检修工厂数量为1,产能共计40万方/日;新增复产工厂数量为2,产能共计360万方/日。(备注:停产2年以上定义为闲置产能;有效产能是指剔除闲置产能之后的LNG产能。国内LNG总产能17410万方/日,长期停产28家,闲置产能729万方/日,有效产能16681万方/日。)

海液方面,本周期国内12座接收站共接收LNG运输船13艘,接船数量较上周增加3艘,到港量86.5万吨,环比上周54.21万吨增加59.56%。本周期主要进口来源国为卡塔尔、澳大利亚、莫桑比克到港量分别为46.08万吨、7.07万吨、7.02万吨。分接收站来看,中海油北仑接船2艘,其余接收站各接船1艘。

c)需求

本周(02.14-02.20)国内LNG总需求为49.29万吨,较节前(01.31-02.06)减少1.72万吨,跌幅为3.37%。海液方面,国内接收站槽批出货总量为6823车,较节前(01.31-02.06)8419车下降18.96%;国内工厂出货总量为34.96万吨,较节前(01.31-02.06)增加1.62万吨,涨幅为4.86%。

假期过后,下游不断复工复产,上游积极降价销货,但由于下游需求恢复不及预期,带动总需求下降。

3. 中国LNG市场分行业概况

a)工厂加工利润

2024年2月第四周(2月21日8:00-2月29日8:00)西部LNG直供工厂气源竞拍结束,折合成本3645-3675元/吨,成交量9367万方,流拍233万方。上游成本下降,带动液厂出货利润增加。

图表5 西北工厂理论生产利润走势(以内蒙为例)

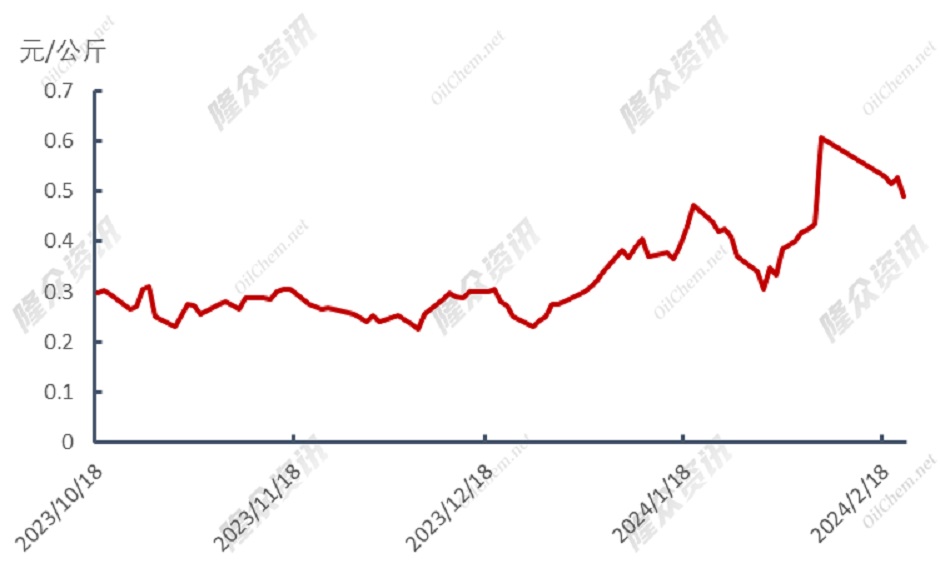

b)加气站零售利润

截至2月21日,国内LNG气站平均利润为0.49元/公斤,较节前上调0.056元/公斤。

图表6 国内采样LNG加气站零售利润统计

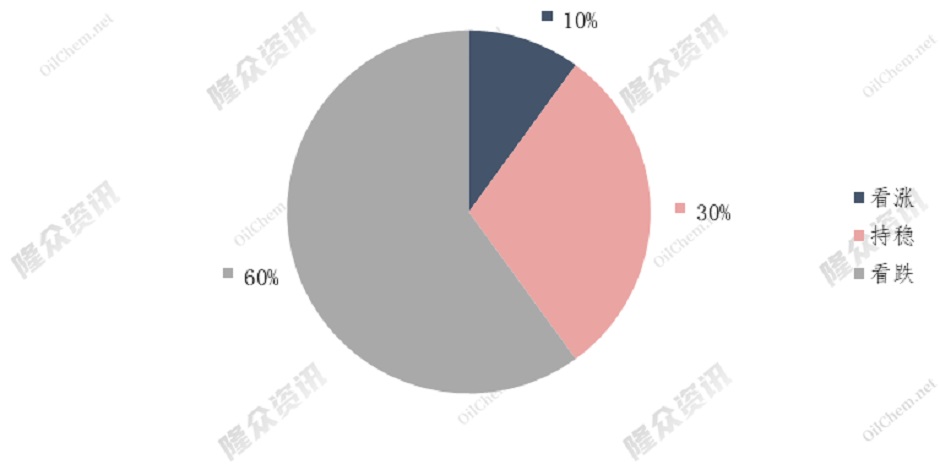

4. 市场心态调研

国内主流观点1:主产地工厂受到降雪天气的影响,出货不佳液位升高,价格或将继续下降刺激销售。

国内主流观点2:竞拍后成本回落,市场价格或将小幅继续走低。

国际主流观点:目前国际市场库存充足,市场注意力转移至春夏补库,现货价格回归理性。

图表7 LNG行业下周心态调研

5. 下周价格预测

a)国内价格预测

国内价格将呈下降趋势,上游供应保持充足,节后市场下游复工复产,但恢复仍不到预期,需求难以支撑价格上涨,预计未来市场价格将有所下降。

图表8 下周国内LNG价格预测

b)国际价格预测

东北亚地区市场价格将呈下行趋势,假期过后,市场贸易流动性有所恢复,且由于国际市场竞争较小,现货价格不断下降,预计东北亚地区价格将呈下行趋势。

图表9 下周东北亚现货LNG价格预测

TTF期货价格将呈下降趋势。目前欧洲气温保持适宜,天然气库存较为充足,供暖季可安然度过,市场注意力重心转至春夏补库,预计TTF价格短期内将持续下降。

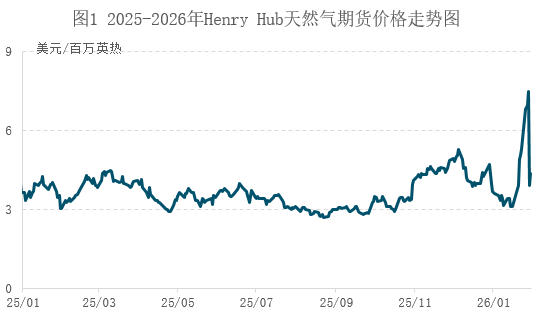

美国天然气期货价格(NG)将震荡调整,目前美国亨利港期货(NG)价格以接近1.7美元/百万英热低位,国内及对外出口LNG需求较为疲软,但由于东北亚地区度过春节假期,下游开始复工复产,预计未来出口将有所增加,LNG期货价格将震荡调整。

图表10 下周国际期货LNG价格预测

为了把控价格波动风险,可参与天然气期货市场。但目前国内暂无天然气期货,放眼国际市场,上文提过的亨利港天然气期货(合约代码:NG)是全球领先的衍生品市場

芝商所旗下的天然气期货合约,与国际天然气市场具有紧密的联系,能够反映美国天然气市场的价格情况,也是全球天然气市场定价基准之一。目前亨利港天然气期货合约是全球交易量最高的天然气期货合约之一,流动性充裕,日均交易量超过43万份,市场参与者建仓或平仓都十分便利,而且有助于增强该合约的价格发现功能。了解更多,请访问芝商所亨利港天然气期货合约专页(https://www.cmegroup.cn/henryhub/),或关注芝商所微信公众号(ID:cmegroup)。更紧贴市场行情,请前往芝商所网站https://go.cmegroup.com/l/502091/2018-09-19/4r494l,免费订阅

天然气市场周报,每周四准时获取最新资讯。

声明

本报告仅供山东隆众信息技术有限公司(隆众资讯)的客户使用,未经隆众资讯授权许可,严禁任何形式的转载、翻版、复制或传播。如引用、刊发,须注明出处为隆众资讯,且不得对本报告进行任何有悖原意的引用及修改。

本报告所载信息为隆众资讯认为可信的公开信息或合法获取的调研资料,隆众资讯力求但不保证所载信息的准确性和完整性。本报告中的内容仅供客户参考,不构成任何投资、法律、会计或税务的最终操作建议,任何人根据本报告作出的任何投资决策与隆众资讯及本报告作者无关。

若对本报告有疑议,请致信pengt oilchem.net邮箱,我们将及时反馈处理。