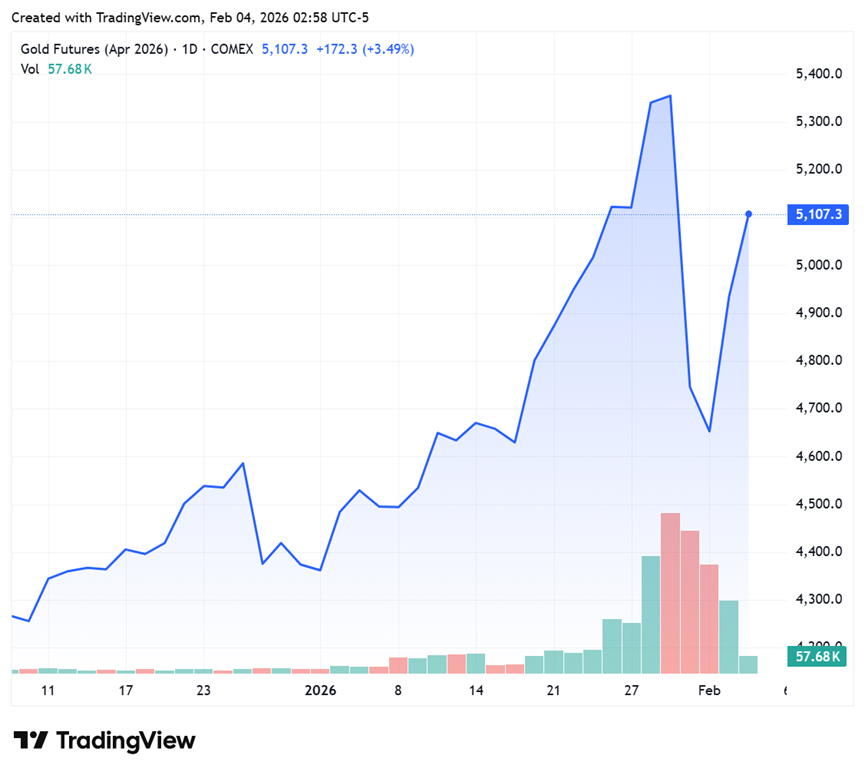

1月底至2月初,国内外金银价格一度暴跌,COMEX黄金和白银期货跌幅一度分别超过20%和40%。从波动率来看,在金银价格屡创历史新高之后,波动率不断放大。此轮暴跌主要源于金银做多交易过度拥挤、避险情绪短期降温、市场对于新提名的美联储货币政策担忧等因素有关。然而,金银长期上涨趋势的基础依然稳固,市场既没有出现美元流动性危机,未来美联储通过压低利率配合政府化债的政策意图不会因更换新任美联储主席而改变。此外,各国央行购金需求、投资端的配置属性,以及国际治理体系变革下的货币属性,仍将为金银价格提供长期结构性支撑。

图1: COMEX黄金期货价格走势

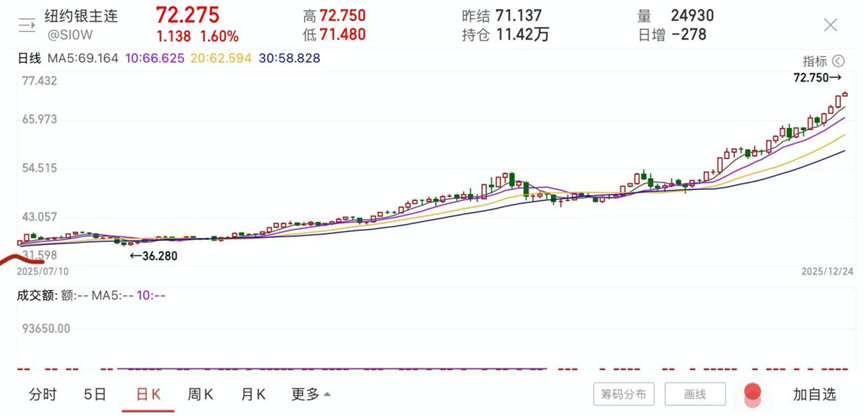

图2: COMEX白银期货价格走势

多因素共振导致金银价格暴跌

首先,多头头寸极度拥挤放大了回调压力。,在此轮调整发生前,贵金属已成为“全球最拥挤的交易标的”之一。,无论是机构投资者还是散户均持有大量多头仓位,且做多金银并不限于期货合约,还包括部分机构在现货市场囤货。

其次,避险溢价显着消退。反映市场恐慌的VIX指数在1月29日降至16.88,一般高于20代表市场恐慌。一方面美联储主席人选的敲定降低了市场的不确定性和美联储货币政策独立性的担忧。据海外媒体报道,特朗普拟提名沃什执掌美联储。另一方面,市场对于伊朗局势担忧因特朗普讲话而有所缓和。

第三,货币政策预期发生修正。。美国总统特朗普1月30日通过社交媒体宣布,提名美国联邦储备委员会前理事凯文·沃什(Kevin Warsh)为下任美联储主席。其“温和降息+缩表”的政策理念一度扭转此前流动性宽松预期,引发投资者对未来美联储货币政策的担忧。从历史履职轨迹来看,凯文·沃什的货币政策倾向其实带有一定的鹰派色彩,这一点从其过往履职美联储期间的政策表态与投票倾向中便可得到印证。

金银比价修复意味着跌势放缓

从本轮的调整中,金银波动的特点和驱动不一样,回调的幅度也不一样。首先,去年白银整体涨幅超过黄金,COMEX白银涨幅逼近130%,而COMEX黄金的涨幅为55.5%,涨幅过快就更容易引发散户追涨,一旦价格出现调整,更容易引发极端恐慌。其次,黄金和白银上涨的共同驱动来源于货币宽松下的投资需求,而白银上涨除了实物出现供应缺口之外,其货币属性和避险属性弱于黄金。再次,从历史经验来看,无论是牛市还是熊市,白银波动率都远超黄金。

从金银比价来看,上周五和本周一大跌之后,该指标已经跌破60,处于历史偏低的水平,白银后续下跌空间也比较小了,光伏对白银需求的增长还是会支撑白银抗跌,当前调整可能是挤出过多的投机水分,在实物供应缺口补齐之前,白银还会继续上涨。金银比价降至历史低位附近,这意味着金银调整空间有限。

诸多因素还将驱动金银上涨

首先,市场并没有出现美元流动性危机,这既不会引发美联储对市场的干预,也不会触发市场对金银持续大规模抛售。数据显示,1月底,隔夜美联储逆回购协议(RRP)使用规模达28.52亿美元,较前一交易日的11.03亿美元大幅上升约158%。逆回购协议目的是让市场闲置的流动性回笼,托底短端利率。

其次,新提名的美联储主席并不能改变美联储货币宽松的基调。沃什所倡导的“缩表+降息”政策组合,并非单纯意味着政策紧缩,而是强调美联储货币政策的边界,减少对市场的干预,缩表就是其为了降低非常规货币政策对市场的扭曲。沃什主张“让资产负债表缩一缩”,为降息提供更多空间。另外,特朗普政府要落地“大漂亮法案”,减税和提高关税等措施都无法降低政府债务率,因此需要宽松的货币政策配合政府化债,沃什就任美联储主席之后也需要配合特朗普政府化债。

再次,去美元化带来的央行购金是长期利好,并不会消失。当前全球国际治理秩序遭遇挑战,全球央行对“战略自主”的需求达到了前所未有的高度,黄金作为唯一的“非政权信用资产”,其在储备中的地位不断攀升。央行对黄金需求依然强劲,甚至部分国家将白银也纳入国家储备。

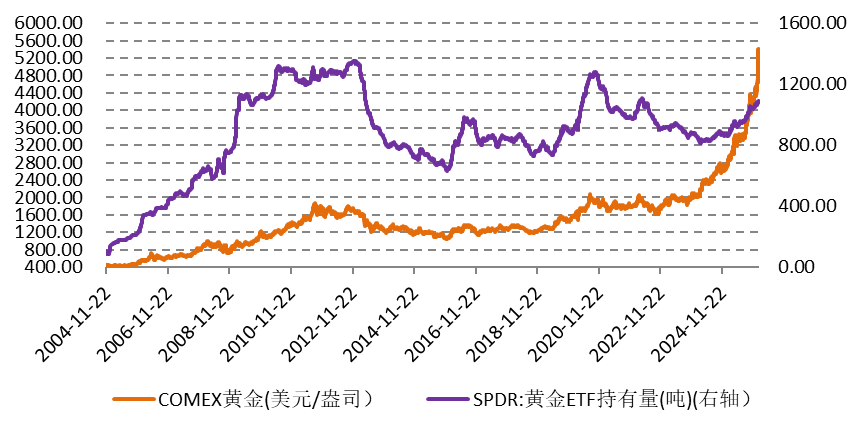

最后,投资需求也给金银提供上涨动力。当前黄金的投资需求增长可能更多的是配置需求,全球治理体系变革、地缘政治频发、欧美债务高企、经济增速放缓与欧美高涨的股市形成鲜明对比,这意味着权益资产泡沫风险越来越大,机构需要配置与权益资产相关度较低、具有避险属性的资产对冲投资组合的β风险,个人投资者则需要配置黄金实现资产保值增值。黄金和白银ETF持仓代表二者的投资需求景气度,此轮金银大幅下跌,金银ETF持仓并没有骤减。金银大跌前,全球最大的黄金ETF——SPDR持有黄金量为1089.96吨,最大的白银ETF——SLV持有白银量为1.63万吨,下跌后反而升至1.65万吨。

图3: SPDR持有黄金量与COMEX金价走势对比

综上所述,市场过于拥挤是贵金属价格暴跌最重要的原因,而避险情绪消退和对美联储货币政策担忧只是短期的扰动。未来央行购金、投资需求、对冲β风险的配置属性和国际治理系统变革下的货币属性依旧会给贵金属提供支撑。