2025年末,受气候异常扰动、地缘冲突升级与供需格局错配等因素影响,全球大宗商品市场迎来一轮强劲的上涨行情。多数品种价格涨势如虹,核心品类更是表现亮眼。

其中,贵金属延续牛市,12月24日,COMEX

黄金期货站到4550美元/盎司上方,COMEX白银则飙升至72美元/盎司以上,二者均有望创下1979年以来的最强年度表现。同时,铜价刷新历史高位至11952美元/吨,铂金因连续三年供应短缺,价格同步走高。

农产品期货价格则因动态的供需结构性矛盾,走势不一。玉米价格持续走高,小麦、大豆、豆油和豆粕在阶段性回落后发生转向,价格呈现一定的上扬趋势。

2026年,在全球流动性变奏、地缘风险演变及产业需求转型等变量交织下,大宗商品价格会延续牛市行情,还是会发生转向?未来市场走向备受关注。

贵金属表现强势,白银“跑赢”黄金

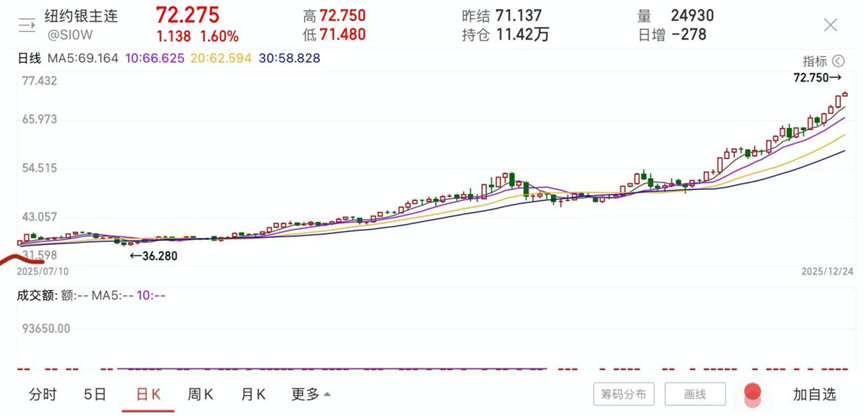

今年年初,国际金价还在2600-2700美元/盎司的区间震荡,如今每盎司金价已经突破4550美元,年内涨幅超六成。白银的表现更是突出,年内价格累涨约140%,涨幅“跑赢”黄金。随着白银的暴涨,金银比已经从今年年初的85:1收窄至70以下。

图1:纽约白银主力期货合约价格走势图

贵金属价格普遍上涨主要受两大因素影响:-

其一,美联储降息预期升温。12月早些时候,美联储实施了年内的第三次降息,将联邦基金利率的目标区间降至3.50%-3.75%。如今,市场对2026年降息幅度预期继续上修。

美国11月CPI超预期降温,为货币政策宽松铺路。而美联储主席鲍威尔任期将于明年5月到期,美国总统特朗普将公布接替人选。新任美联储主席若趋向“鸽派”,明年继续降息的可能性将进一步提升。

当地时间23日,特朗普表示,任何不同意他观点的人永远不会成为美联储主席。特朗普称,希望新任美联储主席在市场表现良好的情况下降低利率,而不是“无缘无故地”破坏市场。

其二,地缘政治风险加剧推升市场的避险需求。例如,美国海岸警卫队近日在委内瑞拉附近海域扣押一艘油轮,这是美近期在委附近海域扣押的第二艘油轮,地缘摩擦重新成为市场关注焦点。有策略师指出,此类事件虽未引发全面避险行情,但显著提升了黄金、白银作为对冲工具的配置需求,为价格上行注入动力。

相比黄金,白银涨幅更为突出,原因还在于白银作为金融与工业属性共同定价的品种,自2021年来持续处于供不应求状态。另外,目前美国已将银金属列入关键矿产名单,市场还在关注白银可能面临的关税风险。

农产品止跌回稳,多因素主导供求格局

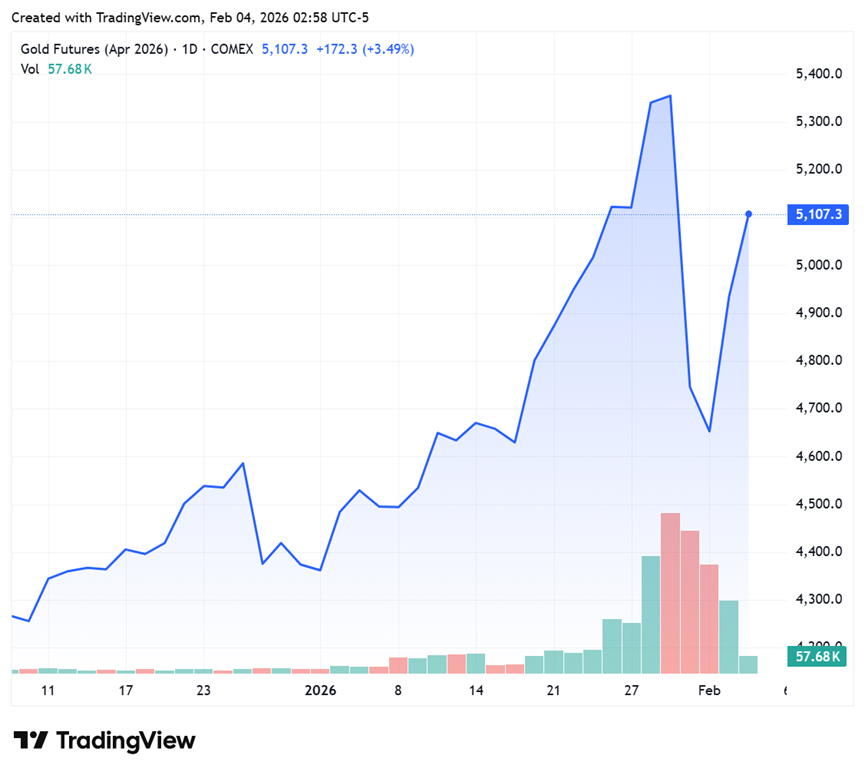

近一周以来,美小麦期货价格终结此前连续半个多月的下行态势,开始反弹上行。截至12月24日,美小麦价格已连续五日上涨。究其原因,地缘政治紧张导致的运输梗阻,叠加极端天气放大的供给端压力,共同成为本轮上涨行情的核心推手。

图2:美小麦主力期货合约价格走势图

俄乌冲突持续下,黑海敖德萨地区能源及港口设施的破坏,引发市场对于该地区粮食及食用油供应中断的担忧。乌克兰谷物协会表示,针对关键基础设施的持续攻击以及电力短缺问题,导致铁路和港口无法满负荷运转,这对粮食外运能力构成了实质性制约。与此同时,小麦主产国之一的美国受到极端天气影响,供应端紧张情绪有所加剧。

大豆、豆油及豆粕等品种则更多受南美丰产、中美贸易政策调整等影响。

例如,

大豆期货近期止跌震荡,丰产压力与出口利好形成对冲。12月24日,CBOT 3月大豆合约涨5.50美分,收于1069.25美分/蒲式耳,此前其曾连续六个交易日收跌并触及近9周低点。

供应端,巴西大豆丰产前景明确,截至12月20日种植率达97.6%,咨询机构预计产量将达1.804亿吨,创历史新高;需求端,美国农业部证实向中国出售39.6万吨大豆,叠加美元走软、原油价格上涨,为期价提供短期支撑,但市场对中国采购美豆的持续度仍存疑虑。

整体来看,年末CBOT谷物期货市场核心受供需格局与贸易政策主导。玉米、小麦、大豆及油粕等品种或将延续震荡运行的格局。

2026年大宗商品市场,牛市延续还是转向?

展望2026年,大宗商品市场将怎么走?机构观点存在分化。

国泰君安期货研究所高级研究员认为,2026年宏观层面的波动率会有所下降,从而削弱黄金的避险需求。在黄金价格走势方向不变的情况下,其涨幅或收窄。

正信期货分析指出,中长期来看,美联储降息周期的确立和美元信用的减弱将有效托底,同时央行购金、工业白银消耗、ETF持续流入、投资消费等需求持续旺盛,供需缺口将长期存在,贵金属未来将延续上涨趋势。

农产品方面,有机构预计,中国陆续采购美国大豆支撑短期美豆盘面,但中国采购数量仍有变数和南美大豆种植天气整体良好压制美豆盘面,加上国内采购进口巴西大豆到港维持偏高位,国内豆粕或受美豆走势带动,短期内呈现震荡偏弱格局。