MPOB9月报告偏空,国内棕榈油主力合约期价下跌。马来西亚棕榈油产量高于市场预估,出口增速不断放缓。印尼或于明年下半年实施B50生物柴油政策,远月棕榈油价格偏强。

棕榈油价格阶段性见顶

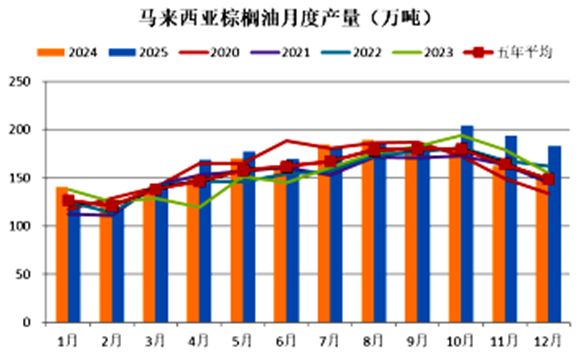

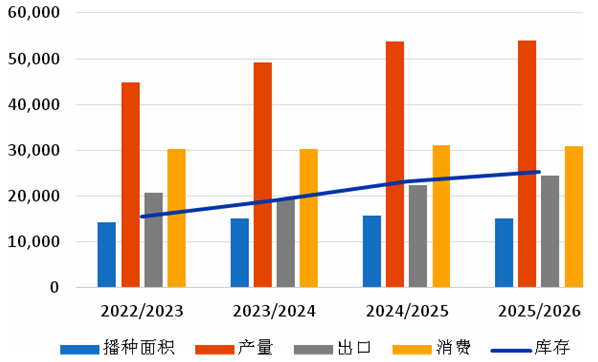

在10月10日公布的马来西亚棕榈油协会(MPOB)9月报告中,马来西亚9月棕榈油产量环比减少0.73%,至184万吨,比历史同期平均增加3.13%,高于此前市场预估的178万~181万吨。

由于9月马来西亚半岛遭遇较多的降水,该地区产量环比下降。另外,因为9月假期天数多,造成整体马来西亚棕榈油出现减产。

9月印尼上调棕榈油出口关税,马来西亚棕榈油出口增多,环比增加7.69%,至143万吨,符合市场预估。

因为9月棕榈油、生物柴油产量下降,当月马来西亚进口棕榈油高于预期。在途货物库存减少,造成当月棕榈油表观消费量下降,并低于市场预估,最终库存不减反增。报告偏空,当日国内棕榈油主力跌幅超1%。

10月马来西亚假期天数明显少于9月,且本身10月自然天数就比9月多一天,MPOA预估10月前20日棕榈油产量增加10.77%,而往年10月全月平均增幅1.68%,10月产量显著恢复。

另外,根据船运商检机构数据,马来西亚棕榈油出口增速不断放缓,推测10月底将会累库至260万吨,高于9月底的236万吨。

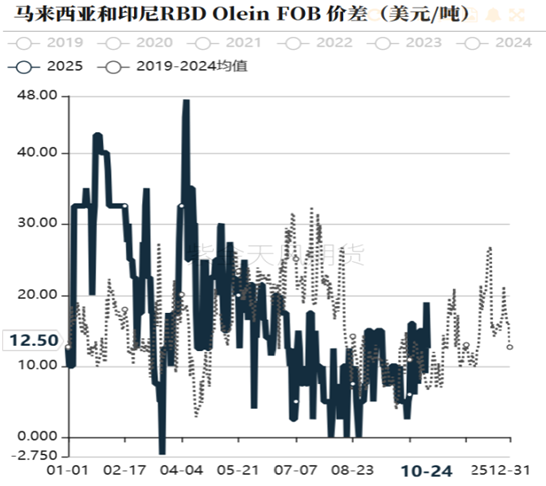

从6月份开始,印尼棕榈油产量表现连续好于平均水平,尤其是8月份之后,马来西亚和印尼的精炼棕榈油价差走扩也能侧面验证。因此,棕榈油产地近端仍有供应压力。

图1:马来西亚和印尼精炼棕榈油价差(美元/吨)

数据来源:路透,紫金天风期货研究所

国庆节后,国内陆续采购近月船期棕榈油,主要集中在10月至12月船期。其中,11月商业买船达到21条,12月虽然只有5条左右,但是还有时间采购。

截至10月24日,华南地区一级大豆油与24度棕榈油的价差为-450元/吨,仍然处于偏低水平。9月份国内棕榈液油表观消费量仅有20万吨,低于8月份的31万吨,也低于2024年同期的30万吨。

从平衡表来看,一直到年底,国内棕榈油将处于持续累库的过程。截至10月24日,国内棕榈油主力跌至9100元/吨附近,较节后高点下跌超5%。

然而,印尼政府表示将于2026年下半年开始实施B50生物柴油政策,且预期棕榈油消耗将会增多,这将导致远月棕榈油偏强,近远月呈现分化走势。

印尼B50产能够用吗?

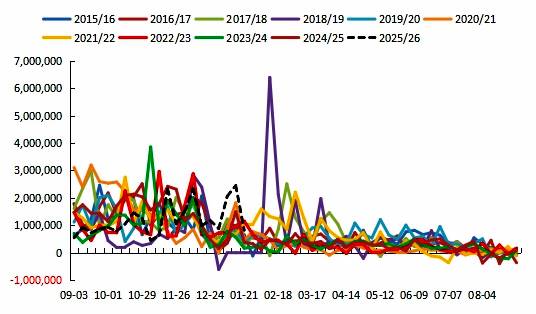

印尼政府表示,将于2026年下半年开始实行B50(生物柴油在柴油中的掺混比例为50%)生物柴油政策,预计2026年印尼B50生物柴油分配量将达到1950万千升,而在2025年印尼B40(生物柴油在柴油中的掺混比例为40%)分配量为1560万千升,增量390万千升。

2025年印尼生物柴油预计消耗棕榈油1282万吨,如果在2026年实施B50,印尼将会消耗1770万吨棕榈油,相比2025年增加480万吨。

当前印尼生物柴油产能1960万千升,利用率为85%,实际产量约为1670万千升,可以满足目前B40政策需求。然而,印度尼西亚在2026年需要新增五家新的生物柴油厂来实施B50,目前的产能缺口在300万千升左右,现阶段五座新工厂中有三座正在建设。

根据BPDPKS(印尼棕榈油种植园基金管理机构)年报和相关数据推算,2023年底余额为24亿美元,2024年印尼棕榈油出口附加税收入19亿美元,生物柴油补贴消耗17亿美元。再扣掉一些油棕重新种植、研究发展等其他费用大概1.42亿美元,2024年底剩余24.58亿美元。2025年预计印尼棕榈油出口附加税收入26亿美元,但是生物柴油大概需要38亿美元补贴,再扣除其他非补贴费用,2025年底将会剩余10.16亿美元。

现在印尼棕榈油当月的出口附加税收入还不能完全覆盖生物柴油生产补贴,大约产生1.67亿美元左右的赤字,如果继续实施B40政策,明年年中印尼棕榈油基金机构的余额才会消耗殆尽。而在10月,印尼政府提出额外16万亿印尼盾的补贴,甚至也有传闻再度上调棕榈油出口附加税收入,以确保生物柴油政策的执行。

印度会继续采购棕榈油吗?

9月底阿根廷临时取消豆油出口关税,印度也趁此机会采购豆油和葵油,造成阿根廷豆油出口销售前置。9月阿根廷出口豆油55.8万吨,与8月比较接近。9月巴西豆油出口9万吨,低于8月的13.8万吨,巴西和阿根廷豆油出口逐步放缓,南美豆油基差偏强。

由于乌克兰向日葵主产区持续降雨,葵籽单产和质量受到影响,机构将乌克兰2025年葵花籽产量下调至1250万吨,此前预估为1360万吨,8月时预估为1460万吨,并下调乌克兰葵花油产量至536万吨,此前预估为586万吨。

目前俄罗斯葵籽收割过半,2025年俄罗斯葵籽产量估计为1780万吨。然而,现在油厂原料低库存,葵籽收购价格偏高,葵花粕价格下跌后,葵籽压榨转为亏损。此外,11月份俄罗斯可能进一步上调葵油关税。

截至10月24日,黑海地区以及阿根廷葵油FOB价格均在1200美元/吨以上。另外,南美豆油和美国豆油FOB价格也在1100美元/吨以上,而马来西亚和印度尼西亚精炼棕榈油FOB价格还不到1100美元/吨。

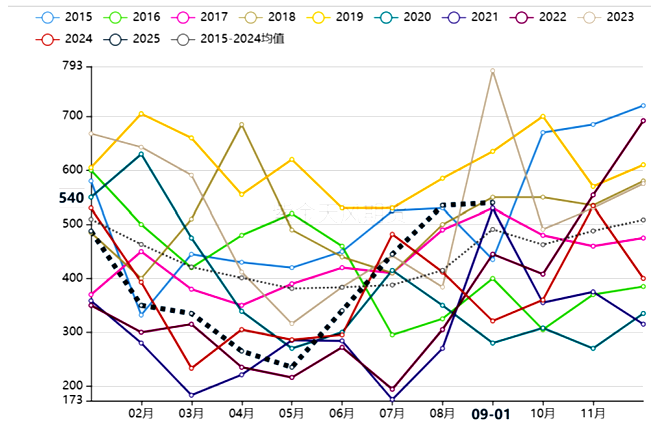

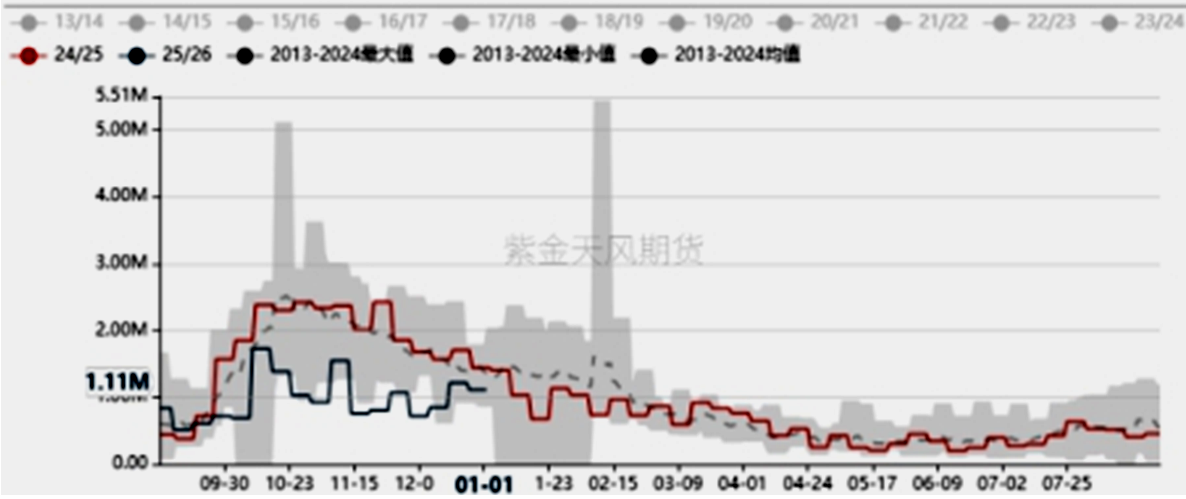

图2:印度港口棕榈油库存(千吨)

数据来源:印度炼油协会,紫金天风期货研究所

对于印度而言,棕榈油仍有性价比,只是在中国出口印度豆油以及阿根廷出口印度葵油的情况下(总体数量有限),短期很难看到大量采购棕榈油的情形。毕竟在排灯节之后,印度进口油脂将会季节性下降。

棕榈油会一蹶不振吗?

据了解,11月份马来西亚棕榈油可能减产11%左右,和印尼一样都会结束增产周期。在明年斋月前,棕榈油食用端出口需求不会有太强的利多驱动。

生物柴油需求仍将继续支撑消费,除非B50政策或者美国生物柴油传来利空消息,否则棕榈油也不会转势,不易深跌。未来的驱动更多集中在供应端,减产周期兑现程度如何,尤其是最近几年的年底和年初容易发生洪涝或者干旱,需重点关注。