美国农业部(USDA)9月供需报告将于美国当地时间9月12日12时公布。本月公布的美豆单产是基于人工实地调研,不同于8月通过卫星作物数据、天气模型以及邮件和打电话的方式来获得单产的评估,本次报告重点调整2025/2026年度新作美豆供需形势。

9月报告美豆供需会如何调整?

通常旧作美豆供应在9月报告中不会调整,更多是出口和压榨数据的调整。截至8月21日,尽管当周2024/2025年度美豆出口销售取消18.92万吨,但是2024/2025年度累计销售5087万吨,接近全年度目标5103万吨,该作物年度即将结束,最终累计销售量与目标的差距将会比较小。

6月份美豆压榨1.97亿蒲式耳,略低于5月的2.04亿蒲式耳,但是高于2024年同期的1.84亿蒲式耳,2024/2025年度累计压榨20.43亿蒲式耳。假设维持月度平均2.04亿蒲式耳的压榨量,最终2024/2025年度完成24.51亿蒲式耳的压榨量,也就是6670万吨,接近全年度压榨目标6613万吨。9月报告即使对2024/2025年度出口和压榨进行调正,幅度也将会很小。

尽管8月报告偏利多,但是美豆反弹幅度总体有限,更多是基于中国不采购美豆的担忧。8月报告美豆出口下调4000万蒲式耳,至17.05亿蒲式耳,此数据包含了中国进口一部分美豆的预期。往年,不管南美大豆怎么便宜,美国对非中国之外的其他国家出口量也在2100万吨以上。而最近几个作物年度内,中国采购美豆在2600万吨左右。

如果中美之间迟迟不签订大豆采购协议,那么,由于巴西大豆价格较高,往年原本采购巴西大豆的一些国家将会转而采购美豆,最近美豆新作出口超预期就能说明低价可以换来出口。上周,美国财政部长表示中美第四次会谈可能要等到10月底或者11月初。因此,最终中国是否采购美豆以及数量还不确定,9月报告或许不会调整出口。

8月报告中,2025/2026年度美豆压榨量维持25.4亿蒲式耳,尽管最近美国政府公布小型炼油厂豁免数量,但是低于市场预期,业界仍然关心2026年及以后的生物燃料合规义务量和进口原料补贴情况。考虑到现阶段美豆压榨开机率及2026年产能投放,如果进口原料补贴不能恢复到100%,那么,当前美国农业部公布的2025/2026年度压榨是偏保守的,政策端的不确定也使得9月报告中压榨数据或将继续不变。

因此,9月报告中,美豆新作供应可能下调,出口和压榨可能不作调整,最终库存下降。

8月中下旬国内豆粕有何变化?

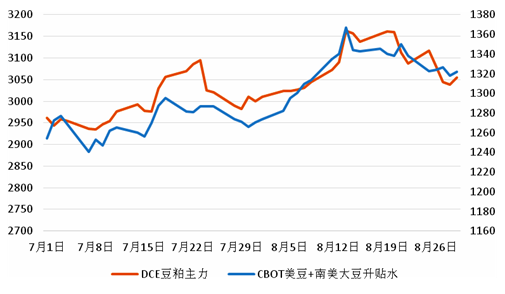

近来,传闻国内采购美豆以及进口大豆拍卖的消息,导致南美大豆升贴水下跌。尽管8月报告之后,美豆盘面反弹,但是总体上美豆盘面+南美大豆贴水一口价成本是下降的。所以,国内豆粕主力盘面从最高的3190元/吨下跌至最低的3027元/吨。

图1:CBOT大豆主力+南美大豆升贴水和DCE豆粕主力

数据来源:Wind,紫金天风期货研究所

目前预估8月国内进口大豆到港1150万吨,9月到港1000万吨,10月到港950万吨,11月到港850万吨,12月到港600万吨,明年1月到港500万吨。国内近月大豆到港多、库存高,但是四季度大豆到货量减少,累计到港增量下降。

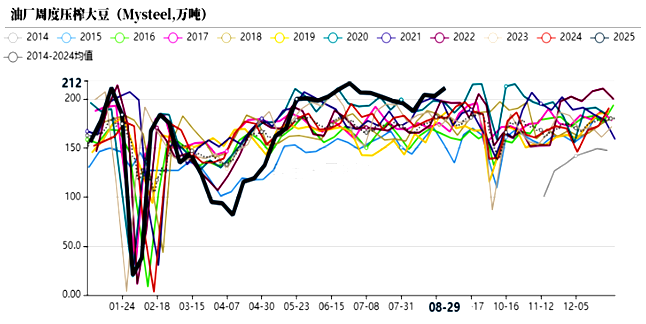

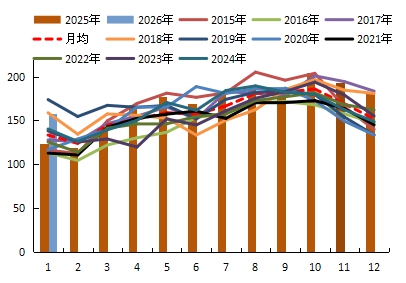

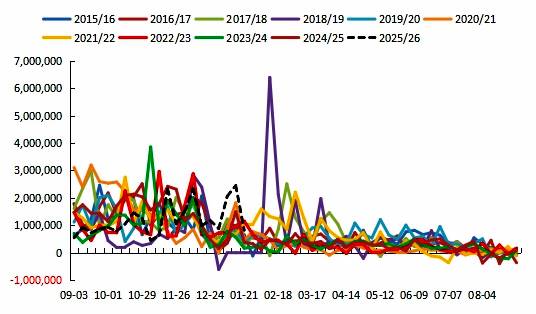

图2:国内油厂周度大豆压榨量(万吨)

数据来源:我的农产品,紫金天风期货研究所

6月中旬之后,国内周度大豆压榨量处于高位,8月23日至29日当周压榨242.54万吨,预估8月30日至9月5日周度压榨239.78万吨。

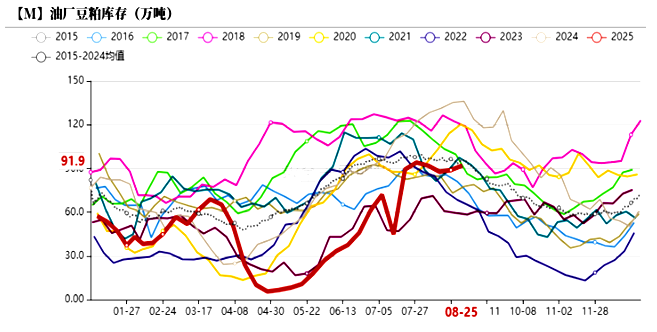

图3:国内油厂周度豆粕提货量(万吨)

数据来源:我的农产品,紫金天风期货研究所

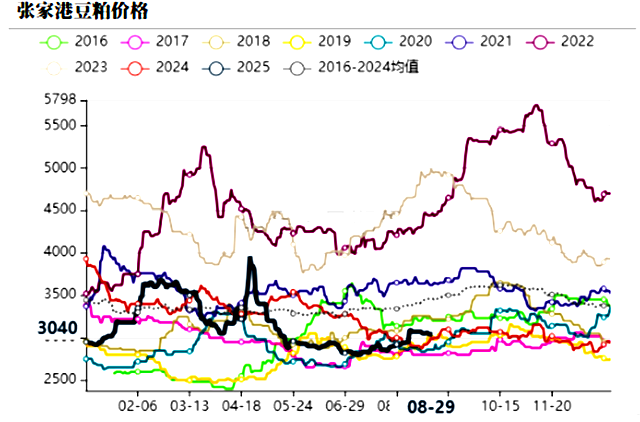

截至8月29日,江苏张家港地区豆粕现货价格为3040元/吨,虽然价格相比6月底上涨,但是仍然处于历史偏低水平,这就吸引下游采购和消费,况且今年面临杂粕到港偏少的问题。从2024年9月之后,国内生猪产能持续增加,机构数据显示,7月份能繁母猪存栏量环比增长0.1%,同比增长3.5%。

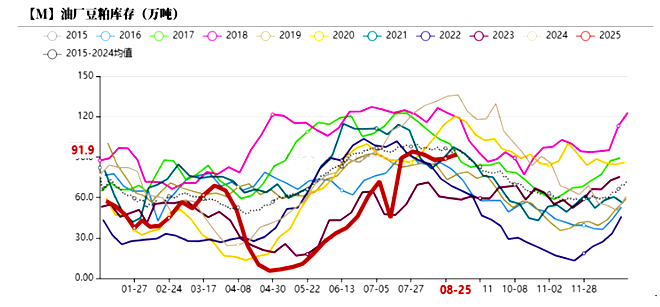

图4:国内油厂豆粕库存情况(万吨)

数据来源:我的农产品,紫金天风期货研究所

中长期而言,随着政府引导,未来母猪产能偏向于稳定。进入9月后,新开产的蛋鸡对应今年5月补栏的鸡苗,虽然从5月开始鸡苗销售量持续下降,但是截至7月销售量仍然处于历史中等偏高水平。如果后期母鸡淘汰量不多,那么,到年底蛋鸡存栏也将继续保持高位,因此支撑豆粕需求。

图5:江苏张家港地区豆粕现货价格(元/吨)

数据来源:我的农产品,紫金天风期货研究所

尽管8月中下旬以来,豆粕盘面下跌较多,但是现货一口价跌幅小很多。截至8月19日,华东地区豆粕现货一口价3000元/吨(折合M2501-170),9月1日现货价格为2990元/吨(折合M2501-70),需求端支撑现货价格,导致跌幅小于盘面,现货基差走强。

后期国内豆粕市场还要大跌吗?

传言国内采购美国大豆,但是最终还未证实,在中国采购美豆预期下,巴西大豆升贴水持续下跌,与美湾大豆的价差从8月中旬最高的113美分/蒲式耳下跌至8月底的29美分/蒲式耳,二者价格越来越接近。

但是目前巴西大豆销售进度超过80%,况且因为生物柴油掺混比率上调,本土压榨需求旺盛,中美下一次具有实质性意义的会谈估计要等到10月底或者11月初。因此,国内油厂采购仍然依赖于巴西大豆,后期巴西大豆贴水下跌空间有限,预计还将有所反弹。

对于美豆而言,单产向下调整的概率和空间大于向上,种植面积相对稳定。另外,由于美豆贴水价格便宜,最近2025/2026年度出口好转,原本采购巴西大豆的国家转向采购美豆,低价促进了需求。因此,前期美豆筑底完成后,供应端和需求端的利多容易引起反弹。

然而,中国迟迟不买美豆也限制其最终反弹空间。因此,从成本端来看,国内豆粕盘面下方支撑较强。即使中美会谈顺利,中国恢复采购美豆,巴西贴水再度下跌,幅度也将有限,美豆盘面和贴水将会大涨,并不支持国内豆粕大跌,反而会最终带动成本端上涨。

市场传闻国内抛储进口大豆300万吨左右,但是当前进口大豆到港处于高位,并不缺豆,更可能是出于轮换目的而抛储。随着今年远月船期大豆贴水报价逐月升高,且美豆盘面底部明显,在10月底或11月初中美第四次会谈前,国内豆粕成本端将是梯度向上的。现货基差将会逐步由负转正,未来国内豆粕现货一口价也将缓慢抬升。如果中美第四次会谈后恢复采购美豆,且南美新作种植顺利、预期丰产,届时国内豆粕价格持续走弱的可能性比较大。