1月中旬以来,国内油脂库存高位回落,一是部分油厂豆粕胀库后主动降低开机率,豆油产量下降;二是价格倒挂下企业进口菜油、棕榈油数量减少;三是春节前植物油备货增多,下游提货有所加快。预计1月份国内三大油脂库存呈现高位回落走势,但短期内油脂库存偏高、供给充裕的格局仍未改变,预计国内油脂价格处于震荡偏弱走势。

美豆报告利空价格跌至两年低点

美国农业部(USDA)1月份报告明显偏空,全球大豆供需宽松格局进一步巩固,CBOT大豆期价跌至近26个月来最低,投机基金连续第二周增持大豆期市净空单。1月17日,芝加哥期货交易所(CBOT)大豆1月基准合约收盘价格1205.75美分/蒲式耳,比上周同期下跌29.75美分/蒲式耳,跌幅2.4%,低于USDA预估的农场均价1275美分/蒲式耳。

美豆价格大幅下探的主要原因:一是USDA报告明显利空。一方面,美国农业部出人意料地大幅调高美豆单产至50.6蒲式耳/英亩,期末库存从2.45亿蒲式耳上升至2.8亿蒲式耳,库存消费比从5.9%上升至6.7%,均为近四年最高水平,美豆原本偏紧的平衡表转向宽松。另一方面,全球大豆供应进一步增加。1月报告将巴西大豆产量下调400万吨,至1.57亿吨;同时上调阿根廷大豆产量200万吨,至5000万吨;巴拉圭上调30万吨,至1030万吨。加之北半球的美国、俄罗斯、中国等国大豆产量不同程度上调,巴西减产的影响完全被抵消,2023/2024年度全球大豆产量仍比上月预测值增加9万吨,仍然保持供过于求的格局。

二是巴西大豆上市压力初现,施压盘面价格。巴西国家商品供应公司(CONAB)表示,1月13日巴西2023/2024年度大豆收获进度为1.7%,一周前为0.6%,上年同期为0.6%。由于马托格罗索等州提前播种,加之高温天气促进大豆生长成熟,作物整体状况不佳,因此收获进度创下2017年以来最快。近一周南美大豆升贴水报价明显下行,反映出巴西大豆临近收获上市、庞大的供应压力对市场的冲击。1月17日,2月船期巴西大豆升贴水报价75美分/蒲式耳,比一周前和两周前分别下跌50美分/蒲式耳和75美分/蒲式耳。随着巴西大豆升贴水下行,美豆出口需求受到抑制。美国农业部发布的周度出口销售报告显示,截至2024年1月4日当周,美国2023/2024年度大豆净销售量为28万吨,比四周均值低74%,也低于市场预期。

在南美大豆整体丰产价格下行、二季度后全球大豆供给充足的情况下,美豆出口需求受到抑制、平衡表转向宽松,预计近期美豆价格维持偏弱运行。

进口成本下移豆粕价格大幅下跌

受进口成本走低和下游消费疲弱带动,国内豆粕价格大幅下跌,基差报价下行带动现货报价跌幅更大。1月17日,大商所豆粕主力2405合约收盘价3054元/吨,较上周同期下跌90元/吨,跌幅2.9%;沿海地区43%蛋白豆粕现货报价3450~3590元/吨,下跌180~200元/吨;沿海地区基差报价M2405+400~560元/吨,下跌80~130元/吨。

近期进口大豆到港增加,油厂压榨量小幅下跌。1月12日,全国主要油厂进口大豆商业库存704万吨,周环比增加54万吨,月环比增加175万吨,同比增加278万吨。预计1月份大豆到港量约750万吨,在油厂限产情况下,近期国内进口大豆将继续累库。

截至1月12日的一周,国内大豆压榨量173万吨,周环比回升10万吨,月环比下降15万吨,同比下降35万吨,较近三年同期均值下降30万吨,处于同期偏低水平。上周国内油厂大豆压榨量或维持在180万吨左右。1月12日,国内主要油厂豆粕库存98万吨,周环比下降1万吨,月环比增加10万吨,同比增加49万吨,比过去三年同期均值增加49万吨。后续大豆到港较多,国内豆粕供给潜力较大,而下游豆粕提货一般,预计近期豆粕库存维持高位。

春节前饲料企业备货将于近期启动,或将对豆粕价格起到支撑作用。长期来看,南美大豆整体丰产几成定局,二季度南美大豆上市后,进口大豆成本可能继续下降,豆粕价格或进一步下跌。

豆油表现弱势供应宽松需求疲软

受国际大豆供给宽松预期及国内需求疲弱影响,国内豆油价格表现弱势。1月17日,大商所豆油主力2405合约收盘价7410元/吨,较上周同期下跌138元/吨,跌幅1.8%;国内沿海地区一级豆油市场报价7960~8120元/吨,下跌110~130元/吨;基差报价Y2405+530~700元/吨,持平。

2023年12月份以来,巴西大豆产区降雨明显改善,丰产形势下大豆预售价格持续走低。监测显示,1月12日,巴西大豆3月船期CNF报价476美元/吨,升贴水报价对CBOT3月合约升水60美分/蒲式耳,合到港完税价3906元/吨(3%进口关税、9%增值税,下同),周环比下跌157元/吨;当日美湾大豆3月船期CNF报价540美元/吨,升贴水报价对CBOT3月合约升水233美分/蒲式耳,合到港完税价4420元/吨,周环比下跌69元/吨,较巴西大豆高516元/吨。

上周进口大豆成本下降,而国内豆粕价格下跌、豆油价格上涨,进口大豆压榨利润整体小幅波动,期现货均处于亏损状态。1月12日,美湾大豆2月船期对大商所5月合约压榨利润-740元/吨(3%进口关税,加工费用100元/吨,下同),周环比增加7元/吨;对山东现货压榨利润-186元/吨,下降20元/吨。

上周国内油厂开机率略降,且下游提货有所加快,豆油库存较前一周略降。监测显示,1月12日,全国主要油厂豆油库存89万吨,周环比下降2万吨,月环比增加4万吨,同比增加18万吨。近期油厂开机率以稳为主,春节前备货有所增多,预计国内豆油库存稳中有降。

多重因素作用棕油价格表现强劲

1月中旬以来,马来西亚产区棕榈油进入减产季,库存下降、同时印度维持部分油脂低关税,国际棕榈油价格走势强劲。1月17日,马来西亚衍生品交易所(BMD)毛棕榈油基准合约收盘价3826令吉/吨,周环比上涨67令吉/吨,涨幅1.8%;2月船期马来西亚棕榈油现货FOB报价855美元/吨,周环比上涨5美元/吨,涨幅0.6%。

马来西亚棕榈油局(MPOB)数据显示,2023年12月底,马来西亚棕榈油库存降至4个月来最低水平,因为产量降幅超过了出口降幅。当前厄尔尼诺对于产地的影响有限,降雨充沛乃至洪涝影响当前供应,叠加季节性减产因素,国际棕榈油近月供给减少,进入去库周期。1月上半月,马来西亚棕榈油产量预期出现两位数下降,加之印度将对原定2024年3月底到期的毛棕榈油、毛葵花籽油和毛豆油的较低关税政策将再延长一年,均有助于支持棕榈油价格上涨。

国际棕榈油价格带动国内棕榈油价格,进而提振国内油脂价格。1月17日,大商所

棕榈油期货主力2405合约收盘价7298元/吨,周环比上涨72元/吨,涨幅1%。国内沿海地区24度棕榈油报价7300~7550元/吨,周环比上涨120~190元/吨。

近期国内外棕榈油现货价格均上涨,在基差走高的支持下,国内涨幅大于国外,棕榈油进口价格倒挂幅度缩小。监测显示,1月17日,马来西亚2月船期24度棕榈油CNF报价890美元/吨,折合到港完税成本7764元/吨(关税9%、增值税9%,下同),周环比增加103元/吨,比大商所棕榈油2405合约期价高466元/吨,周环比缩小31元/吨;比天津地区棕榈油现货价格高254元/吨,周环比缩小89元/吨。

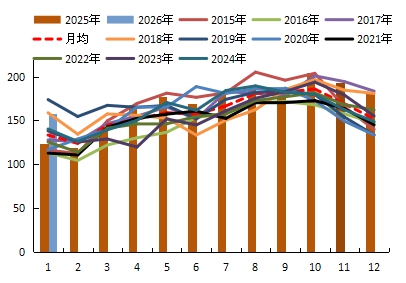

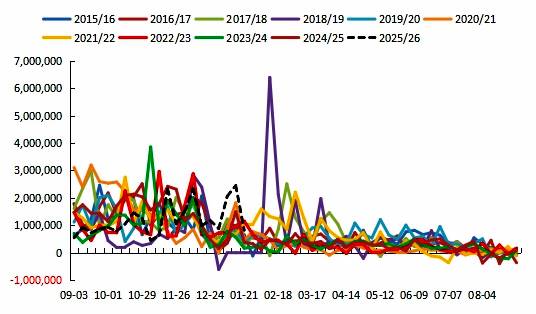

国内棕榈油库存连续第五周回落,但仍处于历史同期较高水平。1月12日,沿海地区棕榈油库存84万吨(其中食用棕榈油78万吨),周环比下降2万吨,月环比下降10万吨,同比下降10万吨。其中,天津9万吨,江苏张家港32万吨,广东26万吨。

预计近期棕榈油价格维持宽幅震荡走势。一是短期厄尔尼诺对棕榈油产量的影响还未显现,我国棕榈油进口来源充裕;二是国内棕榈油消费处于淡季,去库存节奏不至于过快,加上豆油、菜油、葵花籽油等油脂库存处于较高水平,春节前国内植物油供给整体宽裕。