导读

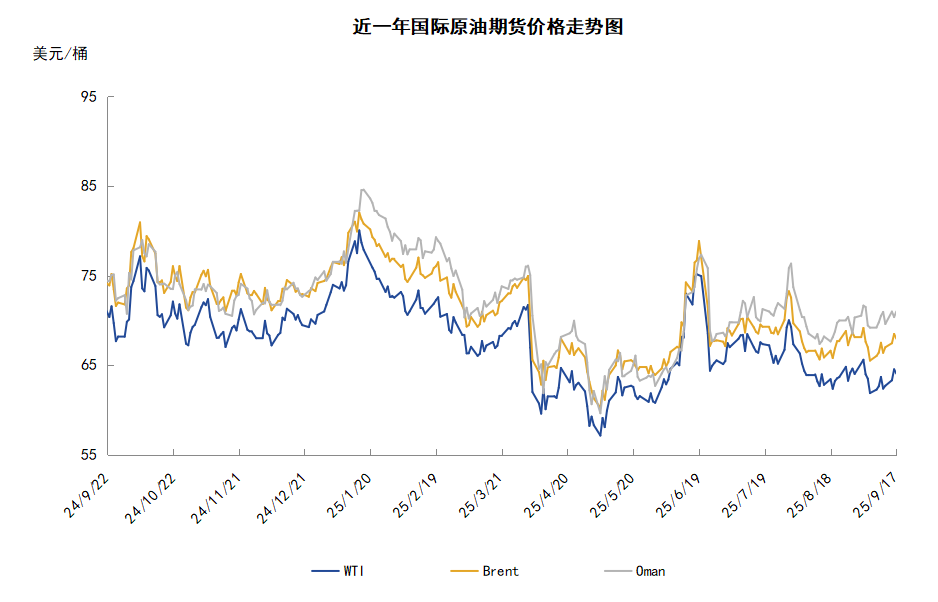

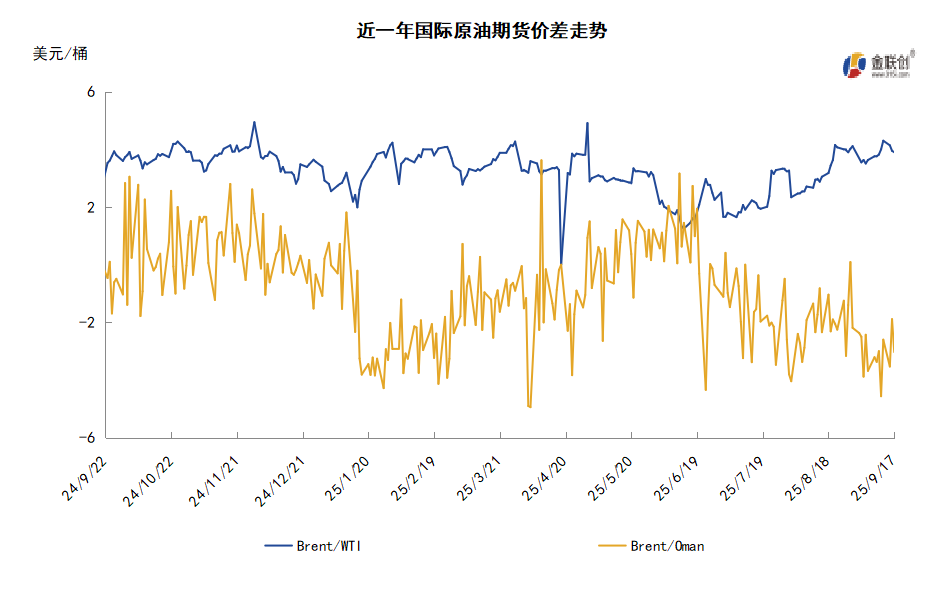

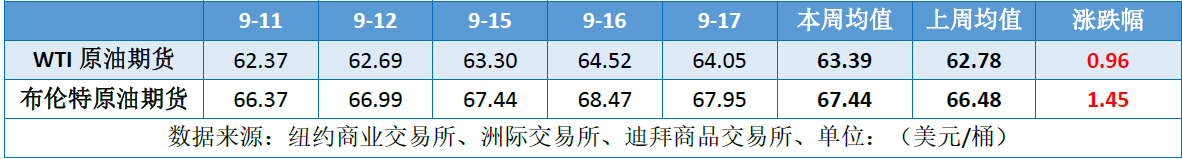

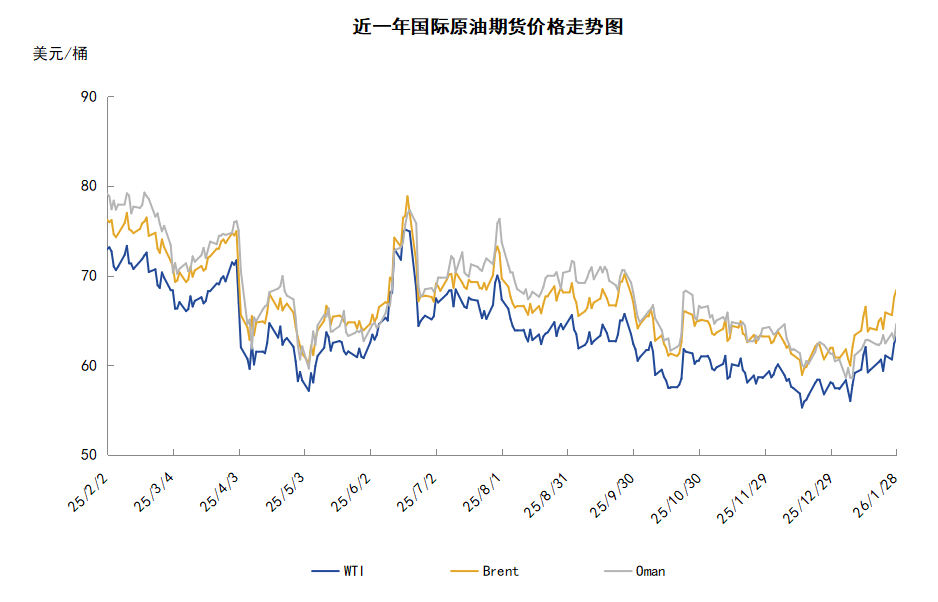

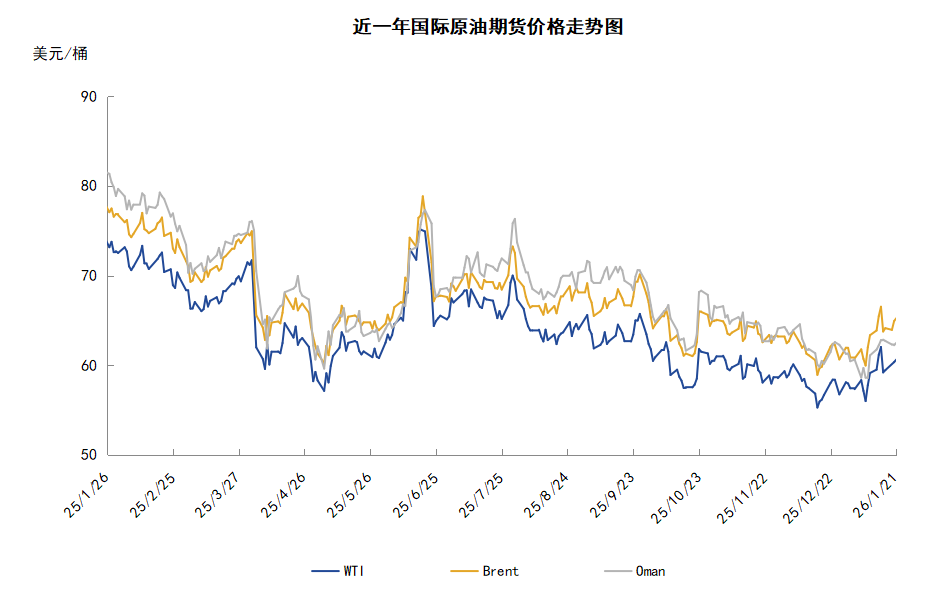

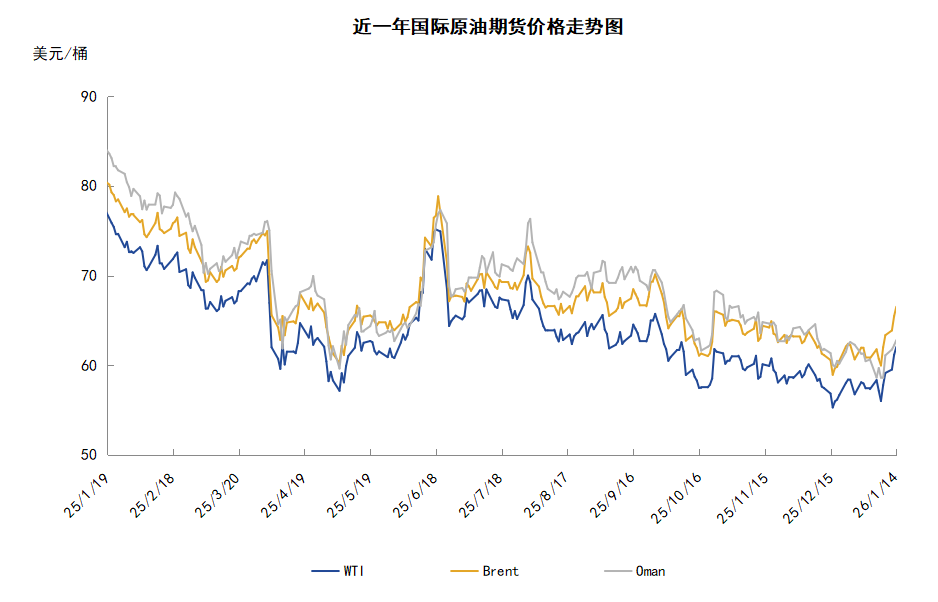

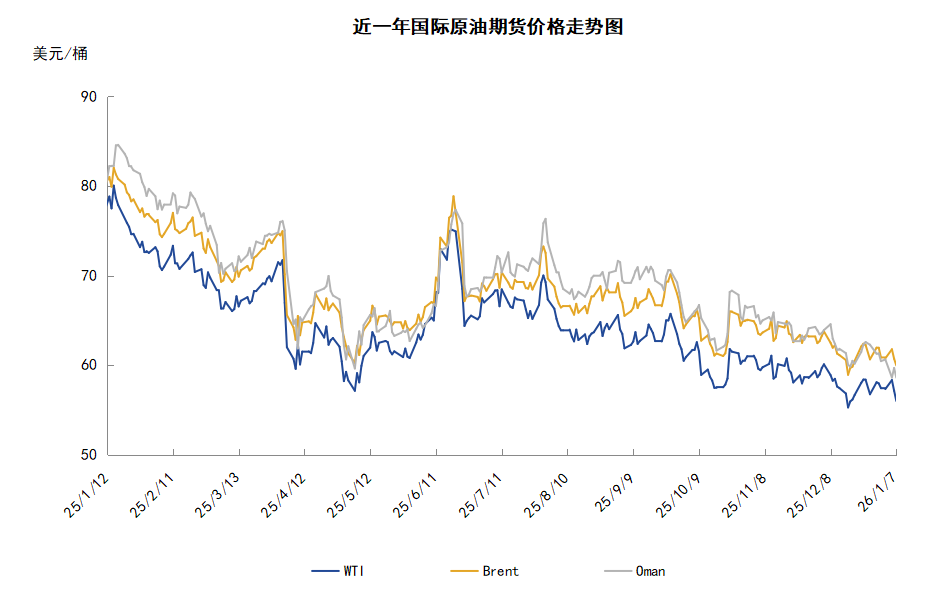

本周(9.11-9.17),国际原油价格整体呈现震荡上行走势,周度均价环比上涨。WTI均价63.39美元/桶,较前一周上涨0.61美元/桶,或0.96%。周内,对油价起到支撑的因素有:俄乌地缘局势紧张,俄罗斯原油供应因乌克兰袭击减少以及美联储降息。导致油价承压的因素有:OPEC原油产量增加以及IEA上调供应预期。

第一章 国际原油市场走势回顾

本周原油期货市场回顾

本周(9.11-9.17),原油整体呈现震荡上行的走势,周均价环比上涨。

周内,投资者对俄油供应的担忧对油价起到支撑作用。乌克兰对俄罗斯在波罗的海最大的石油装运港口普里莫尔斯克港发动了无人机袭击,该港口也是俄罗斯波罗的海输油管道系统的终端,袭击导致普里莫尔斯克港内的一艘运输船和石油泵站起火,该港的石油装运被迫暂停。三位业内人士称,俄罗斯石油管道垄断企业俄罗斯国家石油运输公司(Transneft)已警告生产商,在港口和炼油厂遭袭后,他们可能不得不减产。市场机构预计,8月份以及本月迄今为止,袭击已导致俄罗斯炼油产能减少约30万桶/日。此外,对俄制裁方面,美国总统特朗普表示,美国准备对俄罗斯实施新的能源制裁,但前提是所有北约国家停止购买俄罗斯石油并实施类似措施。另外,特朗普与欧盟官员通话时明确提出,作为向俄罗斯施压的一部分,敦促欧盟对中国征收高达100%的“二级关税”,同时鼓励欧盟对印度采取类似措施。经济方面,美联储于9月16日至17日举行政策会议,宣布降息25个基点,以应对近期多项经济指标显示的美国就业市场恶化。美联储降息有助于刺激经济与能源需求增长,因此也对油价起到支撑作用。

但另一方面,OPEC原油供应增加拖累油价涨势。OPEC月报显示,8月份OPEC+原油日均产量增加50.9万桶至4240万桶/日。与此同时,因OPEC+成员国进一步增产,以及该组织以外的供应增加,国际能源署(IEA)也将2025年全球石油日均供应预期上调20万桶至270万桶日。

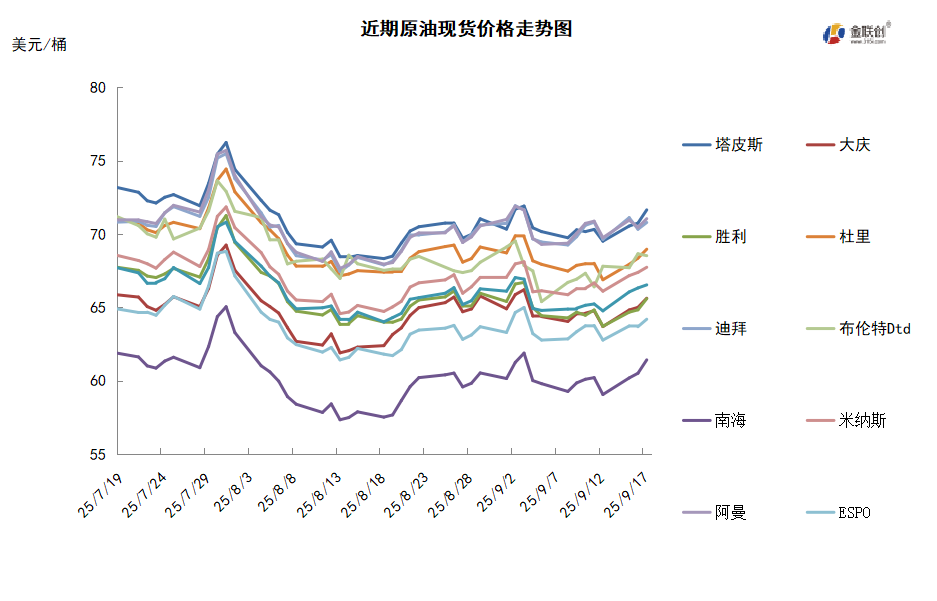

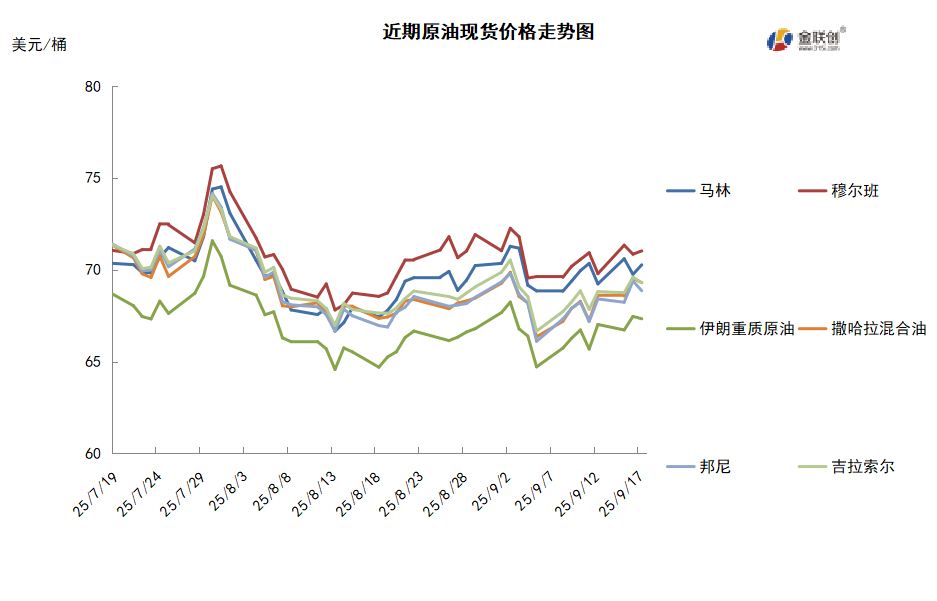

本周原油现货市场回顾

本周,国际原油现货均价环比上涨。中东原油市场方面,沙特对中国的原油供应大幅提高。多位贸易消息人士表示,在大幅下调原油官方售价后,沙特10月份对中国的原油出口量将大幅增加。对中国炼油商的分配记录显示,沙特阿美10月份将向中国运送约5100万桶原油,平均约为165万桶/日。这高于9月份143万桶/日的计划出口量,但与8月份的出口量相同,8月出口量是自2023年4月以来的最高水平。沙特阿美在本周于新加坡举行的亚太石油大会期间与亚洲买家进行了交流,鼓励他们在10月份增加原油采购量,以夺回市场份额。亚太原油现货市场,CPC混合原油出口稳定。有知情贸易商表示,9月份到目前为止,里海管道财团(CPC)Yuzhnaya Ozereyevka码头的CPC混合原油出口量稳定在每日大约160万桶。9月份的出口量略低于8月份,8月份的出口量为每日166万桶左右,这表明来自哈萨克斯坦Tengiz、Karachaganak和Kashagan油田的供应稳定。CPC管道是哈萨克斯坦原油出口至全球市场的一条主要出口通道,其大部分原油出口到欧洲和亚洲。俄罗斯也供应少部分原油到CPC管道。此外,印度方面表示将继续购买俄罗斯原油。印度财政部长Nirmala Sitharaman上周指出,印度的石油公司将继续购买俄罗斯原油。8月份印度对乌拉尔原油的购买量减少,尽管西方制裁,但印度对乌拉尔原油的需求仍较强劲。9月份俄罗斯原油出口量将较8月份增加200万桶/日,因乌克兰无人机对俄罗斯炼油厂的袭击导致国内原油的需求减少。

第二章 原油期货市场影响因素分析

供需因素

本周,供应方面,虽然OPEC+10月份的增产幅度不及预期,因此短期内对油市形成利好,但从长期来看,在叠加了原油需求下滑的影响下,将对油市形成利空。未来该联盟的增产节奏将取决于全球需求变化,但若消费需求未能跟上,将为调整节奏保留灵活性。由于该联盟仍处于扩产周期,预计今年年底至明年一季度将是油价压力最大的阶段。此外,美国总统特朗普呼吁欧洲停止进口俄罗斯石油,若这一举措落实,将削减俄罗斯原油出口。

需求方面,市场正密切关注印度对美国加征关税的回应,尽管美国施压要求印度限制俄罗斯原油进口,但预计印度将继续采购,俄罗斯保持了作为印度最大原油供应国的地位,印度7月份进口的原油中有31.4%来自俄罗斯。印度财政部长表示,由于事实证明俄罗斯石油具有经济效益,印度将继续购买俄罗斯石油,尽管特朗普政府决定对印度商品征收高额进口关税,部分原因是印度从俄罗斯购买能源。

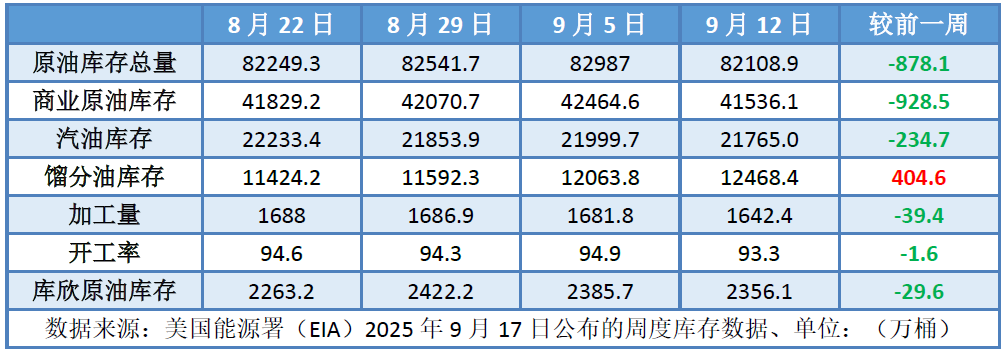

美国库存变化情况

上周美国炼油厂原油加工量继续下降,原油出口增加而净进口大幅减少,原油净进口量骤降2000多万桶,导致美国商业原油库存大幅度下降,汽油库存也下降而馏分油库存增加。美国能源信息署数据显示,截至9月12日当周,原油库存比去年同期低0.52%;比过去五年同期低5%;汽油库存比去年同期低1.79%;比过去五年同期低1%;馏分油库存比去年同期低0.37%,比过去五年同期低8%。上周美国原油进口量平均每天569.2万桶,比前一周减少57.9万桶,成品油日均进口量204.2桶,比前一周减少10.5万桶。

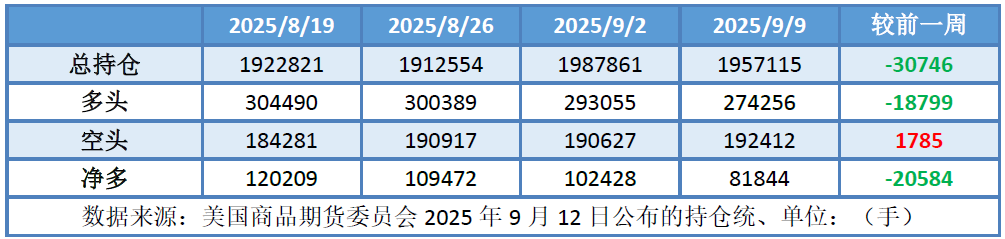

基金持仓情况

投机商在纽约商品交易所轻质原油期货中持有的净多头减少20.1%。美国商品期货管理委员会最新统计,截至9月9日当周,

WTI原油期货的总持仓量、多头仓位及净多头仓位均大幅走低,空头仓位则有所反弹。其中,总持仓量环比下降1.5%,多头仓位环比下降6.4%,空头仓位环比增加0.9%,净多头仓位环比下降20.1%。受此影响,WTI的多空比继续回落至1.43,环比下跌0.11或-7.28%。

当周,OPEC+八国在9月7日的会议上决定10月份减产13.7万桶/日,导致资金从原油期货市场大幅撤退。从场内的资金情况来看,虽然OPEC+此次的增产幅度远远不及前四个月的增幅,但9月1日美国劳工节之后,全球的石油消费将逐步进入淡季,因此在叠加了OPEC+供应继续增加的影响下,多头仓位大幅度减仓,空头仓位则有所反弹,从而导致净多头仓位也大幅缩水。从油价的表现来看,WTI原油期货价格出现了较大幅度的下跌,并一度跌穿62美元/桶。从后市来看,市场对于地缘政治风险因素依旧敏感,俄乌冲突继续加剧导致和谈无望,美国呼吁北约共同抵制俄油,从而令供应减少的担忧有所抬头。然而,逐渐走软的需求又对油市形成抑制作用,因此国际油价或整体呈现震荡回落的态势。

第三章 原油期货市场走势展望

下周市场展望

技术图上,国际原油价格整体呈现震荡上行的走势。当周对油价起到支撑的主要因素:一是俄罗斯能源基础设施遇袭;二是俄罗斯能源供应减少;三是美联储降息预期升温。当周导致油价承压的主要因素:一是OPEC原油产量增加;二是IEA上调全球原油供应预期。截至17日,WTI报收64.05美元/桶,环比上涨0.38美元/桶或0.60%;截至17日当周,WTI均价63.39美元/桶,较前一周上涨0.61美元/桶,或0.96%。从技术形态上来看,标志着油价延续震荡走势。

经济方面,周内美国方面,美联储9月18日如期降息25个基点,为2024年12月以来的首次降息,并暗示今年还会有两次降息,预计在今年年底降至3.6%,低于6月份3.9%的预测。此外,根据美联储的中位预测,预计2026年仅会降息一次,次数少于市场预期。美联储预计今年美国国内生产总值(GDP)将增长1.6%,高于6月预估的1.4%;个人消费支出(PCE)通胀预计将在年底达到3%,与6月份的预测相同。

本周,国家统计局公布数据显示,8月份,原油产量1826万吨,同比增长2.4%,增速比7月份加快1.2个百分点;日均产量58.9万吨。1-8月份,原油产量14486万吨,同比增长1.4%。8月份,原油加工量6346万吨,同比增长7.6%;日均加工204.7万吨。1-8月份,原油加工量48807万吨,同比增长3.2%。

乌克兰国家通讯社援引乌国家安全局消息人士的话说,该局当天凌晨对俄罗斯在波罗的海最大的石油装运港口普里莫尔斯克港发动了无人机袭击,该港口也是俄罗斯波罗的海输油管道系统的终端。报道说,袭击导致普里莫尔斯克港内的一艘运输船和石油泵站起火,该港的石油装运被迫暂停。此外,乌国家安全局还袭击了向俄波罗的海乌斯季卢加港输送石油的多个泵站。

一名欧洲外交官及欧盟某成员国官员称,欧盟委员会将不会按原计划在9月17日公布下一轮对俄制裁方案,该方案的公布已被推迟。欧盟正从对俄实施新制裁转为向斯洛伐克和匈牙利施压,要求两国减少对俄罗斯石油的依赖。

9月16日,两位OPEC+代表表示,OPEC+代表计划在维也纳召开会议,讨论如何评估该联盟成员国的最大产能。OPEC+是由石油输出国组织(OPEC)及包括俄罗斯在内的盟友组成的产油国联盟。最大产能这一议题颇具争议,阿联酋等部分成员国因产能增加要求提高产量配额,而另一些成员,如非洲国家,则产能下降。

金联创预计下周(9.18-9.24),地缘政治的不确定性正在推高短期油价走势,乌克兰频繁袭击俄罗斯石油设施,令供应减少的担忧再起。此外,美国正在进一步推进与英国及印度的贸易谈判,如果谈判顺利将利好油市,反之则施压油市。集中的利好消息正在支撑油价短暂走高,一旦地缘风险缓解,原油价格将再度回落。综合来看,下周国际原油价格或以震荡小涨为主。

免责声明

本报告所载的资料、观点及预测均反映了报告作者在最初发布该报告当日的个人判断,是基于作者本人认为可靠且已公开的信息,力求但不保证这些信息的准确性和完整性,也不保证报告中观点或陈述不会发生任何变更,在不同时期,作者可在不发出通知的情况下发出与本报告所载资料、意见及推测不一致的报告。本报告中的信息或所表述的意见并不构成对任何人的投资建议,报告中所列案例仅供展示参考,作者不对任何人因使用本报告中的内容所导致的损失负任何责任。

本报告反映作者的个人观点,不代表金联创或

芝商所研究判断,金联创或芝商所对报告的准确、完整性不承担保证责任。本报告仅向特定客户传送,版权归金联创所有。未经金联创书面许可,任何机构和个人均不得以任何形式翻版、复制、引用或转载。

市场有风险,投资需谨慎。