导读

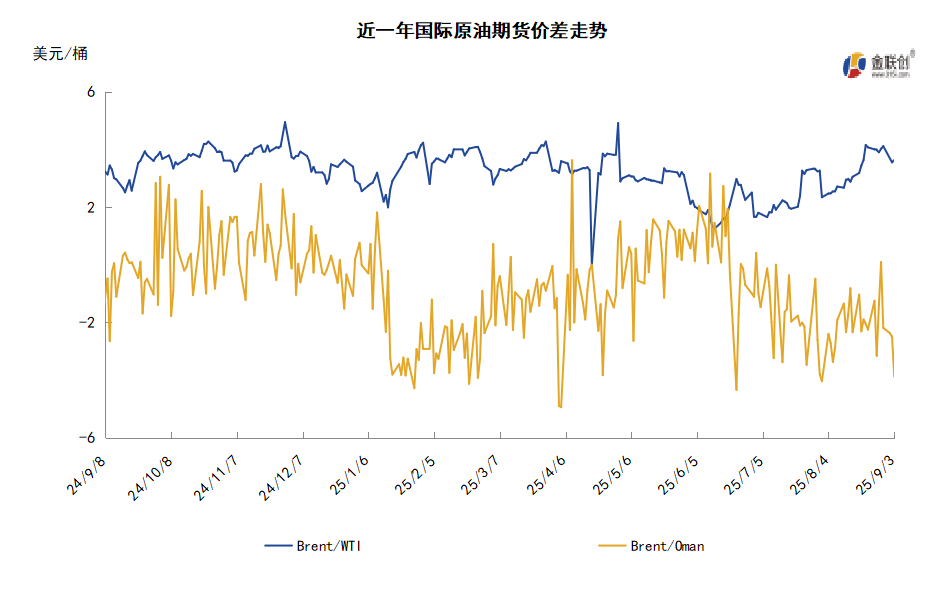

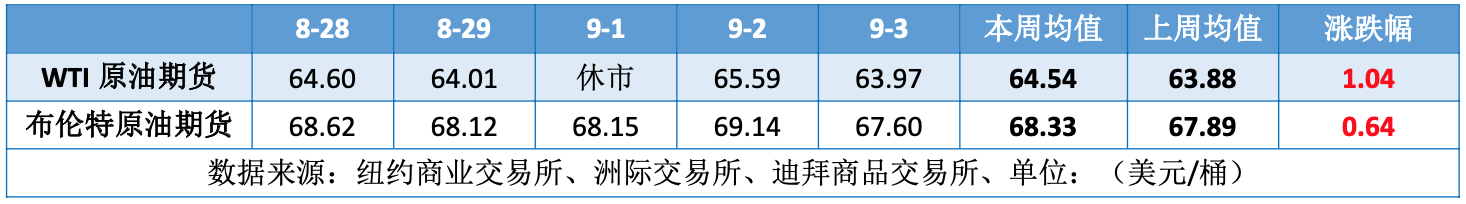

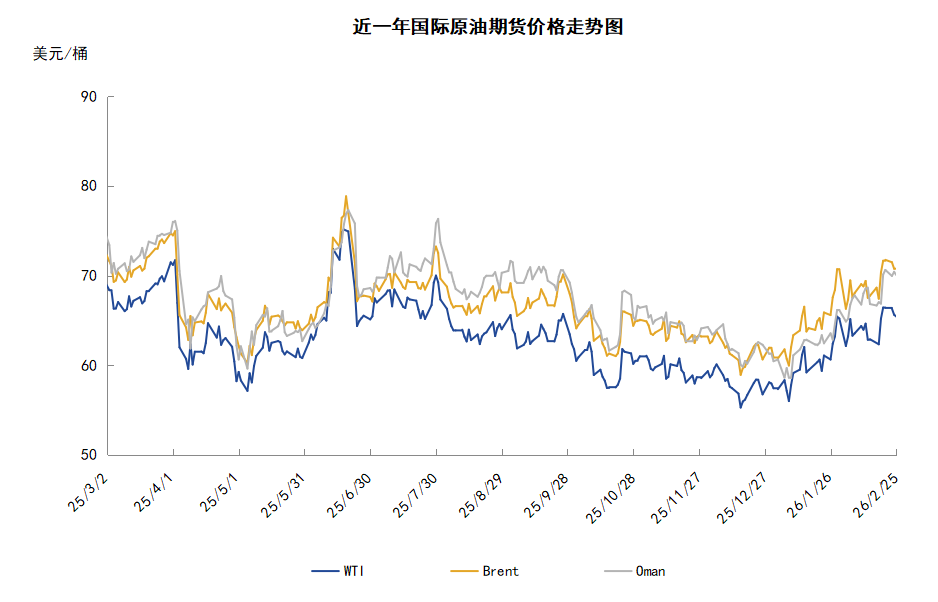

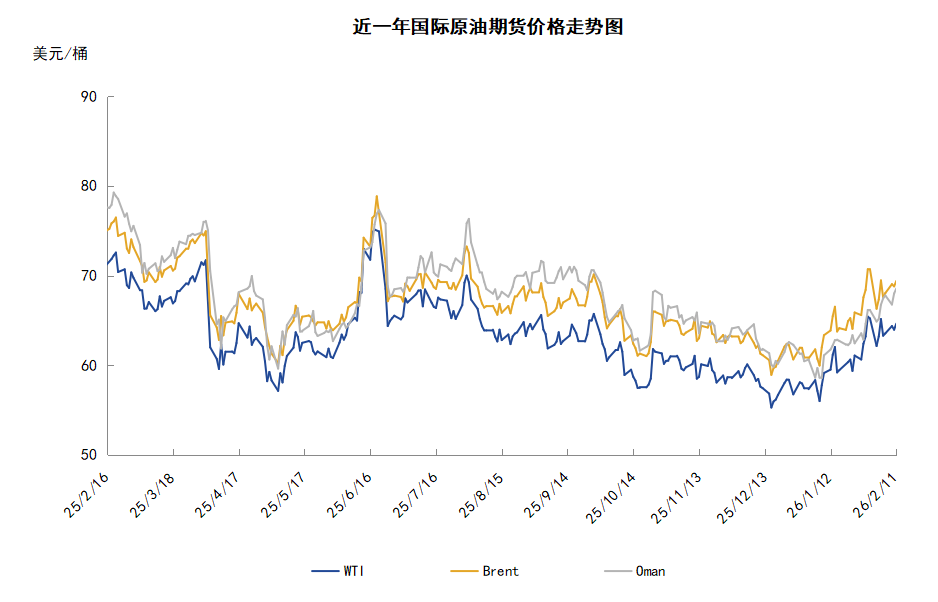

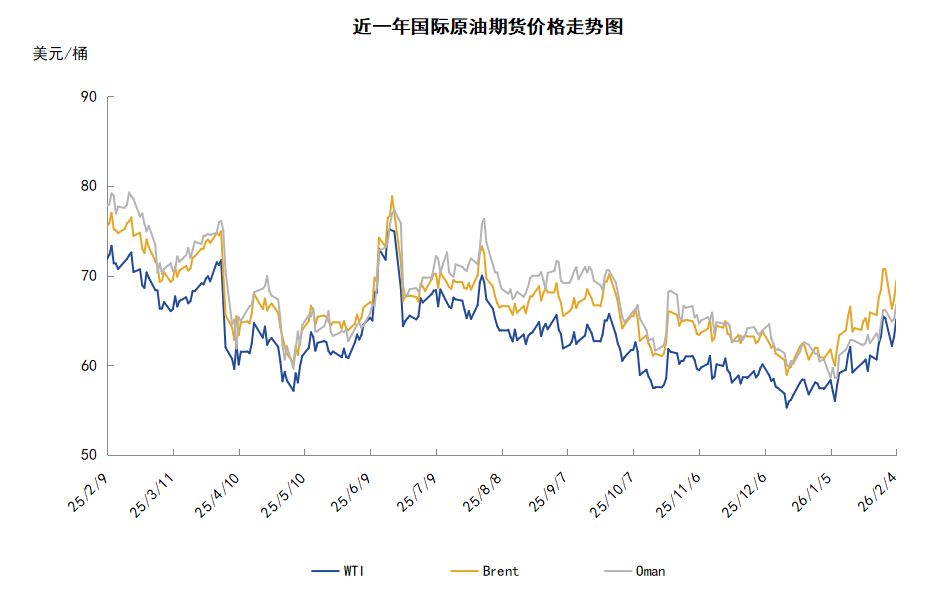

本周(8.28-9.3),国际原油价格整体呈现区间震荡走势,周度均价环比上涨。WTI均价64.54美元/桶,较前一周上涨0.67美元/桶,或1.04%。周内,对油价起到支撑的因素有:投资者对地缘局势观望情绪升温,俄乌和谈前景减弱,红海地缘局势紧张。拖累油价走势的因素有:OPEC+或将继续增产原油。

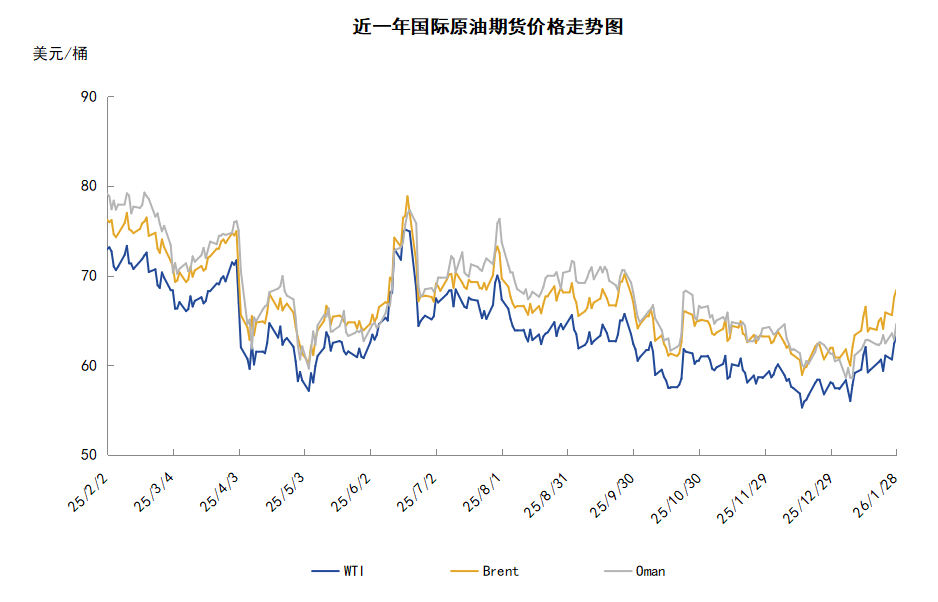

第一章 国际原油市场走势回顾

本周原油期货市场回顾

本周(8.28-9.3),国际原油整体呈现区间震荡走势,周均价环比上涨。

周内,市场聚焦地缘局势,投资者观望情绪升温,俄乌达成和平协议的前景逐渐减弱,俄罗斯用导弹和无人机袭击基辅,乌方则表示使用无人机袭击了俄罗斯Afipsky和Kuibyshev炼油厂,市场机构计算显示,近期乌克兰的无人机袭击导致俄罗斯至少17%的石油加工设施关闭。白宫内部人士透露,总统特朗普对俄乌局势感到不满,特朗普正在认真考虑暂停外交努力,直到一方或双方表现出更多灵活性。此外,中东地缘局势方面,胡塞武装声称在红海用导弹击中以色列油轮Scarlet Ray,并重申将继续在红海和阿拉伯海打击以色列的海上交通。

但另一方面,美国劳动节假期后美国夏季驾驶季将结束,这标志着美国最高需求期结束,能源需求在淡季期间将下降的预期导致油价承压。供应方面,投资者目前正关注石油输出国组织(OPEC)及其盟国将于9月7日召开的会议,两位知情人士称,8个OPEC+成员国将在此次会议上考虑进一步提高石油产量,该联盟正寻求重新夺回市场份额。另外,机构数据显示,哈萨克斯坦8月份原油日产量增至188万桶,较7月增长2%。这一水平仍高于哈萨克斯坦在OPEC+协议下每日153万桶的产量配额,此前数月,哈萨克斯坦的产量一直高于OPEC+设定的配额,这一举动引起了部分产油国不满。

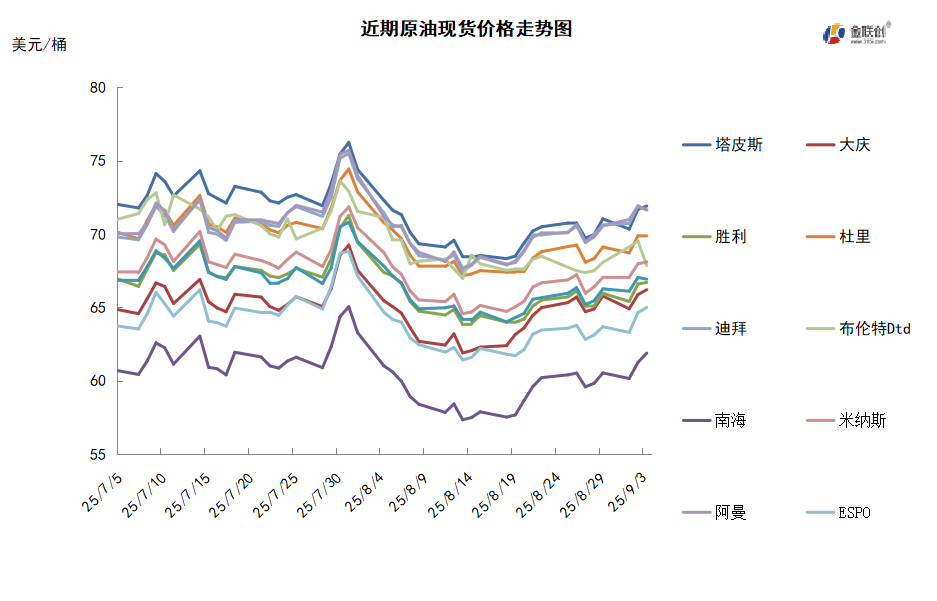

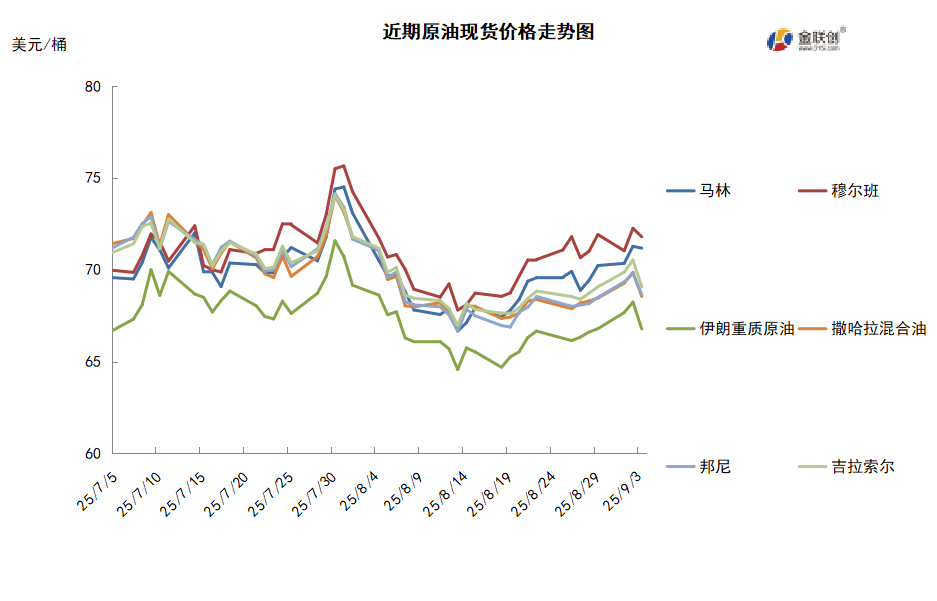

本周原油现货市场回顾

本周,国际原油现货均价环比上涨。中东原油市场方面,炼油行业消息人士表示,沙特可能会下调面向亚洲买家的10月份原油官方售价,因供应充足,且需求疲软。一项调查显示,10月份阿拉伯轻质原油的官方售价可能较9月份下降0.40-0.70美元/桶,至Gme阿曼/迪拜均价升水2.50-2.80美元/桶。阿拉伯特轻质原油、阿拉伯中质原油和阿拉伯重质原油的10月份官方售价可能较9月份下降0.40-0.60美元/桶。此外,阿布扎比国家石油公司(ADNOC)将10月份穆尔班原油的官方售价从9月份的71.12美元/桶下调至70.10美元/桶,将上扎库姆原油的官方售价从9月份的70.87美元/桶下调至69.75美元/桶。Umm Lulu和Das原油的10月份官方售价分别下跌至70.15美元/桶和69.60美元/桶。亚太原油市场方面,马来西亚国家石油公司(Petronas)最早将于9月中旬开始出售诸如拉布安等一些马来西亚原油船货。一些市场消息人士预计,11月装马来西亚原油的市场行情将略微看跌,因为像柴油等中质馏份油的炼制利润正在下降。此外,如果美国WTI Midlands原油等套利船货继续流入亚洲市场,马来西亚原油的需求可能会降低。但也有商家表示,诸如澳大利亚的维多、Ampol等一些公司以及泰国的终端用户对马来西亚原油的需求强劲。此外,越南PV Oil签署标书销售11月装原油船货,预期一位日本终端用户将购买越南翠鸟、Ruby、Thang Long和Su Tu Den原油现货。部分市场商家预期11月装越南原油船货的上涨空间有限。

第二章 原油期货市场影响因素分析

供需因素

本周,供应方面,随着OPEC+计划在2025年底前增加原油供应,全球市场将迎来更多选择。欧洲和亚洲的炼油商可能因此获得更具竞争力的替代品,这对美国轻质低硫原油的出口需求构成潜在压力。美国需要在品质、价格和运输成本上保持竞争力,才能在全球市场中维持其份额。9月7日,OPEC+将召开石油产量会议,并决定接下来一个月原油的增产幅度,市场普遍预计该组织将继续扩大增产规模。

需求方面,EIA石油数据显示夏季出行需求旺盛,航空燃料的四周平均消费量升至2019年以来的最高水平,进一步印证了能源需求的强劲。随着中东原油价格的上涨,从美国向亚洲出口原油的经济性正在提升。这意味着,亚洲买家可能重新将目光转向美国原油,预计第四季度美国对亚洲的出口量将显著增加。美国从8月27日起对印度部分商品加征25%的关税,以回应其继续进口俄罗斯原油的行为,或抑制部分需求。

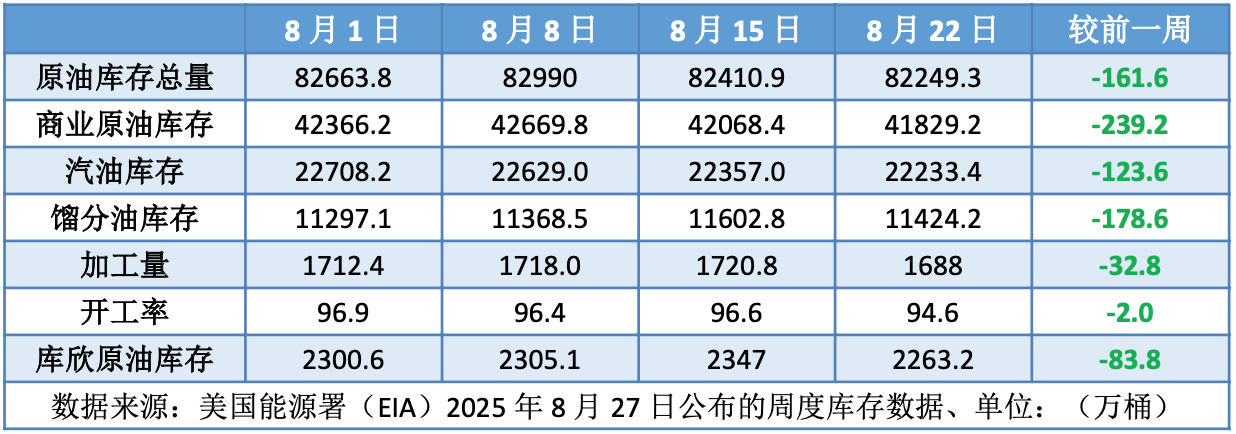

美国库存变化情况

由于9月1日为美国的公众假日,按照惯例,美国能源信息署库存数据将推迟一天发布。美国能源信息署数据显示,截至8月22日当周,原油库存比去年同期低1.62%;比过去五年同期低6%;汽油库存比去年同期高1.80%;与过去五年同期持平;馏分别油库存比去年同期低7.19%,比过去五年同期低15%。上周美国原油进口量平均每天623.4万桶,比前一周减少26.3万桶,成品油日均进口量198桶,比前一周增长17.5万桶。

基金持仓情况

投机商在纽约商品交易所轻质原油期货中持有的净多头减少8.9%。美国商品期货管理委员会最新统计,截至8月26日当周,

WTI原油期货的总持仓量持续三周下滑,空头仓位持续八周增加,多头仓位再度回落,导致净持仓量也有所下滑。其中,总持仓量环比下降0.5%,多头仓位环比下降1.3%,空头仓位环比增加3.6%,净多头仓位环比增加下降8.9%。受此影响,WTI的多空比继续回落至1.57,环比下跌0.08或-4.78%。

当周,市场观望气氛加深,交易商获利回吐,导致资金继续从原油期货市场撤退。从场内的资金情况来看,由于地缘政治前景不明,导致市场观望气氛抬头,加之原油消费旺季已接近尾声,令需求预期转弱,受此影响,空仓开始发力而多仓则受到抑制。从油价的表现来看,WTI原油期货价格谨慎上涨,并运行在63-64美元/桶之间,美俄乌并未就停火达成一致,使得地缘政治风险有所回升,美国表示将对俄罗斯实施更多制裁的同时,对印度加征50%额外关税以惩罚其进口俄油的行为。从后市来看,由于美俄乌和谈前景不明朗,加之美国夏季用油高峰即将结束,因此原油市场的利空有所抬头,并抑制油价震荡小跌。

第三章 原油期货市场走势展望

下周市场展望

技术图上,国际原油价格整体呈现低位反弹走势。当周对油价起到支撑的主要因素:一是美俄局势仍存不确定性,投资者观望情绪升温;二是红海地缘局势紧张;三是投资者对OPEC+8国会议持观望态度。当周导致油价承压下跌的主要因素:一是印度称仍将进口俄原油;二是美国劳动节假期后美国夏季驾驶季将结束;三是能源需求下降的预期升温。截至3日,WTI报收63.97美元/桶,环比下跌0.18美元/桶或-0.28%;截至3日当周,WTI均价64.54美元/桶,较前一周上涨0.67美元/桶,或1.04%。从技术形态上来看,标志着油价延续震荡走势。

经济方面,周内美国方面,美联储内部就货币政策路径上的分歧加剧,内部对关税冲击、通胀风险及就业市场状况意见不一,凸显决策层面临的复杂局面。部分委员认为,需要更多时间评估贸易政策对物价的冲击;另一些则强调,等待清晰信号既不可行,也不合适。部分官员指出,关税推高价格的传导速度可能比预期慢,从而减轻了对通胀的担忧。不过,“鹰派”则警告,近期服务价格等领域的压力有所增加。

本周,白宫内部人士透露,特朗普正在认真考虑暂停外交努力,直到一方或双方表现出更多灵活性,欧洲方面正在通过说服乌克兰总统泽连斯基再等等更好条件,来破坏美俄领导人会晤以来取得的进展。此前欧盟委员会主席冯德莱恩表示,欧洲正在制定相当精确的计划,将向乌克兰部署多国部队,作为冲突后安全保障的一部分。

胡塞武装声称,他们在红海用一枚导弹击中了以色列油轮Scarlet Ray,并重申他们将继续在红海和阿拉伯海打击以色列的海上交通。此前英国海上贸易行动(UK Maritime Trade Operations)表示收到了一份报告,称在沙特阿拉伯延布西南40海里处发生了一起事故。

印度政府最新的7月份数据显示,尽管美国就印度继续进口俄罗斯原油而向印度施压,但俄罗斯保持了作为印度最大原油供应国的地位,买家并未受到美国压力的影响,据当地媒体报道,印度进口的原油中有31.4%来自俄罗斯。

根据美国能源信息署(EIA)发布的数据,美国6月原油产量创历史新高,增加13.3万桶/日,至1358万桶/日。作为需求指标的美国原油和石油产品供应量在6月份增加68.4万桶/日,至2100万桶/日,创2024年10月以来最高。6月,汽油需求增长205万桶/日,至923万桶/日,为2024年7月以来的最高水平,而航空燃料需求达到2018年8月以来的最高水平,增长8.4万桶/日,至185万桶/日。

金联创预计下周(9.4-9.10),在俄乌冲突再次加剧的影响下,市场不得不重新评估地缘政治局势对能源供应的影响,为了推进俄乌和谈,美国分别俄罗斯及俄油购买者施加间接压力。OPEC+的石油产量会议将为市场带来新的指引,如果继续扩产将施压油市,反之将提振油市。综合来看,下周国际原油价格或继续保持震荡为主。

免责声明

本报告所载的资料、观点及预测均反映了报告作者在最初发布该报告当日的个人判断,是基于作者本人认为可靠且已公开的信息,力求但不保证这些信息的准确性和完整性,也不保证报告中观点或陈述不会发生任何变更,在不同时期,作者可在不发出通知的情况下发出与本报告所载资料、意见及推测不一致的报告。本报告中的信息或所表述的意见并不构成对任何人的投资建议,报告中所列案例仅供展示参考,作者不对任何人因使用本报告中的内容所导致的损失负任何责任。

本报告反映作者的个人观点,不代表金联创或

芝商所研究判断,金联创或芝商所对报告的准确、完整性不承担保证责任。本报告仅向特定客户传送,版权归金联创所有。未经金联创书面许可,任何机构和个人均不得以任何形式翻版、复制、引用或转载。

市场有风险,投资需谨慎。