作者 金联创

2019-08-09

本周(8.1-8.7),国际原油期货价格呈现下行走势,WTI与布伦特均价较上周大幅下跌,周内,令油价承压的主要有以下几点:其一,贸易关系的不确定性急升令原油需求面前景面临重大挑战,美国总统特朗普宣布将从9月1日对中国3000亿美元输美商品加征10%关税,这不包括此前对中国价值2500亿美元货物已征收的25%关税。中国商务部回应称,中方对此强烈不满、坚决反对。如果美方加征关税措施付诸实施,中方将不得不采取必要的反制措施。受此消息影响,全球经济前景看衰情绪严重,原油无法摆脱需求下降的担忧,承受巨大下行压力;其二,美联储周三宣布自2008年以来首次降息,美元受此提振快速走高令油价的下行空间加大;其三,美国EIA原油库存意外增长,库存变化值连续7周录得下滑后本周录得增长,且创6月7日当周以来新高。

当前原油市场虽然受中美贸易争端影响,利空压力较大,但是仍有利好因素支撑油价,首先,中东的混乱局势仍旧令市场担忧原油供应可能会受到影响,本周伊朗再次扣押一艘外国油轮,称涉嫌向某些阿拉伯国家走私燃料;其次,根据市场机构调查显示,7月OPEC原油产量下降21万桶/日至2988万桶/日,减产执行率出现反弹。此外,沙特阿拉伯官员表示,沙特已致电其他产油国,讨论近期油价跌至今年最低后的可能政策回应。

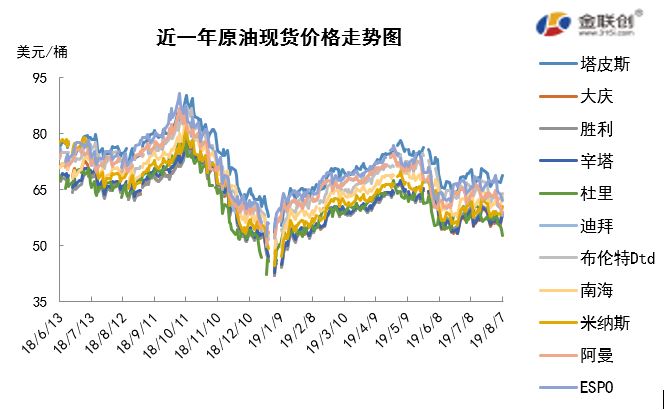

本周原油现货市场回顾

本周(8.1-8.7),亚太市场原油现货随期货呈现下行走势,均价较上周大幅下跌。周内,一位参与市场的交易商指出,7月迪拜原油平均价格反弹至每桶63.254美元,较6月价格上涨了1.495美元,位于自5月份以来的最高水平。7月阿曼原油平均价格为每桶63.731美元,较6月价格上涨1.926美元。8月5日发布的一份文件显示,卡塔尔将7月份海洋油官方售价上调1.3美元,至64.75美元/桶。7月份卡塔尔海洋油官价对迪拜价差为升水1.5美元/桶,较6月下跌19美分。根据文件,卡塔尔还将7月份卡塔尔陆地原油官方售价上调1.4美元,至64.95美元/桶。7月份卡塔尔陆地原油官价对迪拜价差为升水1.7美元/桶,较6月下跌9美分。阿布扎比国家石油公司(ADNOC)8月5日表示,该公司规定7月穆尔班原油的追溯官方售价为66.15美元/桶,较上个月上涨1.35美元/桶。根据一份装船计划显示,10月澳大利亚西北大陆架凝析油出口稳定在四船。伍德赛有一船65万桶9月28-10月2日装船货,BHP有一船65万桶10月8-12日装船货,BP公司有一船65万桶10月17-21日装船货,雪佛龙有一船65万桶10月25-29日装船货。

第二章 原油期货市场影响因素分析

供需因素

本周(8.1-8.7),供应面,美国原油库存意外激增,且产量继续攀升,在经济不振的背景下,加强了市场对供应过剩日趋严重的担忧,油价承压跌至近7个月低位。需求面,市场担心中美贸易问题升级将导致需求萎缩,加之EIA连续7个月下调全球原油需求增速预期,需求前景低迷重压油市。

美国库存变化情况

美国原油净进口量增加,原油产量增加,炼油厂开工率上升,美国原油库存、汽油库存和馏分油库存全面增加。美国能源信息署数据显示,截止8月2日当周,美国原油库存量4.3893亿桶,比前一周增长239万桶;美国汽油库存总量2.35172亿桶,比前一周增长444万桶;馏分油库存量为1.37451亿桶,比前一周增长153万桶。原油库存比去年同期高7.7%;比过去五年同期高2%;汽油库存比去年同期高0.6%;比过去五年同期高4%;馏份油库存比去年同期高9.6%,比过去五年同期低1%。美国商业石油库存总量增长1041万桶。美国炼厂加工总量平均每天1777.7万桶,比前一周增加78.6万桶;炼油厂开工率96.4%,比前一周增长3.4个百分点。上周美国原油进口量平均每天714.8万桶,比前一周增长48.5万桶,成品油日均进口量261.6桶,比前一周下降5.4万桶。备受关注的美国俄克拉荷马州库欣地区原油库存4736.1万桶,比前周减少150.4万桶。

美国原油出口量意外降低至每日200万桶以下,同时进口量大幅度增加,净进口量增加了800多万桶。截止2019年8月2日当周,美国原油出口量日均186.5万桶,比前周每日出口量减少70.9万桶,比去年同期日均出口量增加1.5万桶,过去的四周,美国原油日均出口量256.6万桶,比去年同期增加40.5%。今年以来美国原油日均出口283.4万桶,比去年同期增加54.7%。过去的一周,美国原油净进口量日均528.3万桶,比前周增加119.4万桶。

基金持仓情况

投机商在纽约商品交易所轻质原油期货中持有的净多头减少2.7%。美国商品期货管理委员会最新统计,截止7月30日当周,纽约商品交易所原油期货中持仓量2069072手,增加12580手。大型投机商在纽约商品交易所原油期货中持有净多头387291手,比前一周减少10560手。其中持有多头540238手,比前一周增加2298手;持有空头152947手,增加12858手。

截至7月30日当周,WTI原油期货的净多头仓位保持两周下滑,其余仓位继续保持反弹,由于空头部位的增幅为12858手,远超多头的增幅2298手,因此拉低了WTI的多空比。当周WTI的多空比为3.53,环比下跌0.31或8.02%。今年以来受到全球经济预期不佳的拖累,金融衍生品市场的资金缺乏炒作动力,尤其以中美为首的贸易战一直打压着市场的情绪。中东波斯湾地区的紧张形势,给了资金进场的动力,但与去年同期相比,WTI的总持仓量还是下降了11.9%。如果中美贸易一直处于紧张的状态,预计后期原油市场的资金还会再度撤离,表现在油价上那就是“跌跌不休”。

第三章 原油期货市场走势预测

下周市场预测

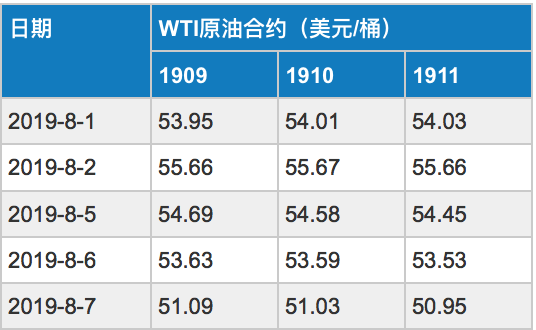

技术图上,NYMEX主力合约原油价格在当周(8.1-8.7)破位下行,主流价55.66-51.09美元/桶。对油价起到打压作用的,是中美贸易关系再度陷入紧张,令全球经济形势堪忧,加之美国原油库存意外刷高,令供应过剩的担忧加剧。截至7日,WTI报收51.09美元/桶,环比下跌7.49美元/桶或12.79%;当周WTI的均价为53.80美元/桶,环比下跌3.34美元/桶或5.84%。从形态上来看,WTI的KDJ指标线在弱势区在中轴线附近形成死叉并向下延伸,表明油价看跌;MACD指标线在弱势区形成死叉并向下延伸,绿色动能柱扩大,标志着油价进入下行阶段。

从投机面来看,投机商在纽约商品交易所轻质原油期货中持有的净多头减少2.7%。本周,美国方面,公布的经济数据基本符合市场预期,近十年来美联储首次降息引起市场关注,但是随着美国国内财政刺激措施的减弱和金融环境的收紧,美国经济增速将放缓,此外,美国再度增加对中国的关税引起市场对世界经济环境的担忧加重。欧元区方面,经济数据不及预期,制造业PMI与投资者信心均创下近两年来新低,市场对欧元区经济前景的信心不足。

本周(8.1-8.7),来自美国的消息及数据成为了原油市场最大的黑马,对油价造成了巨大的杀伤力。中美贸易关系急转而下,1日朗普表示美国将从9月1日起对另外3000亿美元中国商品加征10%的关税,这不包括此前对中国价值2500亿美元货物已征收的25%关税。国务院关税税则委员会对8月3日后新成交的美国农产品采购暂不排除进口加征关税,中国相关企业已暂停采购美国农产品。此后特朗普发推特称,贸易谈判将继续,但关税还会继续征收。中方对此强烈不满、坚决反对,如果美方加征关税措施付诸实施,中方将不得不采取必要的反制措施。而EIA最新的原油库存显示,美国石油库存意外上涨,原油的库存变化值连续7周录得下滑后本周录得增长,且创6月7日当周以来新高。

金联创预计下周(8.8-8.15),WTI因美国的意外之举而重新陷入下行通道,中美关系得不到缓解严重冲击到全球的经济信心,在此预期下,原油价格将进入低迷震荡期,50美元/桶为支撑位。以WTI为例,预计下周的主流运行区间在50-55(均值52.5)美元/桶之间,环比下跌1.3美元/桶或2.42%。

第四章 国际原油跨期套利交易策略

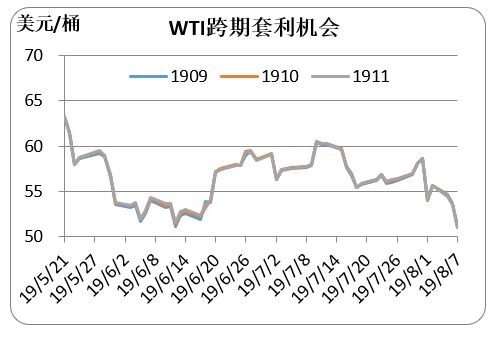

截至8月7日,Brent及WTI之间的价差为5.14美元/桶,与前一个交易日下跌0.17美元/桶。美国石油库存全面利空施压油价,中美两国的贸易关系因特朗普的一意孤行而前景堪忧,Brent因此加大跌幅。

从月差结构来看,WTI原油期货远期价格升水扩大,表明近期市场资源或有望抽紧;Brent原油期货远期价格升水缩水,表明远期市场相对乐观。从价差结构整体看,近期油价将以震荡下行为主。

免责声明

所有意见表达反映了作者的判断,可能会有所变更,且并不代表芝商所或其附属公司的观点。内容作为一般市场综述而提供,不应被视为投资建议。信息从据信为可靠的来源获取,但我们并不保证内容是准确或完整的。我们不保证提到的任何走势将会继续或预测将会发生。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。过往业绩并不预示将来结果。本内容不得被解释为是买卖或招揽买卖任何衍生品或参与任何特定交易策略的推荐或要约。如果在任何司法辖区发布或传播本内容会导致违反任何适用的法律法规,那么,本内容并不针对或意图向在该司法辖区的任何人发布或传播。

观看网上课程,认识期货和期权市场,掌握交易过程的每个阶段

查看期货教程了解独家资讯,获得活动邀请,及时接收新闻及预警

订阅芝商所报告