近期,美国国内气温持续高于正常水平,其国内整体进入枯水期,水力发电有所下降,市场LNG发电需求不断增加,美国天然气价格逆势上涨,拉涨国际天然气用气成本。

欧洲方面,挪威一出口终端恢复供货,美国LNG供应仍旧强劲,欧洲供给不断增加;欧洲气温持续保持温和,市场发电需求较弱,LNG用量较少,库存逐步上升;由于本周期经过英国banking holiday,LNG交易量有所下降,欧洲价格不断回落

重点数据趋势

· 国内成本下降,东北亚现货价格稳定;

· 市场供给充足,国内价格持续降低;

· 市场需求有所提振。

1.国际天然气市场周度综述

a)市场概况

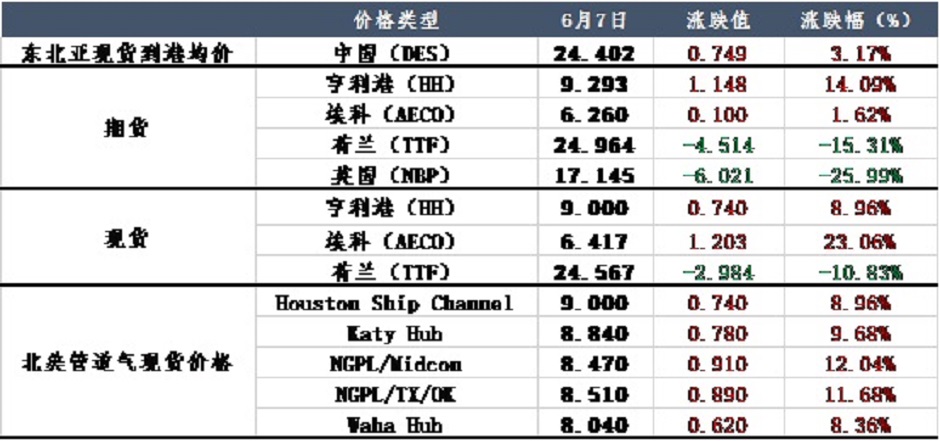

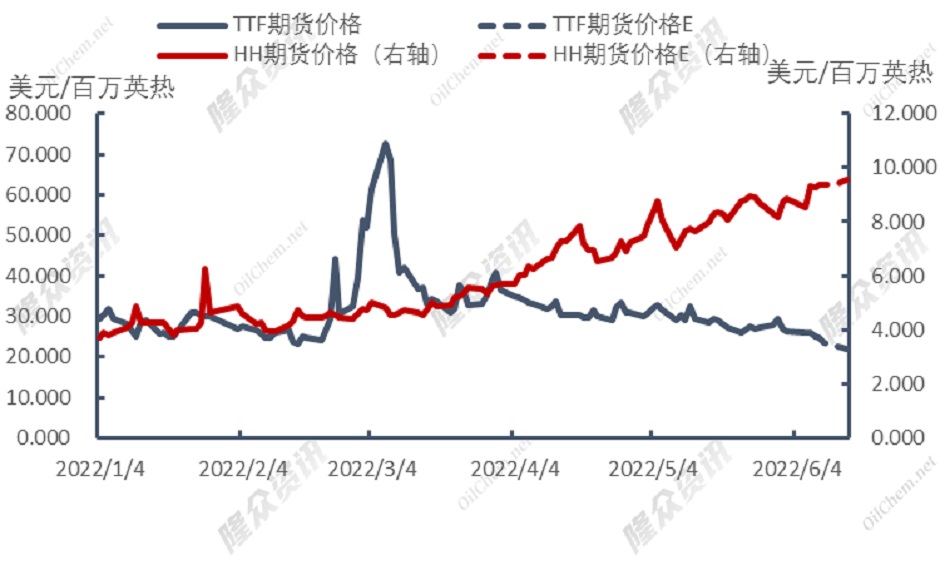

截至6月7日,美国天然气期货价格为9.293美元/百万英热,环比上周期(5.31)上涨1.148美元/百万英热,涨幅为14.09%;荷兰天然气期货价格为24.964美元/百万英热,环比上周期(5.31)下降4.514美元/百万英热,跌幅为15.31%。

美国方面,美国国家海洋和大气管理局预测,美国南部、西部、中西部等地未来平均气温均高于正常水平,发电需求将会持续增加,目前美国正处于枯水期,水力发电减少,国内市场对LNG需求不断增加,美国天然气库存难以保持较快增速,今年冬季美国天然气储备堪忧,多种因素不断推涨美国天然气期货价格。

欧洲方面,由于6月3-17日对海底运输管道进行例行技术检修,“北溪”管道在德国Nel与Opeal入境点输入俄气有所下降,但整体影响不大。挪威地区一出口终端自2020年火灾后首次恢复出货,其理论上每年可向全球增加430万吨LNG供应,且欧洲气温始终保持温和状态,LNG使用量较少,目前欧洲LNG库存已超过50%,市场情绪较为健康,欧洲天然气期货价格不断回落。

截至6月7日,美国天然气现货价格为9.00美元/百万英热,环比(5.31)上涨0.74美元/百万英热,涨幅为8.96%。加拿大天然气现货价格为6.417美元/百万英热,环比(5.31)上涨1.203美元/百万英热,涨幅为23.06%。

北美地区天然气价格整体上涨,加拿大地区天然气现货价格不断追涨美国天然气现货价格,北美地区整体LNG价格受欧洲亚洲进口需求及美国内部需求增加而上涨。

截至6月7日,东北亚现货到港中国(DES)价格为24.402美元/百万英热,环比(5.31)上涨0.749美元/百万英热,涨幅为3.17%;TTF现货价格为24.567美元/百万英热,环比(5.31)下降2.984美元/百万英热,跌幅为10.83%。

目前主消费地之间套利价差趋近于无,欧洲市场由于供大于求价格不断回落,亚洲地区由于疫情不断缓解,且各国纷纷进入冬季储备期,采购LNG需求有所增加,市场价格小幅上涨。

单位:美元/百万英热

b)库存

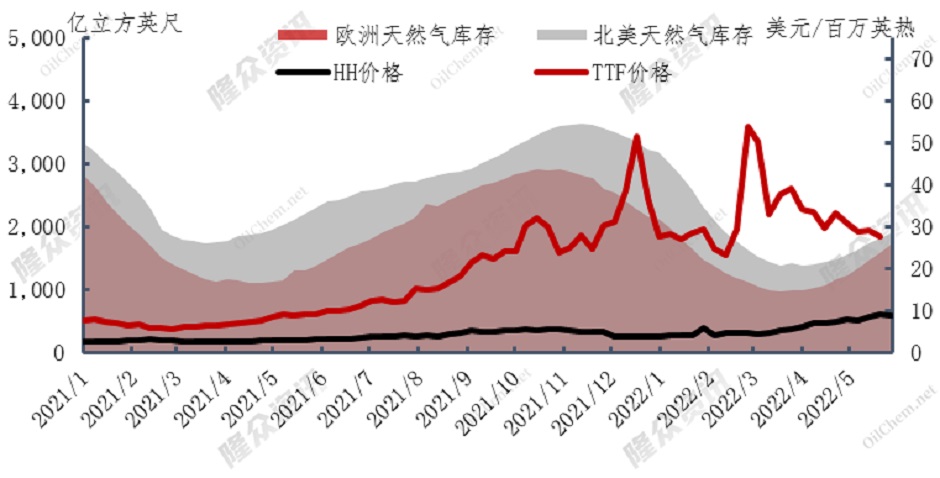

截至5月27日当周,根据美国能源署报告显示,美国天然气库存量为19,020亿立方英尺,环比增加900亿立方英尺,增幅4.97%;库存量比去年同期低3,970亿立方英尺,降幅17.3%;比五年均值低3,370亿立方英尺,降幅15.1%。

截至5月27日当周,根据欧洲天然气基础设施协会数据显示,欧洲天然气库存量为17,216.47亿立方英尺,环比上涨1,372.69亿立方英尺,涨幅8.66%;库存量比去年同期高3,444.81亿立方英尺,涨幅25.01%。

欧洲库存已升至近五年平均库存水平以上,正在上升的库存能够为动荡的市场注入一针强心剂,支撑后市价格走跌,美国库存增速较为缓慢。

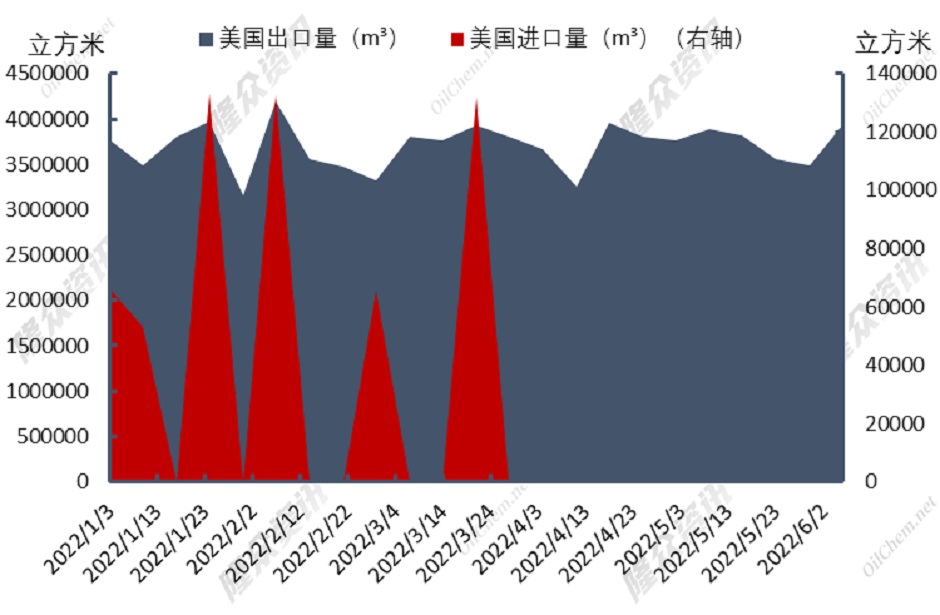

c)液态进出口

本周期(6.6-6.12)美国预计进口量为0m³;美国预计出口量为3938321m³,环比上周期实际出口量3485375m³上升13.00%。

欧洲LNG进口需求保持强劲,亚洲LNG进口量有所增加,带动美国出口船期上涨。

2.中国LNG市场周度综述

a)市场概况

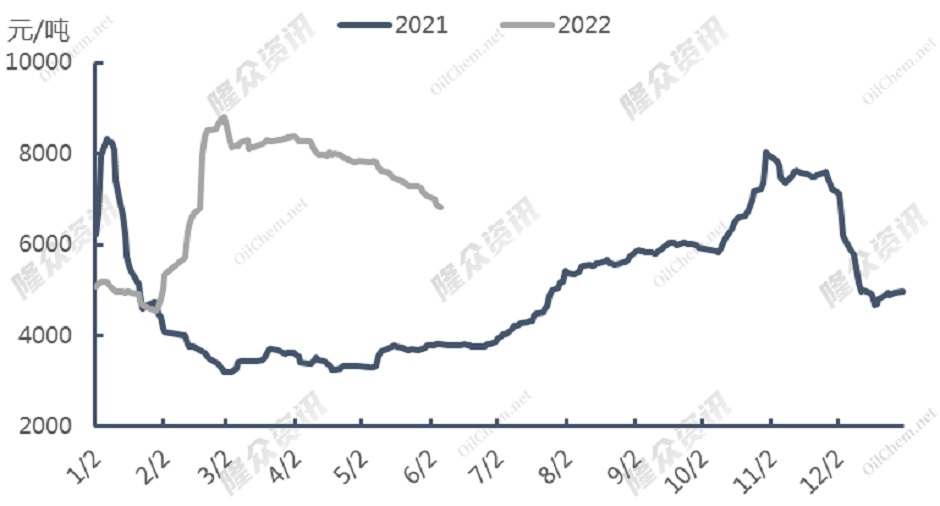

截至6月8日,LNG接收站价格报7091元/吨,较上周下降3.46%,同比增长85.48%。

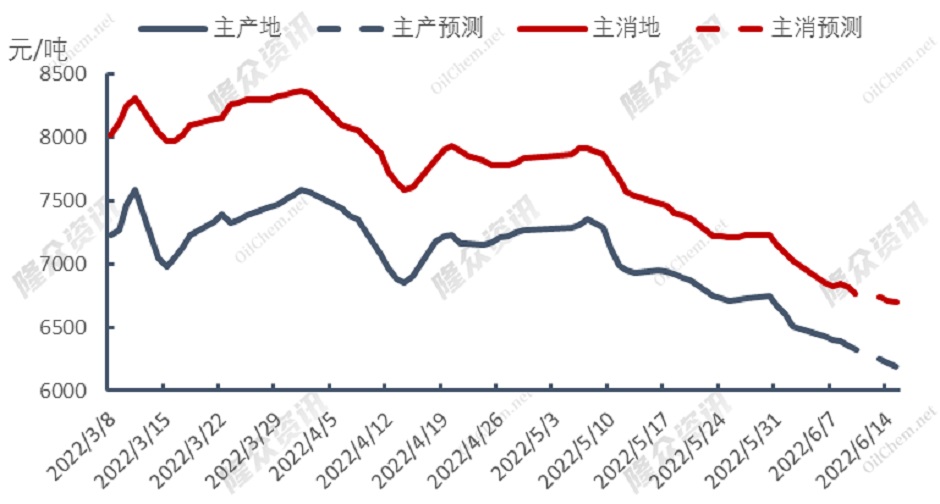

主产地价格持续下降,市场下游整体需求难以提振,低价海液不断冲击市场,液厂销售困难,截至6月8日,LNG主产地价格报6387元/吨,较上周下降3.27%,同比上涨74.51%。

消费地价格持续下降,目前国内疫情防控等级逐渐下降,市场资源流通性增加,贸易竞争加剧。截至6月8日,LNG主消费地价格报6843元/吨,较上周下降5.04%,同比上涨77.93%。

截至6月8日,当日国内LNG工厂总库存量29.72万吨,环比下跌7.21%。受端午假期影响,国内液厂存在降价排库行为,市场整体销售尚可,LNG工厂库存有所下降。

b)供给

本周(06.01-06.07)国内216家LNG工厂开工率调研数据显示,实际产量49871万方,本周三开工率50.55%,环比上周上涨0.24个百分点。本周三有效产能开工率53.82%,环比上周上涨0.25个百分点。新增停机检修工厂数量为9,产能共计733万方/日;新增复产工厂数量为7,产能共计700万方/日。(备注:停产2年以上定义为闲置产能;有效产能是指剔除闲置产能之后的LNG产能。国内LNG总产能14095万方/日,长期停产28家,闲置产能754万方/日,有效产能13341万方/日。)

海液方面,国内8座接收站共接收LNG运输船11艘,接船数量较上周减少6艘,到港量78.28万吨,环比上周111.94万吨下降30.07%。本周期主要进口来源国为澳大利亚、卡塔尔、俄罗斯,到港量分别为25.8万吨、17.92万吨、13.75万吨。分接收站来看,中石油曹妃甸接船3艘,中海油莆田接船2艘,其余接收站各接船1艘。

c)需求

本周(06.01-06.07)国内LNG总需求为47.24万吨,较上周(05.25-05.31)减少3.75万吨,跌幅为7.35%。国内工厂出货总量为29.72万吨,较上周(05.25-05.31)减少2.31万吨,跌幅为7.21%。端午假期市场流通性下降,工厂出货不畅,出货总量有所下降。

海液方面,国内接收站槽批出货总量为7833车,较上周(05.25-05.31)9391车下降16.59%。接收站槽批受端午假期影响,槽批量有所下降。

3.中国LNG市场分行业概况

a)车用市场需求

隆众资讯采样12个地区样本中,祁县、成都、南京、济南、武汉、石家庄、天津、西南、兰州、广州10个城市加气站价格下降,其余地区价格稳定。本周受端午假期影响,上游降价销货,且加气站销量不佳,整体价格有所下降。

本周LNG价格有所下降,但邯郸、淄博采样地区LNG气化后价格依旧高于管道气零售价格,与管道气相比并无优势。

(备注:LNG折合方价过程中气化率取1400方/吨。)

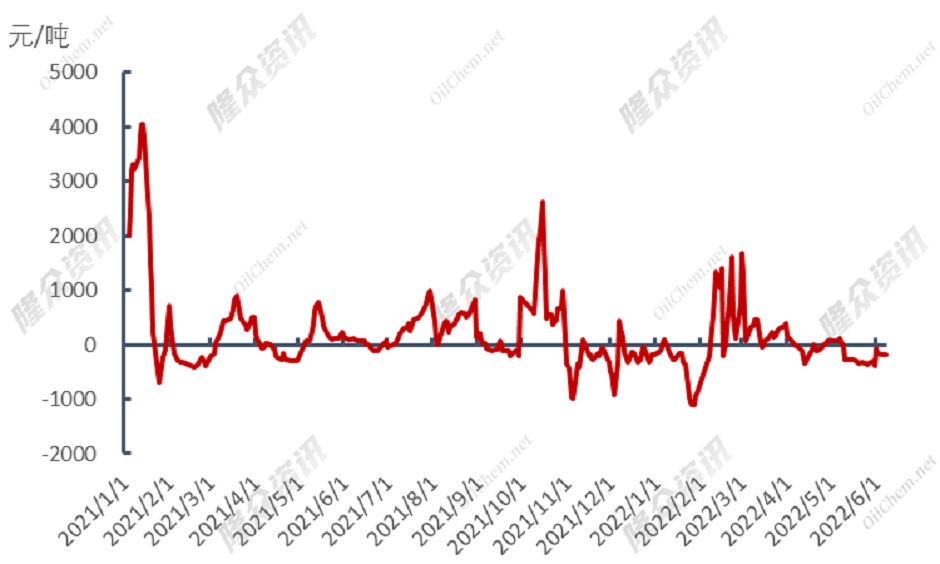

b)工厂加工利润

6月上旬(1-10日)西北LNG工厂原料气竞拍成交价格4.0-4.36元/立方米,低价较上期下降0.33元/方,高价较上期下降0.07元/方。上游成本有所下降,市场利润小幅上涨。

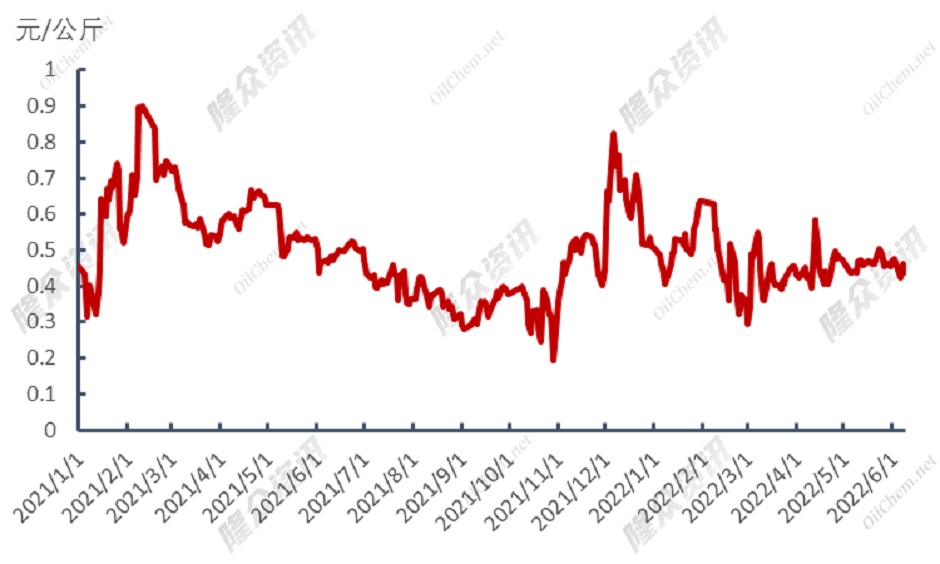

c)加气站零售利润

截至6月8日,国内LNG气站平均利润为0.439元/公斤,较上周下降0.32元/公斤。

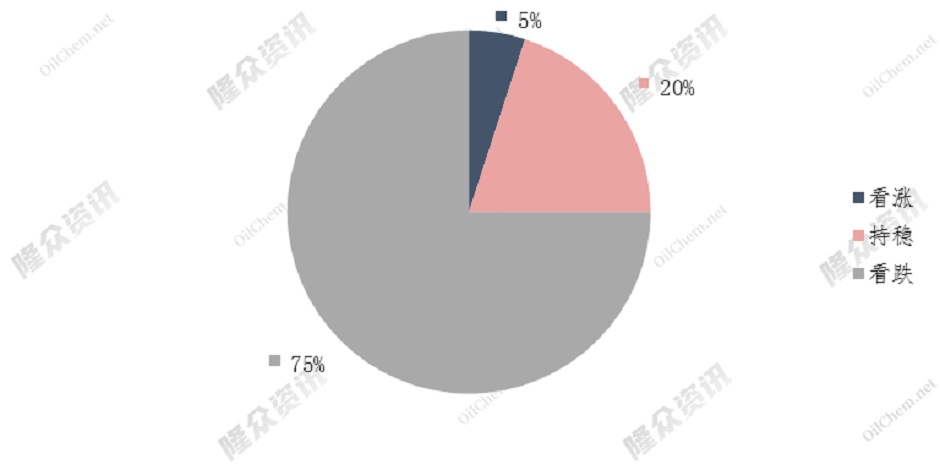

4.市场心态调研

国产气主流观点:部分工厂检修结束,LNG工厂复工复产后,西北产量或有所增加

海气主流观点:下游需求无好转,价格不断走跌,市场看空心态较强

国际主流观点:美国由于内外需求拉动价格持续上涨,主消费地由于需求稳定价格将会回落

5.下周价格预测

a)国内价格预测

6月中旬西北原料气竞拍即将开启,目前上游液厂利润仍处于倒挂状态,预计主产地价格将持续下降。

主消费地由于需求难以提振,价格将呈下降趋势。

b)国际价格预测

目前东北亚地区需求不断上涨,但长协资源较多,市场价格难以爬升,承购商更倾向于低价资源,预计东北亚现货价格将会在22美元/百万英热震荡调整。

本周TTF期货价格呈下降趋势,由于一挪威液化出口终端恢复,市场供应不断增加,且下游需求保持稳定,市场库存保持较高位,未来市场利空因素较强,预计TTF期货价格将持续下行。

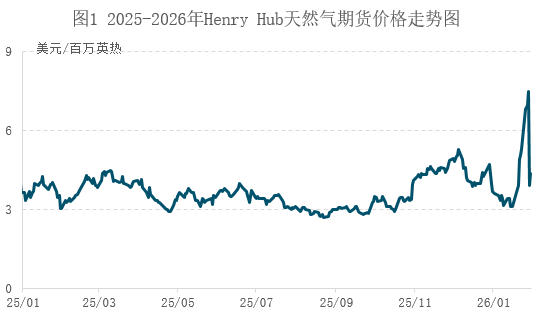

美国天然气期货价格持续走高,国内外需求不断推动HH期货价格上涨,且美国国内库存增速较缓,市场对冬季供暖焦虑情绪严重,市场利多因素较多,预计未来价格将持续上涨。

为了把控价格波动风险,可参与天然气期货市场。但目前国内暂无天然气期货,放眼国际市场,上文提过的亨利港天然气期货(合约代码:NG)是全球领先的衍生品市場

芝商所旗下的天然气期货合约,与国际天然气市场具有紧密的联系,能够反映美国天然气市场的价格情况,也是全球天然气市场定价基准之一。目前亨利港天然气期货合约是全球交易量最高的天然气期货合约之一,流动性充裕,日均交易量超过43万份,市场参与者建仓或平仓都十分便利,而且有助于增强该合约的价格发现功能。了解更多,请访问芝商所亨利港天然气期货合约专页(https://www.cmegroup.cn/henryhub/),或关注芝商所微信公众号(ID:cmegroup)。更紧贴市场行情,请前往芝商所网站https://go.cmegroup.com/l/502091/2018-09-19/4r494l,免费订阅

天然气市场周报,每周四准时获取最新资讯。

声明

本报告仅供山东隆众信息技术有限公司(隆众资讯)的客户使用,未经隆众资讯授权许可,严禁任何形式的转载、翻版、复制或传播。如引用、刊发,须注明出处为隆众资讯,且不得对本报告进行任何有悖原意的引用及修改。

本报告所载信息为隆众资讯认为可信的公开信息或合法获取的调研资料,隆众资讯力求但不保证所载信息的准确性和完整性。本报告中的内容仅供客户参考,不构成任何投资、法律、会计或税务的最终操作建议,任何人根据本报告作出的任何投资决策与隆众资讯及本报告作者无关。

若对本报告有疑议,请致信pengt oilchem.net邮箱,我们将及时反馈处理。