作者 对冲研投

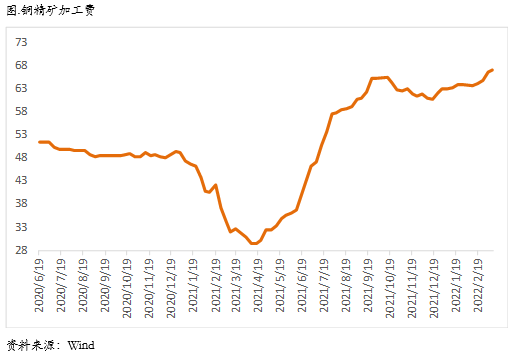

2022-03-14摘要:虽然上周公布的2月中国社融等金融数据表现不佳但并不需要太过悲观,2月本来就存在季节性效应,况且今年还受到1月历史性爆表、2月局部地区有疫情等因素的影响,因此不需要对后续总需求过于悲观,要想完成5.5%的经济增长目标,仍然需要在相关领域有所作为,在海外的通胀为铜价提供下方边际之后,铜价的走向更多需要依靠国内需求来提供驱动,我们仍然认为在需求的回升之下库存有持续去化的空间,铜价还远不能说就已经见到今年的高点。

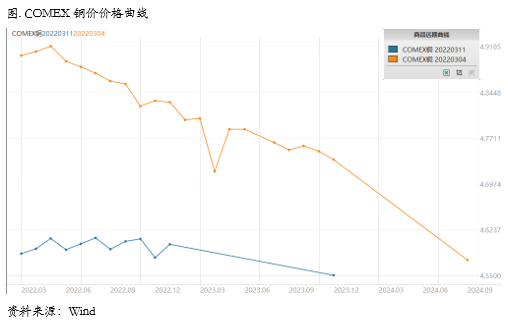

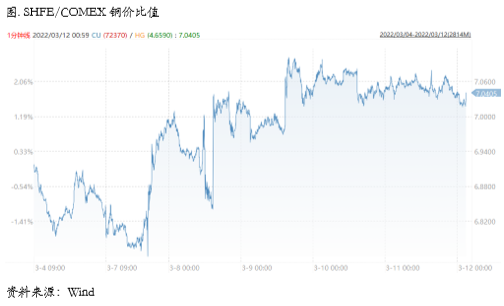

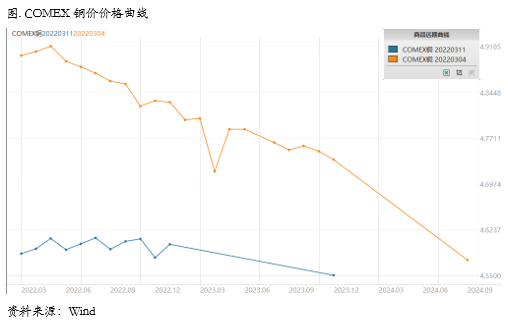

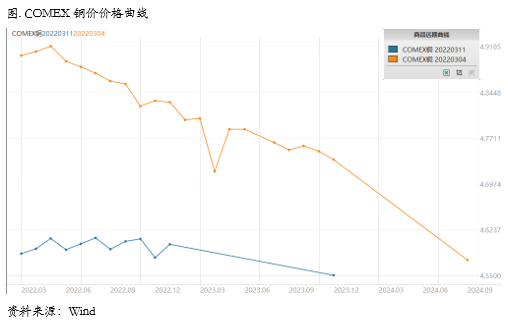

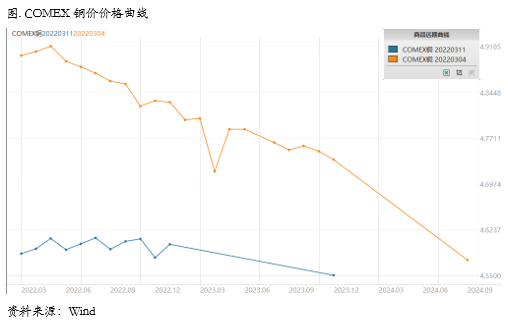

上周COMEX铜价格曲线较此前向下位移,价格曲线近端从back结构变得更为平坦,此前我们周报中均提示跨月以borrow头寸为主,上周出现了回摆,但我们觉得仍然可以坚持以borrow为主。此前一段以来COMEX曲线的近端就围绕着平缓的结构上下摆动,并没有特别明显的趋向性。此前北美地区的精炼铜显性库存有所增加,有主要的市场玩家在向美国地区搬货,这种情况的原因是地区价差带来的。不过目前这种情况可能会出现变化,地区价差回到了此前的正常水平,预计向美国搬货的情况会有所缓解,最近一到两周COMEX库存开始出现连续下降,因此我们认为价差结构可能将在一段时间内维持back,甚至变得更为陡峭。

三、国内外市场跨市套利策略

四、宏观、供需和持仓,铜市场影响因素深度分析

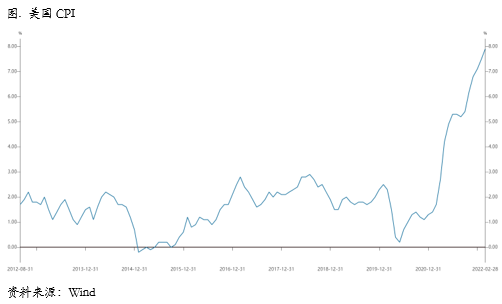

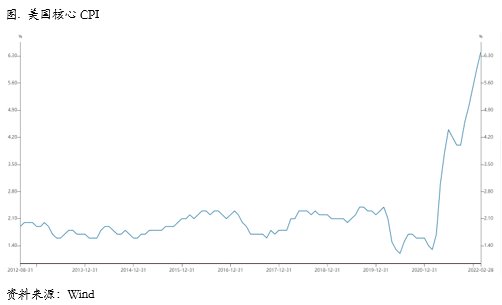

美国2月CPI环比和同比涨幅均较1月明显扩大,凸显美国通胀压力仍未有缓和迹象。2月物价大幅攀升主要受能源、住房和食品价格上涨等因素影响。剔除波动较大的食品和能源价格后,核心CPI环比上涨0.5%,同比上涨6.4%,为1982年8月以来最大同比涨幅。

具体来看,美国2月能源价格环比上涨3.5%,同比上涨25.6%。其中,汽油价格环比上涨6.6%,同比上涨38%;燃料油价格环比上涨7.7%,同比飙升43.6%。此外,美国2月食品价格环比上涨1%,同比上涨7.9%,创1981年7月以来最大同比涨幅。同时,占CPI比重约三分之一的住房价格环比上涨0.5%,同比上涨4.7%,创1991年5月以来最大同比涨幅。二手车价格环比小幅下降0.2%,同比大幅攀升41.2%。

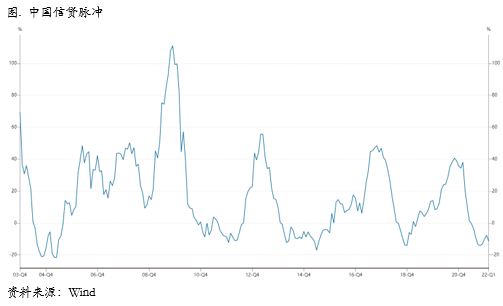

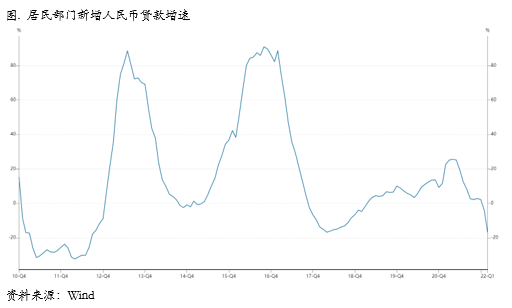

结构:实体融资需求依然低迷,2月末票据利率回落已有预示。2月新增人民币贷款为9084亿元,显著低于市场预期的1.45万亿,同比少增4329亿元。2月受春节影响为信贷小月,贷款增量会出现季节性回落,但2月数据远低于预期,反映出当前实体融资需求未得到有效刺激,其有效融资需求仍偏弱,也反映了目前疫情边际恶化以及地缘政治风险抬升给政策托底信贷带来了新的挑战。具体来看,2月企业中长贷增加5052亿元,同比大幅少增5948亿元;而票据融资增加3052亿元,同比多增4907亿元,企业短贷增加4111亿元,同比多增1614亿元。企业端融资继续体现为短贷平稳增长,票据融资冲量。通过票据利率情况也可以预测,我们在2月月报中提到过,2月下旬票据利率大幅回落,2月信贷融资可能不及预期。2月新增居民短贷减少2911亿元,同比多减220亿元,居民中长贷减少459亿元,为历史首次出现负增长,同比多减4572亿元。

节奏:宽信用进程被打断,政策预期回升。结合1月与2月数据来看,当前实体融资需求仍然较弱,宽信用尚未到来。在俄乌冲突扰动金融稳定,疫情反复导致经济下行压力增大的背景下,结合两会发布的政府工作报告中提到,要加大货币政策的力度,扩大新增贷款规模,为实体提供更有力支持。我们认为3月政策窗口期降准降息概率加大。因此不必对2月社融数据过度悲观。

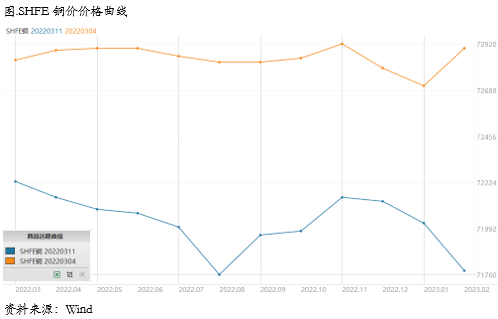

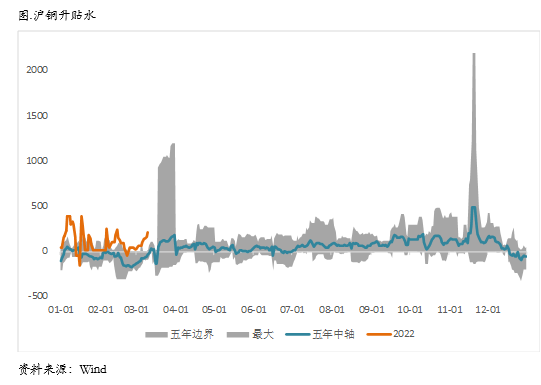

现货方面,上海电解铜现货对当月合约报于升水180~升水240元/吨,均价升水210元/吨。现货市场升水高开高走,市场货源较少的情况下,无论是下游还是贸易商都有补库需求推涨升贴水。进口比价短暂打开后短期内市场进口量依旧有限,但前期冶炼厂出口量仍在进行当中,市场整体库存依旧偏紧,盘面跌至72000元/吨后引发贸易商和下游同步补货推高升水,当下盘面月差结构较小也给予市场一定推波信心。

库存方面,全国主流地区铜库存环比周一下降1.14万吨至21.60万吨,较节前的9.87万吨增加11.73万吨,今年节后33个自然日的累库量要较去年的12.17万吨减少0.44万吨,实现了周度去库和累计增量减少双下降,国内库存拐点已经出现的可能性较大。相比周一库存的变化,全国各地的库存仅上海地区出现小幅增加,其他多数地区均是减少的。

需求方面,上周精铜杆开工率继续回升4.3个百分比,电解铜杆消费持续好转,企业成品库存有所下降。从调研来看,周内大幅波动的铜价仅在周初对铜杆消费造成短暂影响,周中铜价回落后消费恢复正常。随着漆包线和电线电缆订单的持续好转,其对于铜杆的需求也在持续提升。同时,本周含税再生铜杆货源仍紧俏且价格较高,对于精铜杆的冲击仍较弱。总体来看,本周精铜杆新增订单表现较好,大型企业由一条线增产至两条线,且成品库存开始下降,中小型企业订单也环比增加,铜杆消费趋于向好,预计下周开工率仍将稳步回升。

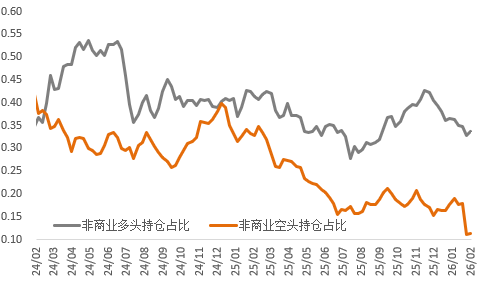

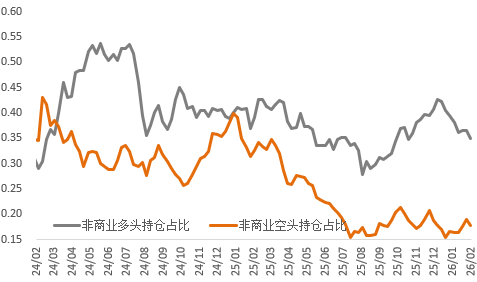

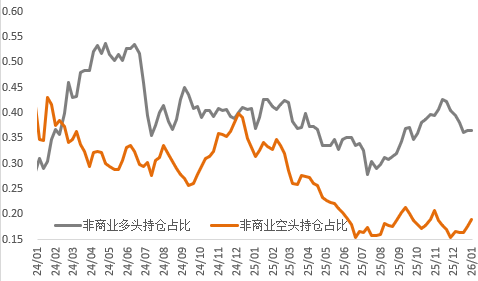

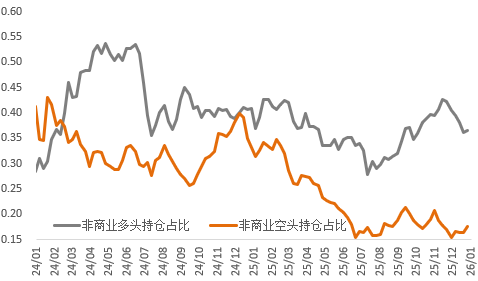

从CFTC持仓来看,上周非商业多头持仓占比环比继续下降,空头持仓占比上升幅度更加明显。根据我们了解,确实有一些海外基金在平掉多头头寸,多头占比可能会进一步下降。

总的来看,虽然上周公布的2月中国社融等金融数据表现不佳但并不需要太过悲观,2月本来就存在季节性效应,况且今年还受到1月历史性爆表、2月局部地区有疫情等因素的影响,因此不需要对后续总需求过于悲观,要想完成5.5%的经济增长目标,仍然需要在相关领域有所作为,在海外的通胀为铜价提供下方边际之后,铜价的走向更多需要依靠国内需求来提供驱动,我们仍然认为在需求的回升之下库存有持续去化的空间,铜价还远不能说就已经见到今年的高点。

免责声明

所有意见表达反映了作者的判断,可能会有所变更,且并不代表芝商所或其附属公司的观点。内容作为一般市场综述而提供,不应被视为投资建议。信息从据信为可靠的来源获取,但我们并不保证内容是准确或完整的。我们不保证提到的任何走势将会继续或预测将会发生。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。过往业绩并不预示将来结果。本内容不得被解释为是买卖或招揽买卖任何衍生品或参与任何特定交易策略的推荐或要约。如果在任何司法辖区发布或传播本内容会导致违反任何适用的法律法规,那么,本内容并不针对或意图向在该司法辖区的任何人发布或传播。

观看网上课程,认识期货和期权市场,掌握交易过程的每个阶段

查看期货教程了解独家资讯,获得活动邀请,及时接收新闻及预警

订阅芝商所报告