作者 对冲研投

2022-02-21摘要:今年的情况跟去年同期截然不同。去年市场普遍预期经济修复的动力强劲,铜价可以在持续累库的情况下不停上涨,但是今年的情况可能不同,对经济的动能预期并不强,只是通胀的氛围浓厚,抑制了铜价的回调空间,那么后续消费的表现、库存的表现就非常重要,如果想要看到铜价真正突破这个震荡区间,需要看到库存的良好的去化,否则铜价很有可能还是以震荡为主。

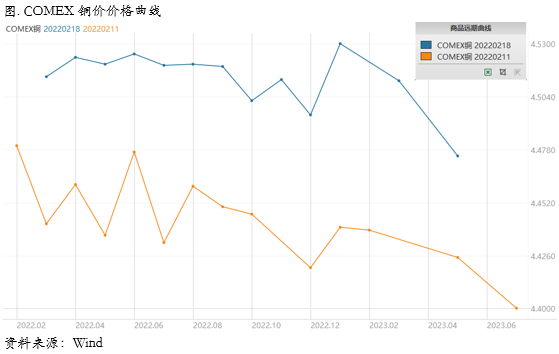

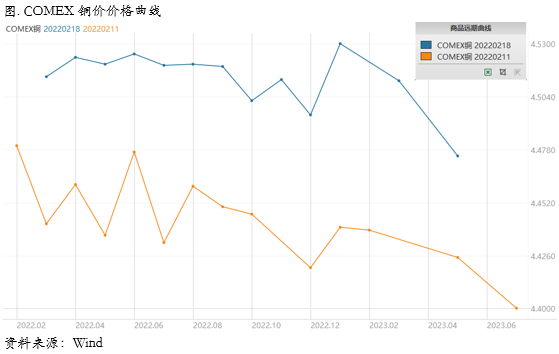

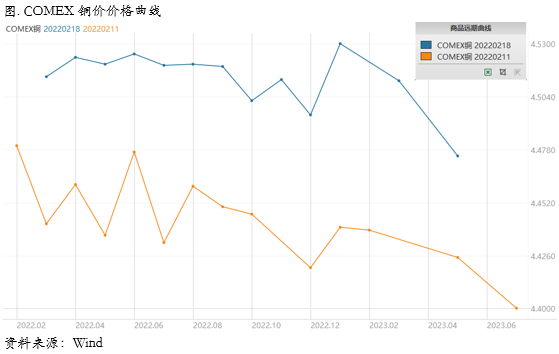

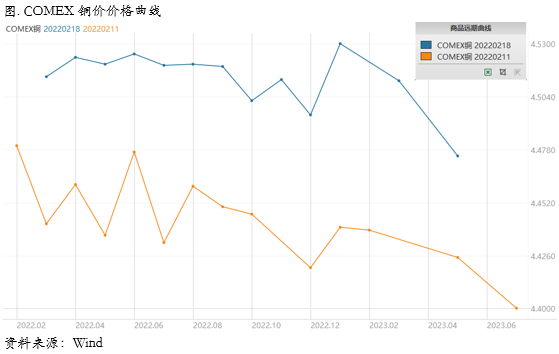

上周COMEX铜价格曲线较此前向上位移,不过价格曲线的近端开始从此前的back结构变为小幅contango结构。近一段时间以来COMEX曲线的近端就围绕着平缓的结构上下摆动,这一现象背后的主要原因就是最近北美库存持续小幅增加。此前北美地区的精炼铜显性库存有所增加,有主要的市场玩家在向美国地区搬货。不过目前这种情况可能会出现变化,地区价差回到了此前的正常水平,预计向美国搬货的情况会有所缓解,最近一到两周COMEX库存开始出现连续下降,我们认为这种趋势可能会得到延续,因此COMEX铜价格曲线后续可能会重新回归至back结构作为常态,可以考虑择机进行borrow操作。

二、上周SHFE铜市场回顾

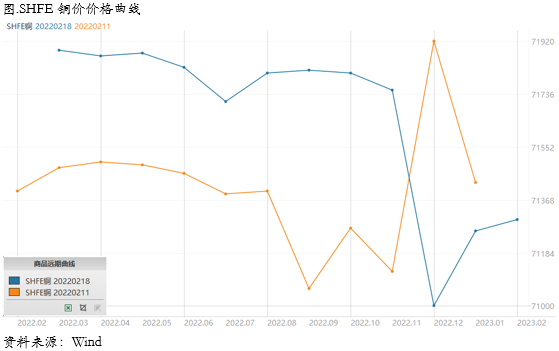

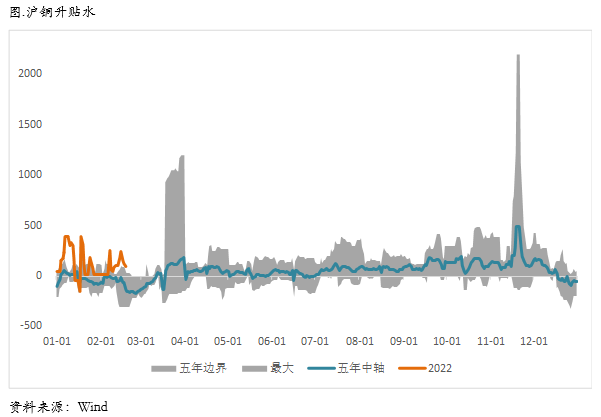

上周SHFE铜价格曲线较此前整体位移向上,价格曲线近端重新呈现小幅back结构。虽然上周国内升水在节后一度有所拉高,但是可能更多是受到一些贸易商挺升水的操作,目前仍然处于累库过程之中,从地区来看,上海的累库幅度偏低,而广东相对偏高,这可能也反映了出口需求的暂时疲软。不过从我们的整体预估来看,今年国内铜还是存在缺口,需要通过进口来补充,在进口偏少的时间窗口下现货和月差更有可能走强。我们认为可以考虑逐步择机布局borrow头寸。

四、宏观、供需和持仓,铜市场影响因素深度分析

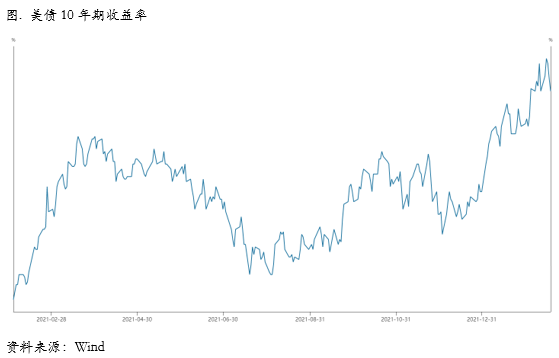

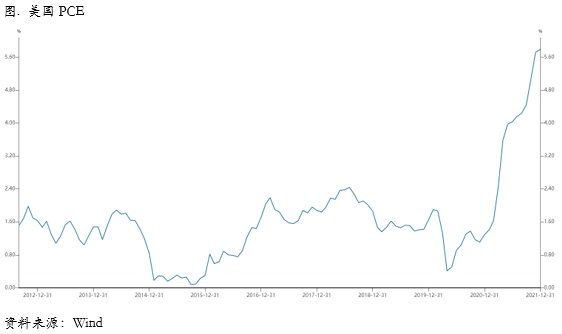

鸽派纪要透露的新信息有限。加息缩表的节奏已经被市场充分预期。相比于1月份会议上的鹰派表态,1月会议纪要的内容相比于当下的市场预期则显得相对鸽派,纪要中几乎没有提供任何超过1月会议的信息,既没有关于3月是否可能直接加息50基点的讨论,也没有太多缩表计划额外的信息。继续被确认的是缩表的节奏会比上个周期更快。纪要中主要关于缩表的新信息是MBS可能被主动缩表,以及大幅度缩表是适当的。

美联储对于鹰派表态的效果表示总体满意。给金融市场泼冷水的效果不错。许多委员注意到委员会最近的表态对金融状况的影响,认为这些表态和沟通有助于改变私营部门对政策前景的预期使其更符合委员会对适当政策的评估。委员们对实体经济的评估较积极,相比于2015年开始加息的时候,委员们认为当下“经济活动增长前景更为强劲,通胀显著更高,劳动力市场明显更紧”。

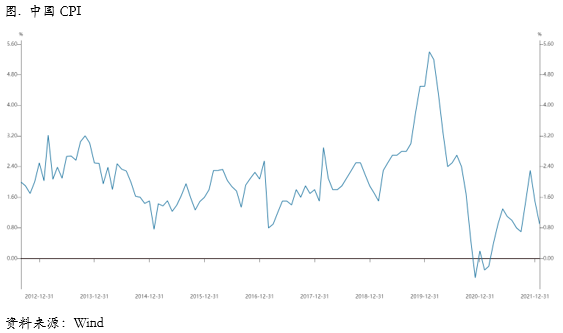

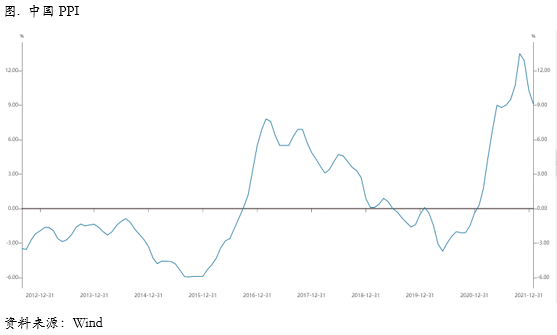

PPI环比降幅收窄,同比涨幅回落,需关注国际原油价格波动影响。2022年1月PPI环比由2021年12月的下降1.2%转为下降0.2%,同比涨幅比2021年12月回落1.2个百分点。PPI环比下降、同比涨幅回落存在三方面的原因,一是保供稳价政策效果持续显现,煤炭、黑色金属价格继续回落,煤炭开采和洗选业PPI同比回落15.5个百分点,二是国际油价受OPEC+增产速度约束有所回升,国内石油相关行业价格回暖,石油和天然气开采业价格环比由2021年12月下降6.9%转为上涨2.6%,三是受节日因素影响,自2021年11月以来高炉开工率波动下行,钢材、水泥等材料需求较弱,粗钢生产小幅回升但仍处于低位,钢材库存持续下行。

展望后期,在2021年高基数的背景下,我们预计2022年PPI同比整体将明显回落,下半年或将落入负值区间,需关注国际原油价格波动影响。由于当前供给端不确定性尚存,其上行空间大于下行空间。

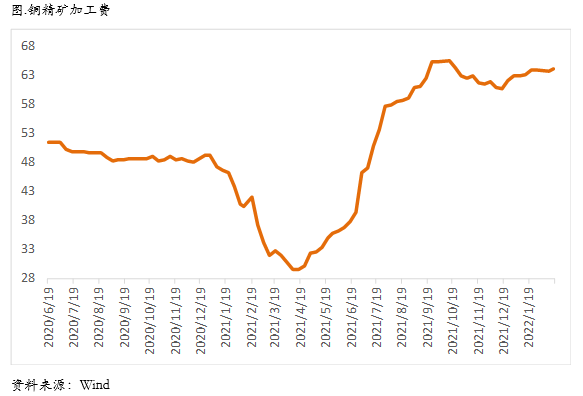

精铜方面,上海市场贸易商交易活跃,积极出货,货源较为宽裕。国内冶炼厂到货量充足,库存从上周9.86万吨上涨至本周10.87万吨,累库趋势延续。前半周临近交割,下游加工企业拿货意愿一般,少部分企业等待元宵节后再开工,市场成交主要青睐低价平水铜货源。周三交割后,开盘报价快速回落,好铜成交集中在升水140~170元/吨,平水铜升水120~150元/吨。后半周升水持续收窄,至周五报好铜升水100~120元/吨,平水铜升水80~100元/吨。随然近期进口盈亏延续亏损,但冶炼厂产能充足,市场库存累库趋势不减,高铜价抑制下游消费。供强需弱格局下,现货升水或将收到压制,预计下周现货报升水50~升水200元/吨。

库存方面,全国主流铜地区市场库存环比周一增加1.36万吨至21.18万吨,较节前的9.87万吨增加11.31万吨,今年节后12个自然日的累库量要较去年的9.89万吨多1.42万吨,除今年节后复工时间较晚外,华东疫情再度爆发令华东消费未能持续增加也是令今年库存增幅较大的原因之一。相比周一库存的变化,全国多数地区的库存均是增加的,部分地区更因冶炼厂交割令库存增加。具体来看,上海地区库存增加1.04万吨至12.61万吨;江苏地区库存增加0.1万吨至2.02万吨,浙江地区库存增加0.22万吨至0.22万吨,江西地区库存增加0.3万吨至0.3万吨,重庆地区库存增加0.08万吨至0.38万吨。广东地区库存减少0.19万吨至5.36万吨;成都地区库存减少0.03万吨至0.09万吨。天津地区库存减少0.1万吨至0.2万吨。展望后市,节后第二周库存增幅为2.65万吨,较第一周的8.66万吨明显减少,预计节后第三周库存的增幅将进一步减少。

需求方面,本周精铜杆开工率回升24.7个百分比,但是仍未恢复至正常水平。从调研来看,铜杆企业本周虽然都已经进入正常生产节奏,但下游企业的新增订单表现不及预期,对铜杆的需求有限,导致成品库存较上周出现明显增量。本周铜价仍位于高位,下游采购观望情绪加重,且周内1384元/吨的平均精废价差并不利好精铜杆消费,叠加苏州、南通等地疫情对运输的影响,精铜杆发货量不及预期。总体来看,元宵节后下游复工节奏较慢导致铜杆需求增速不及预期,叠加高铜价下精废价差的不利影响,精铜杆开工率回升缓慢。

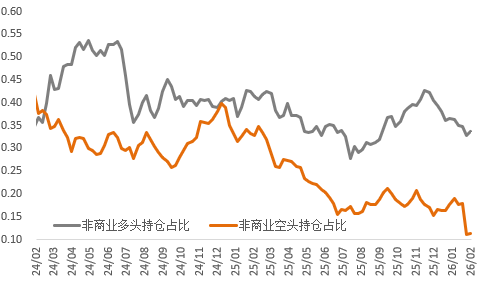

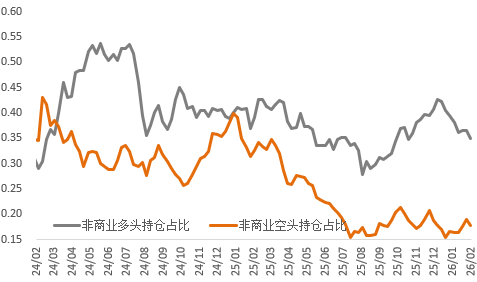

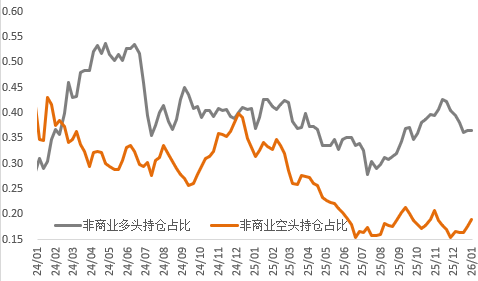

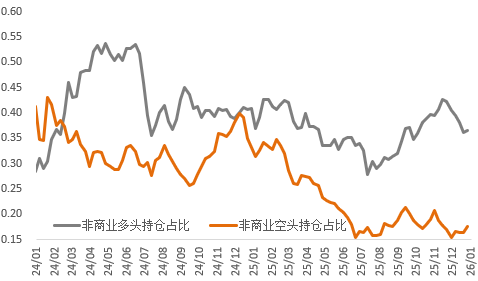

从CFTC持仓来看,上周非商业多头持仓占比环比继续下降,空头持仓占比上升幅度更加明显。根据我们了解,确实有一些海外基金在平掉多头头寸,多头占比可能会进一步下降。

总的来看,我们认为今年的情况跟去年同期有截然不同。去年市场普遍预期经济修复的动力强劲,铜价可以在持续累库的情况下不停上涨,但是今年的情况可能不同,对经济的动能预期并不强,只是通胀的氛围浓厚,抑制了铜价的回调空间,那么后续消费的表现、库存的表现就非常重要,如果想要看到铜价真正突破这个震荡区间,需要看到库存的良好的去化,否则铜价很有可能还是以震荡为主。

免责声明

所有意见表达反映了作者的判断,可能会有所变更,且并不代表芝商所或其附属公司的观点。内容作为一般市场综述而提供,不应被视为投资建议。信息从据信为可靠的来源获取,但我们并不保证内容是准确或完整的。我们不保证提到的任何走势将会继续或预测将会发生。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。过往业绩并不预示将来结果。本内容不得被解释为是买卖或招揽买卖任何衍生品或参与任何特定交易策略的推荐或要约。如果在任何司法辖区发布或传播本内容会导致违反任何适用的法律法规,那么,本内容并不针对或意图向在该司法辖区的任何人发布或传播。

观看网上课程,认识期货和期权市场,掌握交易过程的每个阶段

查看期货教程了解独家资讯,获得活动邀请,及时接收新闻及预警

订阅芝商所报告