作者 对冲研投

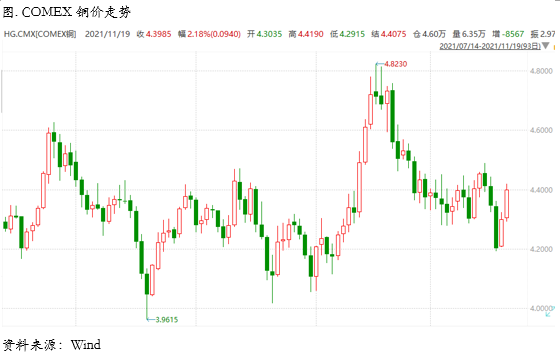

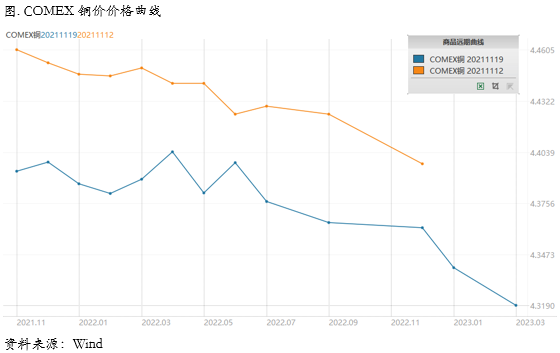

2021-11-22一、上周COMEX铜市场回顾

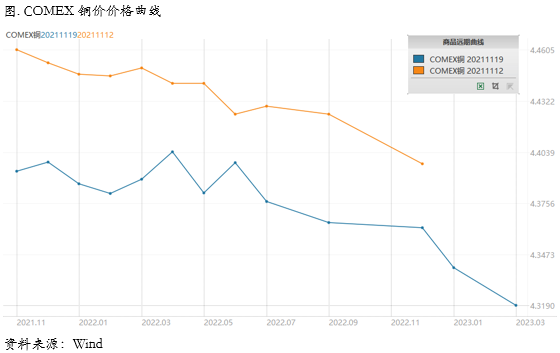

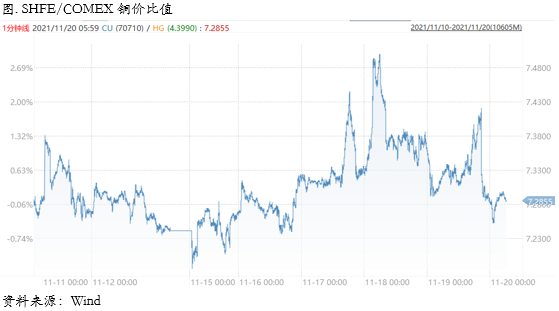

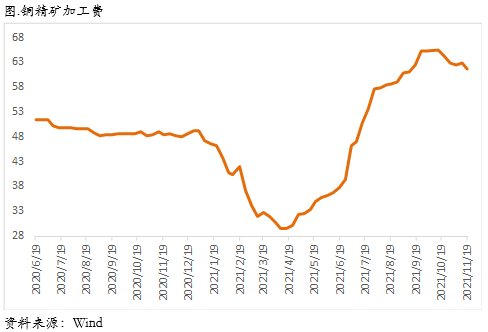

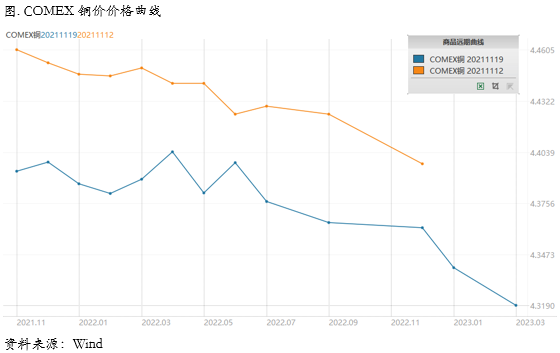

上周COMEX铜价格曲线较此前向下位移,价格曲线近端的back结构有所收敛,主要在于上周北美地区的精炼铜显性库存有所增加,有主要的市场玩家在向美国地区搬货,虽然目前看来这种操作并不具有可持续性,但是在短期内还是对价格曲线近端带来了一定扰动,也是对消费的一种考验。当然我们认为北美低库存的状态可能仍将维持,价格曲线可能还是会维持在back状态下的时间更多,因此还是可以考虑在合适的时候进行borrow头寸。

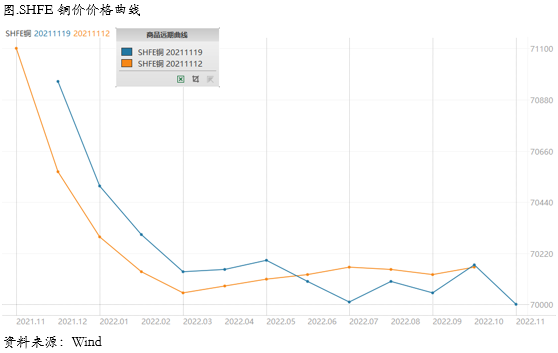

二、上周SHFE铜市场回顾

四、宏观、供需和持仓,铜市场影响因素深度分析

其主要投向为:道路和桥梁:该法案将提供1100亿美元用于维修美国老化的公路、桥梁和道路。其中,近400亿美元的桥梁资金是自修建国家公路系统以来最大的一笔专用桥梁投资。公共交通:为公共交通拨款390亿美元,将会扩展交通系统、改善残疾人的交通出行、为州和地方政府购买零排放和低排放的公交车提供资金。客运和货运铁路:为缓解全国铁路客运公司长期积压的维护工作,法案将提供660亿美元用于改善该公司的东北走廊以及其他线路。电动汽车:为电动汽车充电站拨款75亿美元,另外还将提供50亿美元用于购买电动和混合动力校车,以减少依赖使用柴油的校车。互联网接入:为宽带接入拨款650亿美元,旨在改善农村地区、低收入家庭和部落社区的互联网服务。电网现代化:为防止近年来日益频繁的断电,法案将斥资650亿美元提高电网的可靠性和复原力。它还将推动发展碳捕获技术,增加清洁氢等更环保的电力来源。机场:法案将投入250亿美元修缮机场的跑道、登机口和滑行道,并且翻修航站楼。还将修缮老化的空中交通管制塔。水和废水:为水和废水基础设施投资550亿美元。150亿美元用于更换铅管,100亿美元用于解决多氟烷基物质造成的水污染问题。

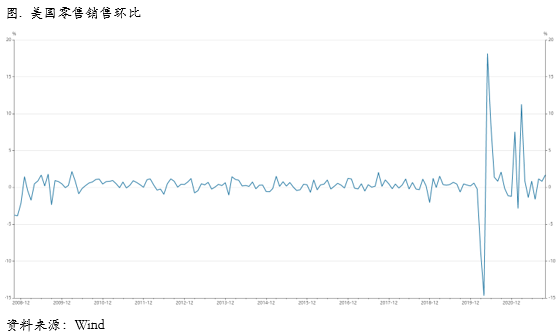

从对于大宗商品的需求角度而言,此次的支出规模大大低于此前市场普遍预期的4万亿美元,而且分摊5年完成,可能影响力度有限。

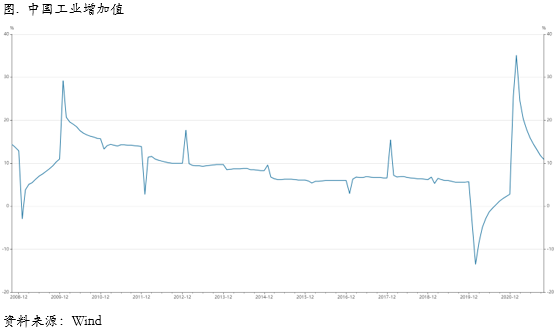

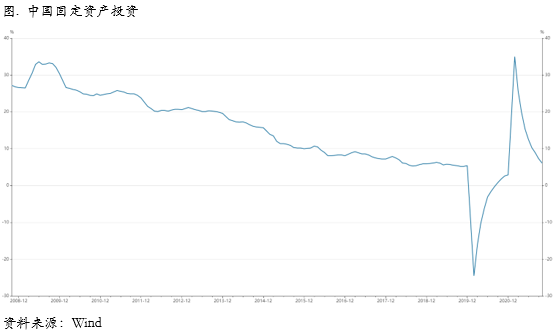

投资:制造业支撑作用增强,整体动力平稳。1-10月份固定资产投资两年平均增速持平于上月,投资端动能整体平稳。一是技改及消费需求回暖,带动制造业投资加快恢复。预计前期盈利高增和技术升级周期启动将推升制造业投资中枢,但地产出口需求趋弱、上游限产制约、中下游成本高企等因素将制约其修复高度。二是受财政发力后置和成本上行影响,基建投资两年平均增速延续低迷,基建托底作用偏弱。预计在专项债发行使用加快、十四五重大项目落地启动的共同支撑下,年内基建投资增速有望温和发力,但幅度不宜高估。三是受政策调控收紧和风险事件影响,房地产投资增速继续下行,预计在房企销售回笼资金难度加大、拿地意愿下降和政策调控定力较强的作用下,增速将延续回落趋势。

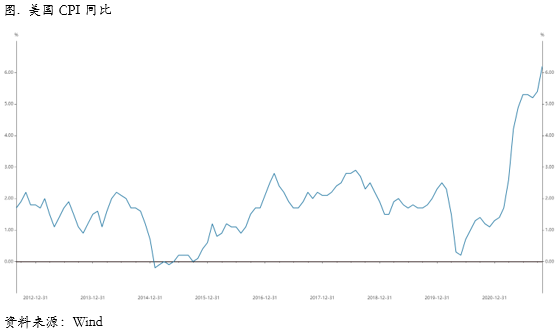

政策展望:加力可期,但发力高峰或延至明年。财政方面,预计四季度将加快发力托底经济,但鉴于明年地产、出口下行压力更大以及跨周期调节政策目标,政策效果将后延至明年初显现,四季度财政发力的效果可能相对平缓;货币方面,美联储启动Taper的影响或整体可控,国内货币政策将坚持“以我为主”;预计四季度大概率维持边际宽松、做好跨周期调节,但通胀仍处于高位,短期内大幅宽松的可能性不大,降息时点或有所后移,结构性政策发力或仍为主导。

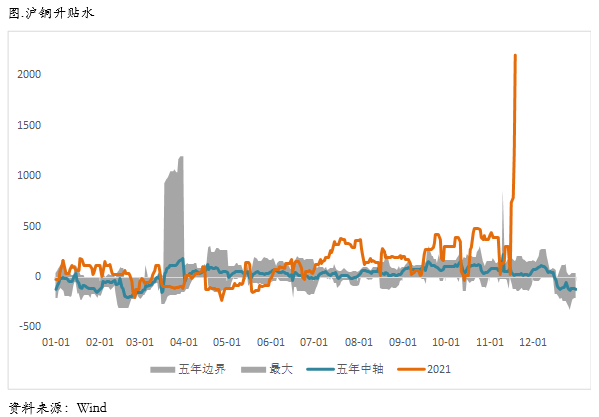

精炼铜方面,上海地区,库存延续降势,可流通货源偏紧,周内进口窗口虽有打开,但海关通知自11月15日-12月25日期间暂时控开增值税发票,这将导致国内现货市场年末前进项发票处于紧张稀缺状态,货紧票缺令现货升水疯狂飙涨自周初换月后的升水650-850元/吨日渐攀升,周四升水1000-1450元/吨,周五升水1900-2450元/吨,升水水平创下十年以来的新高,拥有票证齐全的库存货源的持货商即拥有了绝对的价格掌控权和话语权,月度长单结束前若进项发票的矛盾不能缓解,升水疯狂状态恐难平息。

废铜方面,国内废铜供需整体保持偏紧,尤其周内铜价持续下跌时,废铜供应进一步紧缩,成交价格较为坚挺,直到周五铜价反弹后,市场废铜货源才有所增加,利废企业采购好转。目前电解铜升水太高,短期内难恢复到正常水平,相关的电解铜产品价格同步跟涨,导致精废价差再次扩大,废铜产品具有价格优势,预期将迫使线缆等企业增加废铜消费,废铜供需或会环比收紧。

需求方面,本周国内主要精铜杆企业周度开工率约为68.1%,较上周减少1.72个百分比。从调研来看,下游线缆受房地产订单走弱影响较大,需求受到一定拖累。从整体的消费来看,漆包线订单的回暖及头部线缆企业订单的稳定仍对精铜杆的消费有所提振,近期订单表现平稳。但出乎意料的高升水打乱了市场节奏,自周四起铜杆订单出现明显减弱。而随着周五铜现货升水飙升创下10年来新高,华东地区精铜杆零单加工费含升水直超2700元/吨,在如此高位下,下游线缆厂、漆包线订单骤减,零单成交寥寥。铜杆企业对于下周升水表示焦虑,周五销售不佳,成品库存有所增加,倘若下周升水持续高位,再生铜杆的冲击将更加明显,企业或只能被迫减产。

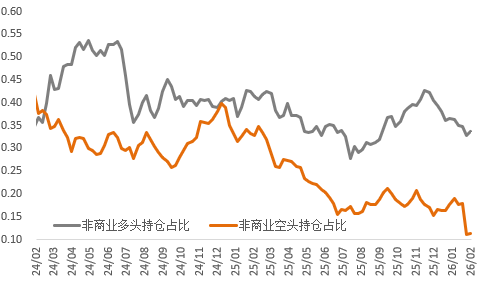

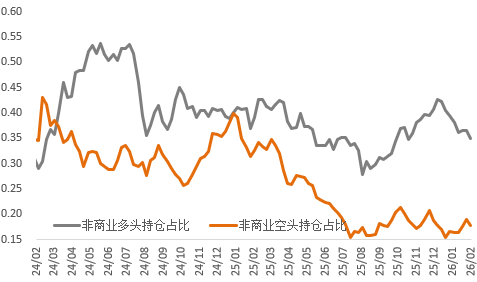

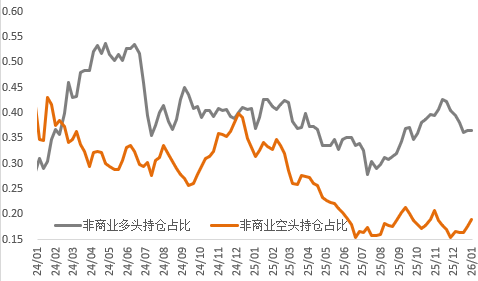

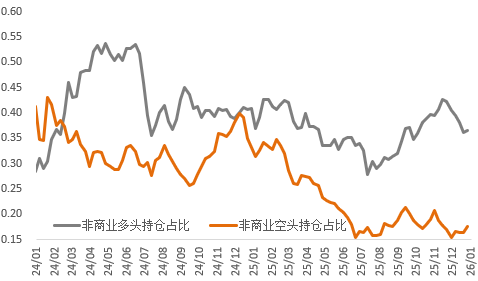

从CFTC持仓来看,上周非商业多头持仓占比环比继续下降,空头持仓占比上升幅度更加明显。根据我们了解,确实有一些海外基金在平掉多头头寸,多头占比可能会进一步下降。

总的来看,近期现货紧缺的问题再次爆发,这次点燃导火索的是海关暂停对进口精炼铜开具增值税发票,使得部分进口铜暂时滞留保税区,更加不利于缓解国内现货的紧张。同时,在宏观政策层面,稳增长的信号愈发强烈,后半周传出银行针对地产的相关贷款边际放松的传言,推动工业品普遍反弹,铜价也连续反弹收复此前跌幅。我们认为低库存将贯穿四季度,此前价格表现平平主要因为对经济预期较弱,但是目前信贷边际放松的信号强烈,社融见底可能将是交易的主旋律,叠加低库存,铜价依然易涨难跌。

免责声明

所有意见表达反映了作者的判断,可能会有所变更,且并不代表芝商所或其附属公司的观点。内容作为一般市场综述而提供,不应被视为投资建议。信息从据信为可靠的来源获取,但我们并不保证内容是准确或完整的。我们不保证提到的任何走势将会继续或预测将会发生。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。过往业绩并不预示将来结果。本内容不得被解释为是买卖或招揽买卖任何衍生品或参与任何特定交易策略的推荐或要约。如果在任何司法辖区发布或传播本内容会导致违反任何适用的法律法规,那么,本内容并不针对或意图向在该司法辖区的任何人发布或传播。

观看网上课程,认识期货和期权市场,掌握交易过程的每个阶段

查看期货教程了解独家资讯,获得活动邀请,及时接收新闻及预警

订阅芝商所报告