作者 对冲研投

2020-06-01一、上周COMEX铜市场回顾

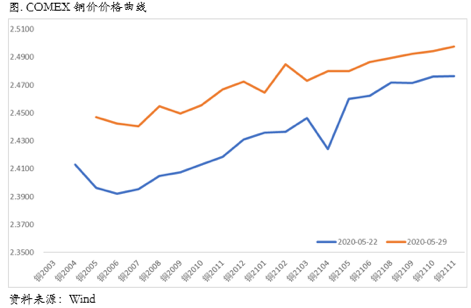

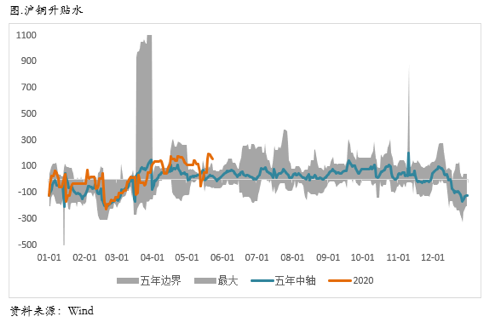

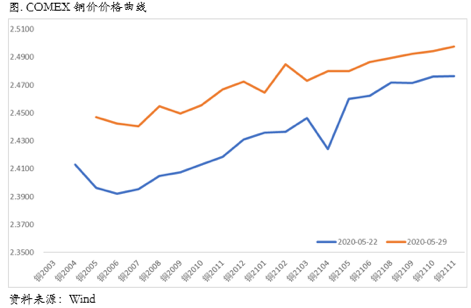

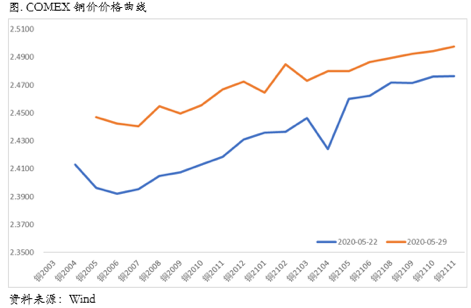

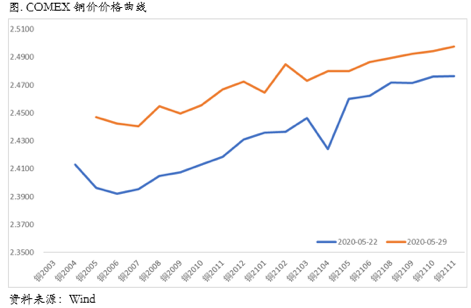

上周COMEX铜价格曲线较此前向上位移,整体仍然呈现contango结构,曲线近端的back结构有所走弱,这主要是因为近月合约交割后的移仓换月所致,目前换月后近端有所走平,可以择机布局买进跑远的正套操作。主要因为从当前的库存来看,COMEX整体库存虽然连续回升,已经回升至将近5.5万吨左右,但从绝对数量上看这仍然属于历史低位水平。目前海外冶炼厂和矿山因为疫情的影响出现了一定的供应扰动,这很有可能对COMEX铜库存的带来波动。另外一方面由于库存本来仍处于低位且远期是contango结构,对于持货商而言控制货物的集中度仍然可行,因为对于较低的整体库存,要加强其集中度并不困难,此外,美国不少地区目前已经复工复产,这也将支撑价格曲线的近端。

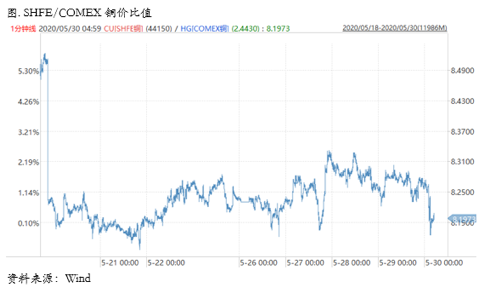

三、国内外市场跨市套利策略

四、宏观、供需和持仓,铜市场影响因素深度分析

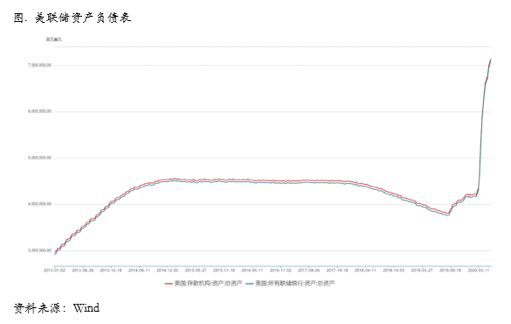

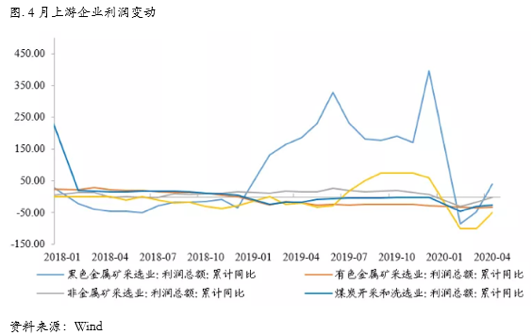

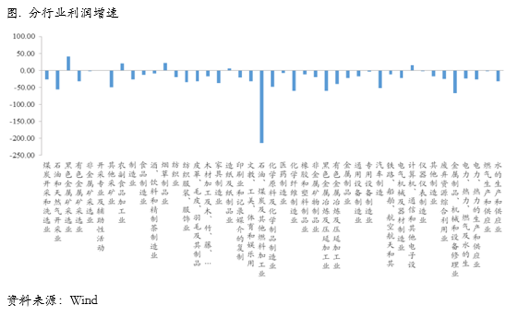

宏观国内方面,上周市场公布了1-4月规模以上工业企业利润,从读书来看:全国规模以上工业企业利润总额12597.9亿元,(可比口径)同比增速收于-27.4%。1-3月为-36.7%,因此1-4月累计增速虽然仍然处于负值区间,但负增长出现了一定的收敛,但具体来看,可能情况依然不容乐观。主要在于:一、需求进一步回暖,生产销售增速由负转正,相比3月份工业企业营业收入同比下降11.1%,4月同比增长5.1%。二、工业品价格下行压力进一步加大,4月PPI同比下降3.1%,降幅较3月扩大1.6个百分点。三、企业成本高企对盈利产生一定压力,1-4月每百元营业收入中的成本为84.91元,同比增加0.69元。

此外,1-4月工业企业销售收入回升,成本端压力仍大。1-4月公布的数据显示,企业营业收入有所回升,1-4月营业收入增速收于-9.9%,较前值回升5.2个百分点。同时,1-4月营业成本增速收于-9.1%,较前值回升5.5个百分点。量化来看:2020年1-4月每百元营业收入中的费用与成本累计值为94.14元,同比增加1.05元,较1-3月减少增加0.2元,目前成本端压力仍较大,盈利状况不容乐观。

从库存指标来看,产成品库存增速从1-3月的14.9%下滑至1.4月的10.6%,说明工业活动从此前的被动补库进入到了主动去库的过程之中,而从库存的位置和时间规律来考量,这一过程仍将持续。我们认为企业盈利大概率仍将缓慢修复,但是在增速回升至零轴上方之前,我们很难看到主动去库向被动去库转移。

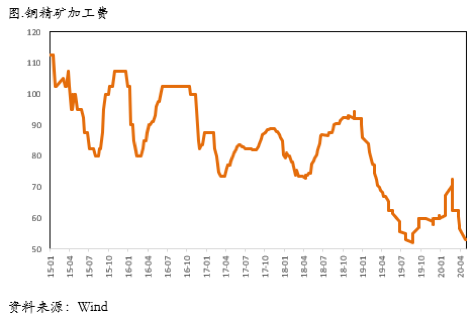

冶炼厂方面,5月即将结束,目前冶炼企业原料库存持续走低,个别冶炼企业库存虽然很高,但总量太小,不足以影响市场。4月中国电解铜产量73.82万吨,同比增长6.9%,环比下降0.2%;4月检修企业有豫光金铅,珲春紫金,云南锡业和中条山,产出有一定影响;不过大型铜冶炼企业产能利用率恢复,因此4月产量同比依然表现增长。5月计划产量70.96万吨,同比增长5.5%,环比下降3.9%。

免责声明

所有意见表达反映了作者的判断,可能会有所变更,且并不代表芝商所或其附属公司的观点。内容作为一般市场综述而提供,不应被视为投资建议。信息从据信为可靠的来源获取,但我们并不保证内容是准确或完整的。我们不保证提到的任何走势将会继续或预测将会发生。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。过往业绩并不预示将来结果。本内容不得被解释为是买卖或招揽买卖任何衍生品或参与任何特定交易策略的推荐或要约。如果在任何司法辖区发布或传播本内容会导致违反任何适用的法律法规,那么,本内容并不针对或意图向在该司法辖区的任何人发布或传播。

观看网上课程,认识期货和期权市场,掌握交易过程的每个阶段

查看期货教程了解独家资讯,获得活动邀请,及时接收新闻及预警

订阅芝商所报告