摘要

资金对铜价的热情有所升温。一方面从贵金属市场流出的资金部分进入铜市场,提供了增量资金,另一方面上周国内四中全会召开,十五五整体规划强调了科技、高端制造业、电力等领域的重要性,也使得铜受到了资金的追捧。但是随着铜价逼近前高,认为还是需要保持一定的理性。

核心观点

1、上周贵金属大幅回调,铜价走强

贵金属方面,上周COMEX黄金下跌3.3%,白银下跌4.38%;沪金2512合约下跌6.17%,沪银2512合约下跌7.49%。主要工业金属价格中,COMEX铜、沪铜分别变动+2.4%、+3.95%。

2、俄乌停战引发的定价

上周宏观方面没有重要经济数据指引,但主要联储官员讲话的态度整体仍然较为鸽派,使得市场确信今年剩下的降息路径预期。另外,上周一度开始定价俄乌冲突可能结束的预期,尤其欧盟宣布支持乌克兰结束战争,以及特朗普和普京将举行会谈等,均使得市场对俄乌冲突的结束有所期待,但是随着会谈的取消,市场预期有所落空,但是我们认为后续大方向仍然是朝着俄乌冲突结束去交易。

3、避险需求减弱,金银回落

上周,避险需求较前期明显减弱,主要因中美双方在马来西亚会谈使得宏观预期整体保持乐观,同时前期银行风险逐步消退,市场风险偏好随之回升,白银租赁利率有所回落,贵金属价格在前期多头情绪集中释放后显著回调。当前贵金属价格进入调整阶段,关注本周美联储FOMC会议上的利率决议及鲍威尔的表态。长期来看,金价仍处于上行通道中。

基本金属市场复盘

(一)COMEX/沪铜市场观察

上周COMEX铜价震荡上行,回到5.1美元磅上方运行。上周宏观方面没有重要经济数据指引,但主要联储官员讲话的态度整体仍然较为鸽派,使得市场确信今年剩下的降息路径预期。另外,上周一度开始定价俄乌冲突可能结束的预期,尤其欧盟宣布支持乌克兰结束战争,以及特朗普和普京将举行会谈等,均使得市场对俄乌冲突的结束有所期待,但是随着会谈的取消,市场预期有所落空,但是我们认为后续大方向仍然是朝着俄乌冲突结束去交易。

上周SHFE铜价明显反弹,周五接近88000元吨重要关口。上周国内铜价表现相对强势,资金对铜价的热情有所升温。我们认为一方面从贵金属市场流出的资金部分进入铜市场,提供了增量资金,另一方面上周国内四中全会召开,十五五整体规划强调了科技、高端制造业、电力等领域的重要性,也使得铜受到了资金的追捧。但是随着铜价逼近前高,我们认为还是需要保持一定的理性。

期限结构方面,COMEX铜价格曲线角此前向上位移,价格曲线仍然维持contango结构。目前COMEX铜库存的交仓仍在继续,库存已经接近35万吨,上周交仓量环比有所下降。目前COMEX铜库存累积增长将近22万吨,与美国进口铜来源国以及COMEX注册品牌对比,考虑到美国境内企业的补库空间,预计还有10万吨铜没有显性化,后续可能需要关注北美其它仓库是否出现交仓的行为。

上周SHFE铜价格曲线较此前向下位移,近端仍然略有back,但是随着现货升水在旺季的持续回落,我们并不看好后续月差向上的空间。除此之外,还要考虑后续进口可能会有明显的回升,初步估算单月进口回到33万吨左右的概率较大,那么即便冶炼厂在9、10月的集中检修能够有所对冲进口增量,但是总体的供应压力并不会减弱,月差走强的空间有限。

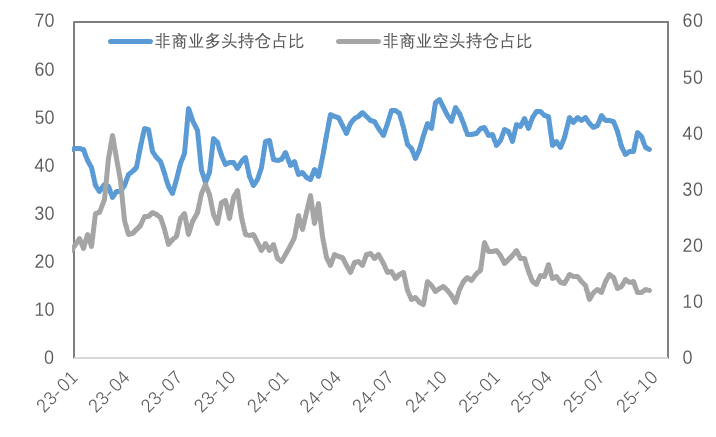

持仓方面,由于美国政府停摆,CFTC的持仓统计及发布工作也暂时停止,我们无法获得最新的持仓数据。

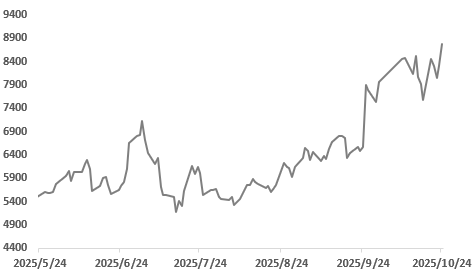

图1:CFTC基金净持仓

数据来源:Wind

(二)产业聚焦

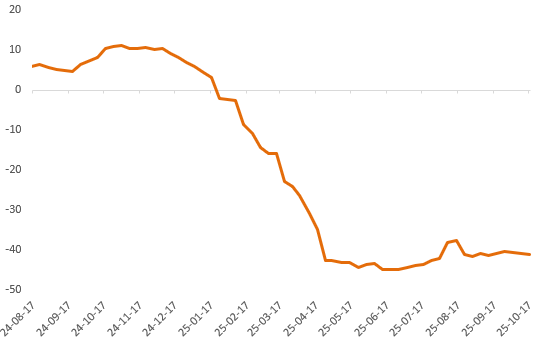

上周铜精矿TC周指数为-41.66美元/干吨,较上周跌0.96美元/干吨。铜精矿现货TC下跌,整体情绪较为谨慎,现货成交持续清淡。干净铜精矿现货TC-40低位上下震荡,买卖双方心理价位仍存分歧。据Mystee1调研,某矿山截标装期12-1月的铜精矿TC为-40中低位,QP:M+3,买方为炼数量为2万吨。某贸易商向炼厂出售11-12月船期于净矿以-40低位成交。。某炼厂表示,近期接收的报盘多集中于-40美元/吨中低位。部分炼厂对近期货物存在需求缺口,但价格与心理预期存在分歧,实际成交有限。

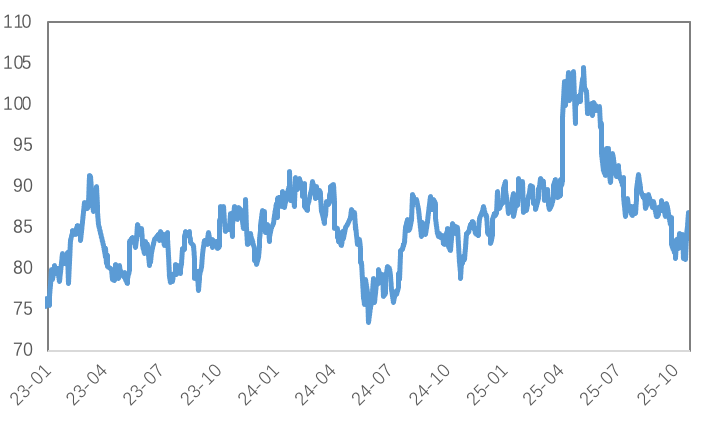

图2:铜精矿加工费

数据来源:SMM

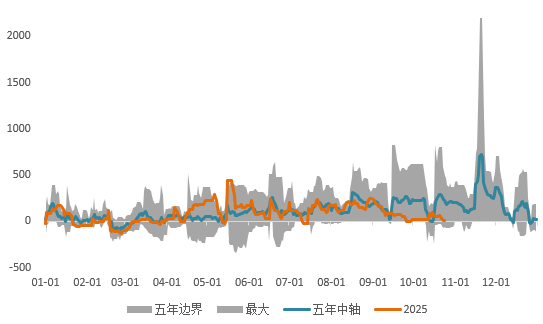

现货方面,由于周内铜价大部分时间企稳于85000元/吨上方运行,下游加工企业新增订单表现有限,日内接货情绪仍稍显谨慎观望,采购需求维持刚需为主,现货市场成交氛围较为僵持;且亦倾向于采购非注册、差平等低价品牌货源,整体市场消费难有起色。随着铜价周五再度走高明显,下游谨慎观望情绪不减,市场消费预计仍将相对疲弱,加之临近月底,部分持货商存在回款换现需求,现货回升压力较大;但考虑到目前近月合约Contango结构运行,同时后续注册品牌进口到货有限,加之国内部分冶炼厂仍有出口动作,因此升水下跌空间同样不大,预计周内或区间运行于贴80~升50元/吨。

图3:沪铜升贴水

数据来源:SMM

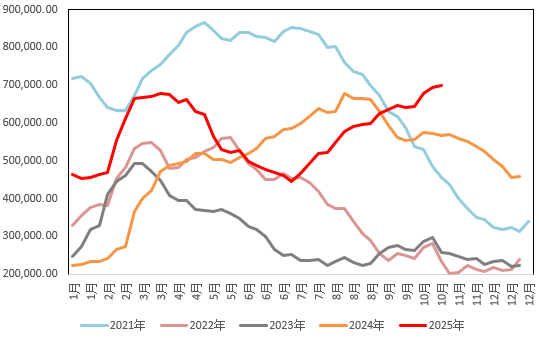

国内市场电解铜现货库存18.98万吨,较16日增0.67万吨,较20日降0.57万吨;周内上海市场社库继续表现增加,由于国产货源以及进口铜仍有所到货入库,加之铜价高位运行,下游消费难有起色,部分仓库出库量维持相对一般;下周来看,考虑到短期铜价仍企稳于85000元/吨上方,下游采购需求预计难有明显提升,但进口铜到货有所减少,因此周内库存或变化幅度相对有限。而广东市场库存延续去库趋势,主因周内冶炼厂发货较少,仓库到货入库量有限,虽高铜价背景,下游消费同样受限,但整体市场出库大于入库,库存因此下降。

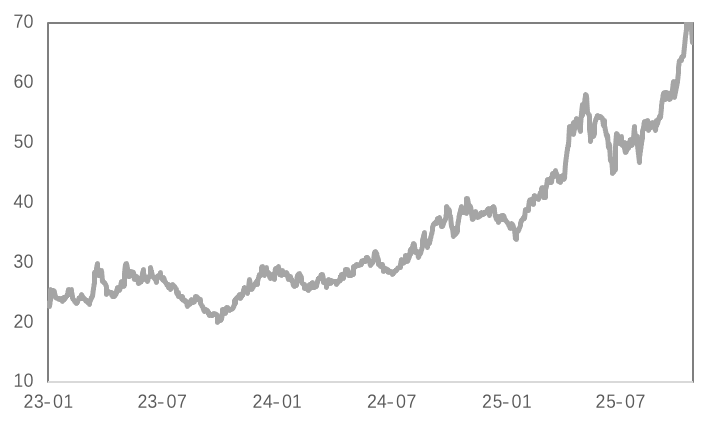

图4:全球精炼铜显性库存(含保税区)

数据来源:Wind

国内各主流市场8mm精铜杆加工费较上周皆呈下跌表现,价格下跌区间在30-50元/吨;精铜杆市场畏高情绪限制实际交易推进,订单环比下滑;再生铜杆市场终端拿货占比较少,周内实际成交分化明显;精废杆价差、再生铜杆贴水幅度双双扩大;国内铜杆社会库存止升下降。精铜杆市场因高铜价影响,近期实际消费仍以刚需补货为主,整体订单水平可能延续清淡表现,若铜价出现短暂性回调将明显刺激下游拿货意愿提升,可能会出现一波集中性采购订单,但由于目前绝对价格抬升影响,实际增长幅度不会太高。再生铜杆端有部分企业存在大量待交付订单,虽然目前原料市场供应相对稳定,但若下游集中性提货发生,后期或需面临原料紧张的局面;近期宏观影响下铜价波动率提升,需要警惕急涨急跌行情下的交易风险。

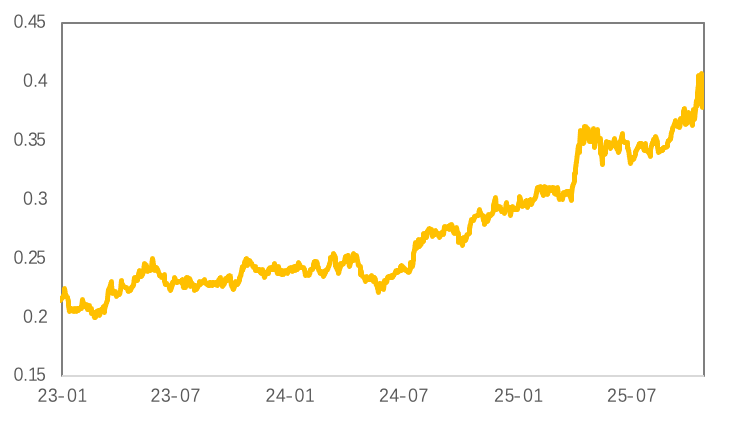

图5:精铜-废铜价差

数据来源:SMM

贵金属市场复盘

(一)贵金属市场观察

上周金银大幅回调,COMEX金银于4021-4398美元/盎司、46.8-51.8美元/盎司区间内运行。上周,避险需求较前期明显减弱,主要因中美双方在马来西亚会谈使得宏观预期整体保持乐观,同时前期银行风险逐步消退,市场风险偏好随之回升,白银租赁利率有所回落,贵金属价格在前期多头情绪集中释放后显著回调。

(二)比价与波动率

上周,黄金跌幅弱于白银,金银比有所回升;金价下跌而铜价上涨,金铜比显著下行;原油有所反弹,金油比显著下行。

图6:COMEX金/COMEX银

数据来源:Wind

图7:COMEX金/LME铜

数据来源:Wind

图8:COMEX金/WTI原油

数据来源:Wind

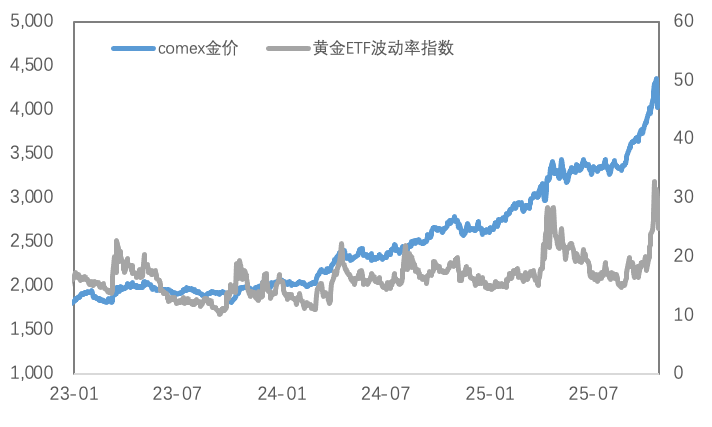

黄金VIX有所回落,伴随地缘冲突的缓和叠加前期宏观风险的消退,市场避险需求走弱,黄金波动率下行。

图9:黄金波动率

数据来源:Wind

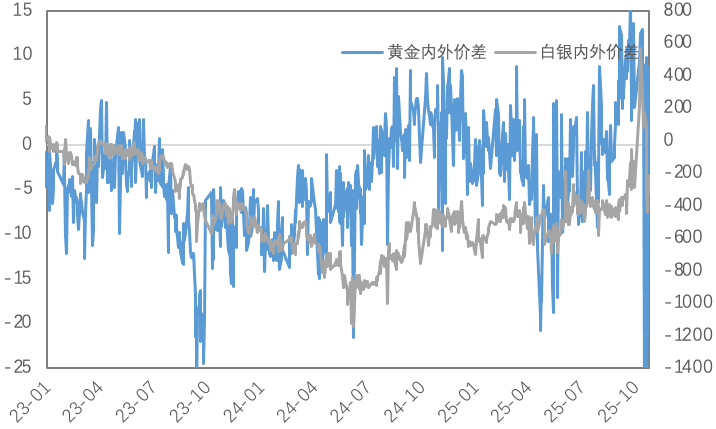

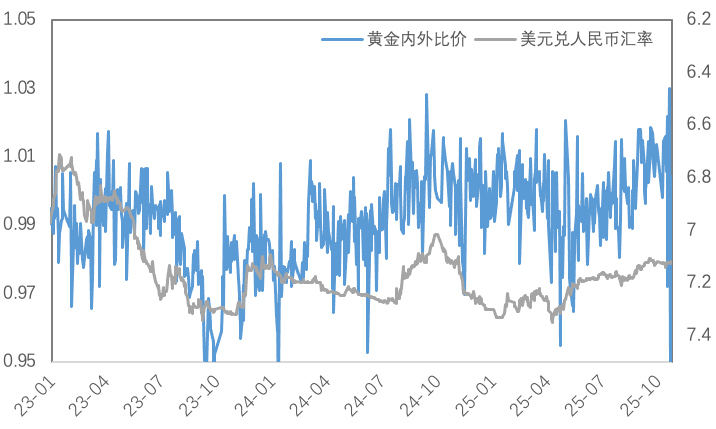

近期人民币汇率影响较前期减弱,上周黄金内外价差及比价回升,白银内外价差回落,内外比价有所回升。

图10:贵金属内外价差

数据来源:Wind

图11:黄金内外比价

数据来源:Wind

(三)库存与持仓

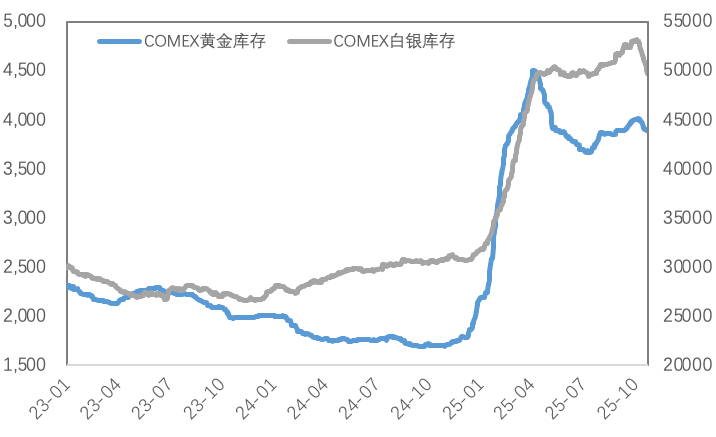

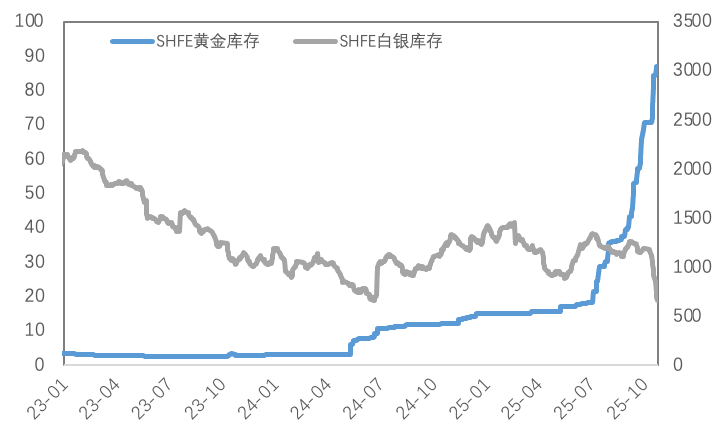

库存方面,上周COMEX黄金库存为3888万盎司,环比减少约23万盎司,COMEX白银库存约为49695万盎司,环比减少约1251万盎司;SHFE黄金库存约为87吨,环比增加2.4吨,SHFE白银库存约为665吨,环比减少约255吨。

图12:COMEX贵金属库存

数据来源:Wind

图13:SHFE贵金属库存

数据来源:Wind

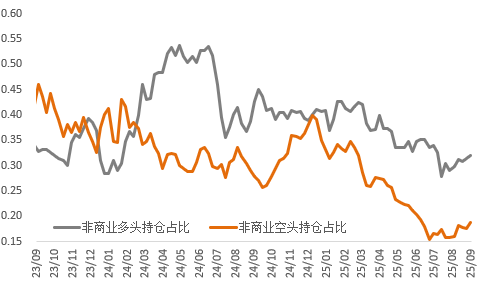

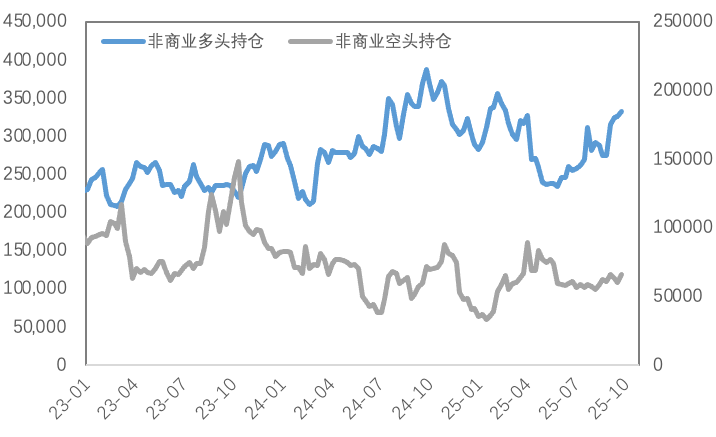

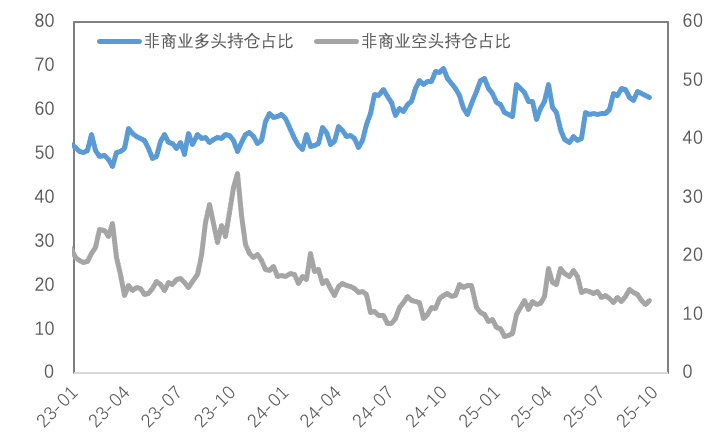

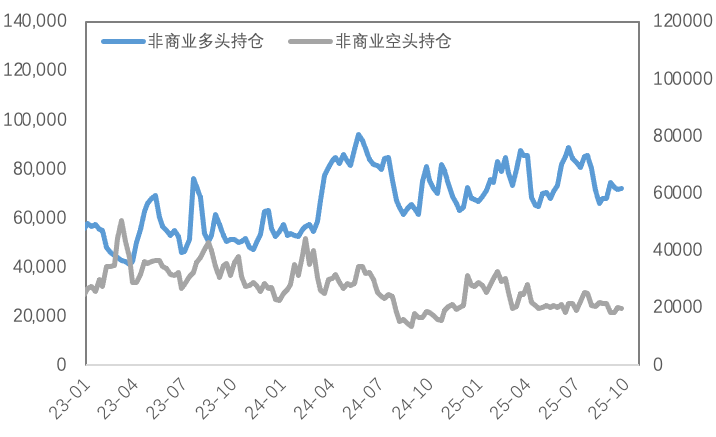

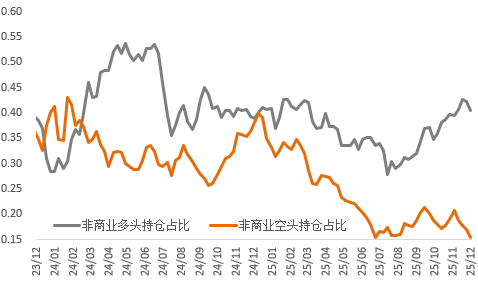

持仓方面,SPDR黄金ETF持仓环比减少0.29吨至1047吨,SLV白银ETF持仓环比减少78吨至15420吨;因数据延迟发布,截至9月23日,COMEX黄金非商业总持仓为39.9万手,其中非商业多头持仓增加6030手至33.3万手,空头持仓增加5691手至6.61万手;非商业多头持仓占优,比例较上周下降至62.9%附近,非商业空头持仓占比上升至12.5%左右。

图14:COMEX黄金持仓

数据来源:Wind

图15:COMEX黄金持仓占比

数据来源:Wind

图16:COMEX白银持仓

数据来源:Wind

图17:COMEX白银持仓占比

数据来源:Wind

市场前瞻

资金对铜价的热情有所升温。我们认为一方面从贵金属市场流出的资金部分进入铜市场,提供了增量资金,另一方面上周国内四中全会召开,十五五整体规划强调了科技、高端制造业、电力等领域的重要性,也使得铜受到了资金的追捧。但是随着铜价逼近前高,我们认为还是需要保持一定的理性。

当前贵金属价格进入调整阶段,关注本周美联储FOMC会议上的利率决议及鲍威尔的表态。长期来看,金价仍处于上行通道中。

关注及风险提示

美联储利率决议、美国初请失业金人数、核心PCE、关税政策、降息路径变化。