四季度,大多数大宗商品价格都较三季度出现了明显的反弹,未来一个月大宗商品是否继续反弹呢?

我们认为,随着美联储加息结束,美元利率和汇率将持续走低,这将有利于大宗商品投资需求的回归。而国内经济复苏动能增强,尤其是2024年财政政策发力,地产拖累减弱,国内对大宗商品的需求会出现恢复性增长,从而内外宏观环境都有利于大宗商品价格反弹,但板块之间会相对分化,能源和部分农产品因消费疲软和累库而下跌。由于缺乏地产的加持,以及美国通胀依旧远高于2%的政策目标导致2024年美联储降息可能性也不大,这使得商品反弹高度存在不确定性。

发达国家经济增长与货币政策异向而动

从经济增长来看,未来几个月海外发达经济体经济大概率会出现普遍减速的特征。一方面,逆全球化和地缘政治冲突导致国际贸易流通效率下降。据荷兰统计局公布的数据显示,9月,世界货物贸易指数同比下降3.3%。另一方面,欧美等发达国家高利率对经济的冲击会滞后出现。从花旗经济意外指数来看,发达经济体四季度经济明显走弱,新兴市场经济增长略微加快。

原先经济呈现韧性的美国经济增长也明显减速。一方面,高利率和信用紧缩导致美国经济指标在四季度持续走弱。数据显示,美国所有商业银行三大贷款板块工商业贷款,不动产抵押贷款和消费贷款他同比增速在2023年持续下滑。美元信用扩张分为境内和境外,而境外扩张主要通过对外贸易逆差和持有净国际头寸来实现,二者都出现明显的收敛。

另外,利息负担攀升和大选年,美国财政扩张难以持续。数据显示,高利率下美国政府利息支出占财政支出的比例在2023年不断攀升,9月已经升至14.2%,这会加剧政府部门债务压力,抑制美国财政扩张。从美国政府实际发生的财政赤字来看,10月已经下降至665.64亿美元,在1-7月,除了4月出现短暂盈余之外,其他时间美国财政赤字都在2000亿美元以上。

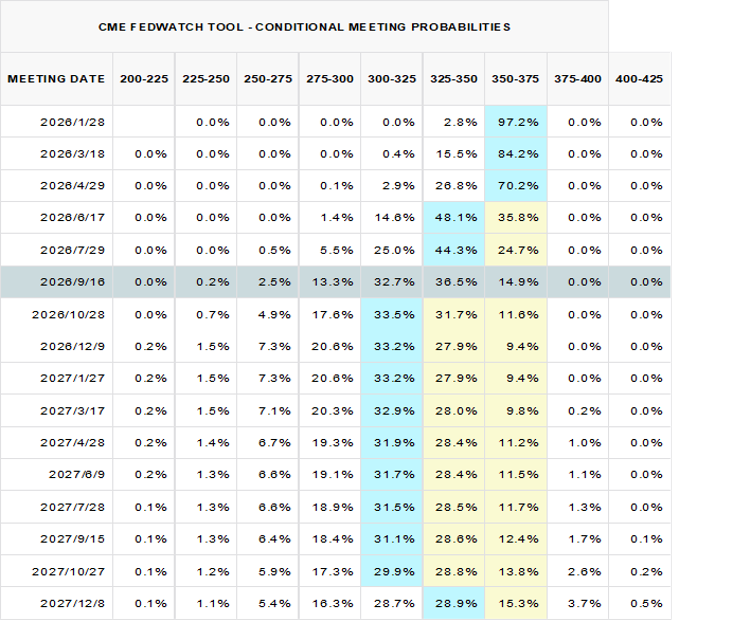

从货币政策来看,美联储和欧元区都暂停加息,货币紧缩可能因经济增长而放缓。从历史经验来看,美联储按照泰勒法则来调整货币政策,加息与否看通胀,降息预防看就业。下半年美国核心通胀在回落,尤其是10月美国剔除住房租金的服务价格指数同比增速回落至3%,这意味着美联储进一步加息的必要性下降。欧元区方面,尽管欧元区CPI和核心CPI增速都在回落,且经济指标在走弱,但是通胀远高于政策目标,这意味着为了继续压制通胀,欧元区会暂停加息,但在明年上半年难以降息。

从历史经验来看,美联储紧缩的货币政策会导致美元融资成本攀升,抑制社会总需求,引发非美国家资金外流,从而打压全球经济和大宗商品的需求。反过来,美联储宽松的货币政策有利于权益资产价格上涨,大宗商品同样受益。例如09-10年美联储启动量化宽松,叠加中国四万亿大规模刺激计划的实施,全球大宗商品价格暴涨。从海外市场来看,这一轮自2022年5月以来启动紧缩的货币环境正出现拐点,这意味着货币环境对大宗商品投资需求和消费需求的抑制力量减弱。

中国对大宗商品的需求会出现恢复性增长

历史经验来看,中国经济复苏力度增强或者增长加快时期,就算欧美经济减速甚至衰退,大宗商品价格还是处于上升周期。例如2002-2006年、2009-2010年、2016-2017年,这三个时期美国经济都在减速,但是大宗商品价格都出现了牛市,因中国对大宗商品需求占全球的很大,部分品种,如有色金属、钢材等的占比超过50%。

随着地产的持续调整,我们经济结构反而出现明显改善。走向新平衡的调整会带来国内部资源投入在不同部门之间的变化,这是因为一国的资源是有限的,必须在不同需求之间做出取舍。过去20年中国经济与地产深度捆绑,在资金、土地和人才等方面的资源配置存在着对其他产业的资源挤占情况,不时出现房价暴涨,流动性问题等。

2023年前三季度,房地产对我国GDP贡献率为-1.1%。统计发现,2017年流向房地产的新增银行信贷占总新增信贷之比达到45%左右,之后趋势下行。直到到今年二季度末,其占比只有1.6%,而今年6月末流向基建、制造业、普惠和绿色等领域的新增信贷占比超过了70%。截至三季度末,房地产贷款余额同比下降0.2%,而企业及其他部门固定资产贷款和经营性贷款同比分别达到13.8%和14.6%。

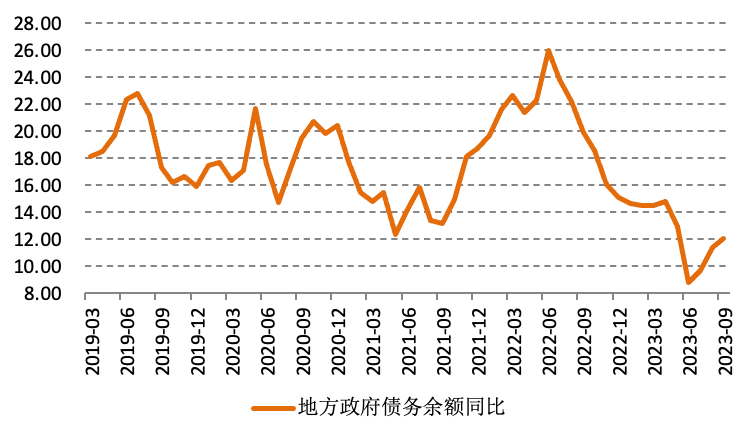

地方政府债务余额增速回升,财政发力可能对商品的需求提振强于货币宽松,例如增发1万亿国债,2023年财政赤字率升至3.8%。财政扩张直接作用于需求,而货币扩张作用于资产价格。从财政赤字和企业利润来看,财政属于逆周期的政策,有利于半年后企业利润的改善。财政扩张包括减税、转移支付、政府采购等,都实实在在地增加了居民和企业当前的收入和净资产。从历史经验来看,每次经济下滑,各国刺激经济都是通过公共部门加杠杆,然后引导私人部门加杠杆。2024年,我国经济复苏动力有望增强,因地方政府化债方案在2023年推出,后续的地方政府财政压力减小。

图为地方政府债务余额同比增速回升

综上所述,由于美联储本轮加息很大概率因美国经济减速而结束,从历史经验来看,美联储宽松的货币政策有利于权益资产价格上涨,大宗商品同样受益。不过,原油需求还是偏弱,处于去库存的情况,且中东战事并未扩大、能源库存暴增,原油价格或先抑后扬。铜方面,铜矿供应相对宽松,但是在新能源汽车和家电出口等行业消费向好的背景下,铜偏低的库存支撑铜价。农产品方面,玉米价格持续低迷,因产量增长和玉米深加工低迷,供应过剩特征明显。