摘要

回顾上周,美元指数和大部分非美货币均维持窄幅震荡,展现出在本周美联储利率决议公布前的交投谨慎氛围。展望本周,美联储、欧央行、日央行同日公布利率决议,APEC峰会聚焦亚太合作新路径。与此同时,美国政府停摆导致的核心通胀数据发布悬念,数据真空与政策博弈的交织很可能加大市场波动。值得投资者重点关注。

全球外汇焦点回顾与基本面摘要

CPI数据表现低于预期 推升市场对美联储宽松预期

10月24日公布的美国9月消费者价格指数数据显示,9月美国CPI环比仅上涨0.3%,低于0.4%的预期值,剔除食品和能源价格的核心CPI环比上涨0.2%、也低于预期,结果表明当前物价上涨压力已显著缓解。面对CPI数据,市场反应克制,美元指数继续维持窄幅震荡走势。但通胀数据推升市场对美联储转向宽松政策预期,10月美联储会议降息25个基点的市场预期概率已接近100%。

内部鹰派声音逐渐升温 经济政治多因素制约下市场等待日本央行最终抉择

日本央行即将在10月30日迎来备受瞩目的利率决议会议。在日本央行内部,关于加息的争论从未停歇。鹰派委员田村直树和高田创在9月会议中力主加息至0.75%,虽未能通过但在委员会引发了广泛讨论。7月和9月的会议记录显示,央行内部对近期加息的倾向逐渐增强,讨论焦点集中在通胀压力的扩大上。日元近期的加速贬值推高了进口商品价格,加速了通胀上升,一定程度上支持加息,但加息本身又会抑制市场活力,影响日本经济,这使得日本央行在加息时机选择上更加谨慎。

英央行降息预期升温 英镑承压弱势难改

10月英镑兑美元整体呈下行趋势,并在近期于1.33附近维持低位震荡。基本面上,英镑面临较多利空,首先是英国失业率升至4.8%,劳动力市场疲软,PMI跌破荣枯线预示经济或衰退,通胀降温消除加息可能。市场押注英央行11月降息概率40%,年底或降65基点。尽管美联储当前的宽松预期仍对非美货币有一定支撑,但叠加英国财政上的隐忧,英镑短期或难找到反转动力。

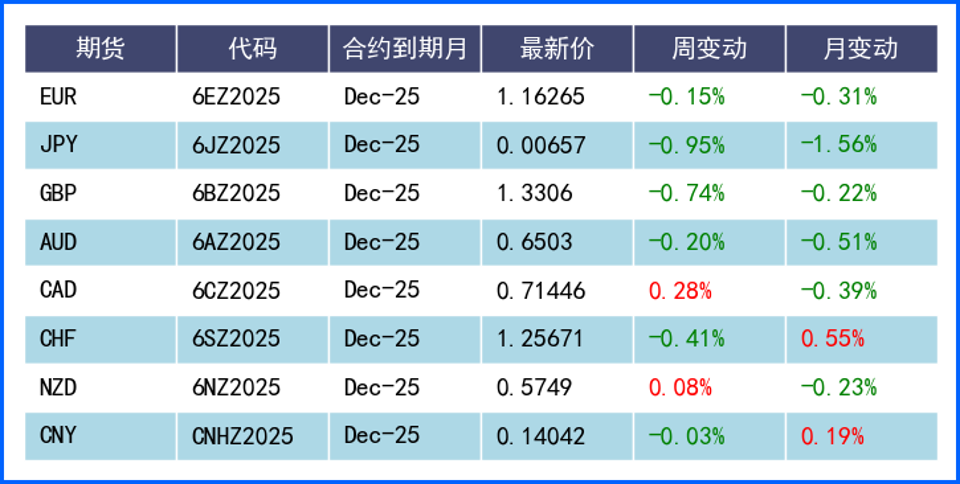

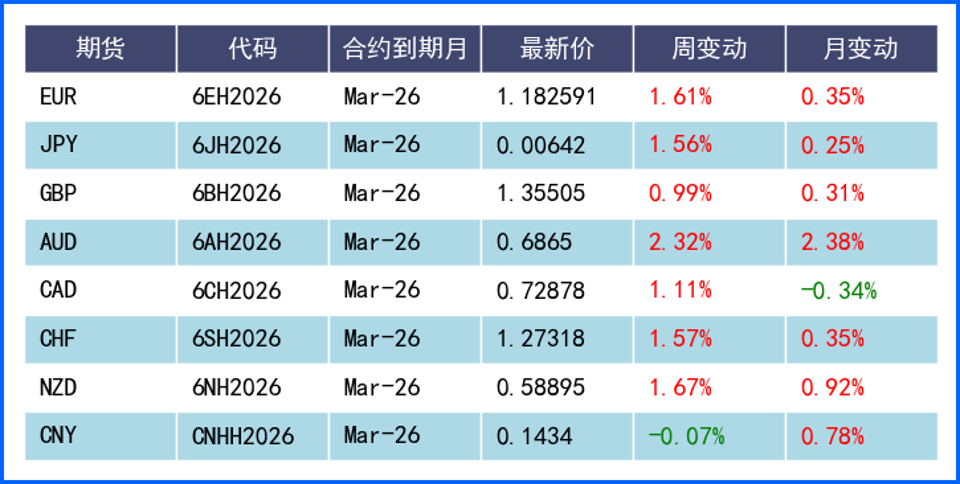

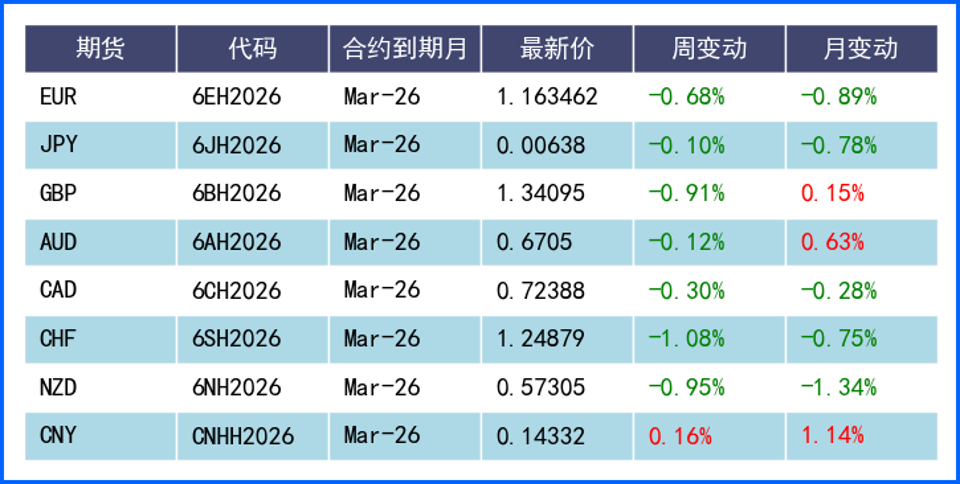

2.1、重要外汇期货合约走势(图)

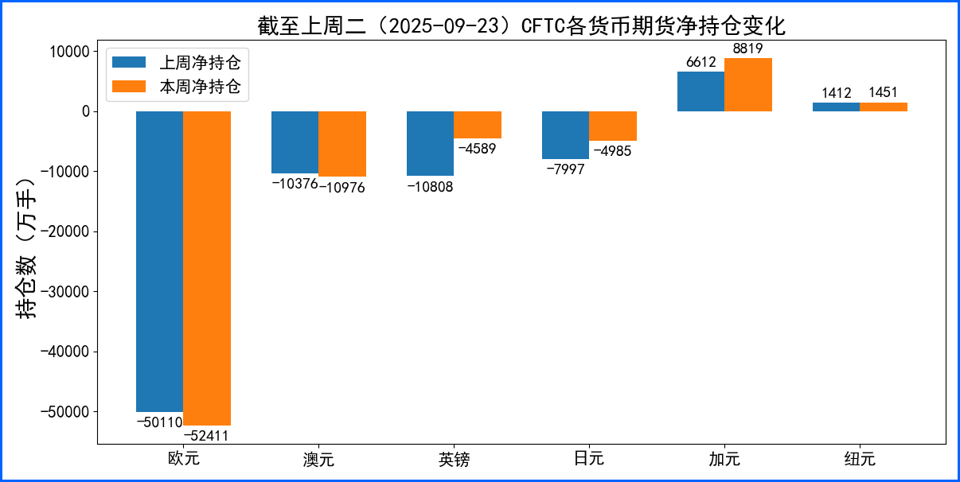

2.2、期货市场头寸分析

据美国商品期货委员会公布的2025-09-23期货市场头寸持仓报告显示,上周各货币的报告总持仓情况如下:欧元净空头变化2301手,澳元净空头变化600手,英镑净多头变化6219手,日元净多头变化3012手,加元净多头变化2207手,纽元净多头变化39手,上周没有总持仓多空转换的货币。除此之外,单向总持仓变动超过20%的货币有:加元。

2.3、重点货币对展望

美元/加元

过去一个多月,美元兑加元汇价从1.3725上方稳步上行,最高触及1.4079后略有降温,短线多头虽仍占优,但动能边际已现变化。这一走势背后,加拿大国内经济基本面呈现“数据矛盾”特征:9月就业增加6万人、失业率维持7.1%,CPI升至2.4%且核心口径突破3.0%,表面数据看似支撑政策按兵不动,然而企业层面景气度却持续承压。三季度企业调查显示,“未来销售”指标2025年首次转负,63%受访企业预计未来12个月员工规模不变或减少,经贸规则谈判的不确定性也持续压制企业投资与招聘,用工与增长前景偏冷成为市场关注的核心矛盾。

加拿大央行的政策预期进一步主导汇价方向,市场当前定价10月29日降息约21个基点,主流预期直指25个基点,预计政策利率降至2.25%。这一预期并非无据可依:一方面,企业普遍反映需求偏弱限制成本转嫁,未来12个月工资增速预期(3.1%)显著低于9月就业报告中的3.6%,叠加居住类分项放缓,央行对2026-2027年CPI均值回到2%的判断仍成立;另一方面,央行沟通口径持续为降息铺路,9月决议强调增长风险,10月行长讲话聚焦“招聘疲软”,即便措辞略偏中性,仍难彻底关上宽松大门,基线情形下甚至预期明年1月再降25个基点至2.0%,当前实际政策利率与历史同期相比,也存在进一步下探的空间。

市场情绪与外部美元走势则构成汇价波动的关键变量。10月以来美元维持“被动强势”,其支撑更多来自其他经济体政策偏鸽的对比,而非自身基本面单边溢出。加元虽在风险情绪波动中弹性优于欧系与大洋洲货币,但核心矛盾仍是“国内宽松预期—外部美元强弱”的剪刀差:若加拿大央行如期降息并保留宽松空间,汇价对利差的敏感度将上升;若美联储沟通转松致美元回落,市场会切换至“加元被动修复”叙事,推动汇价回撤;反之,若美元因避险需求或数据走强,汇价冲击前期高位的力度将更坚决,短期多空平衡仍依赖这两大因素的边际变化。

2.4、人民币套期保值案例

(在此部分中,我们将展示一系列案例,作为防范外汇兑人民币汇率波动的风险管理的操作方法)

浙江出口企业利用外汇期权实现未来收入套期保值:浙江某光伏组件出口企业9月末与英国采购商签订120万英镑供货合同,约定12月中旬收汇。人民币兑英镑即期汇率为0.1048,但10月以来汇率波动加剧,最高升至0.1056,且英国经济数据反复引发市场对英镑走势分歧,企业担心收汇时人民币升值导致英镑结汇缩水,而传统远期结售汇又会错失汇率利好机会。

结合“风险兜底+保留机遇”需求,企业最终选择“买入英镑看跌期权”:即支付3.2万元期权费,约定12月15日行权日以0.1045的执行汇率结汇120万英镑,同时保留汇率优于该水平时的自主结汇权。此方案将最大汇兑损失锁定在期权费范围内,符合企业风险中性原则,且无需冻结保证金,释放的资金可投入原材料采购。

12月中旬收汇时,人民币兑英镑即期汇率跌至0.1038,企业选择行权,按0.1045锁定结汇金额约1149万元;若未做套保,按即期汇率仅能结汇约1143万元,差额覆盖期权费后仍多盈利2.8万元。若汇率升至0.1060,企业可放弃行权按市场价结汇,仅损失期权费却能享受升值收益。该操作既规避了英镑贬值风险,又保留了汇率利好空间,成为中小企业应对中英贸易汇率波动的典型实践。

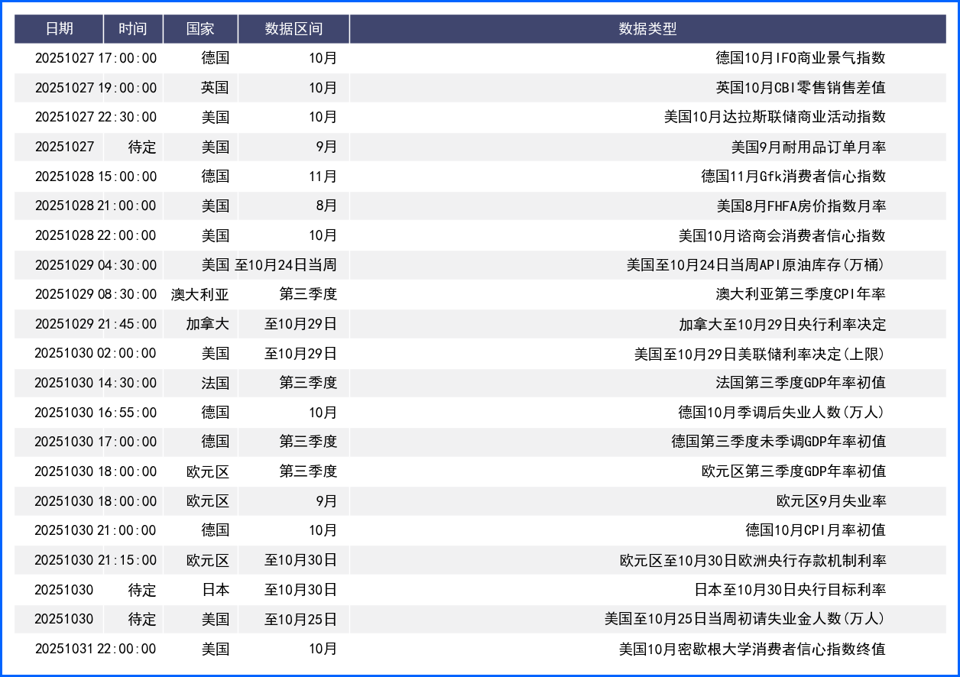

后市重要观察指标