摘要

回顾上周,美联储降息预期升温、特朗普政策不确定性引发的避险情绪推动美元指数周内冲高回落,最终8月收于97.8519,累计下跌2.23%。非美货币方面,欧元和英镑兑美元表现相对强势,日元和加元则受各自因素影响波动较大,澳元在风险偏好回升中走高。展望本周,市场焦点将转向美国8月非农就业数据、欧元区CPI等,欧洲、日本、美联储官员的公开讲话也将为相关货币对提供新方向指引,值得投资者重点关注。

全球外汇焦点回顾与基本面摘要

PCE数据表现平平美元继续承压 市场聚焦本周非农就业表现

上周美国商务部最新数据显示,美国7月PCE物价指数环比上涨0.2%,低于6月的0.3%,这巩固了美联储9月降息87%的市场预期。由于近期经济数据表现平静,市场正关注9月5日的美国就业报告可能带来的更多信息,未来走势将高度依赖数据。同时,由于特朗普对美联储频繁的干预尝试,及媒体对库克听证会的广泛报道,市场对美联储政策独立性的怀疑,令美元短期内难以摆脱压力。

美元兑日元持续维持震荡 政策预期或推动日元中期走强

作为传统避险货币,如俄罗斯对乌克兰的大规模空袭、以色列与哈马斯的冲突升级等国际事件为日元走强提供了一定基础。不过由于日本央行在政策走向上的不明确,日元一直无法获得持续性的走强支撑。而在近期数据公布后,日本央行开始释放加息预期,这与美联储未来两次降息的市场押注形成鲜明对比。若这种政策分歧得以维持,预期将在中期对美元兑日元汇价形成压制。

加拿大GDP数据表现糟糕出口萎缩 大幅度降息预期压制加元反弹空间

加拿大统计局29日公布数据显示,第二季度国内生产总值折合年率萎缩1.6%,为自新冠疫情以来的最大降幅。虽大体符合加拿大央行预测,但仍比彭博对经济学家的调查预期0.7%更糟。同时受美国商品关税打击,第二季度出口折合年率下降27%。与美国经济年化3.3%的两国增长利差差异,令市场迅速上调了加拿大央行的大幅度降息预期,加元后续反弹将承压。

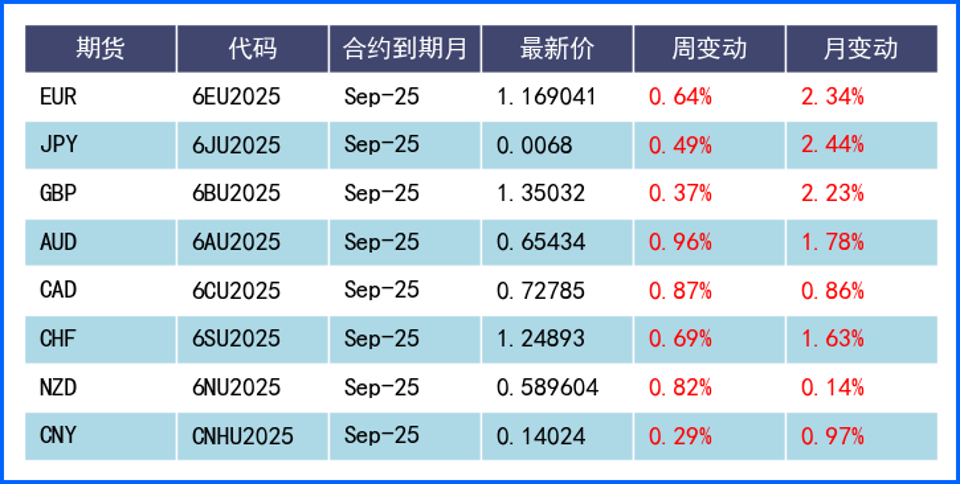

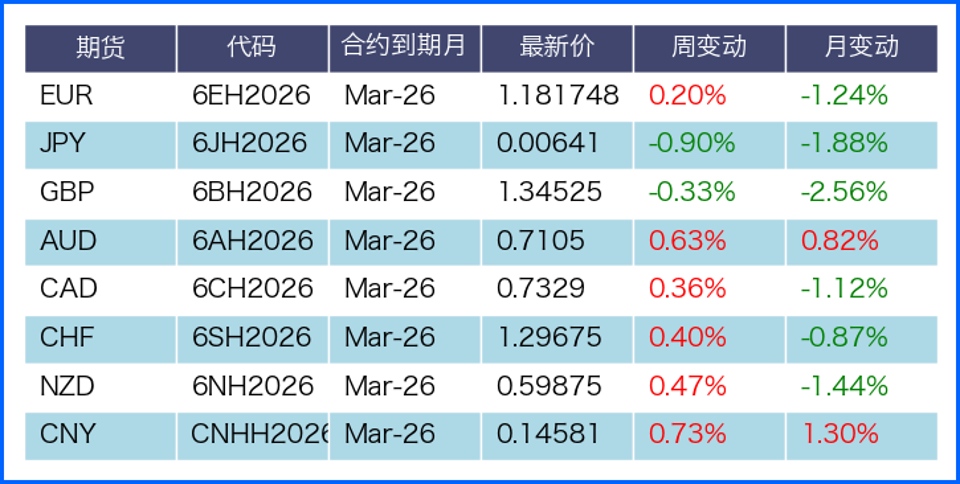

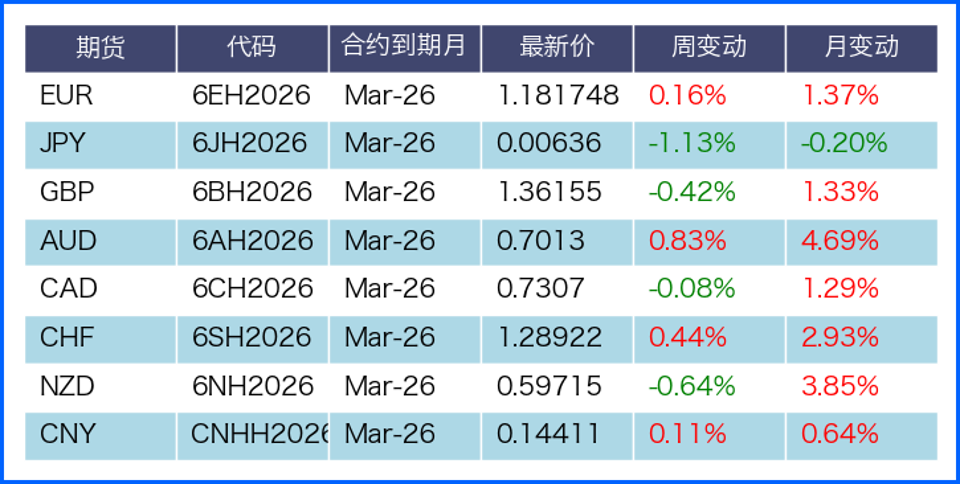

2.1、重要外汇期货合约走势(图)

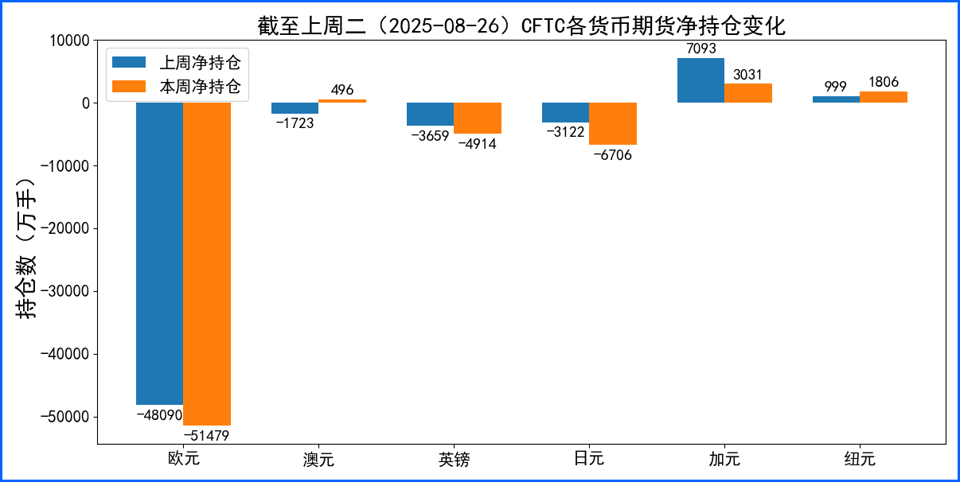

2.2、期货市场头寸分析

据美国商品期货委员会公布的2025-08-26期货市场头寸持仓报告显示,上周各货币的报告总持仓情况如下:欧元净空头变化3389手,澳元净多头变化2219手,英镑净空头变化1255手,日元净空头变化3584手,加元净空头变化4062手,纽元净多头变化807手,上周总持仓多空转换的货币有:澳元。除此之外,单向总持仓变动超过20%的货币有:英镑,日元,纽元。

2.3、重点货币对展望

澳元/美元

受强劲国内经济数据支持,澳元兑美元上周再度走高,周线收盘涨0.79%。

最新公布的7月私营部门信贷环比上升0.7%,为4月以来最快增速,同比则录得7.2%,创下自2023年2月以来最强水平。这一增长显示国内融资与消费需求仍有支撑。同时澳大利亚月度CPI在7月同比上涨2.8%,远高于此前的1.9%,及市场预期的2.3%。通胀走强削弱了澳洲央行短期内降息的可能性。

澳洲央行在8月会议纪要曾提示未来一年可能逐步下调现金利率,但通胀和信贷数据使得市场对降息的押注明显降温。与此同时,美元方面的降息预期则呈现逐步攀升的态势,上周公布的GDP和PCE数据并未展现明显通胀信号,部分美联储官员也公开表示将在9月支持降息。

因此整体来看,澳元兑美元在当前基本面与技术面支持下,后市或将持续温和上涨。但仍需关注全球宏观风险及中美关系变化等间接因素对澳元的影响。

2.4、人民币套期保值案例

(在此部分中,我们将展示一系列案例,作为防范外汇兑人民币汇率波动的风险管理的操作方法)

跨境制造企业利用外汇期权实现套期保值:当前美元兑加元汇率为1.3736。由于美联储年内降息预期对美元形成压力,加拿糟糕经济表现下的降息可能,美元兑加元汇率未来一段时间预期主要在1.35-1.40区间波动,并存在因美经济隐忧和加央行政策调整导致加元升值、美加汇率跌破1.35的可能性。

某美国跨国制造企业G,长期从加拿大进口优质木材等原材料。预计2个月后需支付800万加元货款,按当前汇率需1098.88万美元。鉴于美元兑加元汇率波动,公司决定买入一份2个月期欧式外汇看涨期权,约定到期可按1.38的汇率买入800万加元,并在期初支付了期权费15万美元。

2个月后,若美元兑加元降至1.34,公司可行使期权,以总成本1119(800×1.38+15)万美元购入加元,较按市价采购节省13万美元。反之,若美元兑加元汇率升至1.39,公司可放弃期权直接在市场买入,总成本1127万美元(800万×1.39+15万),较按期权汇率购买节省了1万美元。因此,通过外汇期权操作,公司有效管控了汇率风险,保障了采购成本稳定。

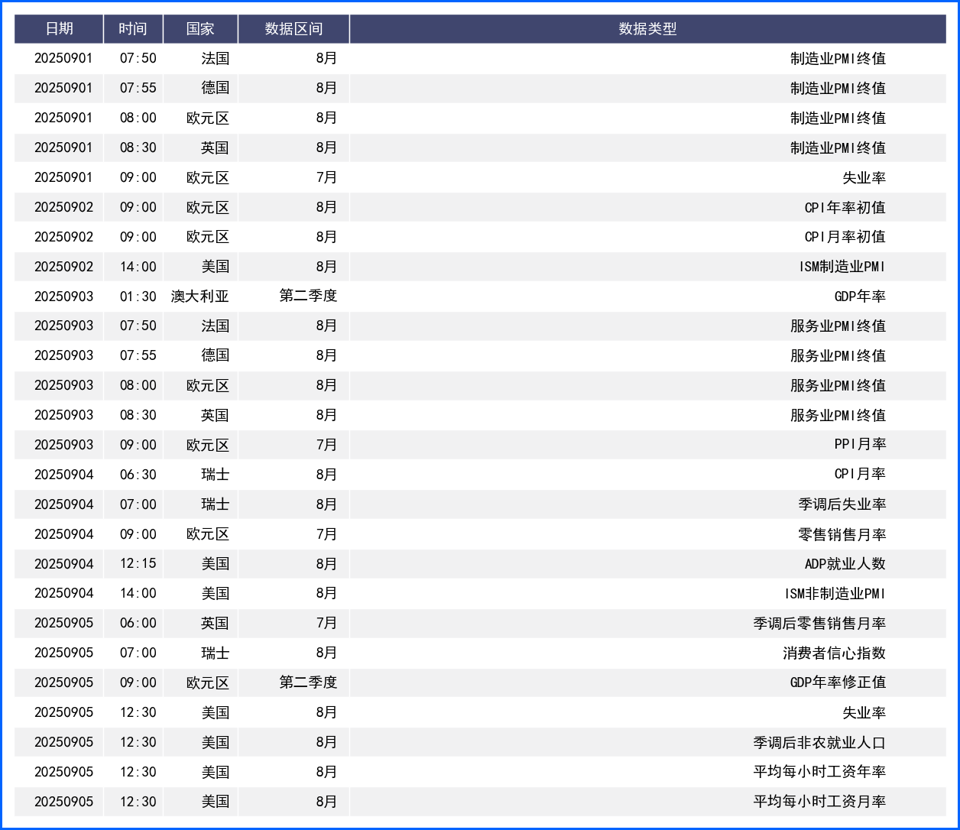

后市重要观察指标