摘要:美元指数上周连续第二周走强,盘中升创7月中旬以来新高109.276,不过至周五已回吐盘中多数涨幅。不过在上周五鲍威尔在央行发表鹰派讲后,本周美元可能受到极大提振。同时受美元上周冲高回落影响,欧元兑美元在创出2002年12月初以来新低后反弹;英镑兑美元创出2020年3月末以来新低后反弹转升。汇价破位下跌后短线多头进场抄底,但鉴于欧洲衰退前景,欧系货币中长期仍看跌。美元兑日元盘中创7月22日以来新高,整体大致持平。

全球外汇焦点回顾与基本面摘要

央行年会鲍威尔发表强鹰派发言美元本周大概率持续强势

北京时间8月26日晚,美联储主席鲍威尔就美国经济前景发表演讲,指出在目前通胀水平远高于2%,就业市场极度紧俏情况下,即使在到达对长期中性利率的预计水平后,依然还不是罢手或暂停的时候,必须坚持加息直至大功告成。受此强烈鹰派发言影响,美国三大

股指大幅跳水,美元本周也必将盘面上对此情绪进行反应。

俄乌冲突下欧洲通货膨胀持续推高欧洲央行应对措施乏力

欧洲通货膨胀接近两位数,很大程度上是由持续的俄乌冲突而产生的能源危机推动。俄罗斯断供导致欧洲政府面临更高的投入价格,这可能会不断加剧该地区的通胀压力,且欧洲会陷入难以打破的工资价格螺旋上升。尽管这可能导致欧洲央行在更长时间内更加鹰派,但这并非利好欧元汇价的支持环境。因此即使欧元急剧下跌,投资者做多意愿仍不强。

英镑承压能源问题导致的物价高企选举政治因素亦成潜在危机

英国物价压力已经接近40年高位,政府在改善劳动力成本方面完全失败,家庭面临更多能源账单压力。英国央行也预测英国将在今年晚些时候陷入衰退。可能对英镑造成重大影响。在9月5日保守党领袖选举结果公布之际,政治因素可能会对外汇市场产生更大影响。即将上任的英国首相可能会有实质性财政宽松,但这种慷慨举措可能只会让英镑经济走向巨额双赤字的结构性难题。

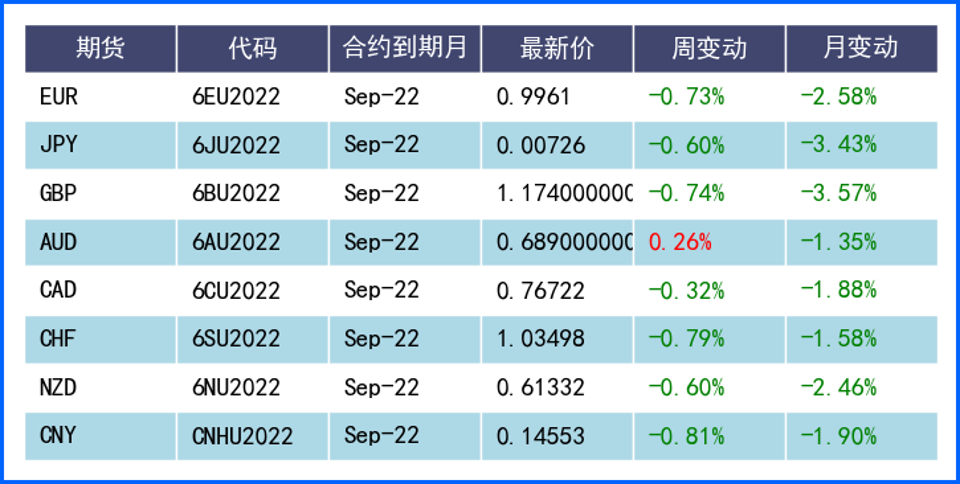

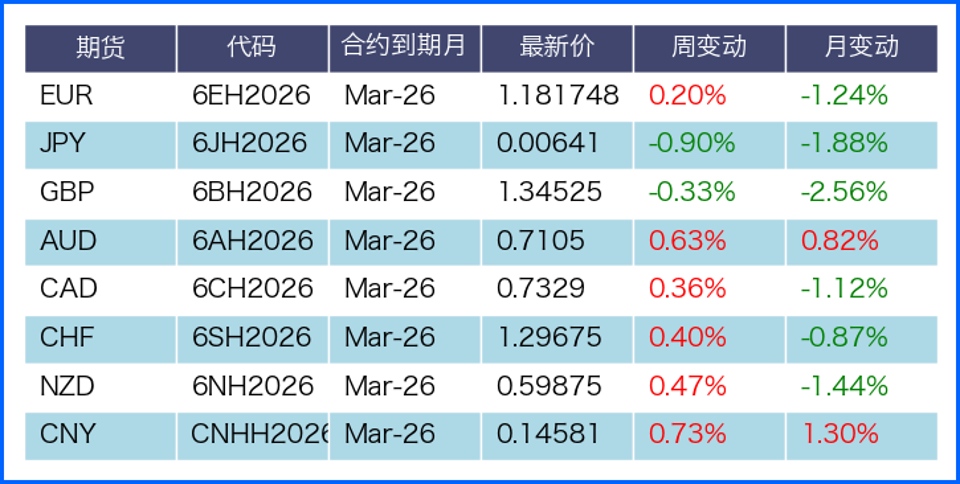

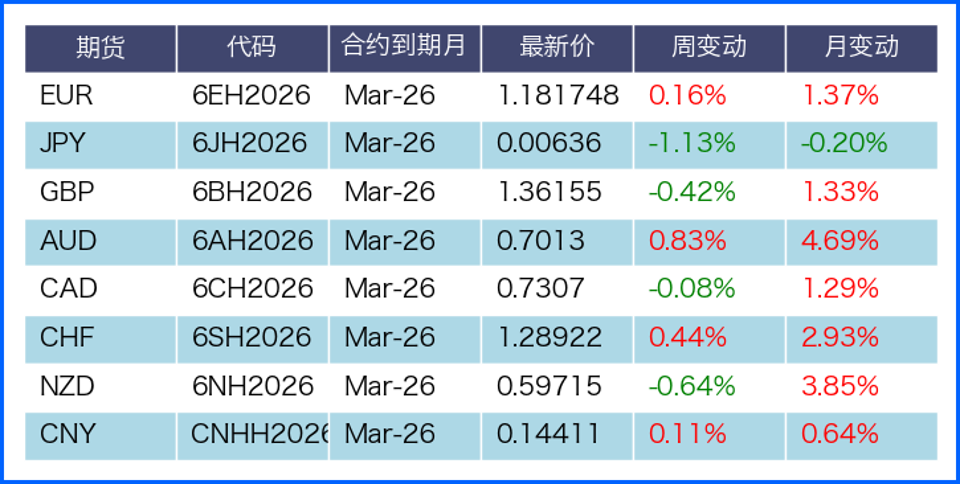

2.1、重要外汇期货合约走势(图)

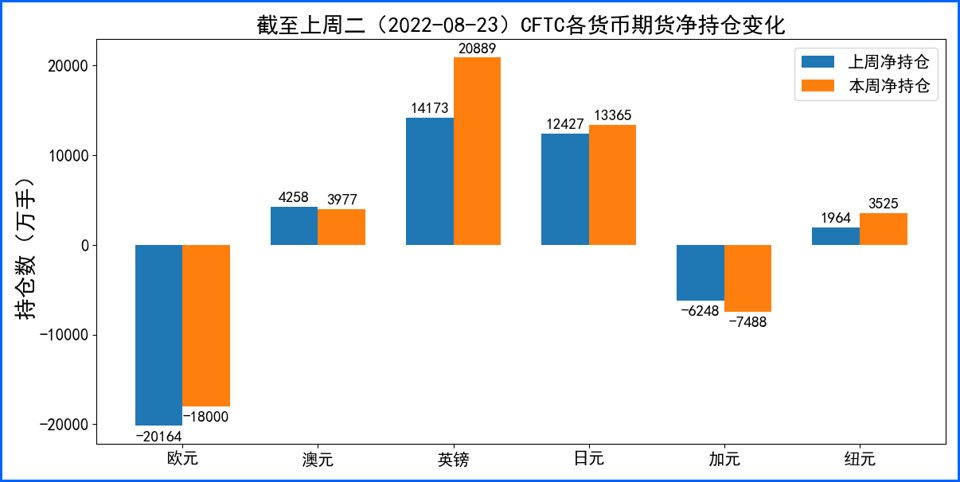

2.2、期货市场头寸分析

据美国商品期货委员会公布的2022-08-23期货市场头寸持仓报告显示,上周各货币的报告总持仓情况如下:欧元净多头变化2164手,澳元净空头变化281手,英镑净多头变化6716手,日元净多头变化938手,加元净空头变化1240手,纽元净多头变化1561手,上周没有总持仓多空转换的货币。除此之外,单向总持仓变动超过20%的货币有:英镑,纽元。

2.3、重点货币对展望

欧元/美元

欧元/美元交投在支撑位0.9950附近,这一水平与20日简单移动平均线(SMA)相遇,可能推动欧元/美元升至阻力位1.0030。只要保持在0.9950上方,那么短线仍然看涨。但中长期受制于美元强势和欧元疲软的经济前景,欧系货币持续走低概率较高。

英镑/美元

英镑/美元一度升至20日SMA,随机指标传递正面信号,可能推动该货币对升至1.1880阻力位。只要维持在1.1790上方,那么看涨趋势情景短期内仍然有效。但中长期受制于美元强势和英镑高通胀的疲软经济前景,英镑持续走低概率较高。

澳元/美元

澳元/美元突破目标价位0.6960,并交投在50日SMA上方,有望升向下一目标价位0.7030。只要保持在0.6940上方,那么澳元/美元前景仍看涨。不过若汇价回落并跌破0.6940,则多头势头可能衰竭转入下跌走势。

美元/日元

美元/日元接近下降趋势线,可能推动该货币对回落至支撑位135.75。若保持在137.50下方,那么美元/日元仍处于看空情景。一旦跌破137.75,这可能推动美元/日元进一步跌至下一支撑134.60。不过若汇价回升并突破137.50,则可能转入多头走势。

2.4、人民币套期保值案例

(在此部分中,我们将展示一系列案例,作为防范外汇兑人民币汇率波动的风险管理的操作方法)

买入看涨期权锁定汇价上涨风险:某贸易公司(以下简称A公司)与海外贸易公司(以下简称B公司)达成协议,将于今年12月底支付B公司1,000,000美元货款,届时A公司转换人民币用以支付的成本费用预期为7,000,000人民币。由于近期外汇市场波动较大,A公司担心12月底时因外汇市场波动无法以7,000,000人民币支付1,000,000美元,于是寻求外汇交易策略以确定没有损失。若届时市场上美元兑人民币汇率为7.0,则A公司在12月底足够兑换1,000,000美元支付,但若届时汇率高于7.0,A公司将承受汇兑损失。

芝加哥商品交易所美元兑人民币期权的合约大小为100,000美元,可考虑使用买入10手看涨期权,总计合约大小为1,000,000美元,合约月份为12月,行使价格为7.0,期权金为134,000人民币。到期时,若市场汇率届时高于7.0,A公司在12月底可行使权利,以7,000,000人民币买入1,000,000美元。

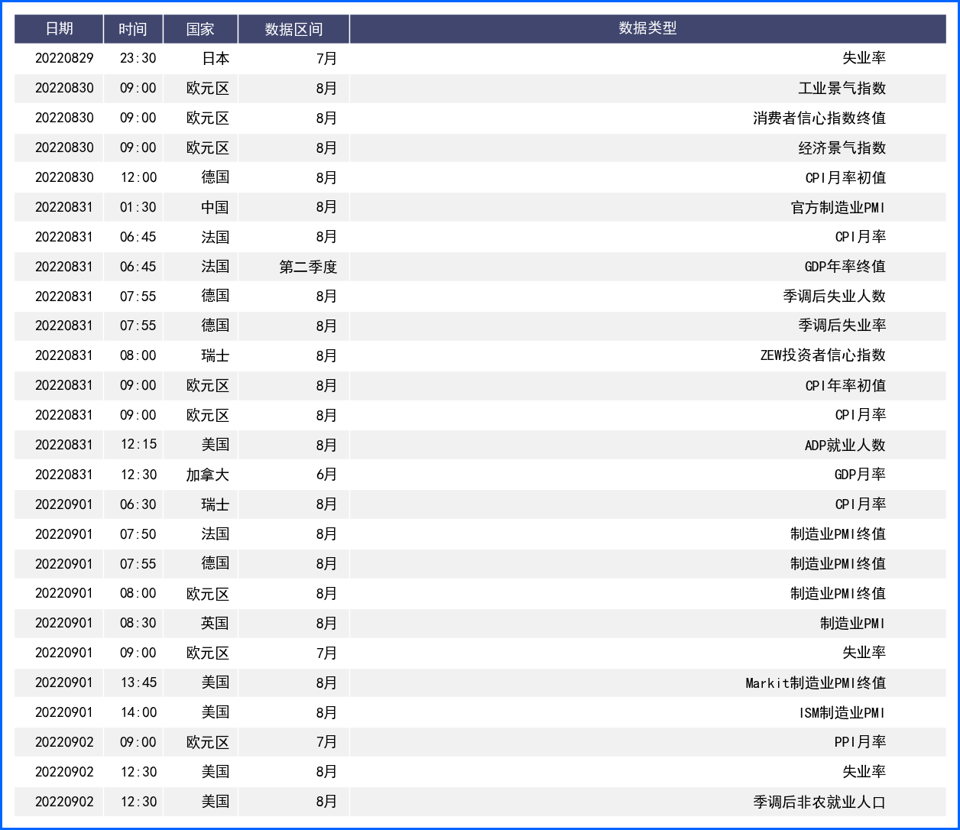

后市重要观察指标