作者 芝商所执行董事兼首席经济师Erik Norland

2019-12-02芝商所资深经济学家Erik Norland

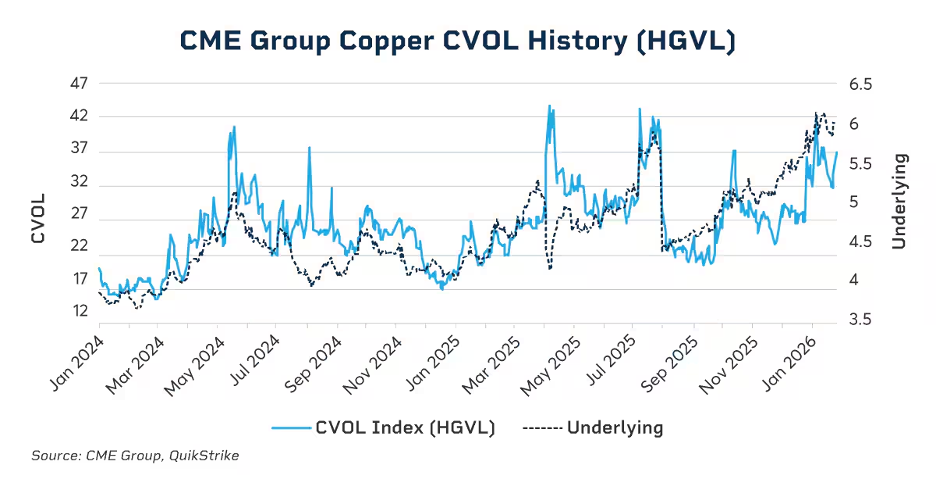

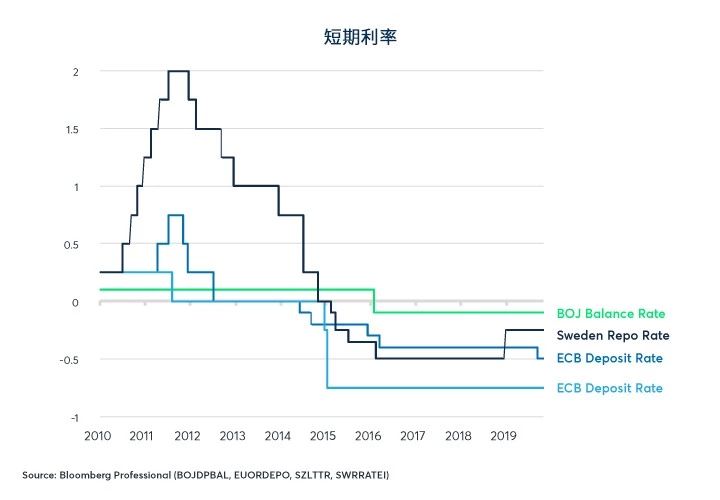

四家主要央行从2010年代中期开始试行负利率(图1),将利率调低至-0.75%,旨在加快经济增长以及将通胀率提升至目标水平。本文调查了欧元区、日本、瑞典和瑞士负利率的影响,并且分析了负利率对它们各自货币的贸易加权价值、核心消费者物价通胀率以及GDP增速有着什么样的影响。

图1:从2014年底开始,四家央行开始试行负利率。

总体来看,似乎负利率并没有持续地弱化四种货币的贸易加权价值,并且在某些情况下可能恰恰相反,让它们出现升值。此外,似乎负利率没有能够将通胀率提升至更接近央行目标的水平。最终,负利率也没有导致GDP增长的持续好转。

货币

有人可能会认为负利率将会减损货币的价值。毕竟,如果出借某种货币资金的优待是必须向借款人支付利息,谁会愿意持有该货币的存款呢?然而,尽管模糊了资产和负债之间的区别,但面对负利率时,货币更多时候是走强而不是走弱:

-

当欧洲央行(ECB)将存款利率下调为-10个基点和-20个基点时,贸易加权欧元(EUR)走弱,但之后即使欧洲央行将利率进一步下调至-30个基点并且随后下调至-40个基点和-50个基点时,货币表现仍走强(图2)。

-

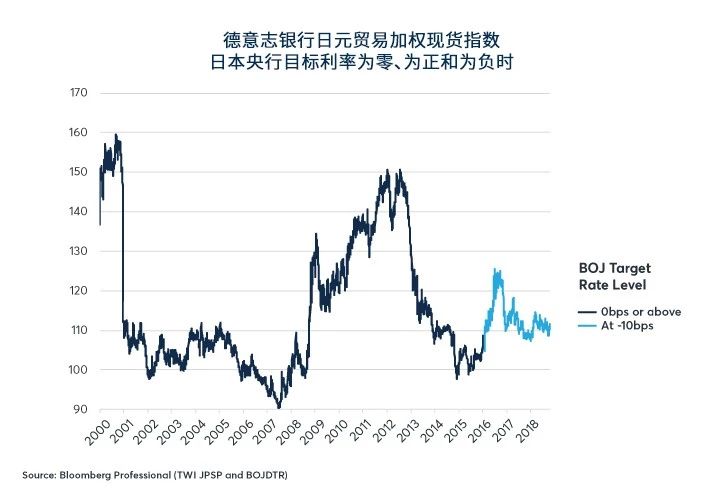

在日本央行(BoJ)于2016年1月29日将政策利率定为-10个基点后的隔天交易日,贸易加权日元(JPY)开始走强(图3)。

-

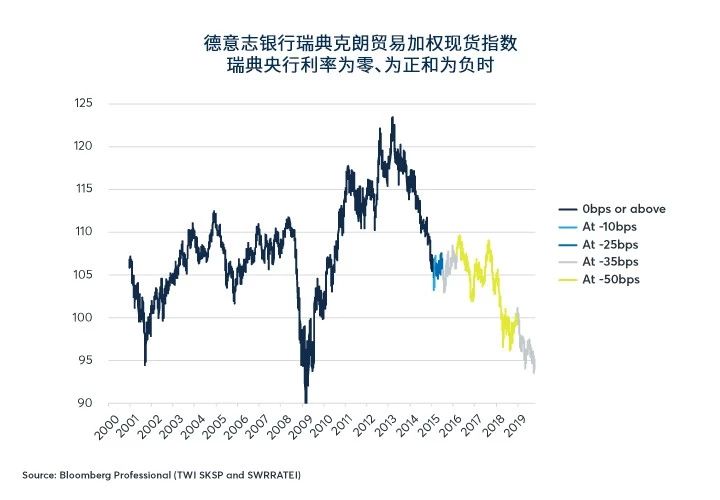

当瑞士央行(SNB)在2015年初设定负利率时,贸易加权瑞士法郎(CHF)快速上涨,并且之后在负利率时期的交易区间要高于之前利率为正时的交易区间(图4)。

-

贸易加权瑞典克朗(SEK)在实施负利率之前快速稳定下跌,但之后出现较不稳定的下行走势(图5)。瑞典克朗的下跌似乎与该国不断收缩的贸易顺差以及竞争力的丢失有关。但是,需要指出的是,瑞典克朗是唯一与不断扩大的负利率形成对立点的货币。瑞典央行Riksbank是目前为止上调利率减少负利率水平的唯一央行,但这并没有减缓瑞典克朗的下跌。

图2:前两次负利率降息时欧元同步走弱,但之后出现走强

图3:日本央行将利率下调至负值区间后的隔天交易日日元开始走强

图4:负75基点利率并没有使瑞士法郎走弱。

图5:瑞典克朗自实施负利率以来走弱,但速度不如之前。

通货膨胀

一般来说,货币走弱会推动通胀率走高,至少一定程度上是如此。影响的程度取决于经济对全球贸易的开放和暴露程度、进口商品的价格弹性以及其它一些因素。货币走强往往会导致通胀率下滑。对于这全部四家负利率央行,通胀率都运行在期望的水平之下。没有任何一家央行通过负利率实现了他们的通胀目标。而且,没有任何一家央行实现了通胀率朝着他们目标水平的上行走势。

-

实施负利率五年之后,欧元区核心通胀仍停留在1%左右(图6)。

-

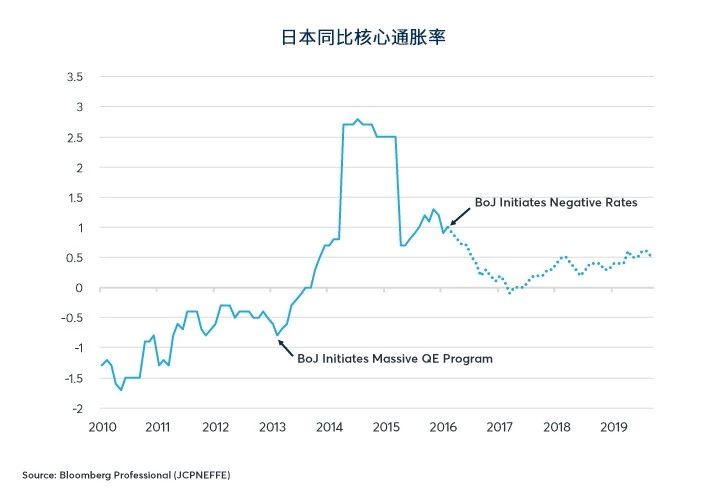

日本核心通胀在利率设定为负值之前处于上升趋势,但现在三年半过去了,仍停留在同比0.5%的水平(图7)。

-

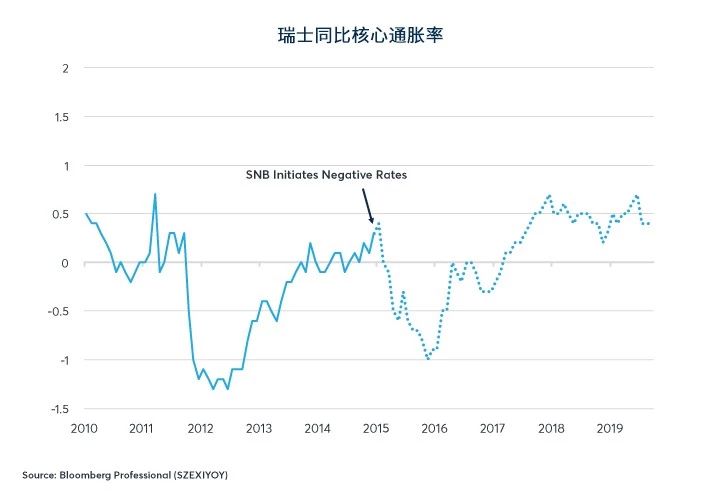

瑞士核心通胀在实施负利率之后的年度回到了负值水平,但现已回升至正值水平,不过仍停滞在同比0.4%左右(图8)。

-

实施负利率以来瑞典核心通胀从同比1%左右小幅上升至1.4%,但这种“成功”可能大部分要归功于不断下滑的贸易加权货币汇率,其本身是由于瑞典贸易顺差的大幅收缩造成,而不是负利率(图9)。

图6:负利率没有提升欧元区通胀率。

图7:实施负利率后日本通胀率出现下滑。

图8:瑞士核心通胀率仍停留在同比0.4%。

图9:贸易顺差收缩推动的货币贬值提升了瑞典的通胀率。

GDP增速

-

日本的GDP增速一直处于实施负利率之前的相同区间水平(图10)。

-

欧元区、瑞士和瑞典GDP增速在负利率初期有所改善,但最近已进一步下滑(图11-13)。

负利率最让人担心的一点,可能是它们让央行几乎或完全没有了提供进一步利率刺激的手段。不断飙升的美国预算赤字和美联储降息,有将美国从强势货币变为弱势货币的危险。贸易战和央行政策错误正在使全球经济增长放缓。尤其是,如果美元开始走弱,欧元、日元和瑞郎可能飙升,同时推动通胀率和增长下行,因为这些央行已经最大限度使用了进一步降息和资产负债表扩张的空间。

在欧洲,主要的希望在于德国、荷兰、瑞典和瑞士等国家实施财政刺激。但是在目前,只有意大利支持进一步的财政刺激,而意大利的形势是最不利于实施刺激的国家。最后,由于日本的政府债务与GDP之比达到200%以上,毫无实施有效财政刺激的能力。或许这些央行中有一些将最终转向现代货币理论(MMT)并且开始政府直接注资,但这样做需要将想象力、克服制度阻力、精心的规划和雄心相结合。

图10:负利率并没有提升日本的增速。

图11:之前和之后的欧元区增速。

图12:实施负利率以来瑞士GDP增长没有持续加速。

图13:尽管货币贬值并且实施负利率,瑞典GDP增速仍在放缓。

简言之,负利率是对存款者和银行施加的一种税负。它们对促进经济增长没有效果,并且可能阻碍经济增长。况且,如果美元在2020年代成为一种弱势货币(如1971和1978,1985和1992,以及2002和2011年之间那样),采取负利率的所有四种货币汇率都可能飙升,因为它们的央行已经没有了进一步货币刺激的有效手段。贸易加权欧元、日元、瑞郎和克朗的走强,可能进一步减缓GDP增长,并且使通胀率快速向零下滑,使得去杠杆和经济刺激的任务都变得更加困难。

本报告中的所有例子都是对情况的假设性说明,并且仅用于说明目的。报告中的观点仅反映了作者的观点,未必是芝商所或其关联机构的观点。本报告以及报告中的信息不应被视为投资建议或实际的市场结果。

免责声明

在交易所交易之衍生产品及场外结算(“OTC”)之衍生产品并不适合所有投资者,并具有亏损风险。在交易所交易及场外交易之衍生产品为杠杆投资工具,由于只需要合约价值一定百分比的资金即可进行交易,故此有可能损失超过最初存入的金额。本通讯不论在任何适用法规的涵义上,均不构成招股章程或公开发行证券,亦非关于购入、出售或持有任何特定投资或服务的建议、要约、邀请或招揽。

本通讯的内容乃由芝商所编制,仅作为一般介绍用途,并非旨在提供建议,亦不应被视为建议。本通讯未考虑您的目标、财务状况或需求,您应在根据或依赖本通讯中列出的信息采取行动之前获得适当的专业建议。虽然芝商所已尽力确保本通讯中的资料在通讯刊行当日准确无误,但芝商所对任何错漏概无责任,亦不会更新资料。此外,本通讯中的所有示例和资料仅作为说明之用,不应视为投资建议、实际市场经验的成果或任何特定产品或服务的推广。本通讯内所有与规则及合约规格相关的事项均以芝加哥商品交易所(“CME”)、芝加哥期货交易所(“CBOT”)、纽约商业交易所(“NYMEX”)和纽约商品交易所(“COMEX”)的正式规则,或芝商所的某些其他附属交易设施的规则为准(如适用)。不论在任何情况下,包括与合约规格有关的事项上,均应查询现行规则。

对于使用或分发本通讯中的材料或信息会违反任何适用法律或法规的司法管辖区或国家的,芝商所未声明本通讯中所载的任何材料或资料适合于或被允许在该司法管辖区或国家使用。本通讯未经任何监管机构审阅或批准,使用者如获取本通讯,有关责任应由其自行承担。

在澳洲,Chicago Mercantile Exchange Inc. (澳洲注册机构编号(ARBN)103 432 391)、Board of Trade of the City of Chicago Inc. (澳洲注册机构编号(ARBN)110 594 459)、New York Mercantile Exchange, Inc. (澳洲注册机构编号(ARBN)113 929 436)及Commodity Exchange, Inc. (澳洲注册机构编号(ARBN)622 016 193)均已注册为外国公司并持有澳洲市场牌照。

在香港,CME、CBOT、NYMEX和COMEX已获得香港证券及期货事务监察委员会(“SFC”)授权,通过CME GLOBEX系统提供自动化交易服务(“ATS”),且CME已获得SFC授权,可根据香港《证券及期货条例》(“SFO”)第III部的规定通过CME清算系统(CME Clearing System)提供自动化交易服务。

在日本,CME持有日本《金融工具与交易法》(Financial Instruments and Exchange Act)所规定的外国结算机构(FCO)牌照。

在新加坡,根据《证券及期货法》(第289章)(“SFA”),CME、CBOT、NYMEX以及COMEX作为认可市场营运商受到监管,而且CME亦作为认可结算机构受到监管。除此之外,芝商所旗下机构并未获得在新加坡《证券及期货法》下经营受监管活动或根据《财务顾问法》(Financial Advisers Act)(第110章)提供财务顾问服务的所需牌照。

在包括但不限于在印度、韩国、马来西亚、新西兰、中华人民共和国、菲律宾、泰国、越南等多个司法管辖区,以及在芝商所未获准经营业务、或者经营业务会违反当地法律法规的各个司法管辖区,芝商所旗下机构均未获得提供任何种类金融服务所需的注册或牌照,亦未宣称在此等司法管辖区提供任何种类的金融服务。

您应谨慎对待本通讯中的信息。如阁下对本通讯中的任何内容有任何疑问,应征询独立的专业建议。

在香港,根据《证券及期货条例》,芝商所未获得期货合约的交易或就期货合约提供意见的许可。本通讯在香港仅供分发给SFC根据《证券及期货条例》第V部予以许可的公司或根据《证券及期货条例》第III部取得授权的公司。

在日本,本通讯仅向《日本商品期货法》(Commodities Futures Act of Japan)(经修订的1950年第239号法律)以及相关法规(视情况而定)中所规定的特定的合格专业投资者发放。除此之外,本通讯所规定的内容不针对在日本的任何人士,亦非用于营销或招揽日本客户交易或使用任何特定的芝商所产品或服务。

在韩国,本通讯仅应“专业投资者”(定义请参见《金融投资服务和资本市场法》(Financial Investment Services and Capital Markets Act)第9(5)条及相关规定)的请求或通过持牌投资经纪商向相关专业投资者发放。

在中华人民共和国,本通讯仅供读者参考,不得为任何其他目的在中华人民共和国境内进行复制或者转发。本通讯所含信息不构成或促成提供或出售任何金融服务或产品的要约、就任何金融产品采取任何行动的(明示或默示)建议、任何投资建议或市场预测。

本通讯在新加坡分仅供发给《证券及期货法》所定义的特定机构投资者(例如持有资本市场服务许可证进行期货合约交易的人士或根据《证券及期货法》豁免此类要求的人士)、合格投资者和专家投资者。

在越南,越南居民在CME、CBOT、NYMEX和COMEX等离岸平台上进行交易可能受制于某些法定条件,且越南居民并非可以交易CME、CBOT、NYMEX和COMEX的所有产品。越南投资者有责任确保其在CME、CBOT、NYMEX和COMEX的交易符合对其适用的所有相关法律。

CME Group、the Globe Logo、CME、Globex、E-Mini、CME Direct、CME DataMine 及Chicago Mercantile Exchange均为Chicago Mercantile Exchange Inc. 的商标。CBOT 及 Chicago Board of Trade 均为Board of Trade of the City of Chicago, Inc. 的商标。NYMEX 及 ClearPort 均为New York Mercantile Exchange, Inc. 的商标。COMEX 为Commodity Exchange, Inc. 的商标。

BrokerTec Americas LLC (“BAL”)是美国证券交易委员会(U.S. Securities and Exchange Commission)注册的经纪交易商,是金融业监管局(Financial Industry Regulatory Authority, Inc.)(www.FINRA.org)的会员,亦是证券投资者保护公司(Securities Investor Protection Corporation)(www.SIPC.org)的成员。BAL不向私人客戶或散戶提供服务。

芝商所的某些子公司拥有监管机构的授权并受其监管。在某些法规做出特定要求的情况下,这些子公司被要求将电话通话记录或其他电子通讯记录保留5年至7年,这些记录副本经请求可提供(可能需要付费)。相关监管信息的详情请参阅www.cmegroup.com。

© 2019 年 CME Group Inc. 版权所有

通讯地址:20 South Wacker Drive, Chicago, Illinois 60606

观看网上课程,认识期货和期权市场,掌握交易过程的每个阶段

查看期货教程了解独家资讯,获得活动邀请,及时接收新闻及预警

订阅芝商所报告