摘要

周初中美伦敦谈判结束,双方发表谈判声明,声明整体相对中性,达成短期效果但是仍体现出了一些重大分歧,市场整体的定价也相对中性偏多。周中美国对在以色列和伊朗的公民发出警告,市场情绪有所RISK OFF,随后以色列开始对伊朗进行空中打击,并且打击规模较大,市场进入RISK OFF模式,原油大幅上涨,黄金在避险交易的推动下有所上行,铜价应声回落。

核心观点

1、上周金价走强,铜价回落

贵金属方面,上周COMEX黄金上涨3.65%,白银上涨0.66%;沪金2508合约上涨1.42%,沪银2508合约下跌0.67%。主要工业金属价格中,COMEX铜、沪铜分别变动-1.68%、-1.17%。

2、风险偏好回落,铜价有所承压

周初中美伦敦谈判结束,双方发表谈判声明,声明整体相对中性,达成短期效果但是仍体现出了一些重大分歧,市场整体的定价也相对中性偏多。周中美国对在以色列和伊朗的公民发出警告,市场情绪有所risk off,随后以色列开始对伊朗进行空中打击,并且打击规模较大,市场进入risk off模式,原油大幅上涨,黄金在避险交易的推动下有所上行,铜价应声回落。

3、避险情绪回升,金价再度上行

上周CPI全面低于市场预期,降息预期由此回升,美元应声回落,同时伊以冲突再度恶化,市场避险情绪再起,金价由此再度走强。当前中东地缘冲突持续发酵下,黄金的上行趋势或将延续,短期来看存在再度上冲至前高的可能,关注地缘形式的变化及本周的美联储议息会议。

基本金属市场复盘

(一)COMEX/沪铜市场观察

上周COMEX铜价震荡回落,宏观层面波动较大。周初中美伦敦谈判结束,双方发表谈判声明,声明整体相对中性,达成短期效果但是仍体现出了一些重大分歧,市场整体的定价也相对中性偏多。周中美国对在以色列和伊朗的公民发出警告,市场情绪有所risk off,随后以色列开始对伊朗进行空中打击,并且打击规模较大,市场进入risk off模式,原油大幅上涨,黄金在避险交易的推动下有所上行,铜价应声回落。

上周SHFE铜价震荡回落,6月国内精炼铜消费仍有环比走弱的迹象,这使得做多铜价的因素有所顾忌。虽然目前的走弱从去年来看仍在合理范围之内,并不会带来较大的抛空压力,但是在需求走弱的迹象明显消失之前,做多的力量可能会十分谨慎,我们认为要激化下游的买入积极性还是需要价格一定程度的回落来调节,全年来看需求仍然充满韧性。

期限结构方面,COMEX铜价格曲线角此前向下位移,价格曲线仍然维持contango结构。目前COMEX铜库存的交仓仍在继续,库存逼近20万吨,按照进口精炼铜数据,我们认为后期美国铜库存仍有进一步累积的空间,在这种情况下,月差并没有什么特别合适的策略。

上周SHFE铜价格曲线较此前向下位移,价格曲线的back结构已经有所收敛,主要在于近期国内精炼铜社会库存有所累积,并且出库等指标也明显走弱。我们认为近期月差上可能并没有什么特别合适的策略,7月是消费淡季,要坐可能也得是在9月,但是目前9-10的月差已经在200元左右,安全边际并不合适,可以先做观望。

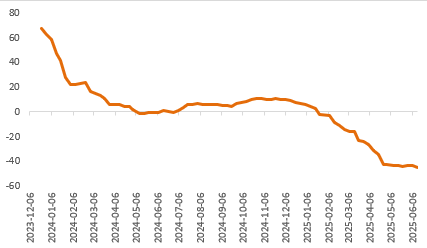

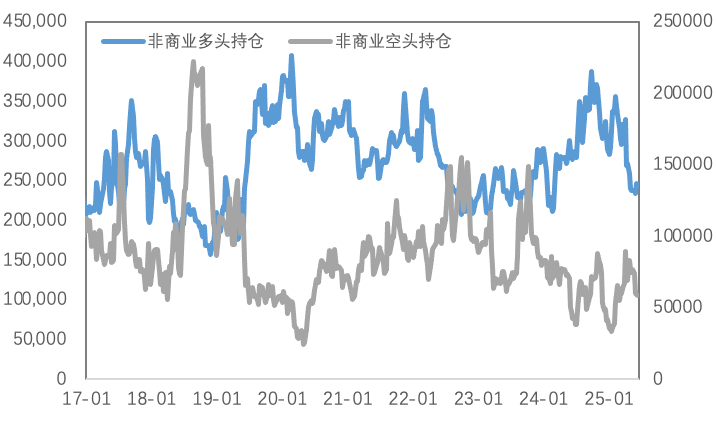

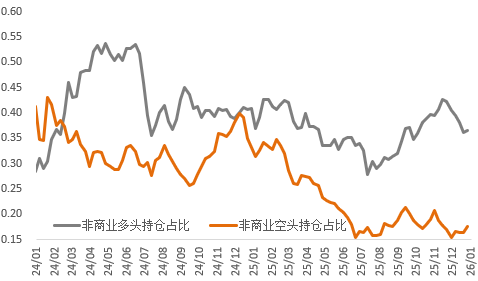

持仓方面,从CFTC持仓来看,上周非商业空占比维持低位,目前空头持仓占比回到了历史低位区间,单从持仓来看,并没有特别明显的指引。

图1:CFTC基金净持仓

数据来源:Wind

(二)产业聚焦

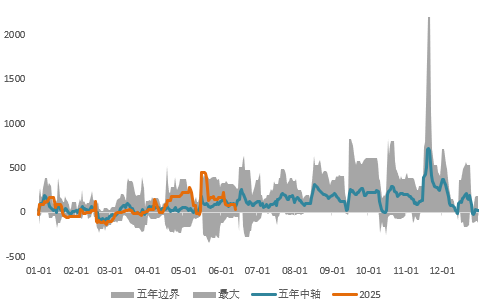

上周铜精矿TC周指数为-43.81--43美元/干吨,Mysteel干净铜精矿现货价2558-2583美元/干吨,周均价2571美元/干吨,较上周涨19美元/干吨。近期铜精矿现货TC市场显示,TC交易差值较大,价格延续近期态势。BHP本周招标,预计下周二截标,市场参与者较为关注,近期铜精矿现货市场稳定,加工费主流在-40至-45区间波动,市场参与者认为价格已达底部,部分贸易商调整操作策略。

图2:铜精矿加工费

数据来源:SMM

现货方面,周内铜价大部分时间维持高位震荡运行,但整体重心仍有所上移,且下游企业新增订单表现较为一般,因此日内采购需求仍以刚需接货为主;同时临近交割换月,下游接货情绪表现谨慎,压价情绪稍显浓厚。由于目前冶炼厂积极出口动作,预计市场仓库国产货源到货仍难有增量,同时进口窗口关闭,进口货源清关流入量有限,短期社库预计维持低位运行;且铜价高位运行,下游消费回升空间亦相对不多,升水上涨压力仍存,因此升水或区间运行于升0~升250元/吨。

图3:沪铜升贴水

数据来源:SMM

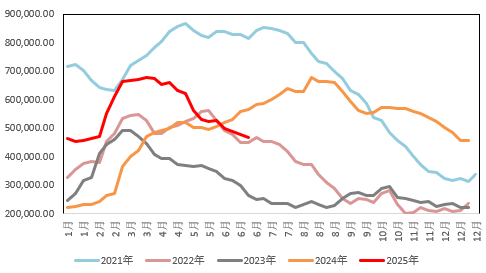

国内市场电解铜现货库存14.38万吨,较5日降1.37万吨,较9日降0.51万吨;上海市场库存环比上周表现下降,由于市场仓库不论进口还是国产货源到货再度较少,虽铜价震荡上涨,下游消费同样有限,但整体入库量偏少,出库量相对正常,库存因此去库;下周来看,市场到货仍相对有限,且铜价高位运行,下游需求难有明显提振,预计库存继续表现去库。广东市场库存环比上周小幅下降。主因市场各冶炼厂发货减少,叠加下游长单需求支撑,仓库出库量未有明显下滑;后续来看,下周市场到货量不多,因此库存维持小幅下降。

图4:全球精炼铜显性库存(含保税区)

数据来源:Wind

国内各主流市场8mm精铜杆加工费多数下跌,仅华南市场有小幅回升;精铜杆企业订单环比回升,但提货表现不理想;再生铜杆交易依然表现尚可,但原料的抗跌表现限制企业生产;精废杆价差、再生铜杆贴水周内变化明显;国内铜杆社会库存回升明显。不论是精铜杆企业还是再生铜杆企业,本周都得到了一定量的补充,但精铜杆企业面临着提货进度偏慢的难题,而再生铜杆企业面临着原料抗跌溢价的压力。后续的企业生产节奏在本次订单的补充下均有回升预期,后续需要重点关注精铜杆企业的提货表现,尤其是终端的资金情况,提防半年度末可能存在的风险;再生铜杆原料补充进度是决定企业生产回升表现的关键。

图5:精铜-废铜价差

数据来源:SMM

贵金属市场复盘

(一)贵金属市场观察

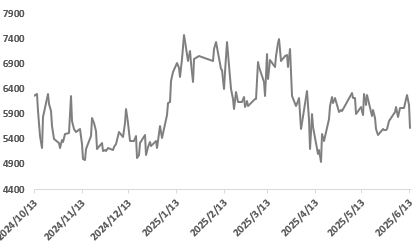

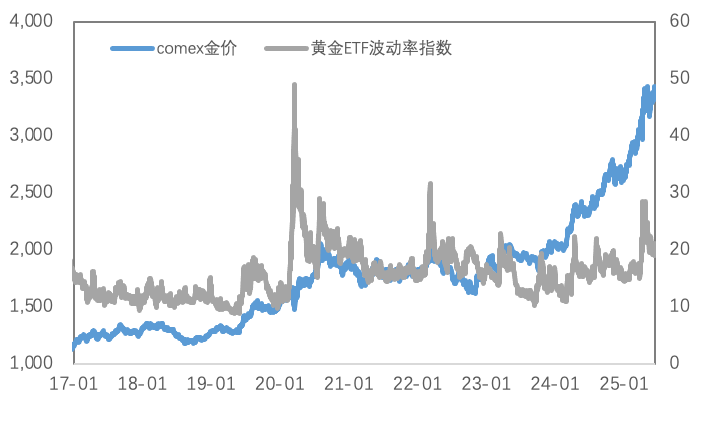

上周贵金属表现分化,黄金显著上行,白银高位震荡,COMEX金银于3313-3468美元/盎司、35.5-37.1美元/盎司区间内运行。上周CPI全面低于市场预期,降息预期由此回升,美元应声回落,同时伊以冲突再度恶化,市场避险情绪再起,金价由此再度走强。

(二)比价与波动率

上周,白银涨幅弱于黄金,金银比小幅上行;铜价有所回落,金铜比随之上行;原油显著反弹,金油比随之回落。

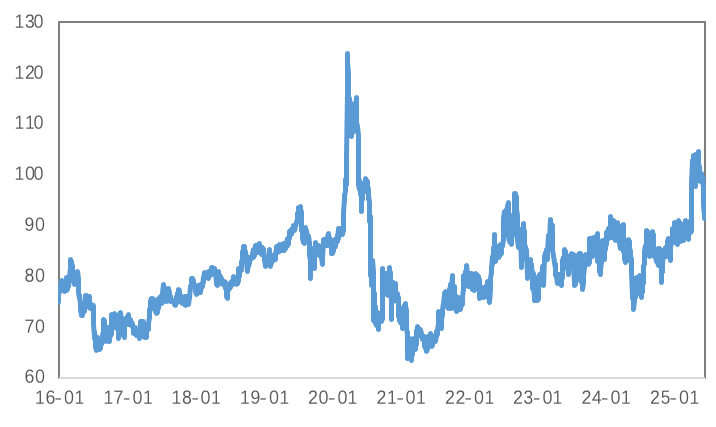

图6:COMEX金/COMEX银

数据来源:Wind

图7:COMEX金/LME铜

数据来源:Wind

图8:COMEX金/WTI原油

数据来源:Wind

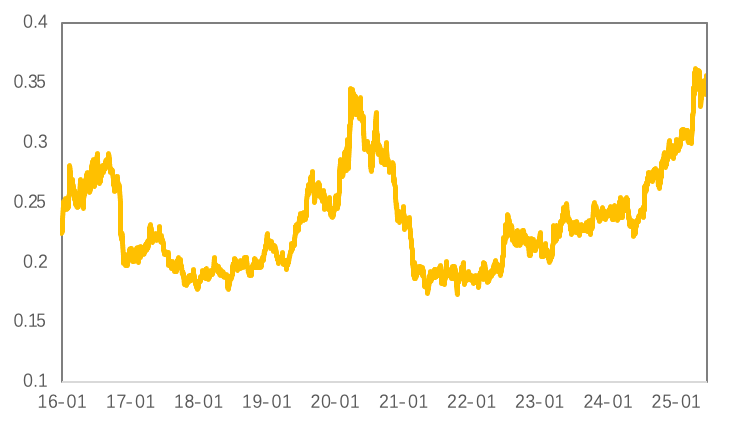

黄金VIX有所回升,近期地缘冲突加剧带动全球市场避险情绪回升,黄金波动率反弹。

图9:黄金波动率

数据来源:Wind

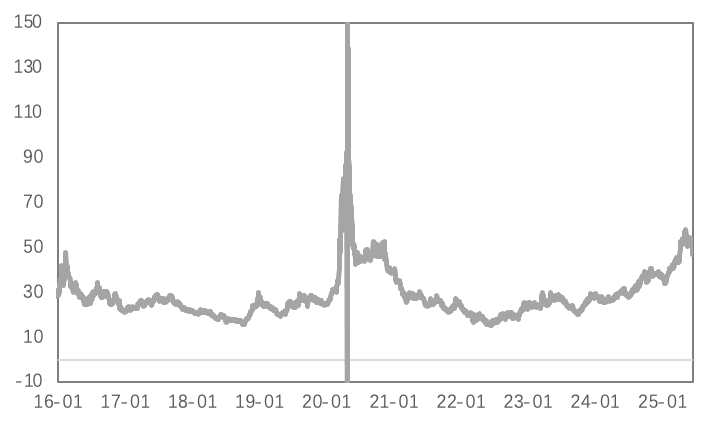

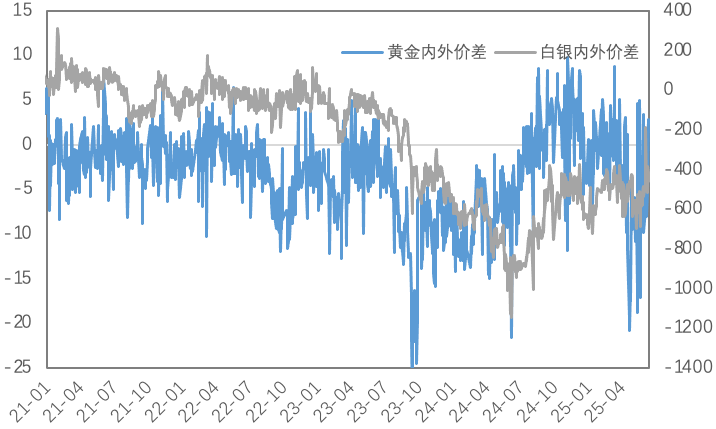

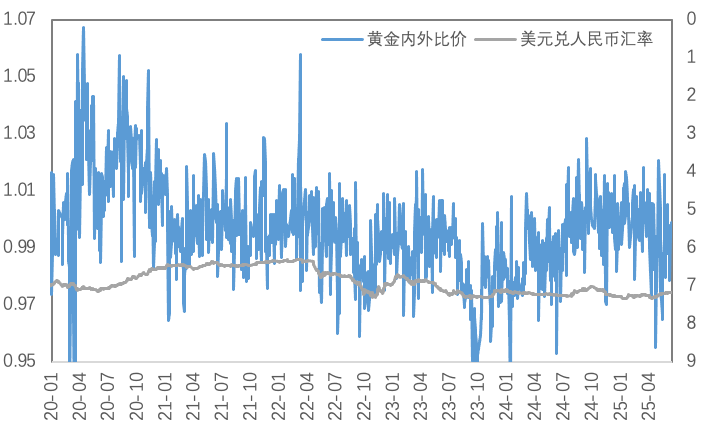

近期人民币汇率影响较前期增强,上周黄金内外价差及内外比价有所回升,白银内外价差及内外比价同样有所回升。

图10:贵金属内外价差

数据来源:Wind

图11:黄金内外比价

数据来源:Wind

(三)库存与持仓

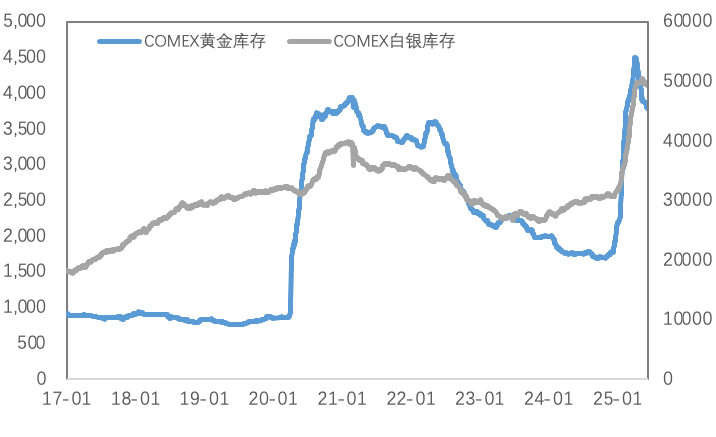

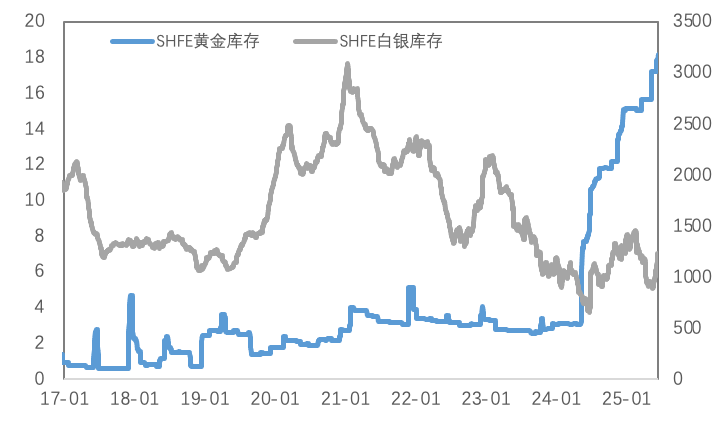

库存方面,上周COMEX黄金库存为3779万盎司,环比减少约33万盎司,COMEX白银库存约为49846万盎司,环比增加约374万盎司;SHFE黄金库存约为18.2吨,环比增加约0.3吨,SHFE白银库存约为1210吨,环比增加约92吨。

图12:COMEX贵金属库存

数据来源:Wind

图13:SHFE贵金属库存

数据来源:Wind

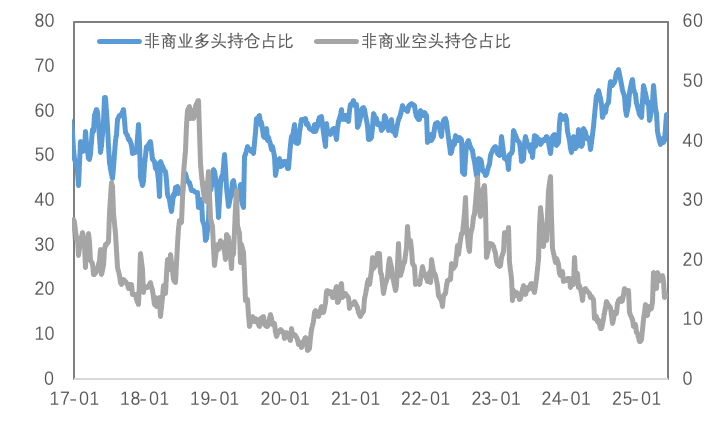

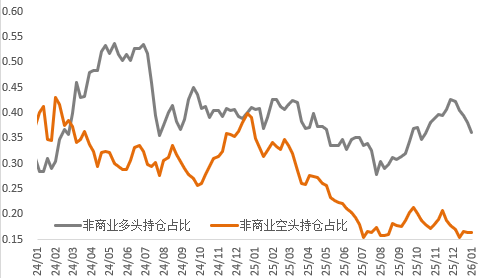

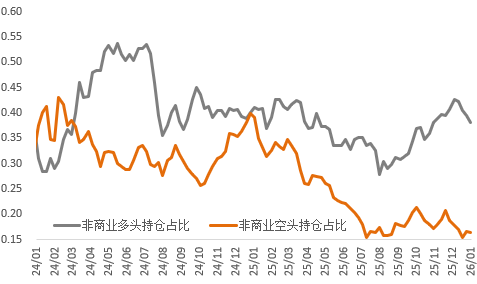

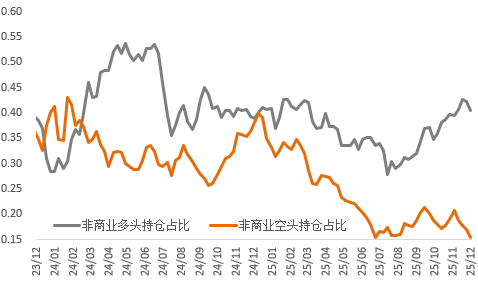

持仓方面,SPDR黄金ETF持仓环比增加6吨至940吨,SLV白银ETF持仓环比减少34吨至14675吨;上周COMEX黄金非商业总持仓为30.5万手,其中非商业多头持仓减少987手至24.6万手,空头持仓减少563手至5.9万手;非商业多头持仓占优,比例较上周下降至59%附近,非商业空头持仓占比下降至14%左右。

图14:COMEX黄金持仓

数据来源:Wind

图15:COMEX黄金持仓占比

数据来源:Wind

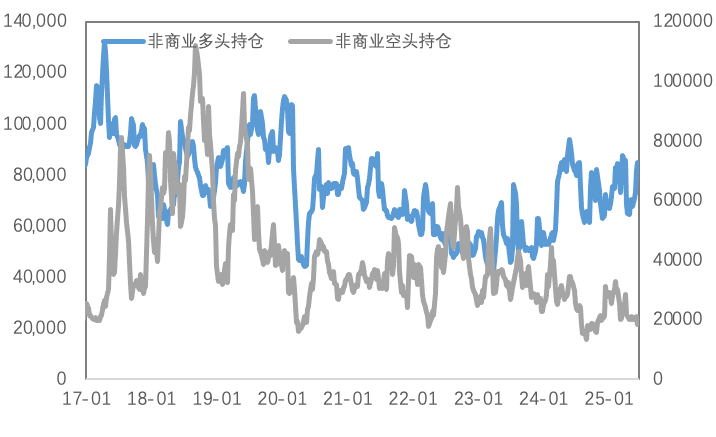

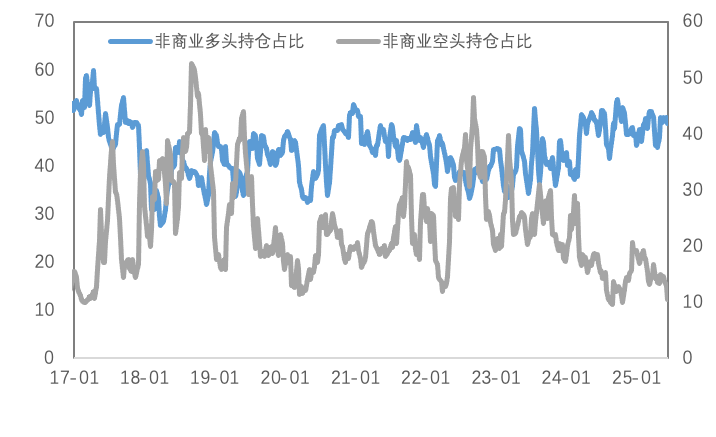

图16:COMEX白银持仓

数据来源:Wind

图17:COMEX白银持仓占比

数据来源:Wind

市场前瞻

6月国内精炼铜消费仍有环比走弱的迹象,这使得做多铜价的因素有所顾忌。虽然目前的走弱从去年来看仍在合理范围之内,并不会带来较大的抛空压力,但是在需求走弱的迹象明显消失之前,做多的力量可能会十分谨慎,我们认为要激化下游的买入积极性还是需要价格一定程度的回落来调节,全年来看需求仍然充满韧性。

当前中东地缘冲突持续发酵下,黄金的上行趋势或将延续,短期来看存在再度上冲至前高的可能,关注地缘形式的变化及本周的美联储议息会议。

关注及风险提示

零售销售、初请失业金人数、新屋开工、关税政策、降息路径变化。