近期南美干旱及俄乌局势紧张成为引领国际农产品价格上涨主要因素。周末在南美干旱预期尚未缓解的情况下,俄乌局势再度升温,由此引发国际原油及农产品价格再度走高。2月中下旬国际农产品价格能否持续上行,还需继续关注南美天气及俄乌局势影响。

南美干旱持续,美豆价格走强

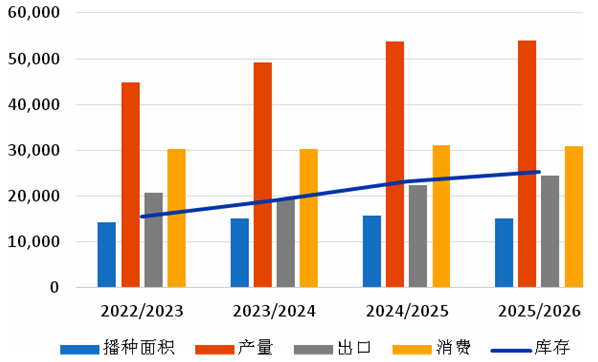

2月CBOT豆类、油脂市场关注焦点集中在南美天气及国际原油对商品市场带来的利多提振。基本面方面,继上周USDA2月供需报告下调南美大豆产量和美豆出口之后,美豆主力合约期价重新站在1500美分整数支撑以上。临近周末,南美干旱天气影响升温,美豆期价加速上行。原油上涨、南美干旱成为引爆本轮CBOT豆油、油脂价格的导火索。

本周初因南美干燥天气持续,市场预期南美大豆产量继续调整,美豆近、远月合约期价继续联动上行。StoneX首席大宗商品分析师表示,农产品市场主要受到天气和地缘政治风险因素支撑。USDA2月报告大幅调减南美大豆产量预期,其中阿根廷大豆产量预估为4500万吨,较1月报告预估下调150万吨,略高于此前分析师预估的4451万吨。巴西大豆产量预估为1.34亿吨,较1月报告预估下调500万吨,略高于分析师预估的1.3365亿吨。周末巴拉圭农业和畜牧部长也表示,受干旱天气影响巴拉圭大豆产量可能减少50%至500万吨,创下10年来的最低水平。美国爱荷华州经纪公司的分析师称,南美天气情况没有改善,未来的损失可能更大。

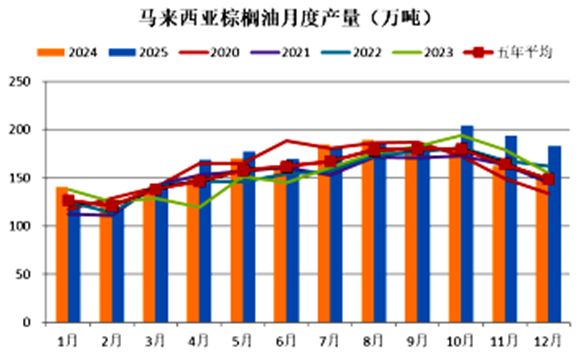

巴西和阿根廷做为南美大豆主要生产和出口国,本轮干旱天气影响对阿根廷大豆影响大于巴西,最新天气预报显示未来两周南美降雨依旧偏少,阿根廷大豆产量仍有下调风险。巴西方面,因大豆主产区收割进度偏快,天气影响相对弱化。

巴西农业咨询公司近期表示,巴西21/22年度大豆收割率已经达到25.6%,这一进度明显高于去年同期的7.1%和五年均值的16.2%。去年受到天气因素影响,大豆收割进度推迟,今年巴西大豆收割进度加速。当前,巴西主产州马托格罗斯州表现出色,当前收割率已经达到60%,较之前一周提升14个百分点,并高于上年同期的22%和历史均值的41.6%。分析机构表示,该州第二轮玉米播种已经完成57.1%,较之前一周增加15.18个百分点,高于历史同期的46.4%和上年同期的20.9%。

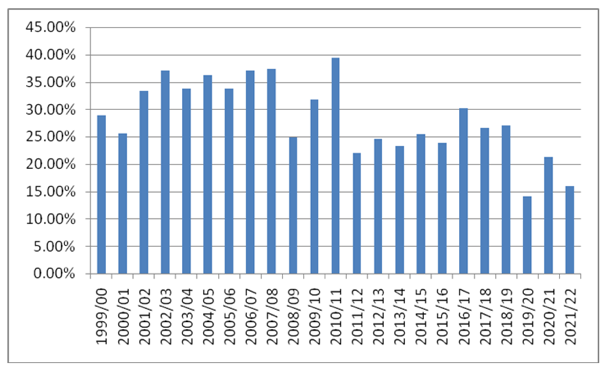

图一:巴西大豆库存消费比(单位:%)

数据来源:USDA、光大期货研究所

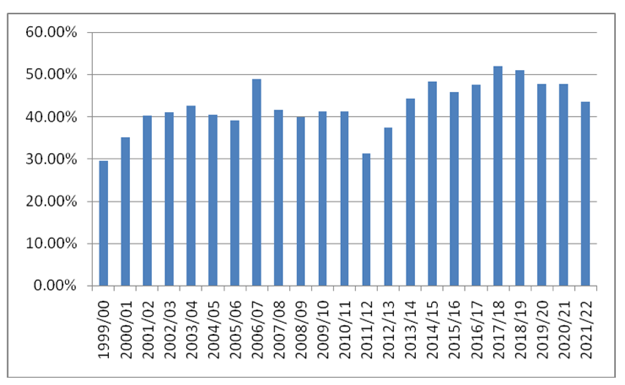

图二:阿根廷大豆库存消费比(单位:%)

数据来源:USDA、光大期货研究所

俄乌局势升温,谷物价格上行

周末期间,因市场担心俄罗斯和乌克兰冲突可能干扰黑海地区谷物出口,CBOT3月软红冬小麦收高26.25美分,盘中价格触及1月26日以来的价格高位,周度涨幅达到4.5%。在白宫的新闻发布会上,美国国家安全顾问沙利文表示,俄罗斯现在有足够的军事实力对乌克兰展开大规模的军事行动。

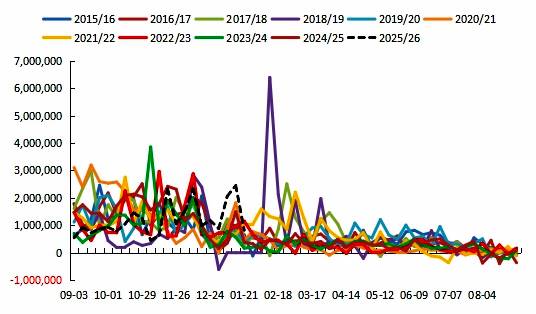

俄乌冲突不断升级,正成为全球粮价上涨的重要推手。CBOT市场交易商周五表示,俄罗斯在黑海和亚速海的军事演习以及传统航线的关闭,迄今尚未影响到乌克兰的粮食出口。但是,俄罗斯和乌克兰是全球小麦重要出口国,其中俄罗斯小麦出口占比全球第一,乌克兰也有望成为全球第四的小麦出口国,目前两国小麦出口占据全球小麦出口的28.96%.统计数据显示,2021年中国进口玉米2835万吨,其中从美国进口玉米1983万吨,占比70%。从乌克兰进口玉米824万吨,占比29.07%。在目前俄乌战局“随时都可能发生”的情况下,如果小麦出口中断,其对全球市场带来的谷物出口影响将是不能忽视的。

受俄乌局势影响,2月美玉米期价也不断走高。因市场担心俄罗斯和乌克兰的冲突将会扰乱黑海地区的谷物运输。目前美玉米主力合约已经超过650美分的整数压力,美玉米期价触及2021年6月以来的最高水平。在白宫表示乌克兰的美国人都应在未来24-48小时内离开之后,交易员对俄罗斯和乌克兰的冲突越来越担心。世界玉米主产国为美国、中国、巴西,乌克兰产量占比全球第五,同时乌克兰也是21/22年度全球第三大玉米出口国。如果战争爆发,谷物出口受阻,其对国际玉米市场带来的影响也是难以平复的。

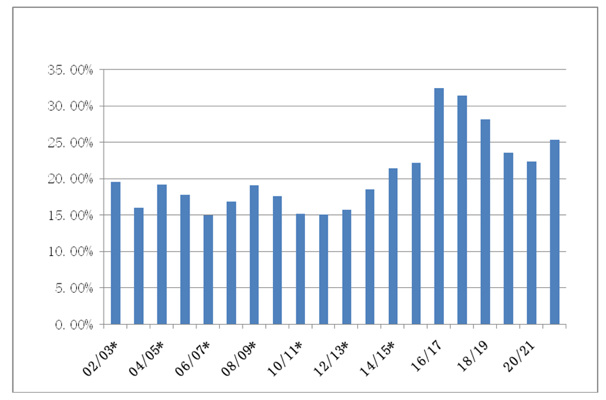

图表:世界玉米库存消费比(单位:%)

数据来源:USDA、光大期货研究所

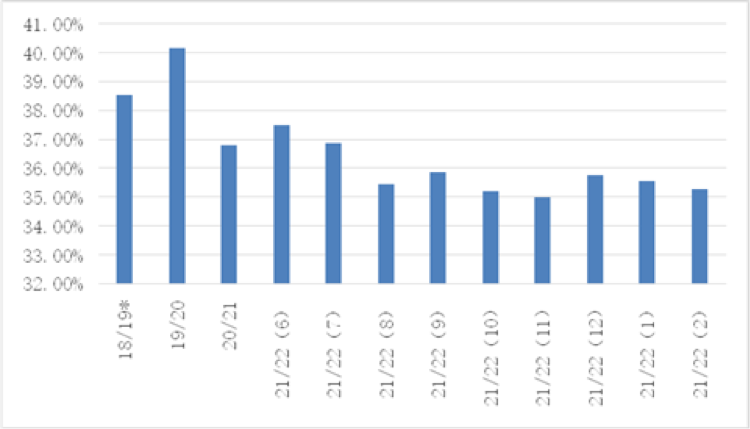

图表:世界小麦库存消费比(单位:%)