作者 寇健

2021-06-01

棕榈油是一种热带木本植物油,是目前世界上生产量、消费量和国际贸易量最大的植物油品种,与大豆油、菜籽油并称为“世界三大植物油”,拥有超过5000年的食用历史。

棕榈油由油棕树上的棕榈果压榨而成,果肉和果仁分别产出棕榈油和棕榈仁油,传统概念上所言的棕榈油只包含前者。棕榈油经过精炼分提,可以得到不同熔点的产品,分别在餐饮业、食品工业和油脂化工业拥有广泛的用途。东南亚和非洲作为棕榈油的主要出产区,产量约占世界棕榈油总产量的88%,印度尼西亚、马来西亚和尼日利亚是世界前三大生产国。

油棕树是世界上生产效率最高的产油植物。在马来西亚,目前每公顷油棕树最多可生产大约五吨的油脂,每公顷油棕所生产的油脂比同面积的花生高出五倍,比大豆高出九倍。一般的马来西亚已到成熟期的油棕树每年每公顷平均产量是4.5吨毛棕榈油。

棕榈油是目前产量最大的一种油脂,全球每年产量超过5000万吨,大豆油紧随其后,大约3800万吨,剩余的那些油基本都不超过1000万吨。棕榈油之所以产量大主要原因是高产,每公顷出油可达五吨,相当于每亩出油600多斤;我们知道常规油料亩产出油率最高的是花生,几年前获悉的数据是平均每亩出油100多斤——可见,收获同样的油品,棕榈油需要的产地更小。更重要的是,这些产地多集中在马来西亚和印尼这些热带地区,大多数棕榈种植园之前都是热带雨林,相比于传统农业国而言,这些土地的使用成本也要低一些。用地成本低是棕榈油价格低的最大因素,因此根据国内的有关报道,正常年份下国内棕榈油成交价比同时期大豆油价格要低近3000元一吨。

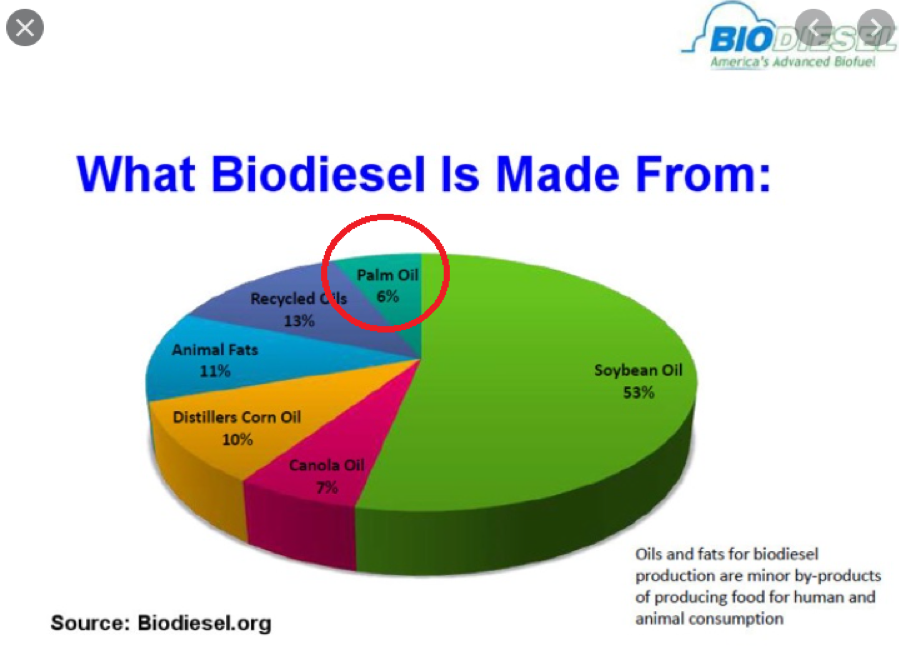

在过去的一个世纪中,全球能源需求成百倍增长,导致人们不断地寻求更理想的燃料来代替目前主要以石化为基础的石油和天然气。特别是近年来,对于环境污染和气候变化的关注越来越强烈,煤炭和石化燃料被公认为造成了严重的环境问题的罪魁祸首。绿色和清洁再生燃料应运而生。由于棕榈油的高产和低价,目前在欧洲,棕榈油已经被作为生物柴油的首选来源。尽管目前豆油仍然是生物柴油的主要来源,而棕榈油在全球整个生物柴油来源中仅占6%。(请看下面一张图) 但是可以预计在不远的未来,棕榈油终将代替豆油成为生物柴油的首选来源。

如同世界上所有的主要农产品一样,棕榈的种植者和棕榈油产品的生产者,也同样需要自己的衍生品市场来对冲产品的价格风险。

目前世界上最大的棕榈油衍生品市场就是马来西亚衍生品交易所(Bursa Malaysia) ,提供多种棕榈油为标的衍生产品。今年芝商所与马来西亚衍生品交易所开创了合作的新篇章。目前一些马来西亚衍生品交易所交易的棕榈油衍生产品,比如说马来西亚毛棕榈油日历价差期货、马来西亚毛棕榈油平均价格期权、马来西亚棕榈油日历价差期货等等已经可以在芝商所Globex交易平台上发现价格和交易了。

这些产品在芝商所Globex交易平台上的交易有下列几个特点:

1.可以通过现有的芝商所期货经纪商关系接口接入

2.美元计价、现金结算

3.与CBOT的大豆期货期权的套利更加方便

4.跨产品价差交易保证金效率大大提高

总而言之,随着衍生产品全球化的不断扩展,可以预计,马来西亚衍生品交易所的更多产品将会出现在芝商所的Globex交易平台上。

请注意,本专栏由芝商所特约市场评论员撰写,本信息从据信是可靠之来源获取,但我们并不保证其准确性。本信息或其中表达的任何意见均不构成招揽买卖任何期货或期权合约。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。

关于作者:

寇健先生,任职于硅谷衍生品学院,为资深的交易员和基金经理,曾任职于摩根士丹利、花旗及新加坡大华银行,拥有逾30年期货和期权交易往绩。寇健老师每两周为您由浅入深地介绍期权基本概念和操盘示例,让您更深入了解芝商所旗下WTI、标普500、CBOT豆粕等各大指标性期权产品动态,更佳地捕捉内外盘套利机遇。“期权漫谈” 专栏隔周二刊登,回顾过往几篇专栏文章,请访问芝商所中文网站 http://www.cmegroup.com/cn-s/market-analysis.html

第三方内容免责声明

所有意见表达反映了作者的判断,可能会有所变更,且并不代表芝商所或其附属公司的观点。内容作为一般市场综述而提供,不应被视为投资建议。信息从据信为可靠的来源获取,但我们并不保证内容是准确或完整的。我们不保证提到的任何走势将会继续或预测将会发生。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。过往业绩并不预示将来结果。本内容不得被解释为是买卖或招揽买卖任何衍生品或参与任何特定交易策略的推荐或要约。如果在任何司法辖区发布或传播本内容会导致违反任何适用的法律法规,那么,本内容并不针对或意图向在该司法辖区的任何人发布或传播。

观看网上课程,认识期货和期权市场,掌握交易过程的每个阶段

查看期货教程了解独家资讯,获得活动邀请,及时接收新闻及预警

订阅芝商所报告