作者 芝商所特约评论员Henry Park

2020-07-17

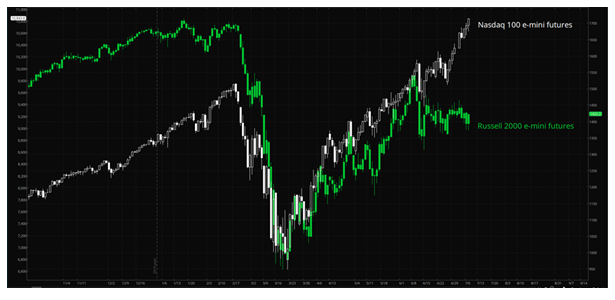

从4月份到现在,美国股市呈现了惊人的反弹,但这次反弹并不是因为基本面出现好转,而是因为数万亿美元的资金刺激了股市。美联储资产负债表的扩张,推动股市狂涨至危机之前的水平。因此,当6月8日资产负债表从7.17万亿美元的峰值开始收缩时,美国所有主要股指下跌幅度都超过了5%。到了6月29日,当资产负债表缩水至7.01万亿美元时,代表大盘股的纳斯达克100指数和代表小盘股的罗素2000指数走势产生了分歧,这表明美国市场现在所处的阶段可能与1990年代末的互联网泡沫时期相似。目前E-迷你罗素2000指数期货(绿线)较6月8日的价格跌幅仍在7%,而同期E-迷你纳斯达克指数期货(白线)上涨了7%。

资料来源:ThinkorSwim

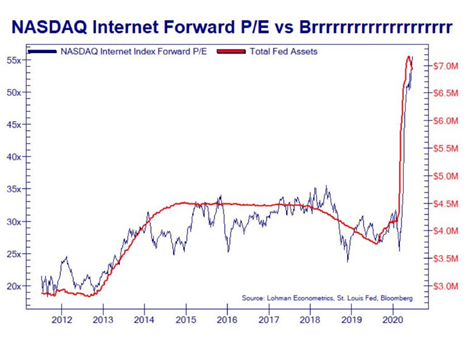

因为今年政府对于股市危机的应对措施似乎带来了另一个互联网泡沫,所以2020年的股市更类似于1998年的互联网泡沫,而不是2008年的金融危机。1998年,俄罗斯债务违约促使美联储大幅降息并鼓励风险投资,致使资本涌入那些看起来不会受危机影响的资产。2020年,新冠大流行不仅引发了史上最大规模的政策调整,也彻底改变了美国人的生活方式。户外活动基本上已经停止,而互联网商务却在膨胀,这使得美国科技巨头(如微软和苹果)的市值达到了历史高点。如下图所示,随着美联储资产负债表规模激增,这类企业的远期市盈率自4月份以来直线上升。显然,用于刺激市场的资金正在流向这个泡沫。

纳斯达克互联网板块远期市盈率和美联储资产负债表规模对比

资料来源:Lohman Econometrics

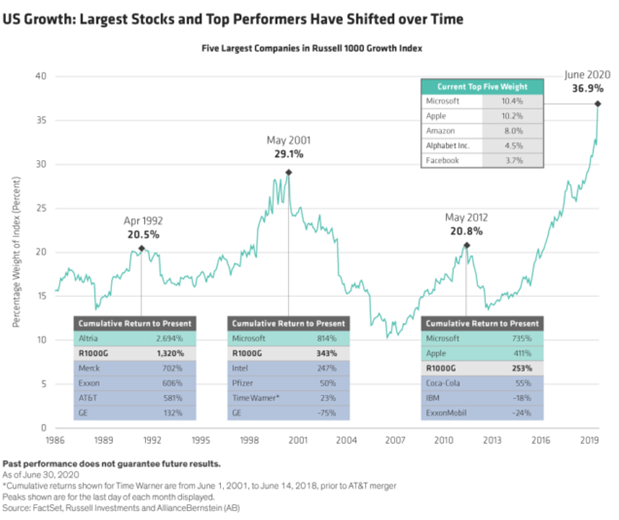

在1998年的危机中,由于过多的资本在追逐很少的大型科技巨头,造成风险不断上升,最终这些巨头的股价在2001年崩盘了。现在,排名前五位的科技股占据了罗素1000指数三分之一以上的市值,而罗素1000指数又是罗素3000指数中的前1000只股票。如下图所示,罗素1000指数中前五大公司所占的比例接近37%,远远超过了2001年科技泡沫结束时所创下的29.1%的峰值。而在2001年泡沫破裂后,罗素1000指数和罗素2000指数跌幅均超过40%。

美国股市:罗素1000指数中的前五大公司占比上升

资料来源:Wisdom Tree Asset Management

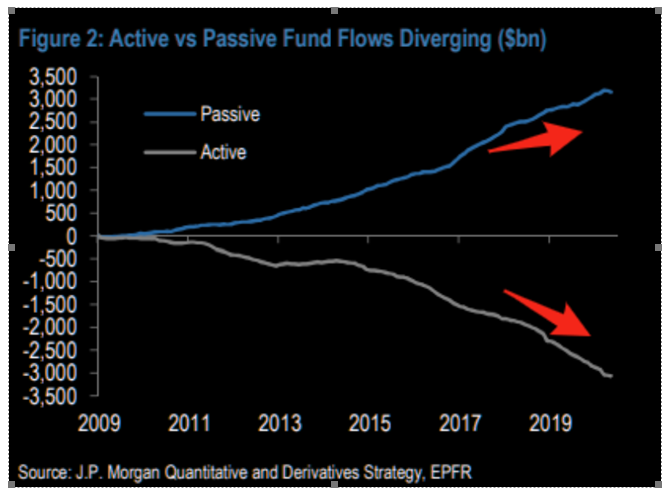

从历史的角度来看,当前股市反弹的幅度很大,这无疑带来了很高的风险。但估值从来不是能指导入场点的好方法,尤其是在投资决策被美国股市投资方法扭曲了的情况下。如下图所示,已经有超过3万亿美元从美国积极管理的投资基金转移到被动投资基金之中。被动投资基金依赖机械信号而不是人为判断来进行交易。据摩根大通统计,目前美国60%以上的股票资产都是被动管理的,因此指数上升可能会不断迫使资本买入科技巨头,以维持固定的投资组合配置。

主动和被动管理基金的资金流入差异增大

资料来源:摩根大通

罗素2000指数将长期低于纳斯达克100指数,除非:(1)牛市终结,(2)之前领涨的个股开始领跌。但如果这些事件没有发生,随着全球风险资产价格上涨,罗素2000指数与纳斯达克100指数仍将有差距。从技术上讲,罗素2000指数处于年初以来运行区间的中间位置,且在酝酿下一步运行的方向。

在下面的日线图中,微型E-迷你罗素2000指数期货的成交量大多集中在当前1421点的价格水平附近。自6月初期货回调以来,价格在上下波动中确立了一个短期对称三角形形态(红线)。在这类格局下,价格在突破格局之前通常会出现一个假的反向突破。上周四和周五的价格走势可能属于这种情况。微型E-迷你罗素2000指数期货收于三角形下方的1394点后,周五迅速反弹至三角内,并且至少应该能达到上个月的高点。看来,看跌交易者将不得不再等待一个理想的点位来做空。

资料来源:ThinkorSwim

请注意,本专栏由芝商所特约市场评论员撰写,本信息从据信是可靠之来源获取,但我们并不保证其准确性。本信息或其中表达的任何意见均不构成招揽买卖任何期货或期权合约。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。

芝商所是首屈一指的股票指数期货和期货期权市场。通过深度的流动性和基于全球基准指数的产品,包括标准普尔500指数、纳斯达克100指数、富时100指数、日经225指数等,可投资全球股市。与投资个股或指数型股票基金(ETFs)相较,股指期货交易成本较低,並且可涵盖各种投资策略、不同的市场环境与目标。

近期的富时罗素(FTSE Russell)指数期货系列产品将带来更好的投资机会。富时罗素指数是全球领先的指数机构,善于创新,而芝商所拥有强大的分销网络、基础设施和丰富经验,两者结合可为市场参与者提供高效、灵活和可靠的解决方案,在如今艰难的市场上更有力地管理股指风险。

第三方内容免责声明

所有意见表达反映了作者的判断,可能会有所变更,且并不代表芝商所或其附属公司的观点。内容作为一般市场综述而提供,不应被视为投资建议。信息从据信为可靠的来源获取,但我们并不保证内容是准确或完整的。我们不保证提到的任何走势将会继续或预测将会发生。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。过往业绩并不预示将来结果。本内容不得被解释为是买卖或招揽买卖任何衍生品或参与任何特定交易策略的推荐或要约。如果在任何司法辖区发布或传播本内容会导致违反任何适用的法律法规,那么,本内容并不针对或意图向在该司法辖区的任何人发布或传播。

观看网上课程,认识期货和期权市场,掌握交易过程的每个阶段

查看期货教程了解独家资讯,获得活动邀请,及时接收新闻及预警

订阅芝商所报告