2023年即将结束,基本金属大多数处于区间波动走势,其中铜铝价格震荡偏强,呈现M型走势,这意味铜铝供需基本面多空交织,并没有出现严重的失衡。铜方面,2023年呈现供需双增的格局,精炼铜供应出现较快的增长,但是在新能源汽车、光伏和风电装机容量快速增长的情况下,需求同样增长。铝方面,2023年呈现供需双弱格局,由于中国产能遭遇4500万吨天花板的调控,供应弹性变小,库存去化明显,但需求同样因地产剧烈调整而减弱,导致电解铝供应可能是阶段性短缺,但不会持续短缺。

展望后市,12月至明年2月,铜铝等有色金属处于季节性消费淡季,价格可能是震荡回落的走势,但是3月之后在各项政策逐渐发力,尤其是财政政策带动当期的消费和投资效应,铜铝价格将重新回归涨势,上方空间取决于我国经济复苏力度和美联储是否会降息。

铜铝供应弹性变小

精炼铜产量和产能扩张较快,但受制于铜矿产出放缓的制约。据国际铜研究组织(ICSG)公布的数据,2023年1-9月,全球精炼铜产量约为2009.2万吨,较去年同期增长5.4%,增速明显快于2022年全年增速的1.8%。由于中国铜冶炼产能增长较快,2023年中国精炼铜产量将占全球精炼铜产量的45%左右,因此中国精炼铜产量的大幅增长带动全球精炼铜产量的增长。

海外市场,上半年刚果金的湿法铜,以塞尔维亚BOR冶炼厂的扩建带来精炼铜产量的增长,下半年随着智利、印尼以及美国冶炼厂检修后复,精炼铜产量增速加快。据我们测算,2023年,全球精炼铜产量同比增速将超过6%,达到2256.9万吨。

铜矿下降将降低国内铜冶炼企业扩产的积极性,除非副产品硫酸或黄金等价格上涨带来的收益能弥补加工费下降带来的损失,2023年,全球铜矿产能继续扩张,主要是疫情期间停产的铜矿项目复产和新建项目投产。不过,铜矿产量增速不及预期,2023年前9个月,全球铜矿产量同比仅仅增长1.7%,年初预计2023年铜矿产量增产约110万吨,但实际增产约74万吨,自由港、Antofagasta、泰克资源、智利国家铜业在20 23年二季度均下调2023年全年产量指引,合计下调约19万吨。

展望2024年,主要铜矿项目预计供给增量85万吨,增速3.7%,主要包括已投产项目爬产(例如泰克资源QB2、洛阳钼业TFM混合矿、紫金矿业/艾芬豪矿业卡莫阿-卡库拉铜矿等);新项目主要为智利Capstone Mantoverde扩建、博兹瓦纳Sanfire Motheo铜矿等。但是由于矿山品味下降、产铜国政局不稳等干扰因素,实际增量很大概率不及预期,增量达到60万吨就很不错。

另外,2024年全球废铜供应可能弱于2023年,因欧美经济大概率会减速甚至衰退,居民消费能力随着财政补贴带来的超额储蓄消耗殆尽后大幅下降,这意味着欧美居民家电、汽车等耐用品淘汰更新数量会明显下降,从而导致中国废铜进口来源减少。进口亏损,再加上海关查验严格,退柜事件时有发生,影响一定进口清关。另外,部分生产、贸易型企业有意转向东南亚建厂,使得直接进口废杂铜的量增速不及预期。

铝方面,受制于4500万吨产能的天花板和云南枯水期带来的减产影响,我国电解铝供应扩张势头受到限制,一旦出现因水电供应不足导致电解铝减产消息,电解铝就容易出现阶段性短缺。另外,由于目前电解铝冶炼企业铝锭产出占比逐渐变小,直供周边的加工企业的铝水占比一度突破70%,这意味着铝锭供应弹性回很小。

从全球电解铝市场看,中国电解铝产量占比超过60%,且中国电解铝进口占比较小,因此2023年随着欧洲电解铝产能的复产,中国电解铝出口较去年同期明显下降,降幅达到41%,出进口同比大幅增长173.6%,这也是中国电解铝减产后电解铝供应并没有紧缺的原因之一。

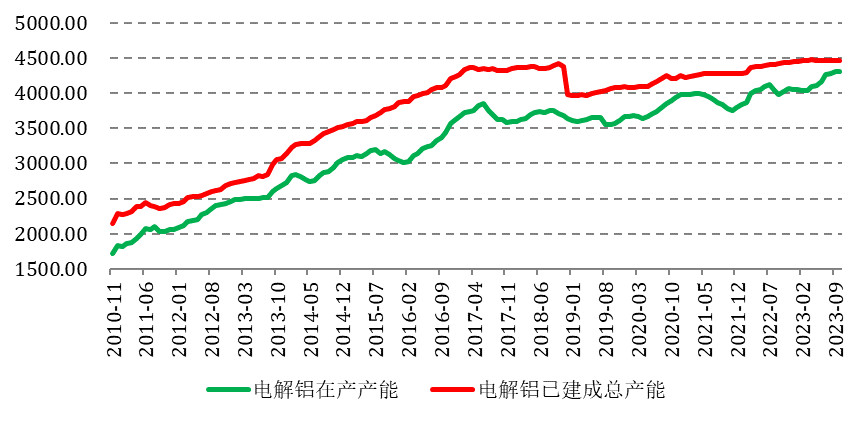

从季节性因素来看,截止2023年10月,中国电解铝在产产能升至4300万吨,当月电解铝产量同比增长6%,达到361.6万吨,不过11-12月云南再次进入枯水期,可能会再次出现停产检修,这意味着电解铝的增长弹性不足。

图为中国电解铝在产产能和已建成产能

铜铝需求先抑后扬

铜方面,根据Woodmac数据,全球铜消费结构为:电力(28%)、建筑(27%)、交通运输(12%)、机械(11%),其他消费品(含家电等,22%),中国铜消费结构为:电力(38%)、建筑(17%)、家电(18%)、机械电子(12%)等。2023年,海外铜需求逐步减弱,但是在新能源汽车、光伏和太阳能装机容量大幅增长,对冲了房地产和家电带来的消费减量,中国铜消费取得较快的增长。我们预计,2023年,全球精炼铜消费量约为2230万吨左右,其中中国铜消费约为1200万吨左右。展望2024年,由于地产拖累减轻,但是家电出口受拖累,以及新能源汽车等领域增速防范,中国铜消费可能会较今年持平或小幅增长。

铝方面,消费主要分为建筑铝材和工业铝材,其中建筑铝材消费占比超过60%。据我们测算,2023年建筑铝材消费同比降幅超过20%,但是工业铝材在新能源汽车、光伏发电装机容量等新兴需求驱动下会出现超过30%的增速。展望2024年,我们预计建筑铝铝材消费降幅可能收敛至10%左右,工业铝材消费继续保持增长,预计2024年中国铝消费大约为4200万吨,较今年消费小幅增长。

综上所述,目前铜铝的基本金属处于季节性消费淡季,而产量会随着年底冲刺产值的目的而出现增长,这会带来铜铝出现累库,给铜铝价格带来下行压力。然而,3个月后,随着中国经济复苏力度增强,海外美联储加息结束,需求恢复或小幅增长,但供应扩张受限,价格有上行的驱动。