近两周,国际商品市场关注热点集中在宏观层面。继美国硅谷银行事件后欧洲瑞兴银行股价连续三天下跌,市场对银行风险蔓延担忧升温,国际大宗商品普跌,原油领跌。与近期原油为代表的大宗商品价格普跌表现不同的是,农产品板块中美麦、玉米不跌反涨。金融市场系统性风险频发,谷物价格能否独善其身?

银行风险蔓延,商品市场原油领跌

3月14日,瑞士信贷(以下简称CS)在2022年年报中承认其内部控制有效性存在“重大缺陷”,次日其最大股东沙特国家银行表示“绝对不会向瑞信提供更多援助”,市场对于CS担忧情绪进一步升温。在美国硅谷银行风险事件尚未平息前,欧洲银行问题再度暴雷,在全球金融市场风险情绪共振的情况下,国际油价大幅下跌,原油期价跌破震荡区间,美豆油、玉米等品种的生物能源需求也随之受到拖累。

统计数据显示,受本轮银行业风险事件持续发酵影响,美原油期价自3月13日开始连续三个交易日下跌,其日内跌幅均超过2%,最大日跌幅接近5%。上周五国际油价持续收跌,其中WTI 4月合约收盘至66. 34美元/桶,周度跌幅13. 48%;布伦特5月合约收盘至72. 52美元/桶,周度跌幅为12. 25%;SC2304以494. 9元/桶收盘,高低点价差75元/桶。

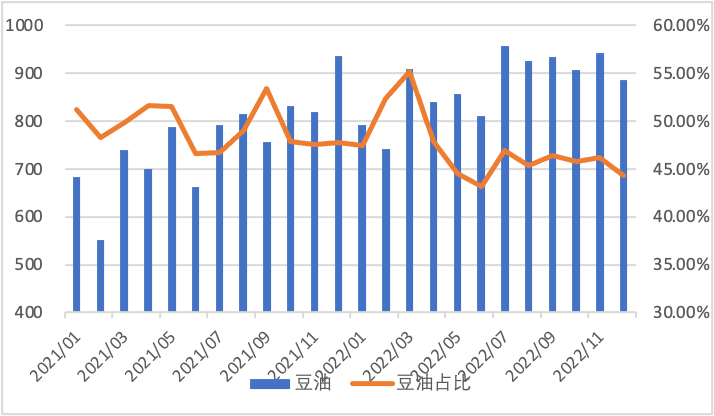

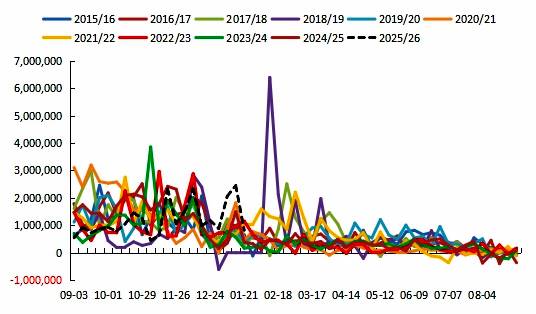

图:美豆油生柴消费(单位:百万磅)

资料来源:EIA、光大期货研究所

农产品避险作用突显,美麦玉米价格反弹

与国际油价大幅下跌的疲软表现相比,商品市场中黄金、农产品的强势表现异常亮眼。在CBOT农产品板块中,谷物供应因南美前景暗淡、黑海出口担忧再现,美麦、玉米联动上行。在商品市场避险情绪升温的情况下,农产品保值、升值的避险作用显现。上周,美玉米连续四日收阳,在CBOT美玉米期价触及数月低点之后逢低买盘介入,美麦、玉米期价反弹,国际谷物价格呈现企稳上行表现。

近期,谷物市场有关黑海出口担忧情绪再度升温。3月中旬,有消息表示黑海出口情况好于预期,俄罗斯建议签署一份协议,允许乌克兰黑海港口的谷物出口,但是出口期限为60天。黑海出口协议在11月续签之后,延长120天至3月到期。周末在联合国和土耳其的共同努力之下,乌克兰计划延长120天。但是,120天的周期需要俄方配合,考虑到此前莫斯科只同意协议延长60日,市场对协议延长时间的不确定性还存在分歧。

另外,3月印度小麦干旱天气对供应的影响也在不断加深。印度小麦干旱的情况在2023年春节期间开始发酵,由于考虑到2022年印度小麦干旱导致减产,且出口预期明显下调,2023年印度政府对小麦干旱的警惕措施也更为提前。其主要措施由政府向市场投放小麦储备,以缓解2023年1月末当地小麦高价的问题。印度是热带季风性气候,主要分为旱季和雨季,在旱情连续十几天缺乏降雨就会导致作物生长遇到极大的威胁。印度农户在10月和11月种植小麦,在次年3月开始收割,这样看今年干旱天气并未出现在印度小麦生长最关键的时期,其对小麦的影响也将小于去年。具体数据方面,2022年4月市场预期21/22年印度小麦产量达到创纪录的1. 1亿吨,较19/20年度提高400-500万吨,市场预期增加部分将弥补黑海地区小麦出口的问题。但是,从实际收获情况看,当年印度小麦产量只有1. 09亿吨,增加有限,出口也由之前预期的1000万吨下降到800万吨,产量增幅有限,印度主要满足自身的供应需求。目前,美国农业部预期22/23年印度小麦产量为1. 04亿吨,较去年下降,且出口缩减到550万吨,因此还需要关注USDA后续报告对印度小麦产量预期的调整,以及USDA3月底公布种植意向报告对全球谷物市场影响。

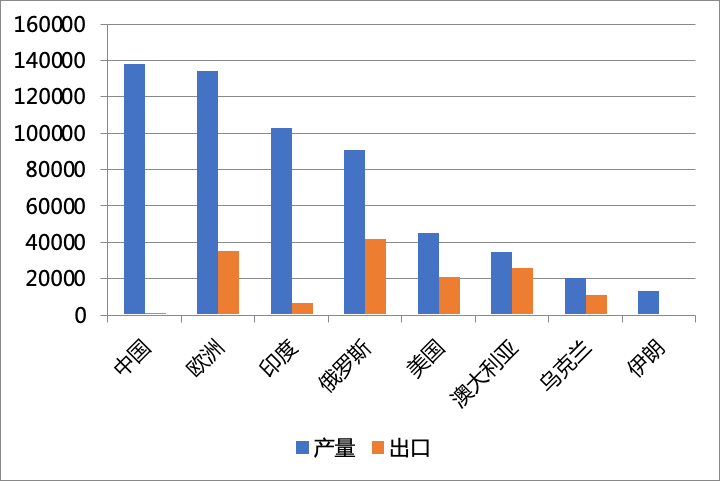

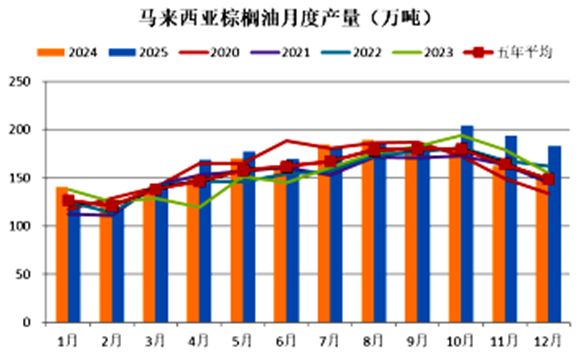

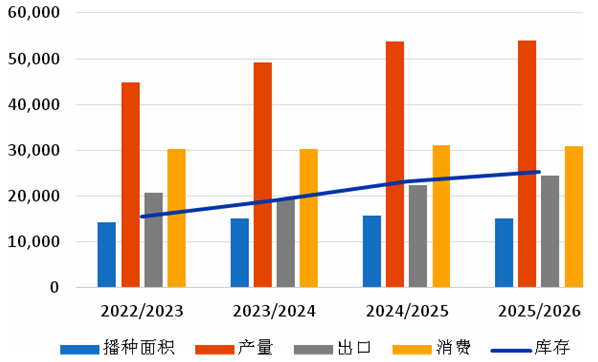

图:世界小麦供需格局(单位:千吨)

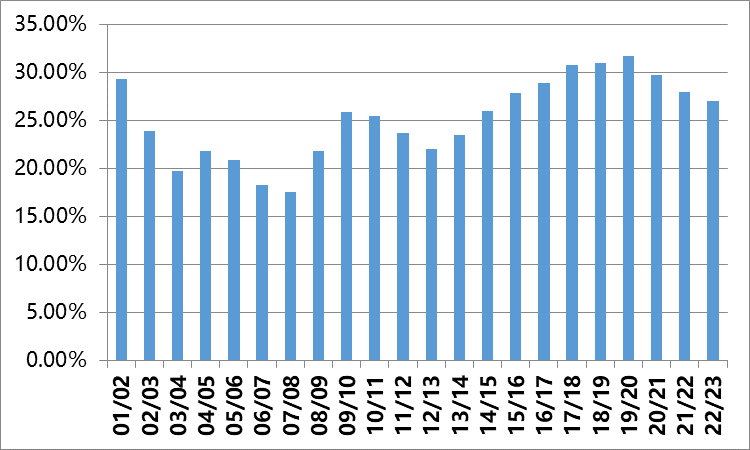

图:世界小麦库存消费比(单位:%)

资料来源:USDA、光大期货研究所