导读

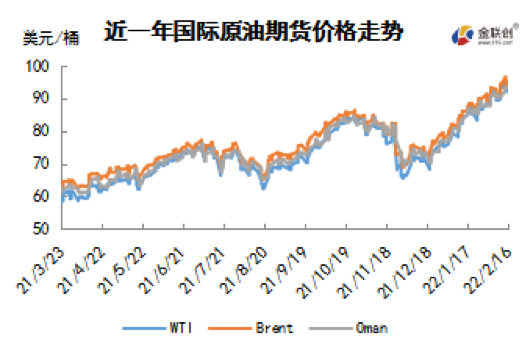

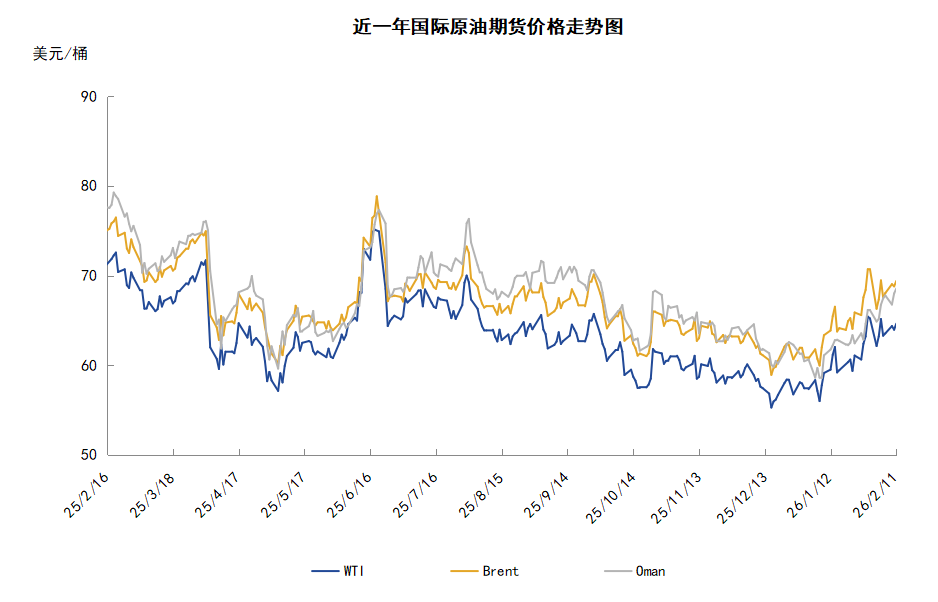

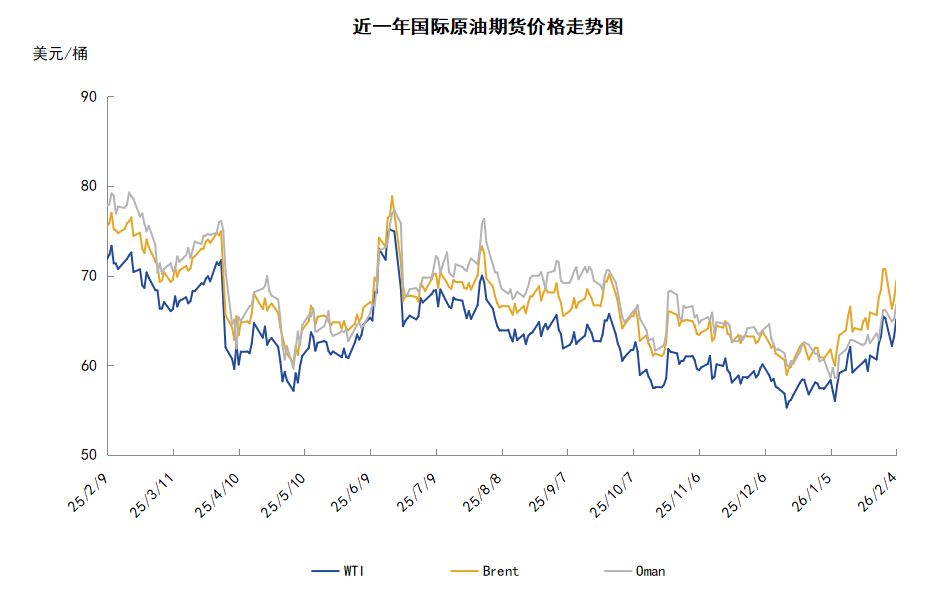

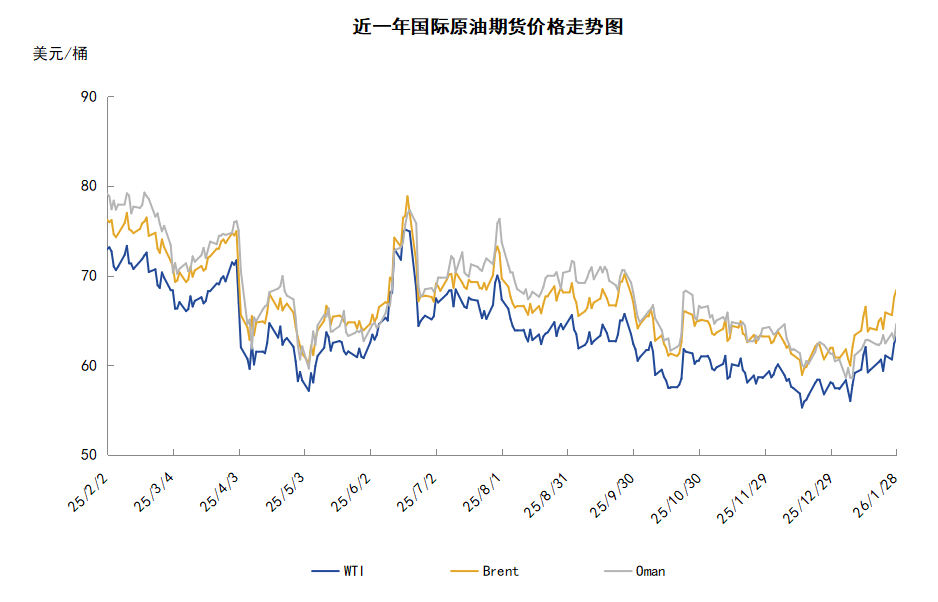

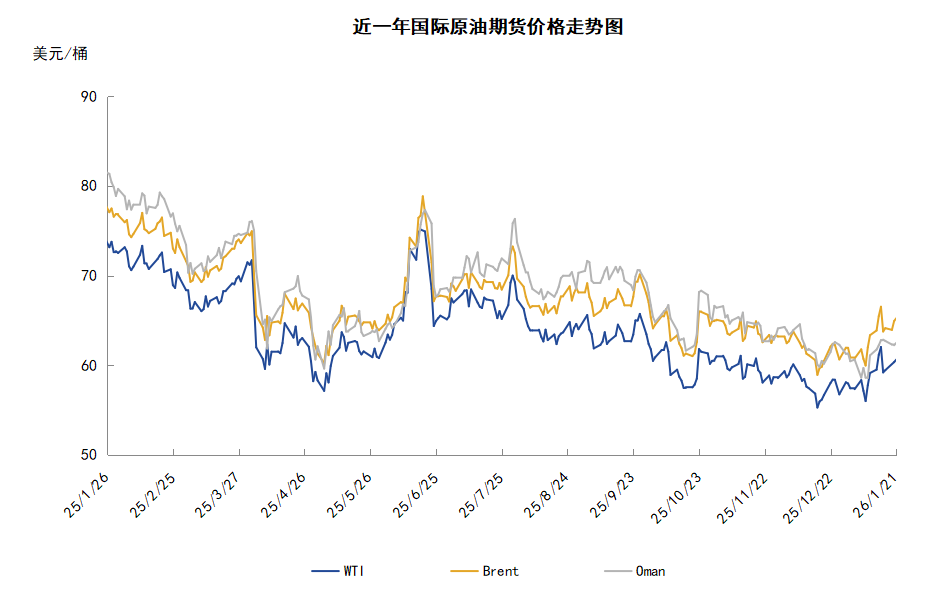

本周(2.10-2.16),国际原油期货价格呈冲高回落走势,美布两油均价较上周环比大幅上涨,WTI本周均价89.10元/桶,较前期上涨3.44美元/桶,或4.01%。OPEC产量恢复不及预期,东欧地缘局势紧张,美国原油库存减少等利好消息对油价形成支撑。后期,东欧地缘政治局势缓解引导油价理性回落,加之投资者乐观预期伊朗原油将重回市场,油价承压自高点回落。

第一章 国际原油市场走势回顾

本周原油期货市场回顾

本周(2.10-2.16),国际原油期货价格呈冲高回落走势,美布两油均价较上周环比上涨。

周内前期,国际油价上涨。支撑油价上行的主要因素包括以下几点:首先,俄罗斯和乌克兰之间的地缘政治紧张局势仍是市场关注焦点,并提振了石油价格;其二,OPEC报告显示,由于一些产油国难以增加产量,OPEC产量恢复速度低于计划目标。1月OPEC产量仅增加6.4万桶/日,至2798万桶/日。OPEC13个成员国中有七国的石油产量下降,其中包括委内瑞拉、利比亚和伊拉克;其三,IEA报告表示,受投资不足和供应中断的困扰,OPEC无法完全恢复其暂停的产量,此外,IEA预期2022年石油需求将超过疫情发生前水平,平均为1.0058亿桶/日;其四,美国EIA原油库存降幅超市场预期也为油价的上涨提供助力。

但另一方面,周内后期,国际油价从七年多来的高位回落,随着俄国部分军队撤回,俄乌局势出现缓和迹象,投资者对地缘局势的担忧情绪逐渐缓解导致油价承压回落。此外,投资者仍在关注美国和伊朗之间关于重启德黑兰与世界大国核协议的谈判进程,若最终两国达成协议并解除经济制裁,伊朗的石油出口或将增加。

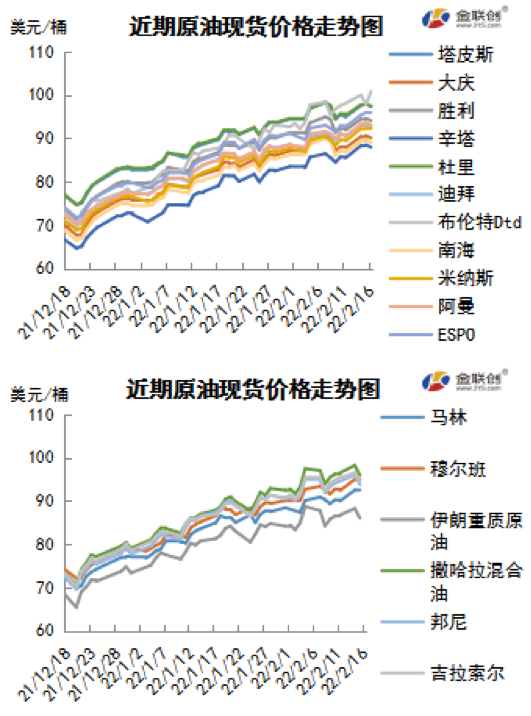

本周原油现货市场回顾

本周(2.10-2.16),国际原油现货均价上涨。中东原油市场,中东原油市场现货交易有所改善,因为市场商家们关注的重要产油国的官方售价和合约原油配置消息陆续公布。伊拉克国家石油营销公司将3月销售到亚洲的巴士拉中质原油的官方售价上调至每桶对阿曼/迪拜均价升水1.3美元,较上月官价上涨80美分。该公司还将3月销售到亚洲的巴士拉重质原油的官方售价上调95美分至每桶对阿曼/迪拜均价贴水1.80美元。此举与沙特为首的其他中东产油国的举措一致。亚洲原油现货市场,4月装中东和俄罗斯原油价格坚挺,受乌克兰紧张局势支撑。卡塔尔的Al-Shaheen原油报价在高出迪拜价格4.40美元/桶,而上个月该原油的成交升水平均在1.70美元/桶。卡塔尔能源发布标书,提供卡塔尔海洋油和卡塔尔al-Shaheen原油标书船货。标书显示,其提供50万桶4月装卡塔尔海洋油;以及4船每船50万桶al-Shaheen原油,船期分别为4月1-2日,4月21-22日,4月27-28日,4月28-29日。俄罗斯的SURGUT发布标书,提供3船每船74万桶ESPO原油船货,船期分别为3月31-4月5日,4月2-7日,4月4-11日,2月15日截标。文莱能源公司招标出售一船60万桶4月1-5日装Kimanis原油船货,该标书将于2月16日截标,有效期直至2月21日

第二章 原油期货市场影响因素分析

供需因素

本周(2.10-2.16),供应方面,美国页岩油生产商受到资本开支以及生产效率下降等问题的制约,复产相对缓慢,令美国石油行业面临更多供给瓶颈。而近期美国的极寒天气以及炼厂装置故障更是加剧了供需的结构性矛盾,释放原油战略储备无法从根本上解决问题。但随着国际油价的升高,一些高成本页岩盆地的原油生产商正买入资产,并增加钻机和压裂工作人员,以准备提高原油产量。

需求方面,随着新冠疫情的消退,旅行可能出现反弹,并引发对航空燃料的更高需求。美国炼厂的裂解利润再创新高,支撑开工维持在高位,加之终端汽油消费反弹、柴油消费维持高位、航煤消费仍在复苏,原油需求将保持积极的态势。美国的成品油消费已经高于疫情前水平且仍旧在持续增加,尤其是汽柴油消费,但与之相对的,航空煤油消费维持在1500万桶/日的5年均值水平以下。

美国库存变化情况

美国炼油厂开工率下降,原油战略储备继续减少,商业原油库存意外增长,然而汽油库存和馏分油库存下降。美国能源信息署数据显示,截止2月11日当周,美国原油库存量4.11508亿桶,比前一周增长112万桶;美国汽油库存总量2.47061亿桶,比前一周下降133万桶;馏分油库存量为1.20262亿桶,比前一周下降155万桶。原油库存比去年同期低11%;比过去五年同期低约10%;汽油库存比去年同期低3.9%;比过去五年同期低约3%;馏份油库存比去年同期低24%,比过去五年同期低约19%。美国商业石油库存总量下降989万桶。美国炼厂加工总量平均每天1490.2万桶,比前一周减少67.5万桶;炼油厂开工率85.3%,为去年10月以来的最低水平,比前一周下降2.9个百分点。上周美国原油进口量平均每天579万桶,为2021年9月10日当周以来最低,比前一周减少59.9万桶,成品油日均进口量246桶,比前一周增长41.5万桶。备受关注的美国俄克拉荷马州库欣地区原油库存2582.7万桶,减少190万桶。过去的一周,美国石油战略储备5.84828亿桶,下降了269万。

基金持仓情况

投机商在纽约商品交易所轻质原油期货中持有的净多头减少1.5%。美国商品期货管理委员会最新统计,截止2月8日当周,纽约商品交易所原油期货中持仓量2170681手,增加76946手。大型投机商在纽约商品交易所原油期货中持有净多头363383手,比前一周减少5521手。其中持有多头480560手,比前一周减少7046手;持有空头117177手,减少1525手。

截至2月8日当周,

WTI原油期货的总持仓量大举增仓,而其余仓位均保持回落。其中,总持仓量环比上涨3.68%,多头部位环比下跌1.45%,空头部位环比下跌1.28%,净多头部位环比下跌1.50%。由于多头的下跌比例超越了空头,当周WTI的多空比小跌至4.10,环比下跌0.01或0.16%。当周,地缘政治紧张气氛迅速升温,加之美国遭遇寒流袭击,令原油市场的避险情绪高涨,导致资金大量入市。从留在场内的资金风险偏好来看,多头部位先增后减,最终令更多的资金选择留在了空头部位。从油价的走势来看,仓价背离的情况得到了修正,原油期货价格经历了先扬后抑的过程,基本与持仓数据的变化相符合。

第三章 原油期货市场走势预测

下周市场预测

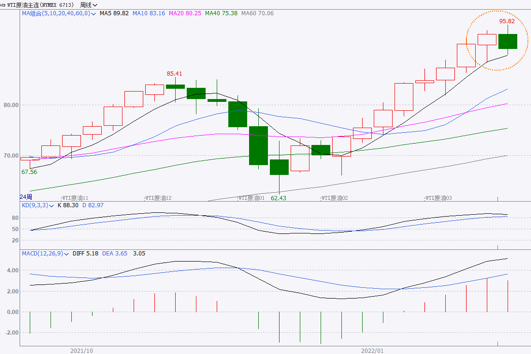

技术图上,NYMEX主力合约原油价格在当周(2.10-2.16)剧烈波动,价格整体冲高并站稳在90美元/桶上方,波动范围为5.58个美元,主流运行区间的89.88-95.46美元/桶。当周提振油价的主要因素,一是OPEC月报上调今年全球石油需求增长预期;二是IEA月报认为原油供应短缺的局面将加剧;三是俄乌局势恶化影响能源供应。当周打压油价的主要因素,一是美国1月份通胀创40年新高引发增速加息的可能;二是美伊谈判预期良好;三是俄罗斯撤回部分靠近乌克兰边境的军演部队。截至16日,WTI报收93.66美元/桶,环比上涨4.0美元/桶或4.46%;截至16日当周,WTI的周均价为92.83美元/桶,环比上涨2.25美元/桶2.49%。从形态上来看,KDJ指标线在强势区平行延伸,表明油价趋势不明;MACD指标线在强势区向上延伸,红色动能柱缩水,标志着油价的上涨动力有所减弱。

从投机面来看,投机商在纽约商品交易所轻质原油期货中持有的净多头减少1.5%。下周需关注的经济数据有:美国1月新屋开工年化月率、美国1月营建许可月、美国1月成屋销售年化总数、欧元区2月消费者信心指数初值、中国截至2月21日当周一年期贷款市场报价利率、欧元区2月Markit制造业PMI初值、美国12月FHFA房价指数月率、美国2月Markit制造业PMI初值、美国2月谘商会消费者信心指数、欧元区1月核心CPI年率等。

本周(2.10-2.16),OPEC月报认为,随着全球经济从疫情强劲复苏,今年世界石油需求可能会急剧上升。预计2022年全球石油日均需求1.008亿桶,比2021年日均需求增加415万桶,与上次报告预测一致。预计2022年非欧佩克日均供应量660万桶,比2021年日均增长300万桶,与上期报告一致。预计2021年和2022年欧佩克天然气液态产品日均产量分别为510万桶和530万桶,年增长幅度均为每日10万桶。

IEA月报认为,鉴于闲置产能减少以及库存菱缩,石油市场“仅有少量缓冲能力”,如果OPEC+在增产方面持续存在困难,供应短缺的局面将加剧。2022年1月,全球石油供应量日均9870万桶,比去年12月份日均增加了56万桶,但这一上升趋势因欧佩克及其限产同盟国产量低于目标而放缓。如果OPEC+的减产完全解除,预计2022年世界石油日均产量可能会增加630万桶,如果美国对伊朗制裁解除,每天还会有130万桶伊朗原油供应量逐步进入市场。

地缘政治局势在周内大幅度缓解,15日,俄罗斯国防部宣布部分完成军演任务的部队已经启程返回驻地,令紧张的俄乌关系骤然降温。俄罗斯总统普京表示,该国准备在限制欧洲部署中程导弹、军演透明度等其他建立信任的措施方面进行谈判,但强调西方需要听取俄罗斯的核心诉求。美国和伊朗之间关于重启伊朗与世界大国核协议的谈判备受市场关注,该协议可能会增加伊朗的石油出口。俄罗斯与伊朗两国在进行了交谈后指出,在重启伊朗核协议方面取得了“切实的进展”。

金联创预计下周(2.17-2.23),由于美国的拱火使得俄乌事件的不确定仍存,因此地缘紧张气氛依旧未散,这将在很大程度上支撑油价,预计国际油价将继续呈现宽幅震荡的局面。以WTI为例,预计下周的主流运行区间在89-95美元/桶之间(均值92美元/桶),环比下跌0.83美元/桶或0.89%。

第四章 国际原油跨期套利交易策略

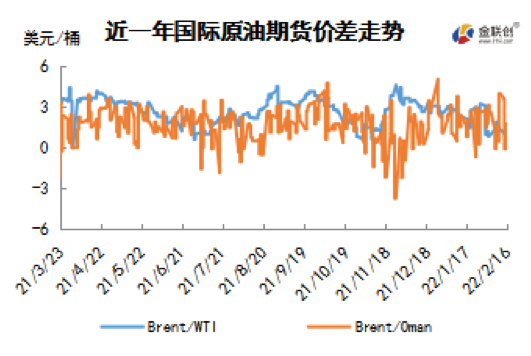

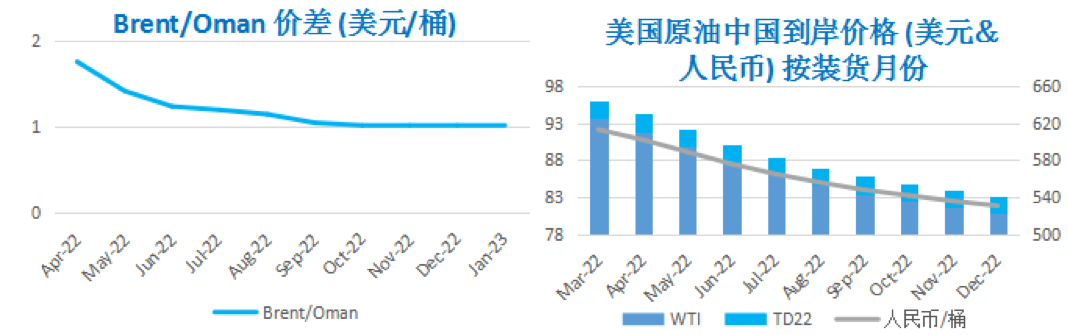

截至2月16日(周三),Brent及WTI之间的价差为1.15美元/桶,较前一个交易日下跌0.06美元/桶。尽管美国原油库存增加,但是北约继续炒作乌克兰危机,国际油价再次反弹。

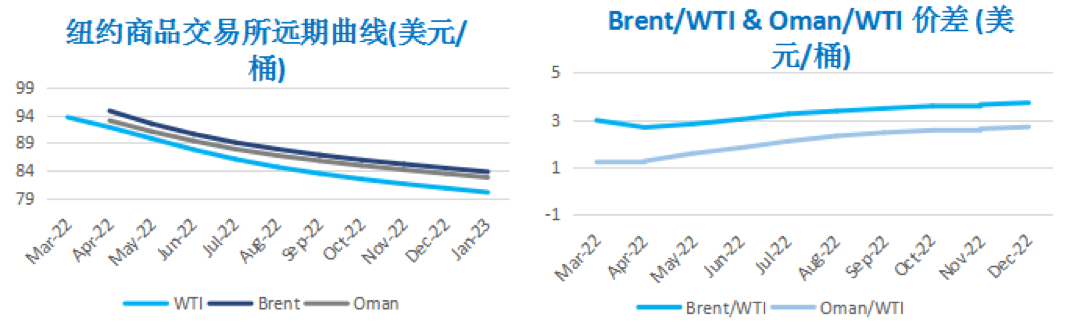

从月差结构来看,WTI原油期货远期价格升水缩水,表明近期市场心态有所回落;Brent原油期货远期价格升水扩大,表明近期市场情绪相对乐观。