第一章 国际原油市场走势回顾

本周原油期货市场回顾

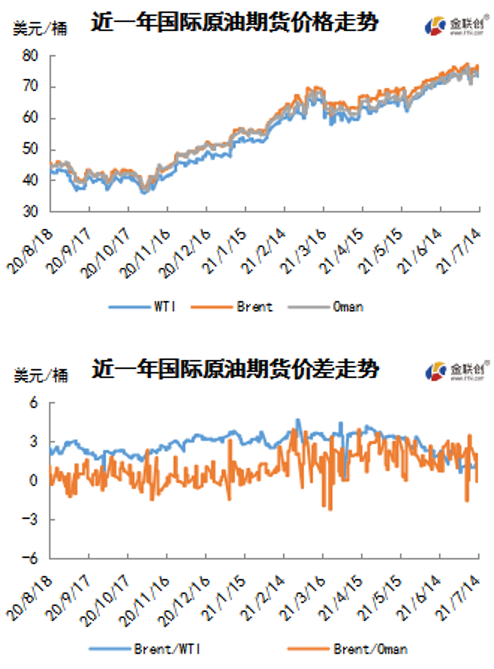

本周(7.8-7.14),国际原油期货价格呈现高位震荡的走势,美布两油均价较上周涨跌不一。

周内,原油市场消息面喜忧参半。利好影响方面,OPEC产油国代表表示,石油输出国组织(OPEC)及其盟友已经放弃达成8月份石油供应协议的希望,现在希望能达成涵盖9月份及以后的协议,市场预期供应短期内将会进一步收紧,油价受此提振大幅上涨。此外,市场对需求复苏的乐观预期仍在支撑油价,IEA数据显示,6月份全球石油需求估计激增320万桶/日,至9680万桶/日。IEA预期全球石油需求2021年将增加540万桶/日。

但另一方面,部分利空因素限制了油价的上涨空间。周内,由于OPEC产量政策迟迟未达成一致,市场对阿联酋可能单方面增产的担忧令油价面临一定利空压力,截至目前,沙特和阿联酋之间的分歧协商仍未取得实质进展,俄罗斯与美国方面也表示将协助双方达成和解。此外,需求复苏仍存隐忧也限制油价涨势,G20各国警告快速蔓延的德尔塔等病毒变种可能会对防疫成果产生影响。

本周原油现货市场回顾

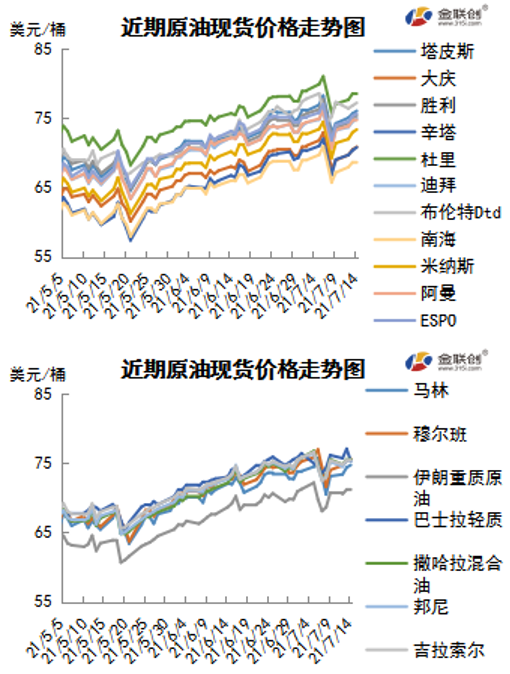

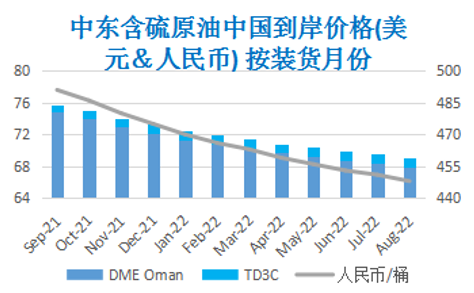

本周(7.8-7.14),原油现货均价较上周下跌。继沙特阿美公布官方报价后,科威特也上调了对亚洲客户的8月原油官方售价。科威特出口原油(KEC)8月官价较之前一个月上涨80美分,至升水阿曼/迪拜原油均价2.05美元/桶。科威特超轻质原油官价高于阿曼/迪拜原油均价2.60美元/桶,较上个月上涨1美元。卡塔尔石化也上调了对亚洲客户的8月原油官价,海洋原油8月官价在高出阿曼/迪拜均价1.90美元/桶,较上个月上涨75美分。而陆上原油官价为高出阿曼/迪拜原油均价1.70美元/桶,较上个月上涨75美分。亚洲方面,越南PV Oil公司通过标书出售一船30万桶9月13-20日装Ruby原油船货,该标书将于7月15日截标,有效期直至7月22日。该公司上次售出一船30万桶8月2-9日装Ruby原油船货的价格是即期布伦特升水约2.30美元/桶。印度石油天然气公司(ONGC)发布标书出售一船9月2-8日装俄罗斯Sokol原油船货。印度石油公司(IOC)发布标书求购8月底至9月装高硫轻质原油船货,该标书将于15日截标。此外,今年上半年,中国原油进口量较去年同期下降3%,为2013年以来首次萎缩,原因是进口配额短缺、炼油厂维修和全球价格上涨抑制了购买。中国海关总署13日公布的数据显示,6月份中国原油进口总量为4,014万吨,相当于977万桶/日。

第二章 原油期货市场影响因素分析

供需因素

本周(7.8-7.14),高盛认为无论油价短线怎么波动,都不会影响其对布伦特原油下半年升上80美元这一前景的预期,因为对油市长期走势影响最大的需求端状况仍然稳健,全球能源消费料在经济进一步复苏下继续上升,而OPEC+石油供给在年内的缓步增长也难以追上需求的升温,这提供了油价进一步上升的空间。然而,油国之间争夺市场的可能性正在笼罩石油市场,油价上涨和通胀都可能损害脆弱的经济复苏。按照目前的油价,石油生产运营商可以兑现投资回报,同时增加生产活动。不过,即使增加供应量,也不足以满足更强劲的需求增长。

美国库存变化情况

尽管美国原油产量增加,炼油厂开工率下降,然而美国原油净进口量大幅度减少,美国原油库存连续第8周下降。美国能源信息署数据显示,截止7月9日当周,美国原油库存量4.3758亿桶,比前一周下降790万桶;美国汽油库存总量2.36535亿桶,比前一周增长104万桶;馏分油库存量为1.42349亿桶,比前一周增长366万桶。原油库存比去年同期低17.7%;比过去五年同期低约8%;汽油库存比去年同期低4.83%;比过去五年同期低约1%;馏份油库存比去年同期低19.5%,比过去五年同期低约4%。美国商业石油库存总量增长249万桶。美国炼厂加工总量平均每天1609.3万桶,比前一周减少2.2万桶;炼油厂开工率91.8%,比前一周下降0.4个百分点。上周美国原油进口量平均每天622.1万桶,比前一周增长34.7万桶,成品油日均进口量243.7桶,比前一周减少21.5万桶。备受关注的美国俄克拉荷马州库欣地区原油库存3805.8万桶,减少158.9万桶。过去的一周,美国石油战略储备停止了下降,稳定在6.21304亿桶。

基金持仓情况

投机商在纽约商品交易所轻质原油期货中持有的净多头减少4.8%。美国商品期货管理委员会最新统计,截止7月6日当周,纽约商品交易所原油期货中持仓量2413946手,增加44315手。大型投机商在纽约商品交易所原油期货中持有净多头497351手,比前一周减少25139手。其中持有多头640068手,比前一周减少24799手;持有空头142717手,增加340手。

截至7月6日当周,

WTI原油期货的总持仓量持续两周增加,多头和净多头保持两周回落,而空头则有所反弹,因此令WTI的多空比下滑至4.48,环比下跌0.18或3.96%。当周,OPEC+的会议牵动原油市场,由于阿联酋和沙特对于增产的意见出现了较大分歧,令会议两度推迟后依旧无果,最终导致会议被取消,且何时重启并未有说明。目前OPEC+仍旧按照今年年初决定的计划实施限产政策,受此消息的影响,市场对于原油市场的供应开始产生担忧情绪,入场资金以选择做空为主,多头部位出现严重的撤退,原油价格也是一跌再跌。

第三章 原油期货市场走势预测

下周市场预测

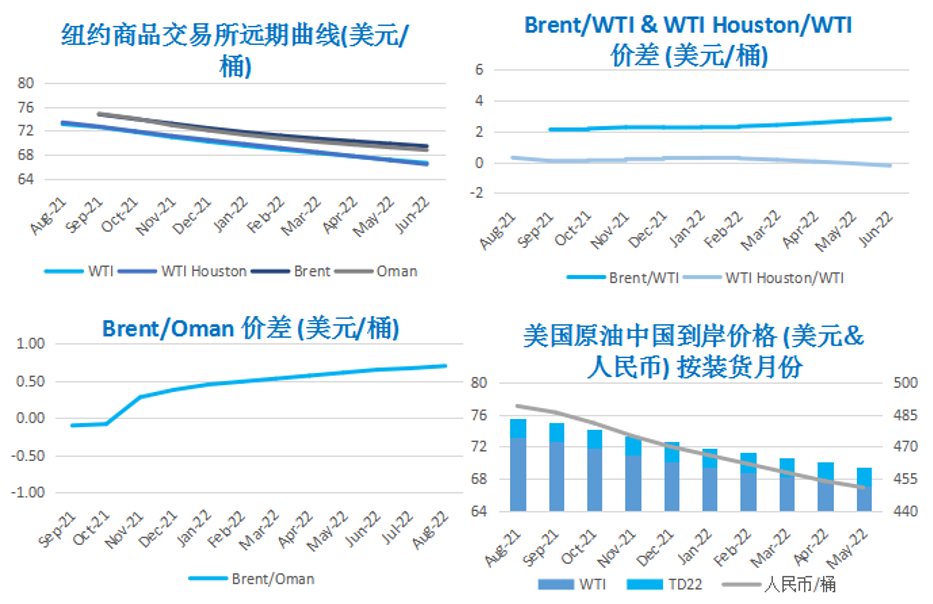

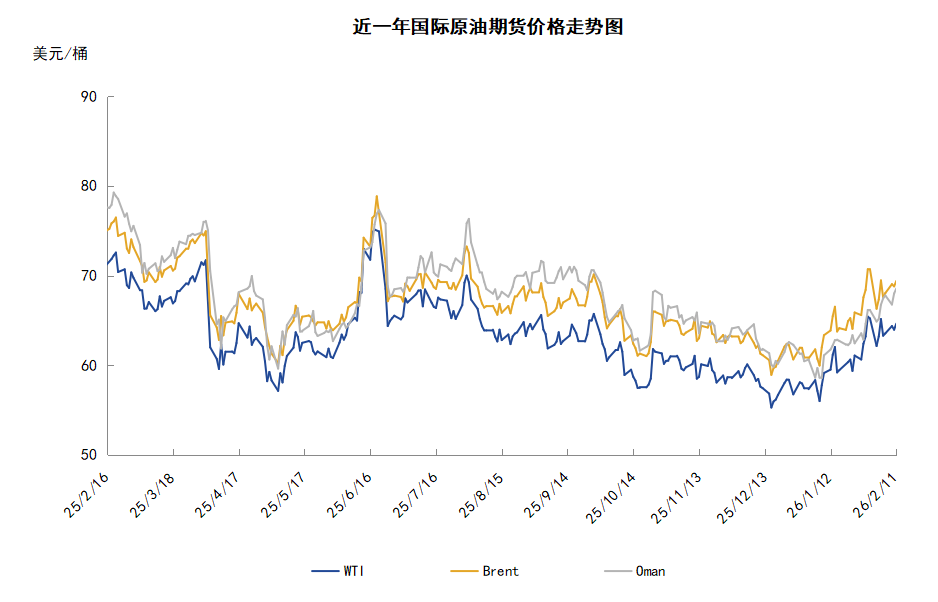

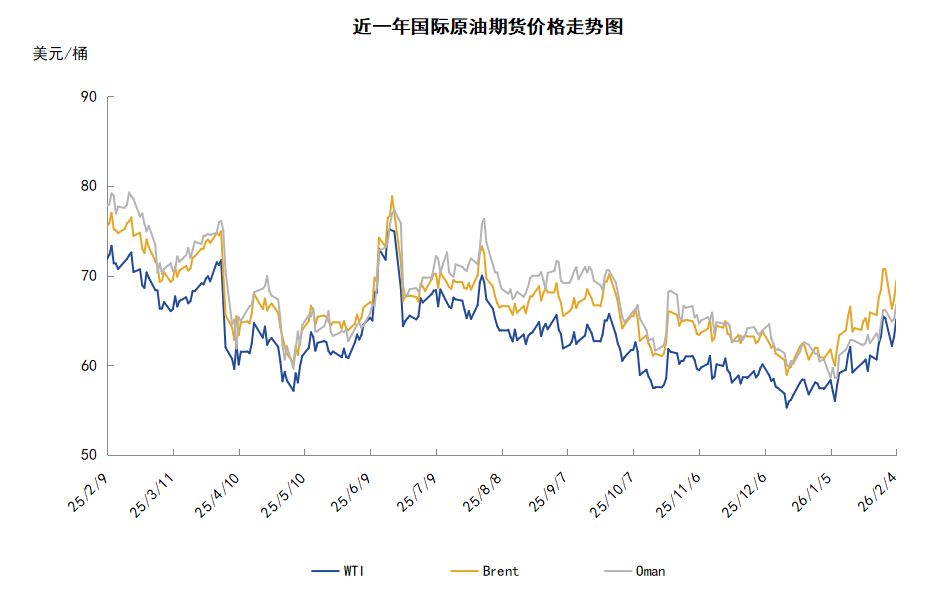

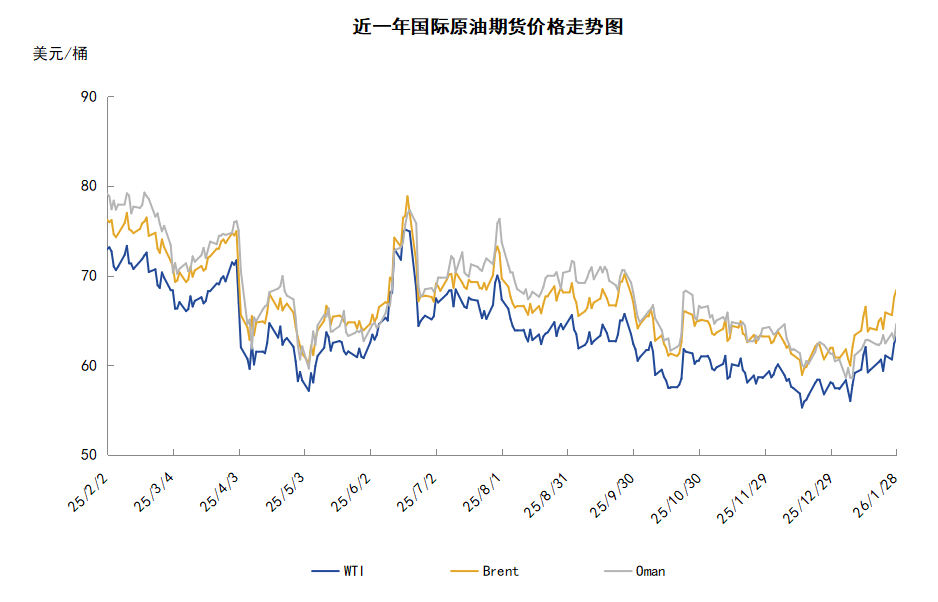

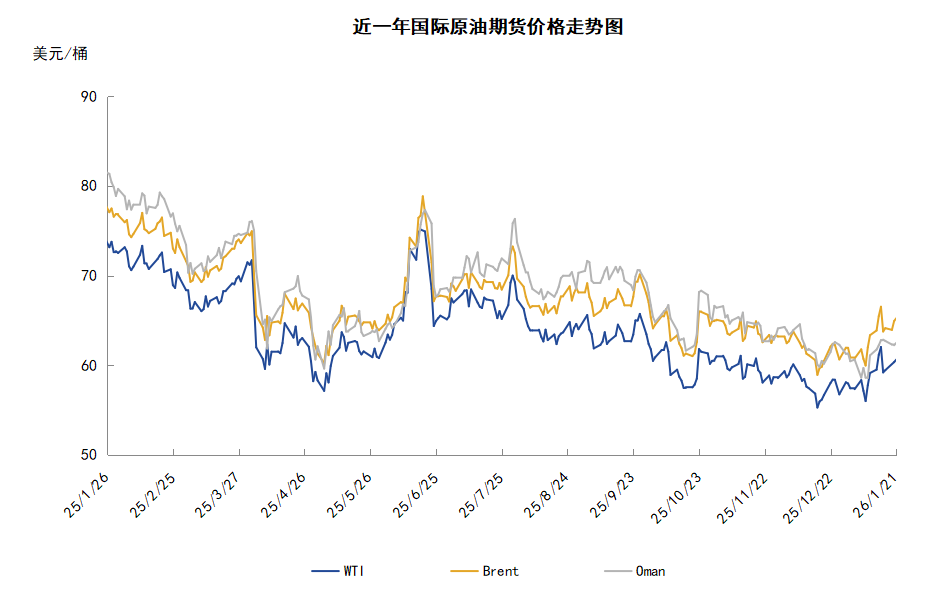

技术图上,NYMEX主力合约原油价格在当周(7.8-7.14)大幅震荡,波动范围为2.31个美元,主流运行区间为75.25-72.94美元/桶。当周提振油价的主要因素,一是OPEC+未就产量调整达成协议;二是美国原油库存连续八周减少;三是美国汽油需求量达历史最高。当周打压油价的主要因素,一是担心新冠变种病毒扩散影响石油需求增长;二是OPEC限产谈判破裂后全球供应不确定性;三是传言沙特和阿联酋有望达成妥协。截至14日,WTI报收73.13美元/桶,环比下跌0.93美元/桶或1.29%;截至14日当周,WTI的周均价为74.00美元/桶,环比上涨0.01美元/桶或0.01%。从形态上来看,KDJ指标线在强势区形成死叉后平行延伸,表明油价趋势不明显;MACD指标线在强势区平行延伸,红色动能柱缩水,标志着油价上行动力正在减弱。

从投机面来看,投机商在纽约商品交易所轻质原油期货中持有的净多头减少4.8%。本周(7.8-7.14),美国方面,IMF总裁表示,预计2021年美国经济增长将达到7%,美国的进一步财政支持可能会加剧通胀压力,并警告称物价持续上涨的风险可能需要提前加息。对于缩减QE方面,美联储内部意见不一,美国当前的经济风险仍然存在,比如就业不够充分、疫情仍未远去等,美国经济远远没有实现就业目标。目前美国通胀和通胀预期是背离的,预计美国通胀还会在高位维持一段时间,但是在缩表的压力下大概率明年就会回归到3%以下,发生滞胀的概率不大。

本周(7.8-7.14),8日,EIA月报将2021年和2022年油价均价分别每桶上调4美元和6美元,预计2021年WTI均价每桶65.85美元,布伦特均价每桶68.78美元;预计2022年WTI均价每桶62.97美元,布伦特均价每桶66.64美元。预计今年第三季度美国原油产量日均1120万桶,第四季度增长至日均1130万桶;2022年第四季度增长至日均1220万桶;预计2021年美国原油日均产量1110万桶,2022年日均1185万桶。预计今年全球石油日均需求增长533万桶,比上次报告下调8万桶;预计2022年全球石油日均需求增长372万桶,比上次报告上调8万桶。

13日,IEA发布的月报对石油需求预测进行了小幅调整,维持2021年全球石油需求预测不变,日均增加540万桶,并预计明年全球石油日均需求增加300万桶,比上次报告预期下调10万桶。预计今年非欧佩克日均供应增长77万桶,比上次报告预测上调了6万桶,预计明年非欧佩克日均供应量增长160万桶,与上次报告一致;预计2022年全球原油日产量增长中约有100万桶来自美国,但是美国石油生产商更关注投资者回报的承诺,而非增产。

金联创预计下周(7.15-7.21),市场等待沙特和阿联酋达成一致意见,在OPEC+的产量协议未明朗化之前,国际油价或继续保持震荡态势。以WTI为例,预计下周的主流运行区间在72-76(均值74)美元/桶之间,环比持平。

第四章 国际原油跨期套利交易策略

截至7月14日(周三),Brent及WTI之间的价差为1.63美元/桶,较前一个交易日上涨0.39美元/桶。传言沙特和阿联酋达成妥协,同意阿联酋增加产量基数,国际油价大跌;美国库存连续8周下降,但是美国汽油潜在需求下降,国际油价收盘延续跌势。

从月差结构来看,WTI原油期货进期价格升水缩水,表明进期市场心态持续回暖;Brent原油期货进期价格升水缩水,表明进期市场的悲观情绪持续缓和。