导读

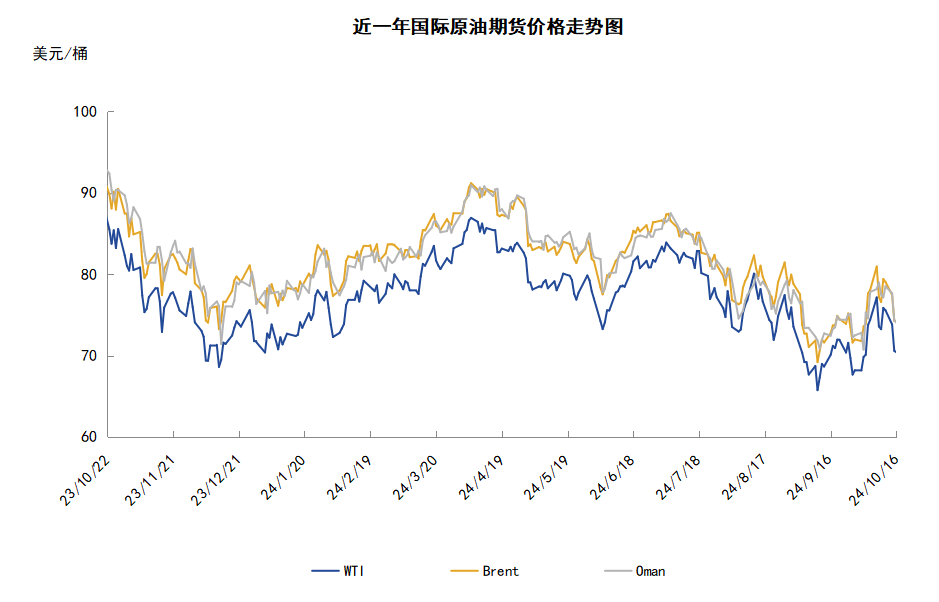

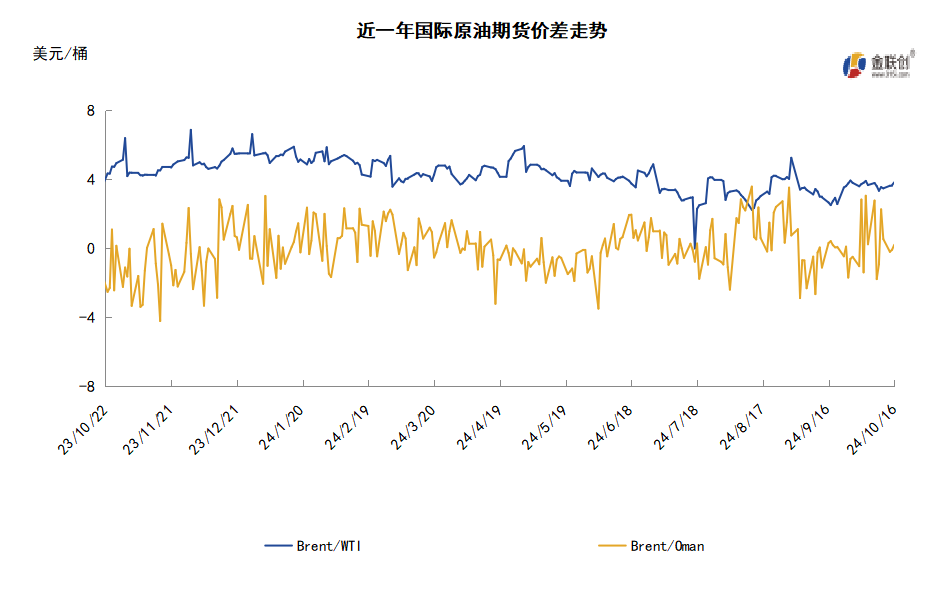

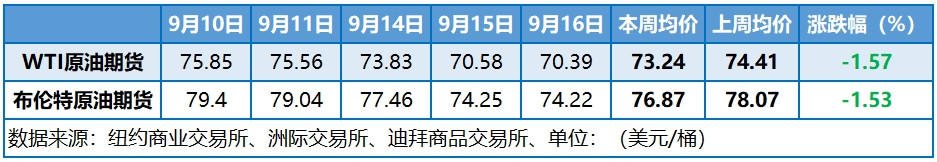

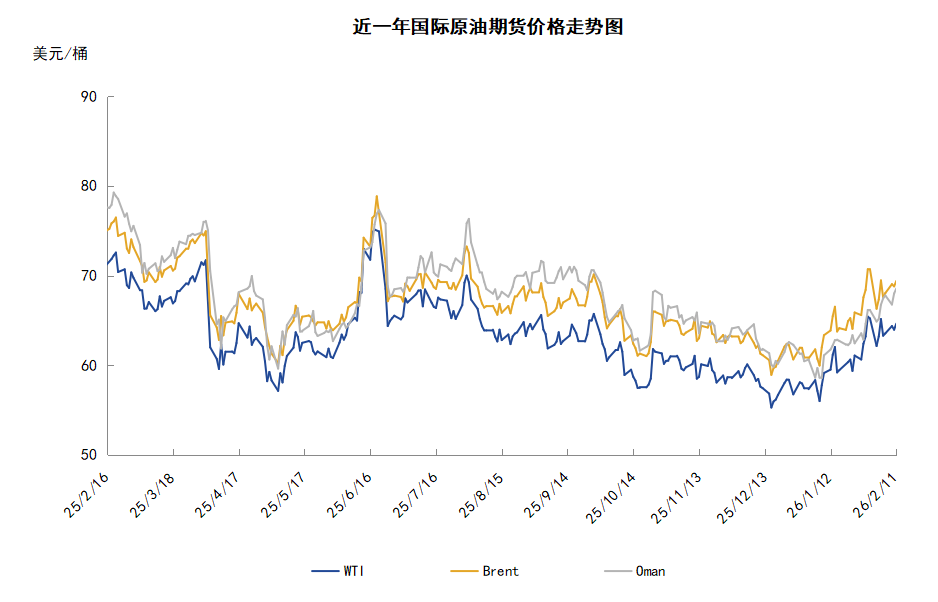

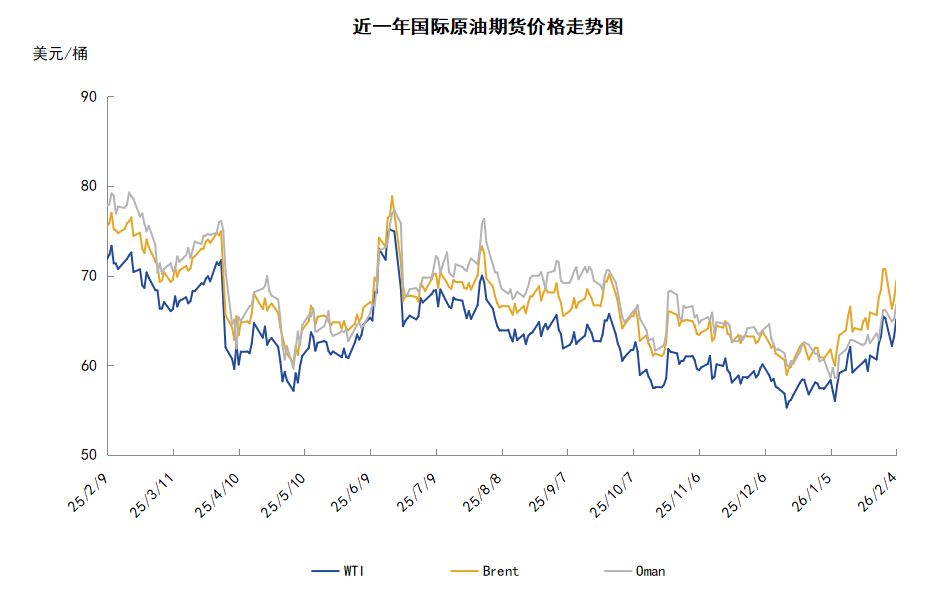

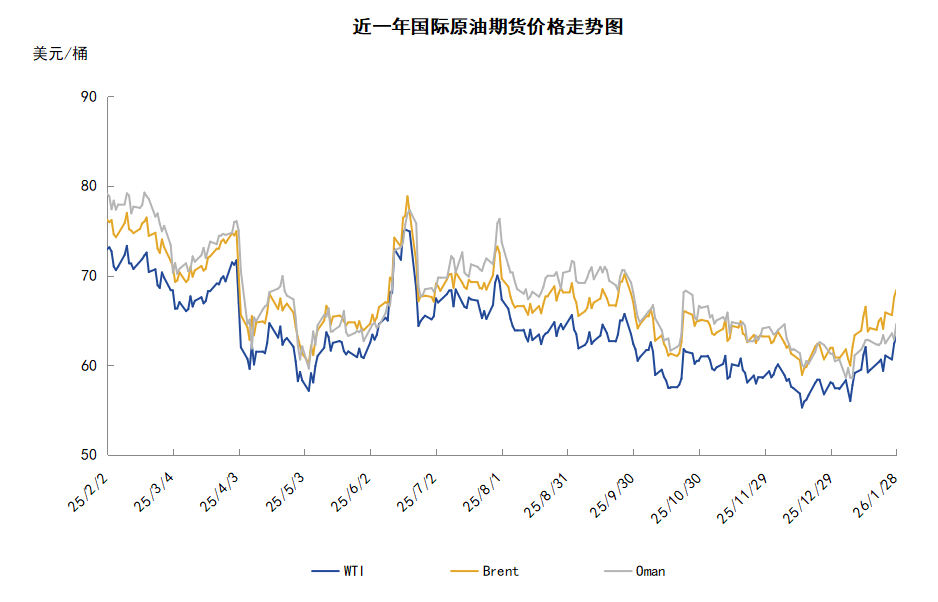

本周(10.10-10.16),原油整体呈现震荡下行的走势。WTI本周均价73.24美元/桶,较前一周下跌1.17美元/桶,或-1.57%。周内,对导致油价承压的主要因素有:利比亚原油恢复供应,IEA与OPEC下调能源需求增长预期,地缘局势前景不明。

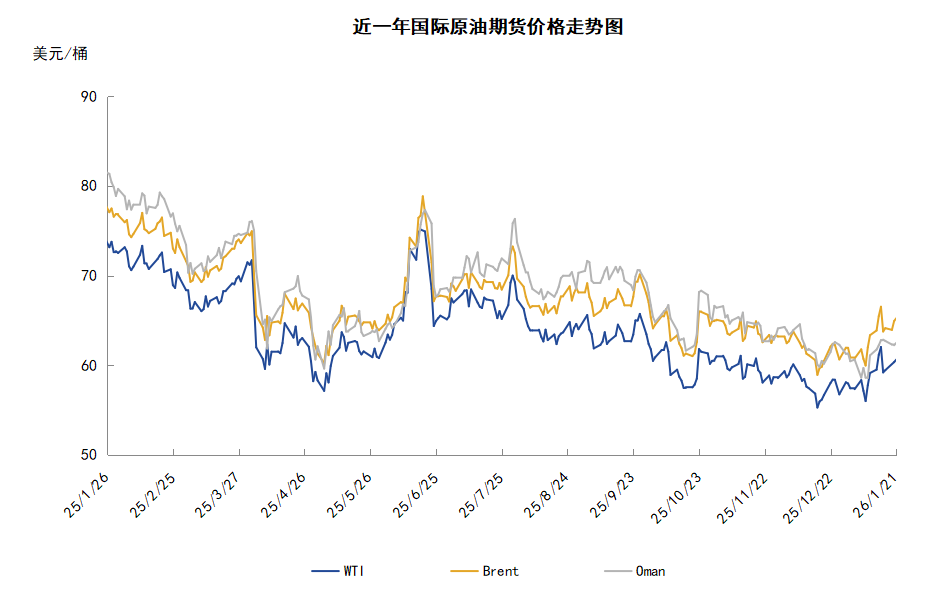

第一章 国际原油市场走势回顾

本周原油期货市场回顾

本周(10.10-10.16),原油整体呈现高位回落的走势,周均价环比下跌。

周内,消息面的多重利空因素导致油价承压下跌。供应方面,利比亚原油供应恢复,利比亚国家石油公司(NOC)表示,随着国内局势恢复稳定,利比亚石油产量已恢复到该国央行危机前的水平,达到了125万桶/日。需求方面,石油输出国组织(OPEC)和国际能源署(IEA)相继下调2024年石油需求增长预期,这是两机构连续第三个月下调全球石油需求增长预测,OPEC在月度报告中将2024年全球石油需求增长预期下调10万桶至193万桶/日,将2025年全球石油需求增长预期下调10万桶至164万桶/日。IEA也在最新月度报告中将2024年全球石油需求增长预测下调4.1万桶至86.2万桶/日,受此影响,投资者对需求前景的担忧加重,国际油价承压大幅下跌。此外,地缘局势方面,尽管以色列方面尚未做出最终决定,但美媒消息称,以色列总理内塔尼亚胡告诉美国政府,以方不打算打击伊朗的石油及核目标,而将打击伊朗军队。该报称,这被美国政府视为以色列方面克制的迹象。受此影响,投资者对中东地缘局势的担忧稍有缓解,地缘风险溢价消退也利空油价。国内消息面上,中国海关数据显示,今年9月份,中国原油进口量4548.8万吨,比去年同期下降0.6%;1-9月份,中国原油进口量41238.8万吨,同比下降2.8%。

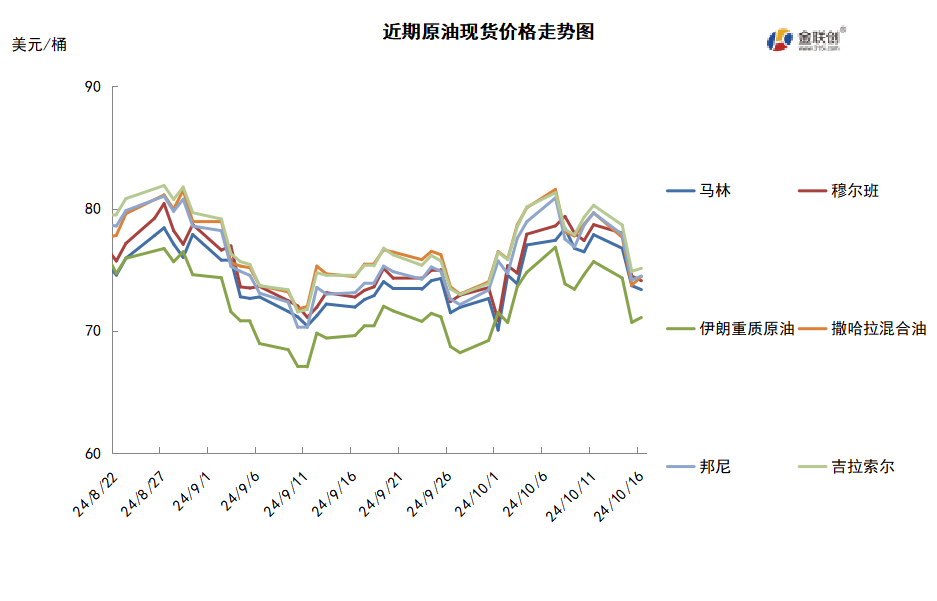

本周原油现货市场回顾

本周,国际原油现货均价环比下跌。中东原油市场方面,科威特将11月份销往亚洲市场的科威特出口原油的官方售价上调了0.85美元为阿曼/迪拜均价升水1.00美元/桶。标书方面,卡塔尔能源公司通过标书出售三船12月装埃尔沙欣原油船货,船期分别是12月1-2日、12月26-27日和12月27-28日。另外,该公司还出售各一船12月装卡塔尔海洋油和卡塔尔陆地油船货。这些标书将于10月15日截标,递价有效期至10月16日。伊拉克官员表示,9月份伊拉克石油产量为394万桶/日,低于OPEC+规定的约400万桶/日的产量配额,因该国打算提高对产量配额的遵守程度。亚太原油市场,马来西亚国家石油公司(Petronas)确定11月装原油的调价系数为5.60美元/桶,低于10月份的6.90美元/桶。其中,塔皮斯原油的价差为-2.94美元/桶,Bintulu原油的价差为-1.82美元/桶,Dulang原油的价差为0.79美元/桶,Cendor原油的价差为1.91美元/桶。此外,马来西亚国家石油公司正考虑出售12月装拉布安原油和Miri原油船货。美国康菲石油公司通过标书售给澳大利亚的Ampol公司一船12月22-26日装Kimanis原油船货,决标价为即期布伦特升水逾5.00美元/桶。印度石油公司(IOC)发布标书求购12月装或1月交付的原油船货,该标书于10月17日截标。12月装巴布亚新几内亚库吐布原油的供应计划已公布,该公司将很快发布库吐布原油船货的销售标书。

第二章 原油期货市场影响因素分析

供需因素

本周,供应方面,当前季度的紧张状况正在消退,平衡预测显示未来五个季度原油供应将严重过剩,OPEC+成员国沙特目前不太可能与非OPEC产油国再次进行“价格战”。沙特政府已经准备放弃每桶100美元的非官方原油价格目标,同时准备增加产量,这表明该国已经无奈接受了油价将长期走低的局面。沙特官员已承诺将按计划在12月1日缩减自愿减产部分,即使这会导致油价长期走低。

需求方面,市场对全球石油需求前景的担忧情绪与日俱增,中国作为全球最大的原油进口国,在市场供应明显过剩的情况下,其需求仍然不温不火。除了基数效应以及去库存化,能源过渡——即能源向液化天然气过渡以及经济疲软,导致中国石油需求量每日减少50万桶。因工业投入的减少,中国的石油需求一直在下降,并在7月份实行严格的石油禁运,因此原油进口量降至2022年以来的最低水平,而8月份的原油进口量也下降了7%。

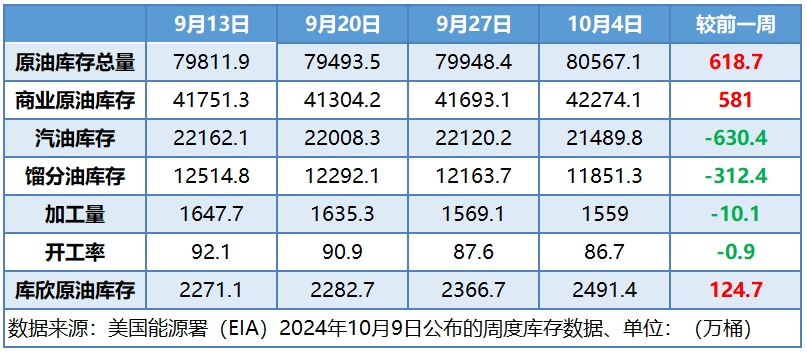

美国库存变化情况

*由于10月14日(周一)为美国公众假日,因此美国能源信息署将推迟发布美国石油数据。美国炼油厂开工率继续下降,美国原油产量增加,商业原油库存上升,汽油库存和馏分油库存减少。美国能源信息署数据显示,截止2024年10月4日当周,原油库存比去年同期低0.35%;比过去五年同期低4%;汽油库存比去年同期低4.77%;比过去五年同期低4%;馏分油库存比去年同期高1.33%,比过去五年同期低9%。此外,上周美国原油进口量平均每天623.9万桶,比前一周减少38.9万桶,成品油日均进口量133.7桶,比前一周减少25.2万桶。

基金持仓情况

投机商在纽约商品交易所轻质原油期货中持有的净多头增加19.4%。美国商品期货管理委员会最新统计,截至10月8日当周,

WTI原油期货的总持仓持续三周缩水,空头也止涨回落,多头仓位三周连增,从而导致净多头仓位则继续反弹。其中,总持仓量环比下降3.6%,多头仓位环比增长3.0%,空头仓位环比下降16.3%,净多头仓位环比增长19.4%。受此影响,WTI的多空比反弹至2.68,环比增加0.50或23.14%。

当周,交易商获利回吐,因此资金持续从原油期货市场。从场内的资金情况来看,中东地缘政治局势依旧动荡,伊朗于10月1日向以色列发射了180多枚导弹,引发了以色列对伊朗石油设施实施报复的可能性,但是以色列尚未作出回应,受此影响,空头仓位的资金加速撤离,而多头仓位的资金则进一步增加。从油价的表现来看,受到投机情绪的支撑,WTI原油期货价格快速持续反弹,并最终站到了77美元/桶的位置。从后市来看,地缘政治局势仍存在着巨大的不确定性,由于此次涉及到了伊朗,因此油市的敏锐度再次提高,因此也就容易出现大起大落的情况。

第三章 原油期货市场走势展望

下周市场展望

技术图上,WTI原油期货价格在当周震荡走低。当周提振油价的主要因素:一是中东局势紧张;二是飓风令美国燃料使用量飙升;三是美国和中国能源需求可能增长;四是中国发布经济刺激政策。当周打压油价的主要因素:一是以色列或不打击伊朗的原油设施令供应减少的忧虑缓解;二是三大能源机构均下调石油需求预期;三是中国9月原油进口量同比下降;四是利比亚原油产量恢复后迅速增长。截至16日,WTI报收70.39美元/桶,环比下跌2.85美元/桶或-3.89%;截至16日当周,WTI周均价73.24美元/桶,环比下跌1.17美元/桶或-1.57%。从技术形态上来看,油价看跌情绪相对较重。

经济方面,周内美国方面,随着美国实现了内的首次降息后,美国财政部长珍妮特·耶伦表示,通胀正朝着美联储2%的目标前进,她希望随着政策制定者降低利率,就业市场将企稳。美国就业市场现在闲置略有增加,随着美联储在货币政策方面采取行动,就业形势有望企稳。美联储官员在降息50个基点后预计将进一步降息,这要由美联储来决定。随着时间的推移,美国必须缩小财政赤字,保持美国偿债成本可控很重要。

本周(10.10-10.16),WTO下调对明年全球商品贸易的增长预测,2025年全球商品贸易的增长将低于最初的预测,因为日益加剧的不稳定性对经济活动构成压力并可能扰乱航运;预计明年商品贸易总额将增长3%,低于五个月前预计的增长3.3%。今年的增长预测被小幅上调至2.7%。

11日,利比亚国家石油公司的原油日产量已恢复到该国央行危机前的水平,达到了125万桶。由于利比亚持续的政治危机,利比亚免于欧佩克减产协议的配额。据最新发布的估测显示,8月份利比亚原油日产量为99万桶,9月份原油日产量骤降到58万桶。海上大宗商品数据显示,利比亚出口尚未完全反弹,10月份的出口量目前仅比9月份的每日56万桶高出10万桶。

11日,美国扩大对伊朗石油和石化行业的制裁,以回应伊朗对以色列的导弹袭击。美国此举将石油和石化产品纳入针对伊朗经济关键领域的行政命令,目的是阻止政府向其核计划和导弹计划提供资金支持。此外,还包括针对“幽灵舰队”的措施,该舰队将伊朗的非法石油运往世界各地的买家。

15日,IEA在《2024全球能源展望》中认为,随着电动汽车继续抵消公路运输中的石油使用量,同时生物燃料和氢减少航空和航运。预计2023-2030年期间,全球石油日均需求增加约260万桶,到2030年将达到峰值。预计2050年全球石油日均需求为9310万桶,比去年的基本情景预估低430万桶。

金联创预计下周(10.17-10.23),三大能源机构在10月的月报中,都下调了全球石油需求预期,令原油市场的消极情绪集中发酵,从而施压油价。此外,以色列已表明不愿袭击伊朗的石油设施,极大地缓和了中东地缘政治紧张情绪。综合来看,由于基本面疲软,因此国际油价或仍有震荡走低的空间。

免责声明

本报告所载的资料、观点及预测均反映了报告作者在最初发布该报告当日的个人判断,是基于作者本人认为可靠且已公开的信息,力求但不保证这些信息的准确性和完整性,也不保证报告中观点或陈述不会发生任何变更,在不同时期,作者可在不发出通知的情况下发出与本报告所载资料、意见及推测不一致的报告。本报告中的信息或所表述的意见并不构成对任何人的投资建议,报告中所列案例仅供展示参考,作者不对任何人因使用本报告中的内容所导致的损失负任何责任。

本报告反映作者的个人观点,不代表金联创或

芝商所研究判断,金联创或芝商所对报告的准确、完整性不承担保证责任。本报告仅向特定客户传送,版权归金联创所有。未经金联创书面许可,任何机构和个人均不得以任何形式翻版、复制、引用或转载。

市场有风险,投资需谨慎。