每周概述

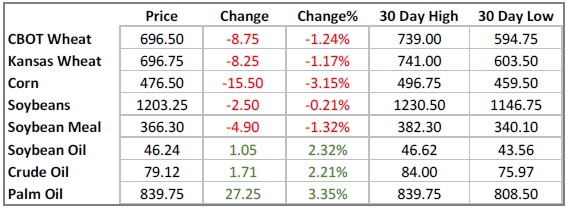

本周价格变化

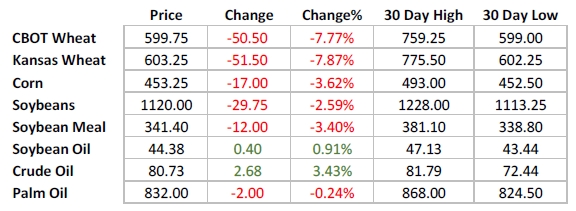

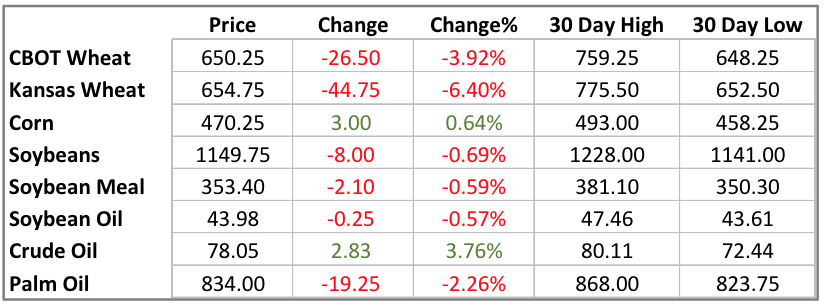

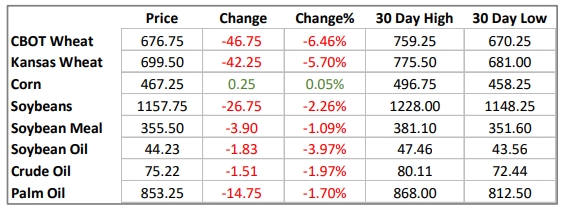

上周,小麦和玉米价格下跌,大豆价格基本保持稳定。不过,豆油重新找到支撑,令油股价格回升。

随着种植工作有条不紊地进行,市场关注点正转向天气预报,因为天气预报将在未来几个月对作物产量产生重大影响。不利天气的严重程度和供需平衡状况都会导致价格波动。

最新CoT报告显示,基金有减持豆粕空头头寸、增持多头头寸的趋势。

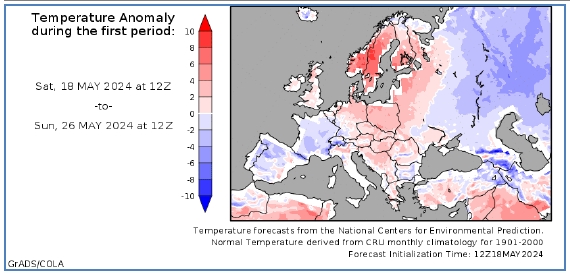

天气仍然是加剧价格波动的一个关键因素。堪萨斯州和黑海地区的小麦更容易受到天气状况的影响,而大豆和玉米价格将取决于种植期间的天气状况。

大豆管制资金基金净头寸(以合约为单位)

市场正密切关注种植进度、种植期间的天气状况以及预期种植面积的实现情况。

之后,关注点将转向7、8月份的天气状况,这两个月是决定作物产量的关键月份。

总之,天气将继续对价格走势和市场预期产生重大影响。

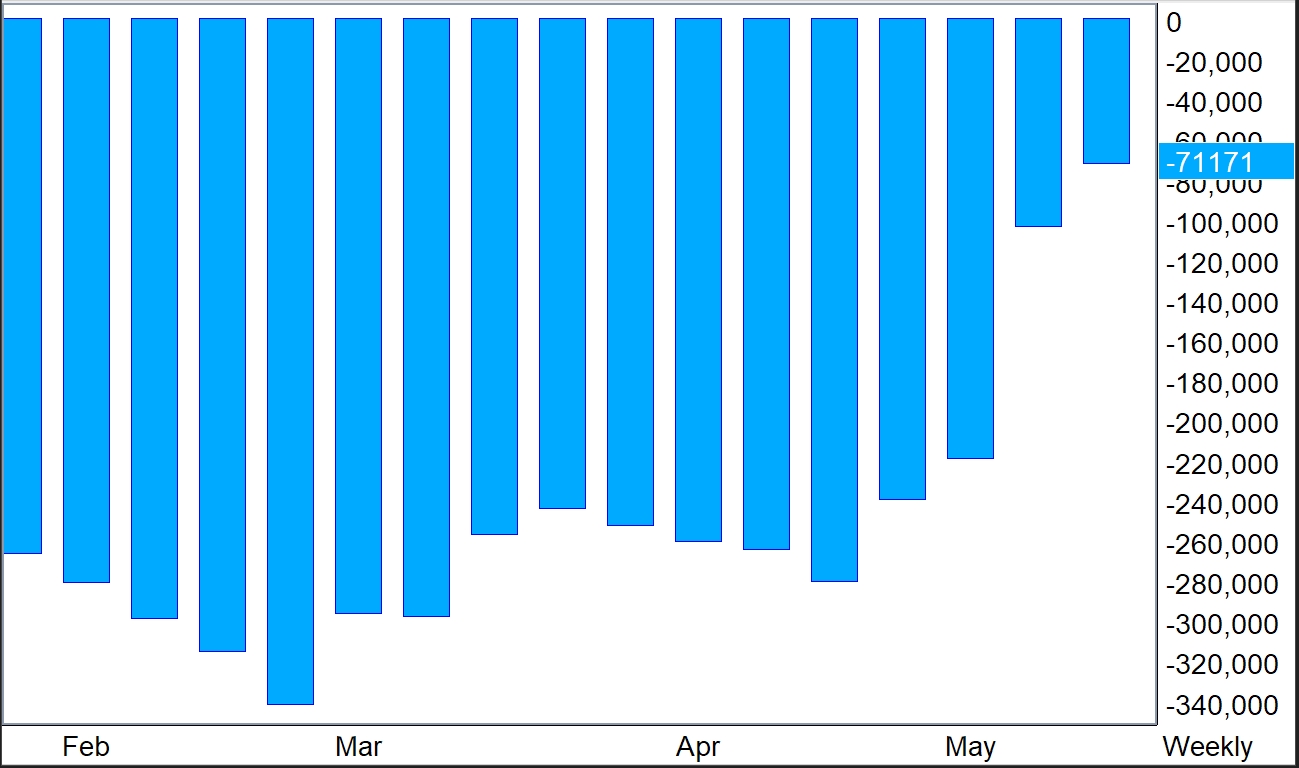

玉米管制资金基金净头寸(合约)

谷物

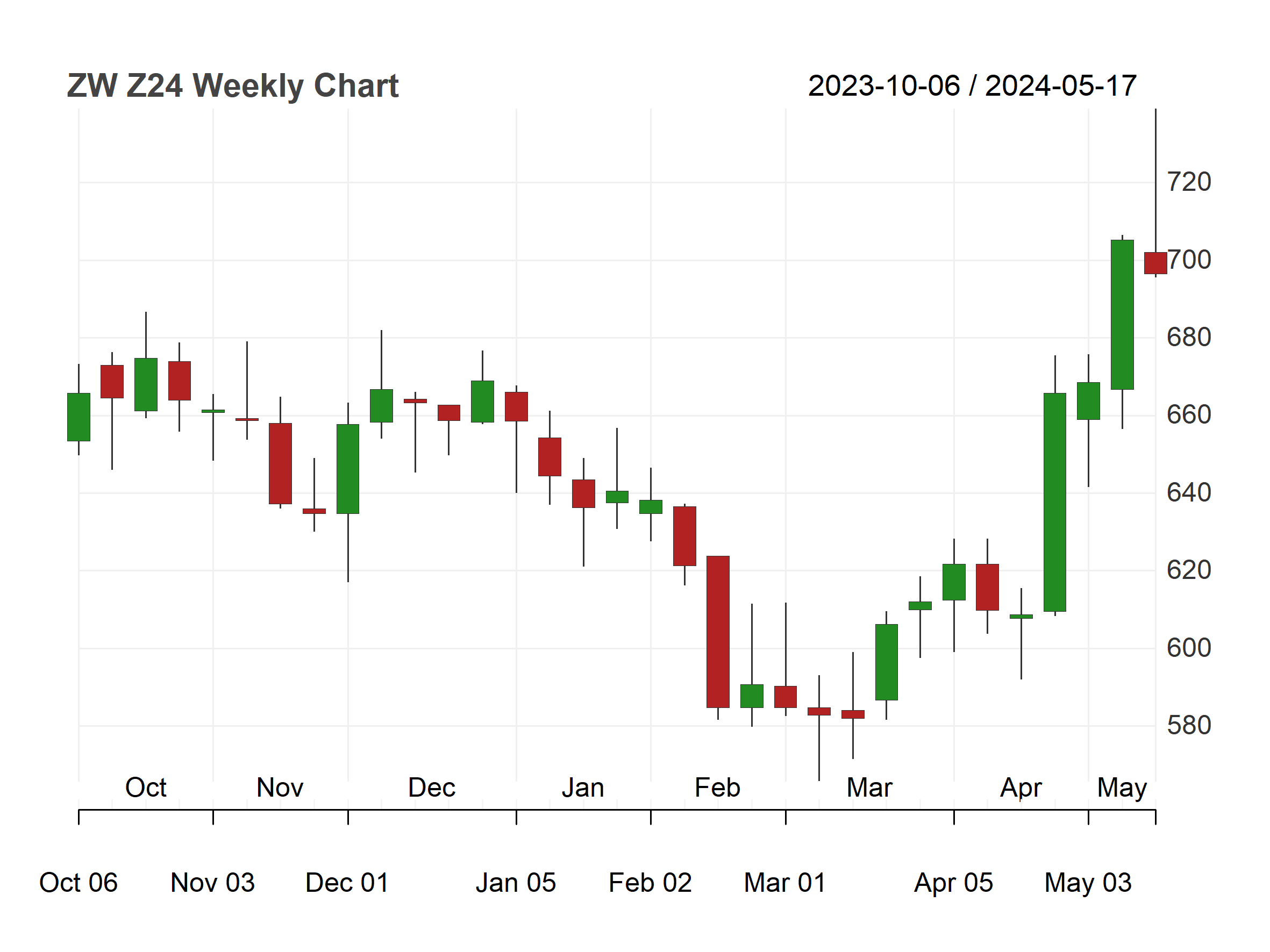

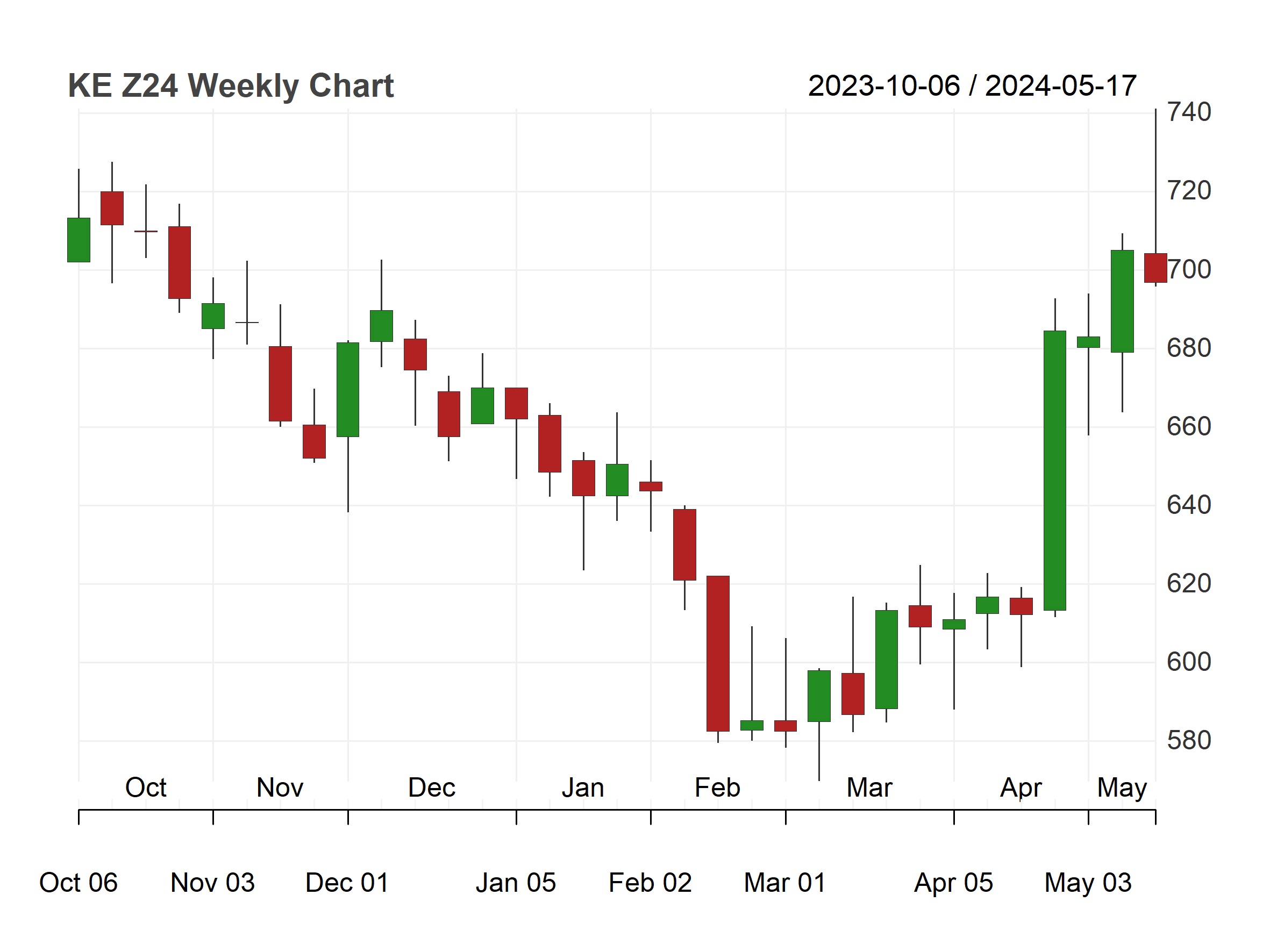

上周,小麦价格先反弹,但最终收低至持平。小麦价格波动的原因可能是俄罗斯持续的霜冻和冰冻风险,以及堪萨斯州部分地区的干旱状况。

堪萨斯州的田间巡查报告表明,最终产量可能高于美国农业部5月报告发布的数据,但如果硬红冬小麦在生长季末期受到高温和干旱影响的话,则仍存在风险。

全球小麦期货价格因供应风险溢价增加而大幅上涨。目前,没有迹象表明乌克兰和俄罗斯的关键种植区会在6月1日之前需要降雨,模型指导显示俄罗斯南部会在五月底出现异常高温。

美国农业部的全球及出口国供需平衡表显示,即使天气状况正常,2024年的供应状况仍会趋紧。此外,欧盟和黑海地区的产量可能会再减少700~1000万吨,导致出口国的库存使用比创下新低。

CBOT小麦管制资金基金净头寸(合约)

如果俄罗斯的天气预报没有改善,则堪萨斯州的价格可能会进一步上涨。

未来几周会明确美国国内作物产量的季节性高点,因为产量通常会在此期间确立。

一些分析家预测,印度可能在2025/2026年进口300~500万吨小麦,但印度的产量预计能够满足国内消费,因此到下一季作物收获之前,这种可能性较低。

未来几周,小麦价格将达到季节性高点,并随着冬小麦收获压力的增加而下跌。总而言之,从现在开始,北半球的生长季将是重中之重,需要近乎理想的条件才能保持小麦价格稳定。

由于种植期天气预报有所改善,CBOT

玉米期货上周出现回调。美国大部分地区出现温暖干燥天气,预计本周将完成12%-15%的种植进度。

天气对每日价格发现的影响越来越大,交易员应做好5月下旬到8月市场大幅波动的准备。

7月份的天气状况对玉米市场至关重要,因此该月的天气预报将是一个关键因素。

虽然美国还未被视为晚播种年份,但未来几周的天气预报将受到密切关注。哪怕短时间的干燥天气也能让种植进度取得显著进展。

美国旧作物库存高达20亿蒲式耳,限制了价格的上行空间

如果7、8月份的天气状况有利,则美国玉米单产可能达到178~182蒲式耳。市场仍受到天气状况的严重影响,一些看涨因素正在建立。

上周,管制货币基金再次减持空头头寸,目前持有7.1万份空头合约。中西部东部的种植进度正受到密切关注,按时完成种植工作需要一个开放的窗口期。

长期来看,公平价值将取决于美国夏季天气状况以及目前的种植条件。

油籽复合物

上周

大豆期货在相对较窄的区间内交易。7月大豆期货在波动中持平,但上周五收盘上涨。

市场消息有限,种植进度仅完成35%。据预测,南里奥格兰德州仍将有雨,作物损失估计在100万到400万公吨之间,但短期内无法确定具体数据。

阿根廷收获推迟和新作物压榨率放缓给豆粕市场提供了支撑。美国豆粕出口仍保持创纪录水平,阿根廷收获推迟可能会迫使全球终端用户进口更多美国豆粕。大豆种植进度略落后于平均进度。

000

111

大豆油管制资金基金净头寸(合约)

豆粕管制资金基金净头寸(合约)

巴西大豆基数继续上涨,尽管近期的出口速度有所放缓。据猜测,美国可能对进口废食用油征收关税,这推高了豆油价格。如果征收关税,预计可再生柴油中的豆油使用量会增加。中国尚未预订美国新作物大豆,但预计采购量会在夏季增加。

随着种植的进展,天气恐慌推高市场价格的风险仍然存在。

油籽市场的主旋律仍然是种植进度和种植季的天气状况,中国的需求则可能充当波动因素。

免责声明和重要披露

本报告中的信息仅供参考,不应被视为任何特定投资的买入,卖出或其他交易的建议。本文件的目的仅在于协助您进行PRETB的讨论。请注意,本报告作者可能有多名,就此报告反映的观点,在过去12个月中可能有不同的观点,甚至可能相反。大量的观点正在随时产生,并立即变更。任何估值或基本假设都是基于作者的市场知识和经验。此外,本报告中的信息并未按照旨在促进投资研究独立性的法律要求进行准备。所提供的资料可能会发生变化,尽管我们认为依据的资讯可靠,但不保证其准确性或完整性。PRETB相信本报告中的信息已公开于公众网络。本材料并不旨在用作投资的一般指南或作为任何具体投资建议的来源。投资者就此简报提及的产品适用性问题,应咨询财务顾问和税务顾问。

本材料不构成对任何未授权此类邀约或招揽的司法管辖区内的任何人的邀约或招揽。拥有本文件的人员必须告知自己遵守此等限制。

本文件为保密的。未经PRETB Pte Ltd的明确书面同意,不得复制,分发或传播本文件,PRETB Pte Ltd保留所有权利。