每周概述

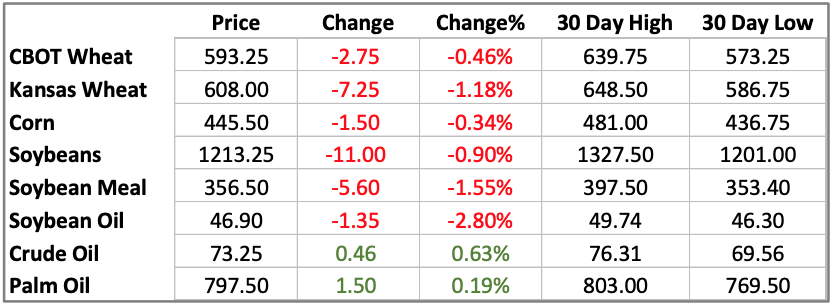

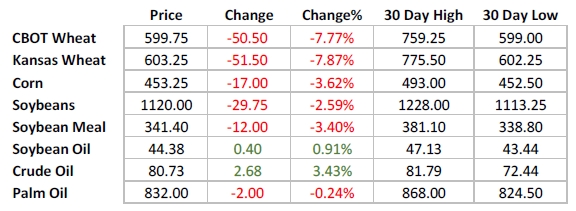

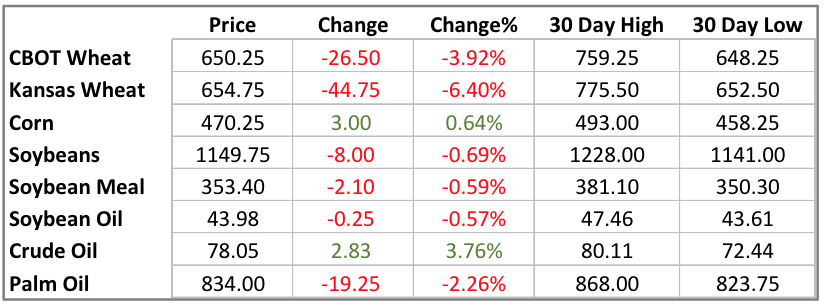

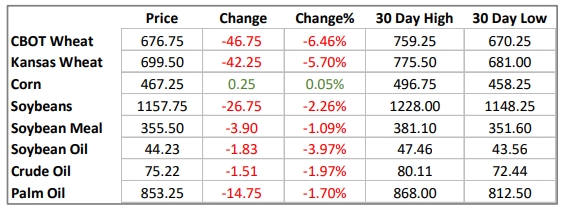

本周价格变化

上周,谷物和油籽市场先上涨后下跌。

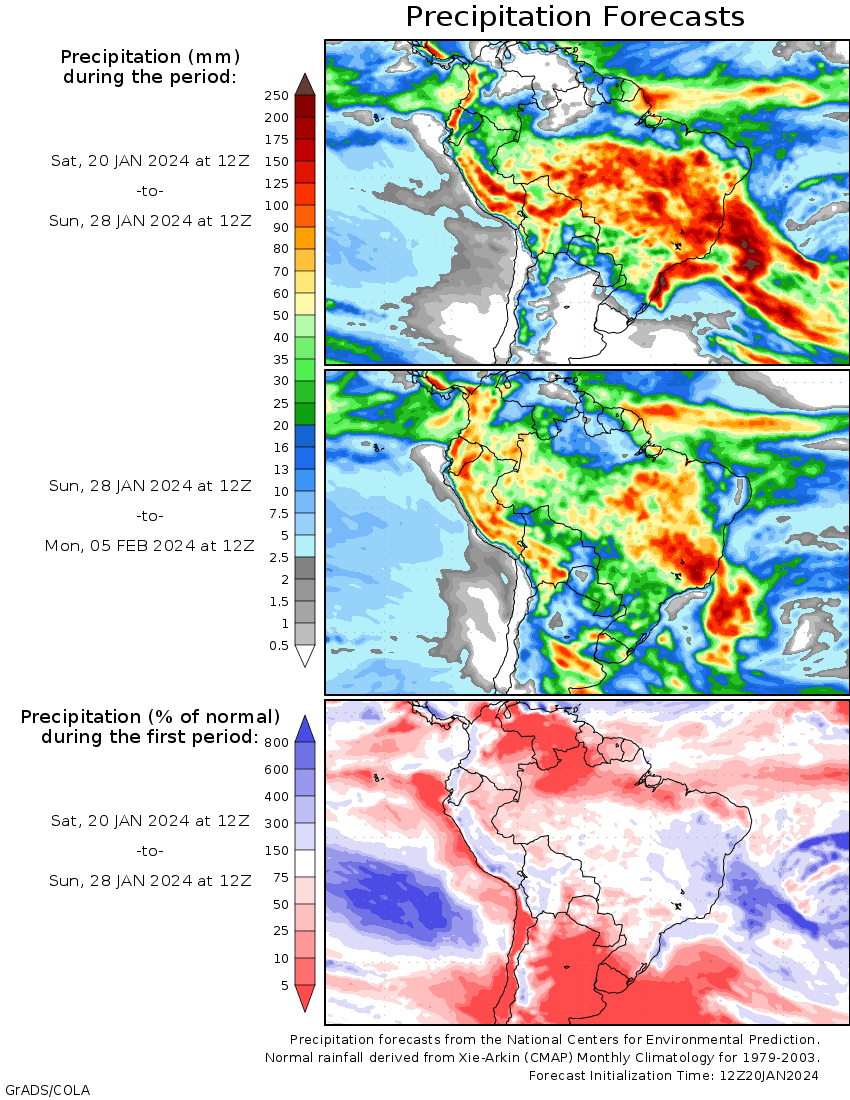

造成这一趋势的关键因素是南美天气,尤其是巴西的降雨预报,该预报有望在短期内缓解较低的土壤湿度水平。这一事态变化可支持近期的作物产量预估,因此意义重大。

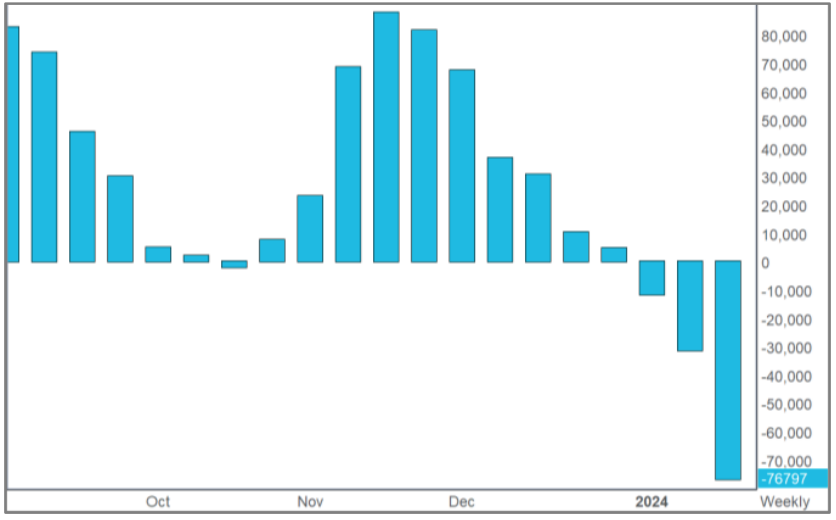

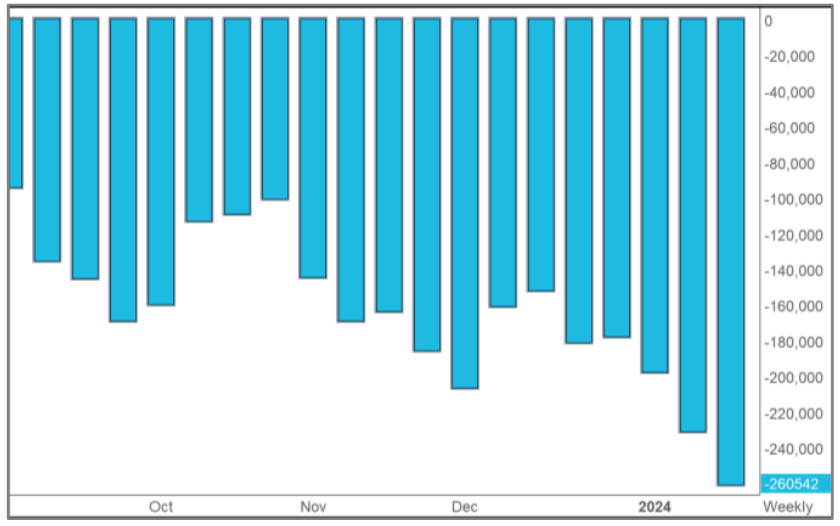

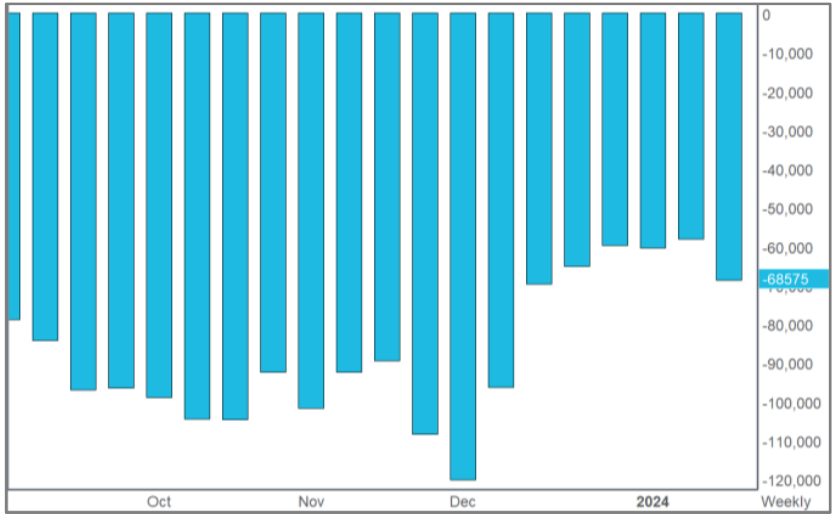

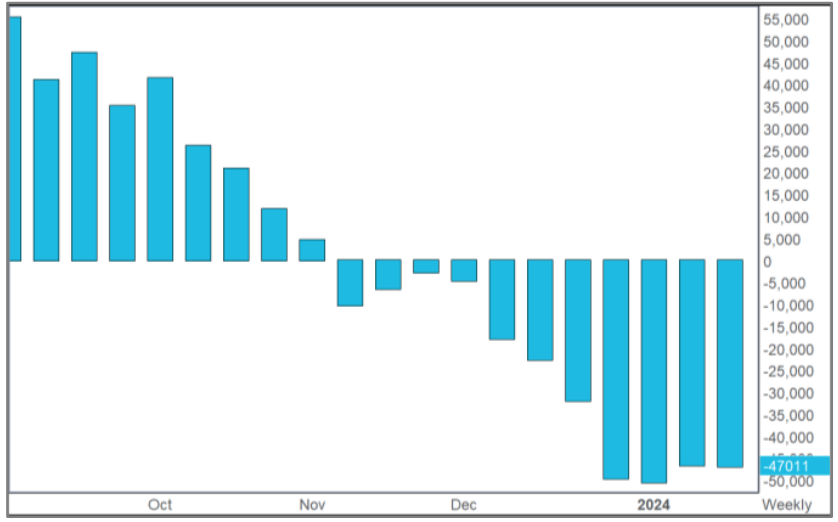

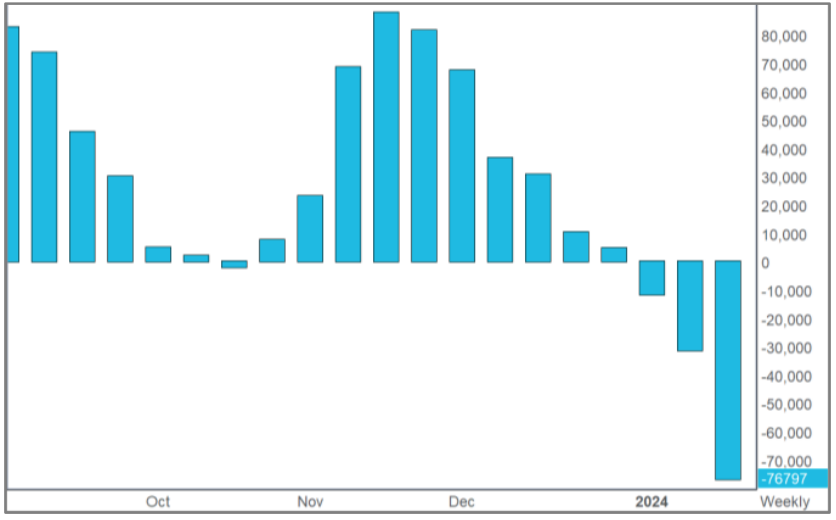

交易商承诺(COT)报告显示,管理货币基金继续保持净售出趋势,尤其是大豆和豆粕。

抛售热导致货币基金现持有约8万份大豆净空头合约,并继续持有大量玉米和小麦空头头寸。

大豆管理货币基金净头寸(以合约为单位)

影响市场的另一重要因素是美国出口销售减缓,这可能导致库存增加,让美国价格承压。此外,不断升级的袭击导致获得战争风险保险的难度加大,红海货运面临日益严峻的挑战。

目前,市场重点关注南美天气状况和潜在作物总产量,这将成为未来几个月的主要价格推动因素。交易者还在密切关注即将收获的美国作物对农民的收益率,这将影响种植意愿,而种植意愿将是未来几个月后的关键信息。

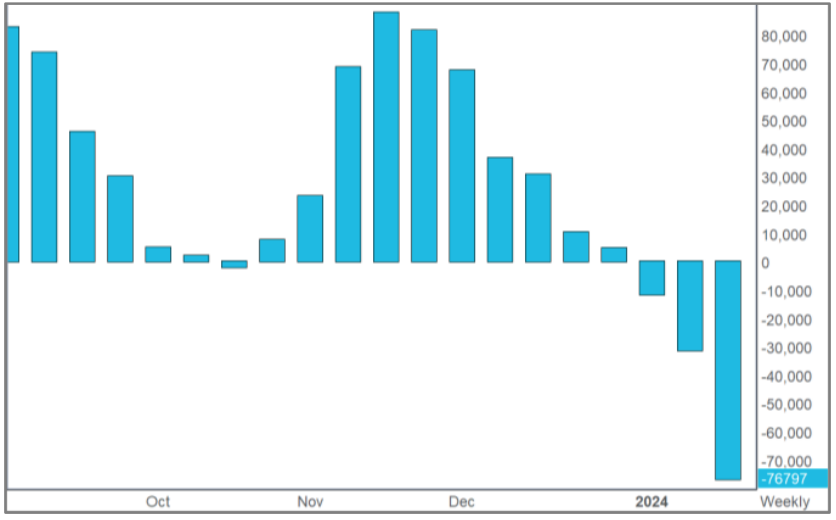

玉米管理货币基金净头寸(以合约为单位)

谷物

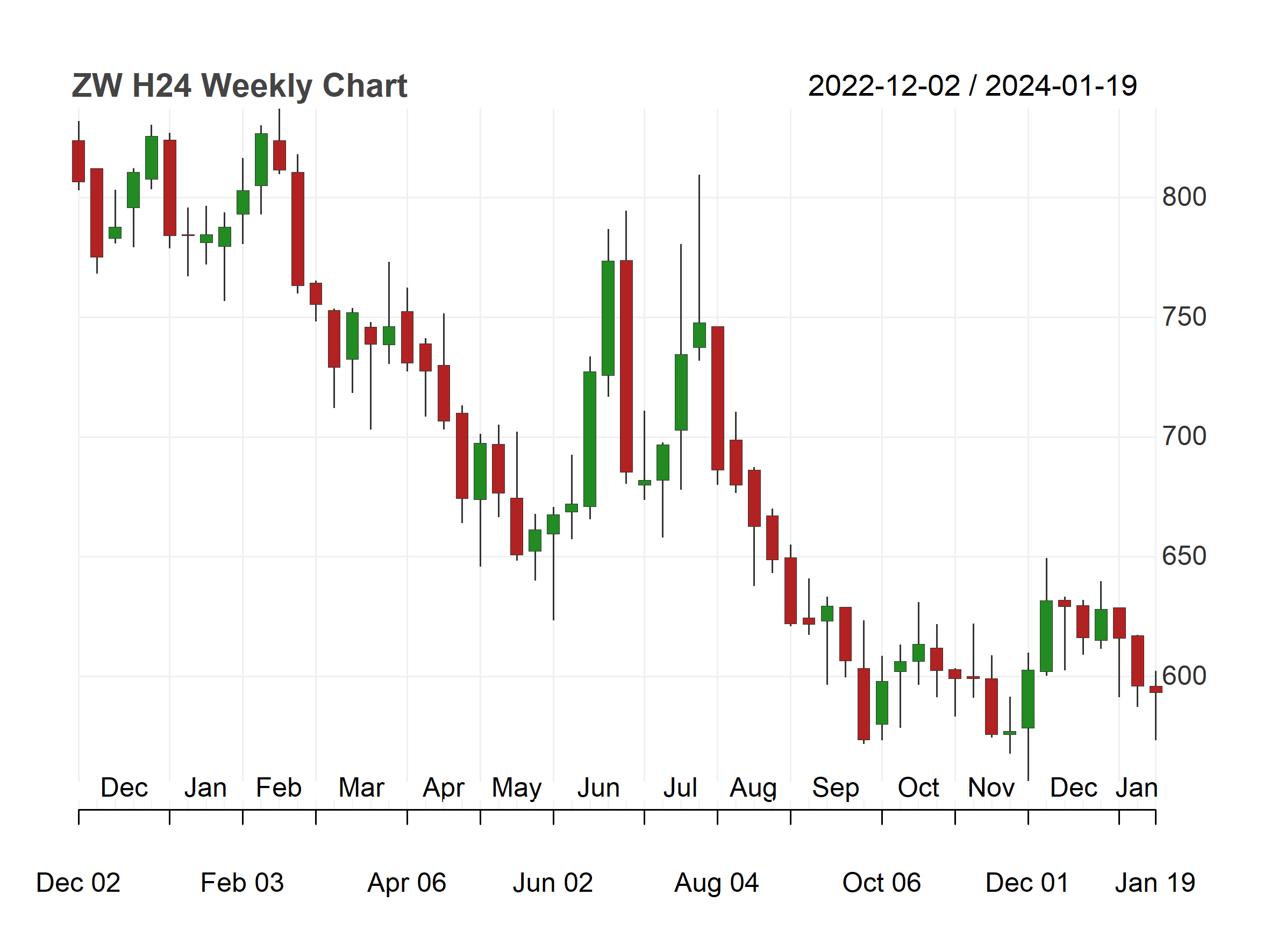

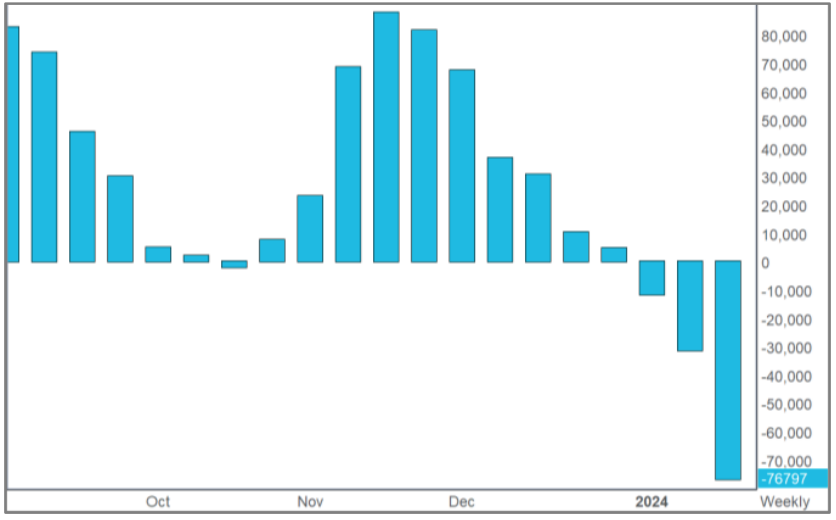

上周,美国小麦期货小幅收低,市场预计进入春季后,小麦期货将呈中性至宽幅震荡走势。当前充足供应与远期供应风险之间的平衡导致了小麦市场目前的波动。

美国、西欧和乌克兰冬小麦面积减少是一个非常严重的问题,将给2024年的库存建立构成挑战。美国冬小麦种植减少230万英亩,西欧也可能出现类似的减种趋势,导致这一情况愈加复杂。

CBOT小麦管理货币基金净头寸(以合约为单位)

尽管黑海地区持续出口谷物,但由于乌克兰战争延宕,并且不可能在2024年结束,导致船舶保险成本高和难以获得这一主要问题依旧存在。目前为止,市场上的俄罗斯和欧盟小麦阻止了价格大幅反弹。

在全球进口需求的推动下,以及2024年的产量需要达到趋势水平或高于平均水平才能在2024-2025年保持稳定的出口国库存使用比这一需求的影响下,看涨局面正在形成。不过,印度小麦产量即使创下新高,其库存预计也不会增加。

2024年初,预计市场将在欧洲、乌克兰和俄罗斯的大量现有供应与种植面积减少造成远期供应风险不断上升之间来回角力。预计小麦价格将呈宽幅波动且偏向上行的趋势,尤其是在美国、欧洲或俄罗斯出现小幅减产的情况下。

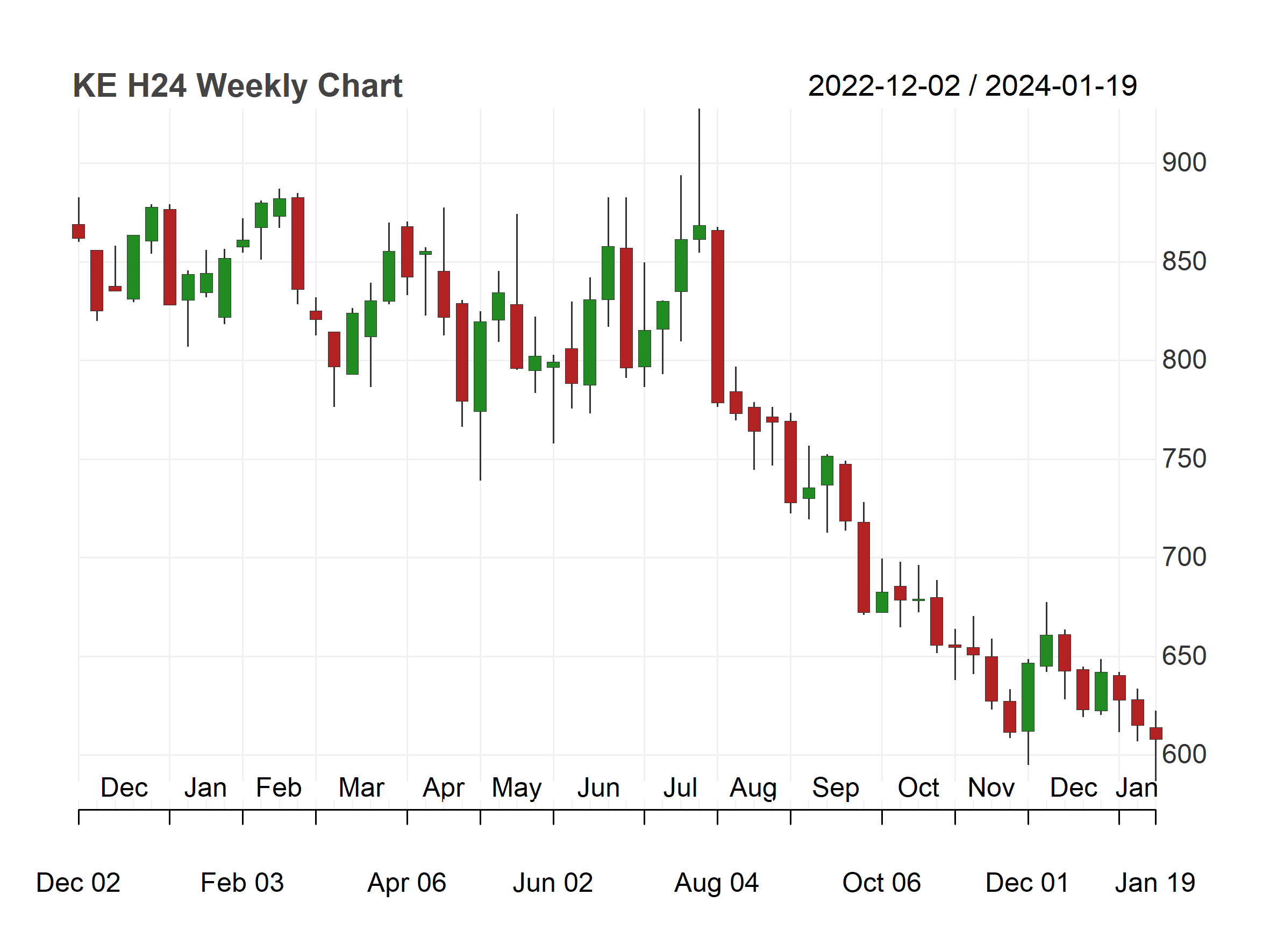

如果没有重大的基本面消息推动价格大幅上涨,CBOT玉米价格将继续逐步下降。不过,节后美国玉米出口需求强势复苏,预计强劲需求将持续到夏初。

由于巴西第二茬玉米作物将在三月中旬开始进入产量敏感期,市场将密切关注巴西的天气预报。目前,管理货币基金持有的净空头头寸跻身净空头头寸历史新高记录,这表明市场上存在大量空头。

美国继续保持全球饲料市场上的竞争优势,吸引进口需求不断上涨,并让美国成为可靠且实惠的冬春交付供应商。

预计市场价格将根据巴西safrinha(第二季)作物的产量表现重新调整,但该产量要到春季才能明确。尽管美国库存庞大,但远期供应风险依旧显著,而且由于乌克兰的物流问题和南美新供应延迟上市,美国将继续主导全球市场。

长远来看,玉米市场的公平价值将由南美产量决定,而这会对美国在春末夏初的出口优势产生重大影响。北半球作物产量将在全球供需平衡中发挥关键作用。

油籽复合物

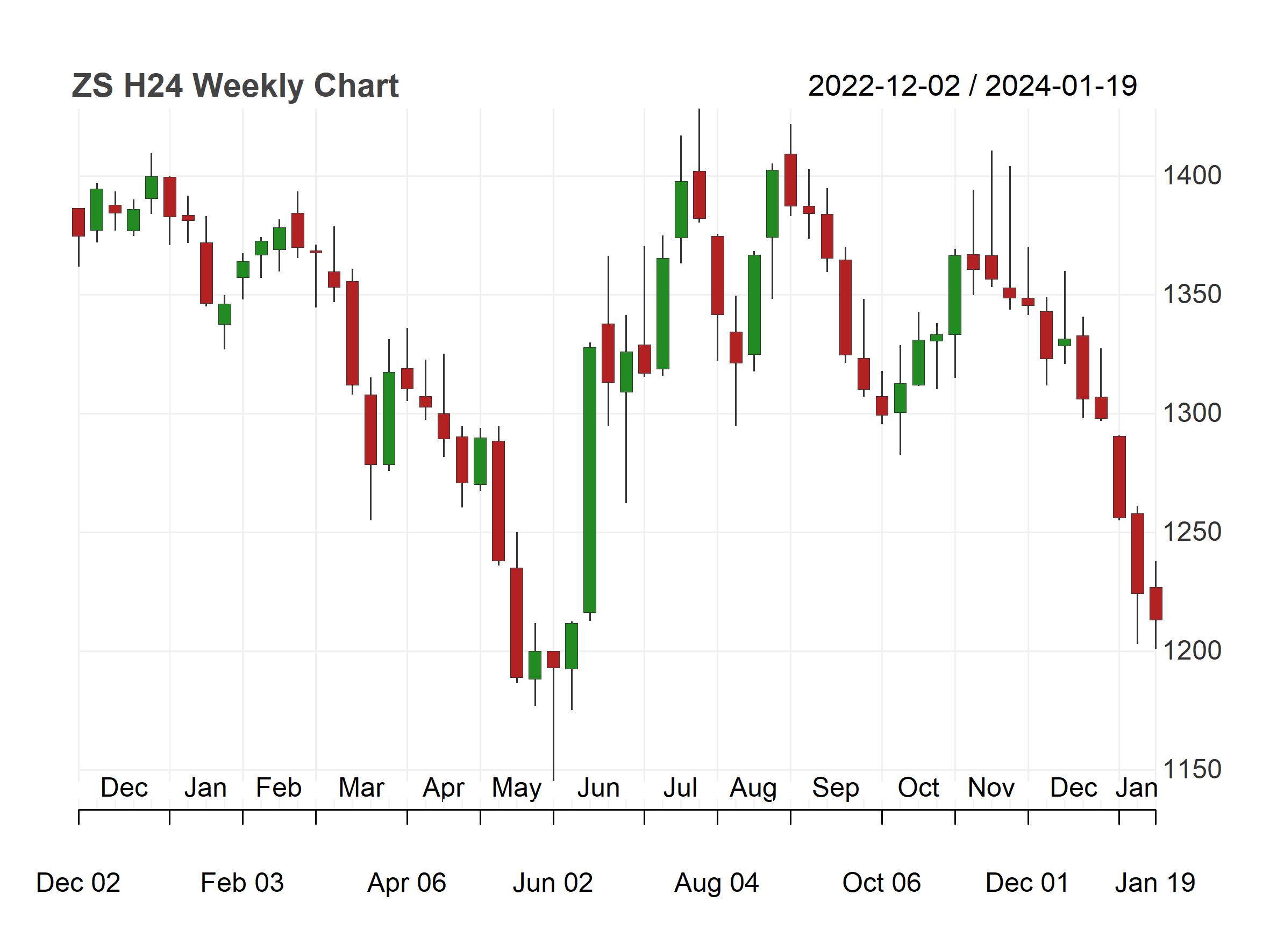

上周油籽市场主要呈上涨趋势,但

大豆期货小幅收低。美国国家油籽加工者协会(NOPA)发布的大豆压榨报告显示12月压榨率创下新高,累计压榨率比前年提高6%,这为上周初期的上涨提供了支持。

油籽市场主要关注巴西大豆收获报告和私人作物产量预测,这将显著影响未来几周的价格走向。巴西北部较低的土壤湿度水平仍旧令人担忧,需要每周定期降雨才能让产量保持趋势水平或高于平均水平。

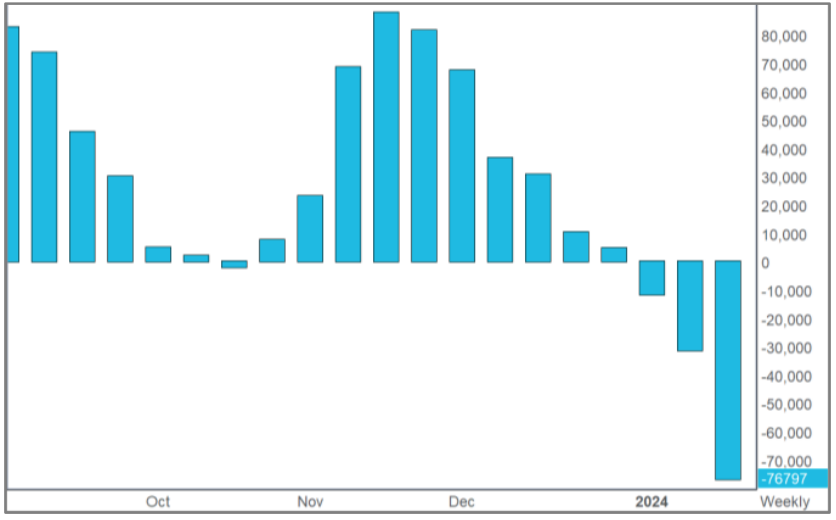

豆油管理货币基金净头寸(以合约为单位)

豆粕管理货币基金净头寸(以合约为单位)

交易者尤其关注南美洲1月到3月的天气状况,这将是市场长期走势的唯一决定因素。巴西早期大豆收获报告令人失望,几家民间预测机构已将巴西作物产量预估下调至1.5亿吨(MMT)以下。

基金继续保持净抛售趋势,这增加了价格的下行压力。

由于豆油的结构性需求将继续增长,我们继续建议持有有利可图的多头油股交易。

总之,CBOT农产品市场受到多种因素的影响,包括关键产区的天气状况,影响贸易路线的地区政治局势紧张以及管理货币基金持有的市场头寸。这些因素的相互作用将继续决定未来几周的价格走向。

免责声明和重要披露

本报告中的信息仅供参考,不应被视为任何特定投资的买入,卖出或其他交易的建议。本文件的目的仅在于协助您进行PRETB的讨论。请注意,本报告作者可能有多名,就此报告反映的观点,在过去12个月中可能有不同的观点,甚至可能相反。大量的观点正在随时产生,并立即变更。任何估值或基本假设都是基于作者的市场知识和经验。此外,本报告中的信息并未按照旨在促进投资研究独立性的法律要求进行准备。所提供的资料可能会发生变化,尽管我们认为依据的资讯可靠,但不保证其准确性或完整性。PRETB相信本报告中的信息已公开于公众网络。本材料并不旨在用作投资的一般指南或作为任何具体投资建议的来源。投资者就此简报提及的产品适用性问题,应咨询财务顾问和税务顾问。

本材料不构成对任何未授权此类邀约或招揽的司法管辖区内的任何人的邀约或招揽。拥有本文件的人员必须告知自己遵守此等限制。

本文件为保密的。未经PRETB Pte Ltd的明确书面同意,不得复制,分发或传播本文件,PRETB Pte Ltd保留所有权利。