作者 金联创

2021-01-22第一章 国际原油市场走势回顾

本周原油期货市场回顾

本周(1.14-1.20),国际原油期货价格涨跌不一,美布两油均价较上周有涨有跌。

周内,由于投资者对当前原油市场需求复苏前景仍然十分担忧,加之美国总统拜登也加强了封锁措施来控制新冠疫情,欧洲各国严格的封锁措施更是让原油的上涨空间仍受到限制。国际能源署下调了2021年全球原油需求预期,预计2021年全球石油日均需求增加550万桶,比上次报告预测下调了28万桶。此外,OPEC+对原油市场供需的平衡能力遭到考验,随着美国页岩油开发供应前景比较乐观,美国拟出售至多2000万桶战略石油储备令油价利空压力增加。

尽管沙特作出额外减产承诺对市场的利好提振影响的减弱,以及疫情对能源需求的威胁仍在,但投资者乐观预计全球各国政府采取的刺激政策将提振经济增长和石油需求。拜登继任美国总统仪式举行完毕,耶伦讲话支持拜登的大规模刺激计划。市场对政府刺激措施将提振全球经济增长与原油需求的乐观预期提振油价。

本周原油现货市场回顾

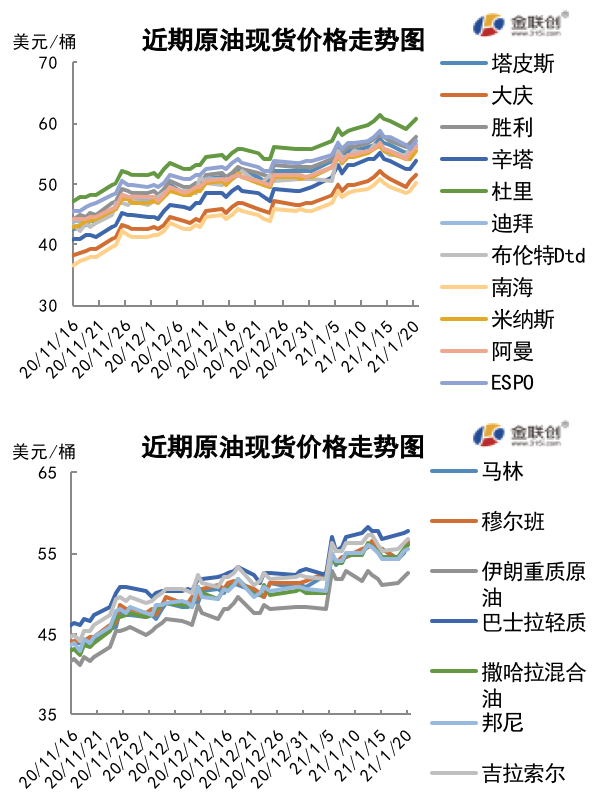

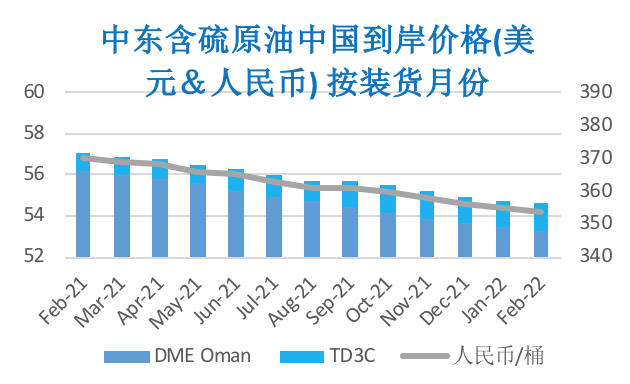

本周(1.14-1.20),中东基准原油现货估价上涨,跟随原油期货涨势。迪拜原油现货估价上涨至56.26美元/桶;阿曼原油现货估价上涨至56.31美元/桶。迪拜商品交易所(DME)3月阿曼原油期货的结算价上涨1.17美元,至56.23美元/桶。原油现货需求增强,因亚洲炼厂增加现货购买量。受中国买家需求支撑,俄罗斯的ESPO原油升水走高。Paramount Energy以同样的价格水平售出至少一船ESPO原油船货。该商家提供了四船3月下半月装ESPO原油船货。印度MRPC发布标书寻购100万桶3月16-25日交付的高硫原油船货,1月27日截标,报价于1月29日截止。中国荣盛发布标书寻购3月装原油船货,1月21日截标。不Gazprom Neft发布标书提供3月3-13日装ESPO原油船货,1月21日截标。12月份,印度信实工业公司的原油进口量环比增长大约21%,不过,同比下降大约5.3%。数据显示,12月份,印度信实工业公司没有购买来自委内瑞拉的原油。台湾中油1月20日也结束了寻购3月装高硫原油的标书。1月20日ONGC的3月28-4月3日装Sokol原油船货截标。

第二章 原油期货市场影响因素分析

供需因素

本周(1.14-1.20),国际原油市场供需面消息多空交织,供应面上,除OPEC+减产执行率下降令油价上涨空间受限外,美国能源部计划出售原油储备的消息也导致油价承压,需求面上,全球疫情持续加重,欧美各国封锁措施严格,投资者对全球燃料需求复苏的担忧再起。但是,拜登政府的继任令市场对经济刺激措施抱有乐观预期。

美国库存变化情况

1月18日为美国的公众假日,按照惯例,本周美国公布的石油库存数据推迟一天发布,美国能源信息署将于21日(周四)上午当地时间11点,即北京时间周五凌晨零点,发布上周美国原油和成品油库存以及需求、进出口数据。美国炼油厂开工率继续上升,上周美国原油库存下降,同期美国汽油库存和馏分油库存继续增长。但是由于美国原油进口量增加而出口量减少,美国原油库存增幅不及预期。美国能源信息署数据显示,截止1月8日当周,美国原油库存量4.82211亿桶,比前一周下降325万桶;美国汽油库存总量2.45476亿桶,比前一周增长440万桶;馏分油库存量为1.63205亿桶,比前一周增长479万桶。原油库存比去年同期高12.53%;比过去五年同期高8%;汽油库存比去年同期低5%;比过去五年同期高1%;馏份油库存比去年同期高10.9%,比过去五年同期高9%。美国商业石油库存总量下降942万桶。美国炼厂加工总量平均每天1465万桶,比前一周增加27.4万桶;炼油厂开工率82%,比前一周增长1.3个百分点。上周美国原油进口量平均每天623.9万桶,比前一周增长87.0万桶,成品油日均进口量178.7桶,比前一周增长25.4万桶。备受关注的美国俄克拉荷马州库欣地区原油库存5722.7万桶,减少197.5万桶。过去的一周,美国石油战略储备维持在6.38085亿桶。

基金持仓情况

投机商在纽约商品交易所轻质原油期货中持有的净多头增加1.75%。美国商品期货管理委员会最新统计,截止1月12日当周,纽约商品交易所原油期货中持仓量2234696手,比前一周增加65155手。大型投机商在纽约商品交易所原油期货中持有净多头527717手,比前一周增加9068手。其中持有多头692315手,比前一周增加8183手;持有空头164598手,比前一周减少885手。

截至1月12日当周,WTI原油期货除了空头仓位外,其余的仓位均有所增加,因此WTI的多空比上涨至4.21,环比上涨0.07或1.74%。当周,继OPEC+会议决定2、3月份逐步增加原油产量后,沙特又宣布将额外削减每日100万桶原油产量,相当于全球原油总产量的1%,令市场风险偏好情绪发生了明显的倾斜,由于市场对原油供应面看好,因此多头的力量明显增多。但是,今年以来OPEC+的减产执行率达到了自去年5月份以来的最低水平,这在一定程度上削减了市场利好情绪。加之全球冠状病毒病例持续激增,疫情对经济影响的不确定性也在增加,因此也加剧了市场对能源需求的担忧情绪,预计原油市场的上涨动力将会明显减弱。

第三章 原油期货市场走势预测

下周市场预测

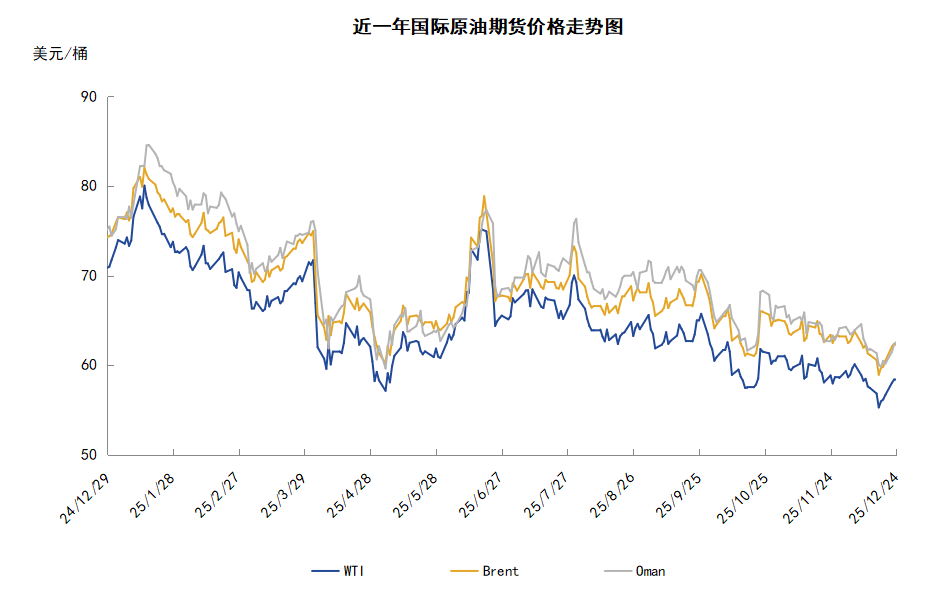

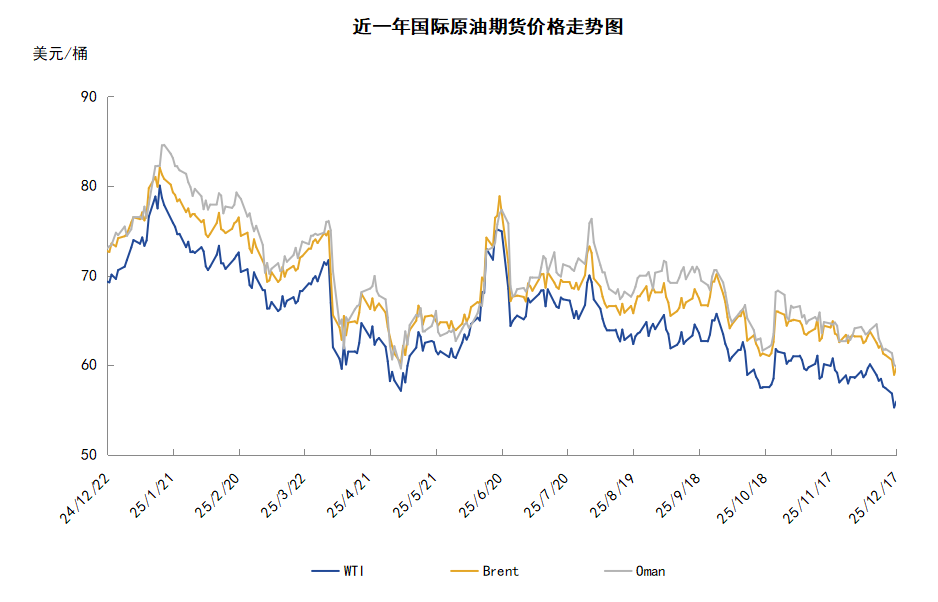

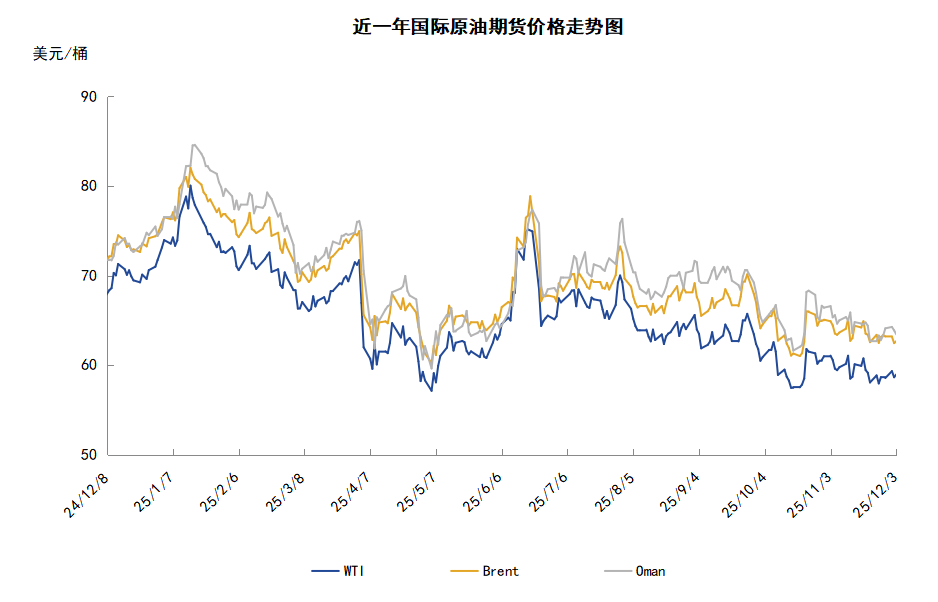

技术图上,NYMEX主力合约原油价格在当周(1.14-1.20)继续保持小幅上涨的节奏,波动范围为1.21个美元,主流运行区间为52.36-53.57美元/桶。当周提振油价的主要因素,一是拜登就任美国总统,美国联邦支出将会刺激经济增长的预期增强;二是中国的经济数据表现强劲;三是EIA月报上调了原油价格预期。当周打压油价的主要因素,一是IEA月报下调原油需求预测;二是全球新冠疫情形势日益严峻。截至20日,WTI报收53.24美元/桶,环比上涨0.33美元/桶或0.62%;截至20日当周,WTI的周均价为53.04美元/桶, 环比上涨0.45美元/桶或0.86%。从形态上来看,KDJ指标线在强势区胶着延伸,表明油价趋势不明;MACD指标线在中轴线附近向上延伸,红动能柱稳定,标志着油价略微抬头。

从投机面来看,投机商在纽约商品交易所轻质原油期货中持有的净多头增加1.75%。本周,美国方面,美国联邦储备委员会前主席、美国新一任财政部长被提名人耶伦在出席国会参议院金融委员会认证听证会时表示,美国政府必须采取进一步行动增加对经济的支持,以度过因疫情造成的衰退危机。此外,耶伦在听证会上还对税收和汇率等一系列话题发表证词陈述。耶伦19日表示,新冠肺炎疫情破坏广泛,如果联邦政府不采取进一步行动,美国经济将可能经历一场更加漫长而痛苦的衰退,并留下长期创伤。她强调现在利率处于历史低点,联邦政府采取行动支持经济是明智选择。

本周(1.14-1.20),20日,拜登在华盛顿国会山举行的就职典礼上正式宣誓就任美国第46任总统,哈里斯也正式宣誓就任美国副总统。拜登就任后签署了一系列行政命令,包括重新加入巴黎气候协定和世卫组织,同时市场对美国联邦支出将会刺激经济增长的乐观情绪有所增强。IEA月报下调原油需求预期,预计2021年全球石油日均需求增加550万桶,比上次报告预测下调了28万桶。EIA月报则上调了原油价格预期,预计2021年布伦特原油均价每桶52.75美元,比12月份报告预测上调了4.25美元;预计2021年WTI现货均价每桶49.75美元左右,比12月份报告预测上调了4美元。OPEC月报则维持2021年的供需年度预测不变,并且其正朝着消除全球庞大石油库存的目标稳步迈进。此外,中国的经济数据表现十分强劲,经初步核算,2020年全年国内生产总值比上年增长2.3%,全国规模以上工业增加值比上年增长2.8%。

金联创预计下周(1.21-1.27),拜登就任美国总统后,将会签署一系列行政命令,且有利于美国的经济回暖,这将对油价形成有效支撑,原油价格保持高位震荡。以WTI为例,预计下周的主流运行区间在52-55(均值53.5)美元/桶之间,环比上涨0.46美元/桶或0.87%。

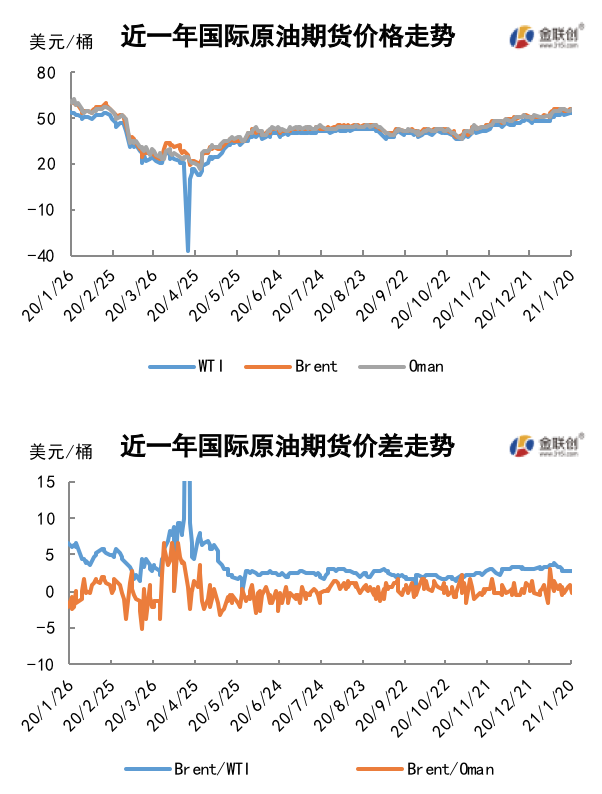

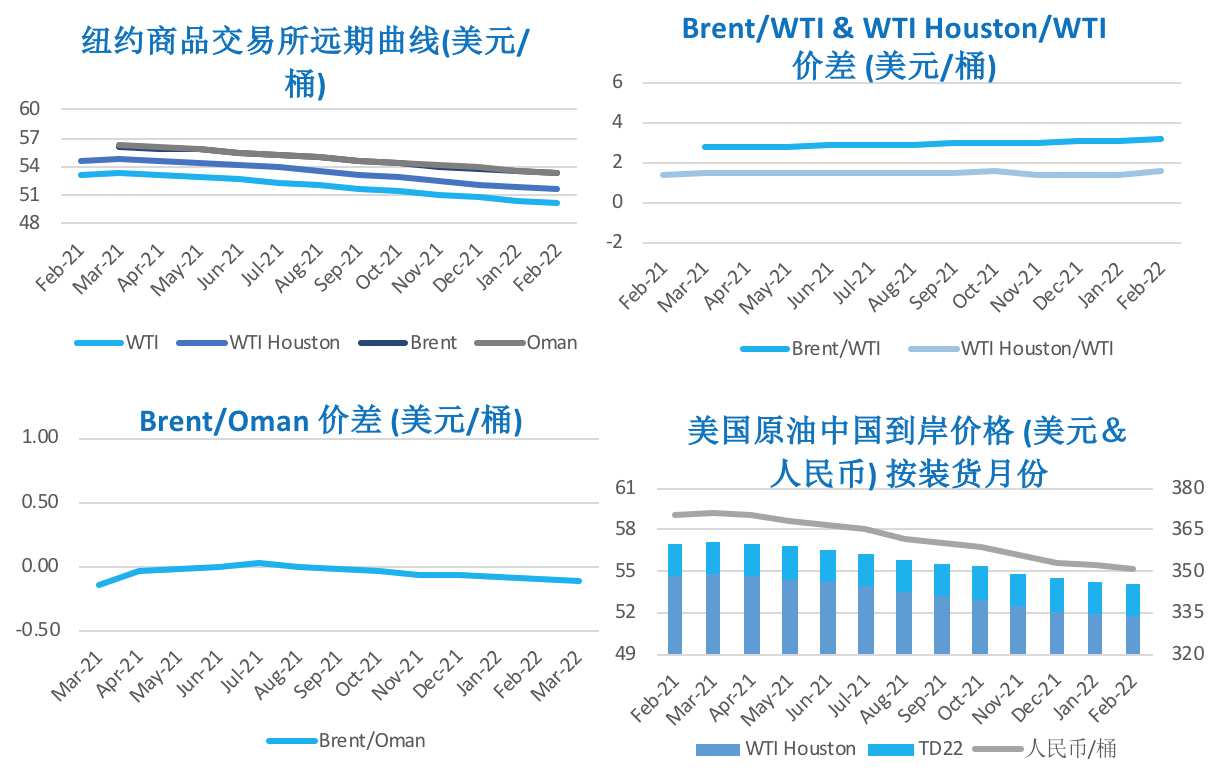

第四章 国际原油跨期套利交易策略

截至1月20日,Brent及WTI之间的价差为2.84美元/桶,与前一个交易日下跌0.08美元/桶。对拜登就任美国总统之后美国联邦支出将会刺激经济增长的乐观情绪增强,国际油价连续第二天上涨,然而严重的疫情仍然让交易商谨慎入市,油价涨幅受限。

从月差结构来看,WTI原油期货远期价格升水扩大,表明近期市场心态持续回暖;Brent原油期货远期价格升水扩大,表明近期市场的悲观情绪持续缓和。

免责声明

所有意见表达反映了作者的判断,可能会有所变更,且并不代表芝商所或其附属公司的观点。内容作为一般市场综述而提供,不应被视为投资建议。信息从据信为可靠的来源获取,但我们并不保证内容是准确或完整的。我们不保证提到的任何走势将会继续或预测将会发生。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。过往业绩并不预示将来结果。本内容不得被解释为是买卖或招揽买卖任何衍生品或参与任何特定交易策略的推荐或要约。如果在任何司法辖区发布或传播本内容会导致违反任何适用的法律法规,那么,本内容并不针对或意图向在该司法辖区的任何人发布或传播。

观看网上课程,认识期货和期权市场,掌握交易过程的每个阶段

查看期货教程了解独家资讯,获得活动邀请,及时接收新闻及预警

订阅芝商所报告