天然气风险管理概述:产品与基差

天然气风险管理概述

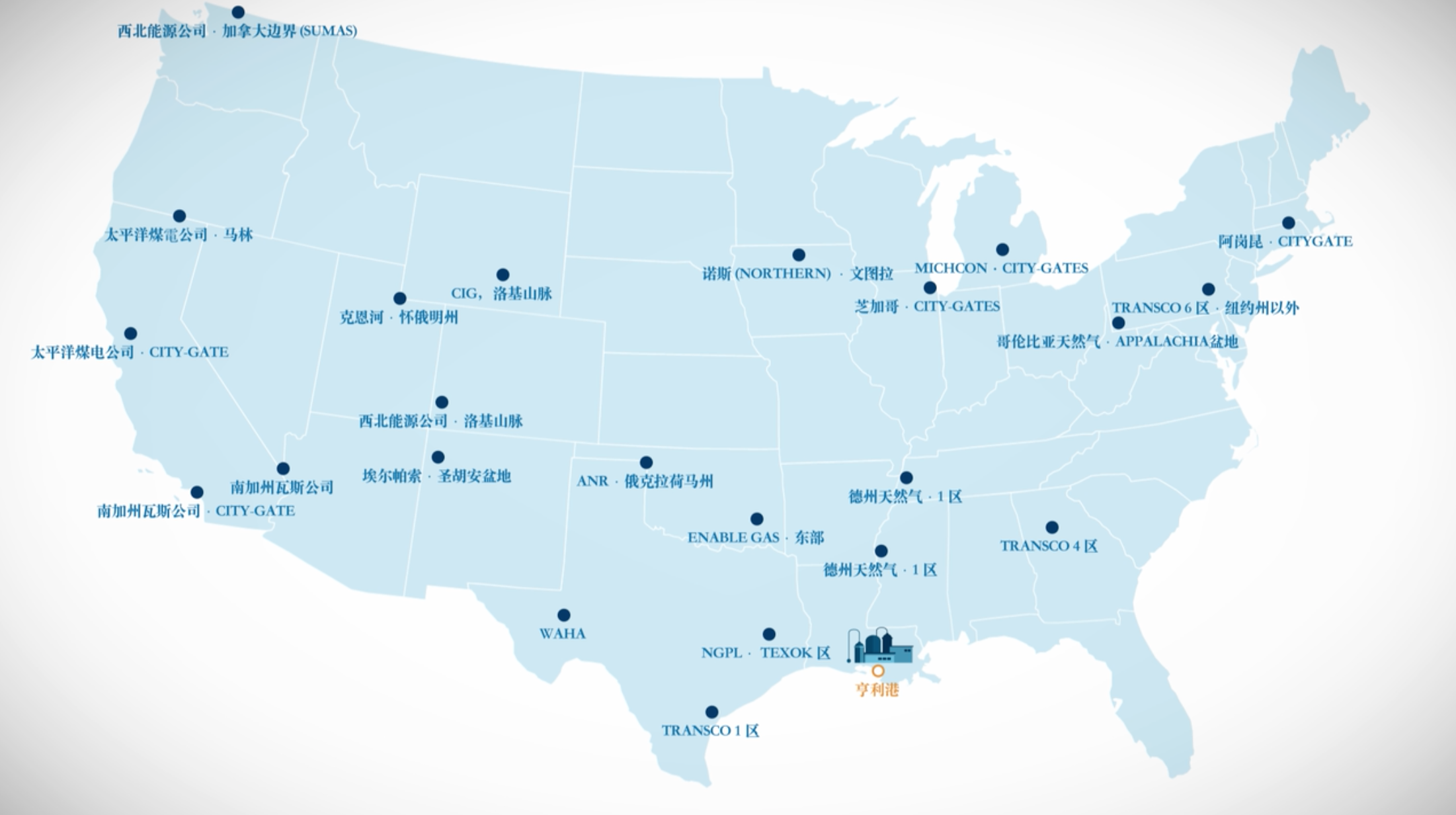

美国天然气按不同交易价格,按其于遍布全国的交付地而定。 两个交付地点之间的价格差称为基差。

在北美,亨利港是最具流动性的交付和交易中心。它通常是美国天然气基差的标准参考。

道明尼南点是位于宾夕法尼亚州西南部的交易中心,因当地产量较高,通常以相对亨利港的折扣价格交易。

Transco 6 区是指横贯大陆天然气管线,其末端位于纽约市6 区,為当地区域分销商提供服务。

由于纽约市对暖气的需求量很大,冬季的交易价格一般与亨利港存在溢价。

天然气生产商和用户可能在这些地方持有多头或空头头寸。

因为亨利港是基差的标准参考,并且是北美最具流动性的交易中心,交易者不仅需要使用亨利港期货产品管理其交易量风险,还需要应对基差地域风险。

基差示例

让我们以一家天然气生产商为例,他不仅需要管理他的产品价格风险,还要管理基差风险。

假设这家在马塞勒地区的天然气生产商,预计1月份产量为 500,000 MMBtu。

由于远离路易斯安那州的亨利港,因此马塞勒地区生产的天然气很可能相对存在折扣。

这家生产商有一条天然气管线连接到附近的道明尼南站,并希望在此进行定价。

为此,他首先向天然气销售商出售 500,000 MMBtu 的远期合约

来管理其在 OTC场外 市场上的实际交易量风险。合约价格将根据1月交付时的预期指数价格而定。交付点将是道明尼南站。

在这一刻,天然气生产商的风险已从实物商品风险,转变为多头指数价格风险。

期货合约

管理未知价格风险的一种方法,是使用期货合约。

一份亨利港期货合约相当于 10,000 MMBtu。假设生产商以每 MMBtu 2.845 的价格卖出 50 份亨利港一月份期货合约。

由于期货合约是针对在亨利港进行定价的产品,生产商仍然面临道明尼南站和亨利港之间的基差风险。

为了对冲基差风险,他随后卖出 200 份道明尼南站1月份基差期货合约。

每一份基差期货合约相当于 2,500 MMBtu。

假设生产商为每份1月份基差合同支付每 MMBtu 0.74,他即有效地将 500,000 MMBtu 一月份产品的价格锁定在 2.105。这是 2.845 – 0.74 所得出的期货价格。

到了一月份,远期实物合约的指数价格以每 MMBtu 2.104 交付。

在这个例子中,他有效地以高于市场每 MMBtu 0.001 的价格将其产品售出。这是市场参与者可以使用期货和基差期货合约来管理天然气市场价格风险的其中一种方法。

有关天然气合同的更多信息,请访问我们在 cmegroup.com/cn-s 上的天然气产品规格页面。

免责声明

助力世界进步:芝商所包含四个指定合约市场(DCM),即Chicago Mercantile Exchange Inc. (CME)、Chicago

Board of Trade, Inc. (CBOT)、New York Mercantile Exchange, Inc. (NYMEX)和Commodity Exchange,

Inc. (COMEX)。CME的清算部门是CME集团的衍生品清算机构 (DCO)。

交易所交易的衍生品和被清算的场外(OTC)衍生品具有亏损的风险,因此并不适于所有投资者。交易所交易和场外衍生品为杠杆投资,由于只需要有某合约市值一定百分比的资金就可进行交易,所以损失可能会超出最初存入的金额。本资料(在任何适用法规的含义范围内)均不构成招募说明书或公开发行证券,也不构成任何买入、卖出、或持有任何金融产品或金融服务的建议。

本资料中所含信息由芝商所仅为一般介绍性用途而编制,并非旨在提供建议、亦不应解释为建议。虽然芝商所已尽最大努力确保本资料中的信息在截至资料发布之时的准确性,但对于任何错误或遗漏概不承担责任,亦不会对本资料进行更新。任何表达的研究观点仅代表作者个人的观点,并不代表芝商所或其附属机构的观点。另外,本资料中的所有示例和信息仅作说明之用,不应视为投资建议或实际市场经验的成果。

与规则及合约规格相关的所有事项以CME、CBOT、NYMEX和COMEX正式规则手册为准。在任何情况下(包括与合约规格有关的事项)均应查阅现行规则。

在新加坡,根据《证券与期货法案》(SFA)第289章,CME、CBOT、NYMEX和COMEX均作为被认可的市场运营商受到监管,且CME作为认可的清算机构受到监管。除此以外,芝商所的任何实体均未获准在《证券与期货法案》下从事受监管的活动,亦未获准根据《财务顾问法》第110章提供财务咨询服务。

芝商所任何实体在印度、韩国、马来西亚、新西兰、中华人民共和国、菲律宾、台湾、泰国、越南以及其他任何芝商所未获得经营许可或经营会违反当地法律法规的司法辖区,均未进行注册,也未获得许可或声称提供任何种类的金融服务。在上述司法辖区,本资料未经任何监管机构审阅或批准,使用者应承担获取本资料的责任。

CME Group、地球标志、CME、Globex、E-Mini、CME Direct、CME DataMine和Chicago Mercantile

Exchange是Chicago Mercantile Exchange Inc. 的注册商标。 CBOT和Chicago Board of Trade是Board of

Trade of the City of Chicago, Inc.的注册商标。NYMEX和ClearPort是New York Mercantile Exchange,

Inc.的注册商标。COMEX是Commodity Exchange, Inc.的注册商标。

©2024年CME Group Inc.版权所有,保留所有权利。

通讯地址: 20 South Wacker Drive, Chicago, Illinois 60606