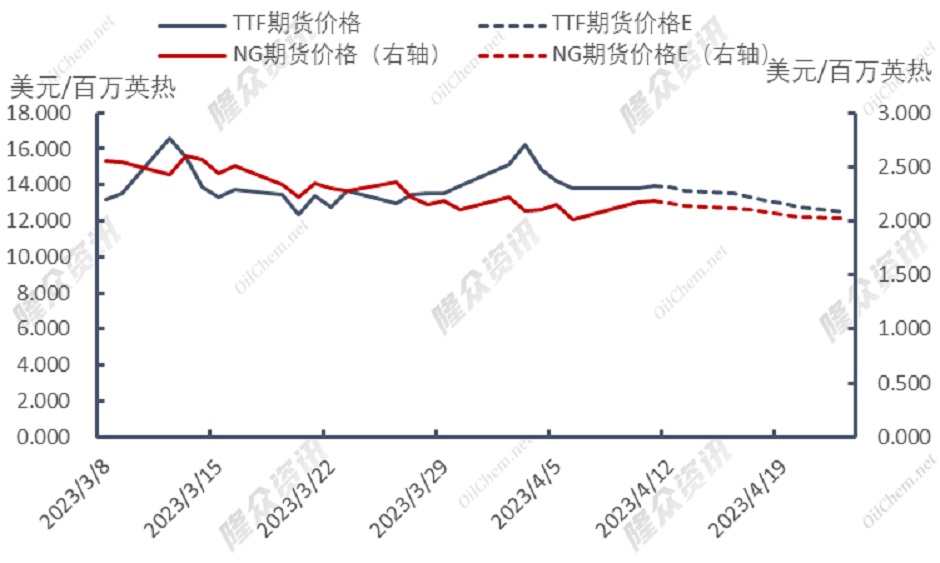

欧洲地区,法国罢工仍旧持续,但上游资源供应保持充足,下游需求持续疲软,市场库存由跌转涨,天然气市场形成供大于求局面,市场储备逐渐增加,带动TTF期货价格下降。

美国气温有所升高,国内温度仍旧保持适宜,下游需求仍旧疲软,对外出口保持稳定,美国亨利港期货(NG)价格维持低位震荡。

重点数据趋势

· 市场需求不佳,价格下降。

· LNG工厂原料气供应充裕,产量继续提升。

· 接收站让利刺激槽批量增加。

1. 国际天然气市场周度综述

a)市场概况

截至4月11日,美国亨利港天然气(NG)期货价格为2.186美元/百万英热,环比上周期(04.05)上涨0.08美元/百万英热,涨幅为3.8%;荷兰天然气(TTF)期货价格为13.957美元/百万英热,环比上周期(04.05)下降0.919美元/百万英热,跌幅为6.18%。

美国方面,美国亨利港(NG)期货价格有所反弹,根据美国国家气象局观测,当前美国国内气温持续上升,气温仍旧维持舒适温度;出口方面,市场出口供应小幅上升,但整体变化不大,欧洲地区与东北亚地区天然气需求仍旧保持疲软。

技术面来看,美国亨利港期货(NG)处于反弹阶段,美国亨利港期货(NG)价格仍旧维持2美元/百万英热附近,日内J线已逼近高点,但MACD金叉刚刚形成,美国亨利港期货(NG)价格上行。

欧洲方面,欧洲市场库存有所增加,根据欧洲天然气基础设施协会数据显示,截至4月10日,欧洲整体库存为629Twh,库容占有率55.83%,环比上日上涨0.21%;市场库存有所增加,法国罢工持续,目前暂无恢复正常消息,但欧洲天然气供应保持充足,下游需求保持疲软,贸易流动性较低,带动TTF价格走低。

截至4月11日,美国亨利港天然气(HH)预计现货价格为2.03美元/百万英热,环比(04.05)下跌0.1美元/百万英热,跌幅为4.69%。加拿大天然气(AECO)现货价格为1.827美元/百万英热,环比(04.05)下降0.211美元/百万英热,跌幅为10.34%。

美国亨利港天然气(HH)预计现货价格保持稳定,目前美国国内天然气整体处于供大于求状态,市场价格有所上涨,但暂无利多支撑,预计美国亨利港天然气(HH)预计现货价格将震荡调整。

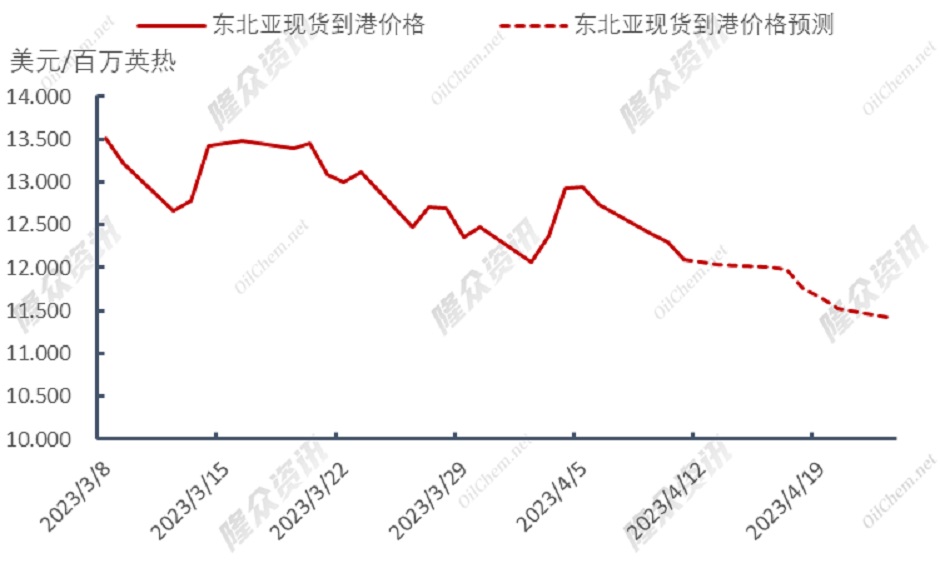

截至4月11日,东北亚现货到港中国(DES)价格为12.094美元/百万英热,环比(04.05)下跌0.83美元/百万英热,跌幅为6.42%;TTF现货价格为14.115美元/百万英热,环比(04.05)下跌0.995美元/百万英热,跌幅为6.59%。

主流消费地现货价格呈下降趋势,目前欧洲库存有所增加,市场供大于求,带动国际现货价格下降。

图表1 国际天然气市场价格

单位:美元/百万英热

b)库存

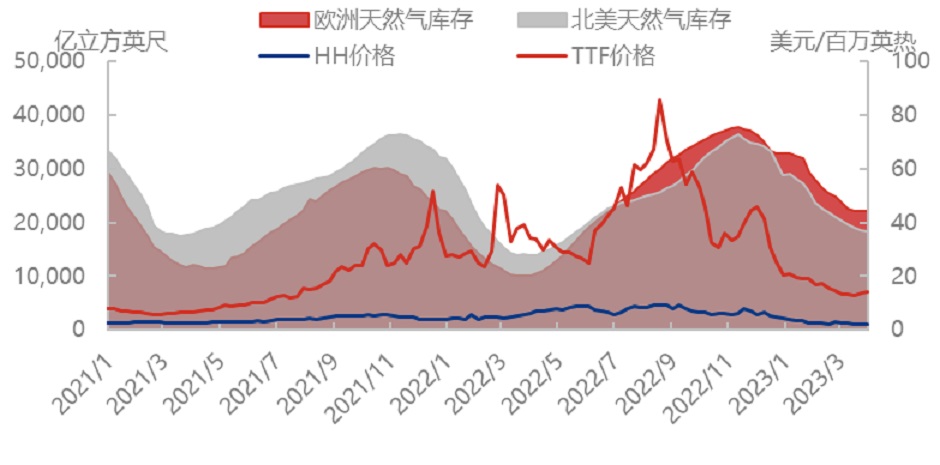

截至03月31日当周,根据美国能源署报告显示,美国天然气库存量为18,300亿立方英尺,环比减少230亿立方英尺,跌幅1.24%;库存量比去年同期高4,430立方英尺,涨幅31.9%;比五年均值高2,980亿立方英尺,涨幅19.5%。

截至03月31日当周,根据欧洲天然气基础设施协会数据显示,欧洲天然气库存量为22,088.76亿立方英尺,环比减少62.56亿立方英尺,跌幅0.28%;库存量比去年同期高11,911.85亿立方英尺,涨幅117.05%。

随着东北亚地区进口需求减弱,美国库存下降速度放缓。欧洲地区受法国大规模罢工运动影响,接收站再气化能力减弱,上游供应减少,库存再吃呈现下跌趋势。

图表2 国际天然气库存趋势

c)液态进出口

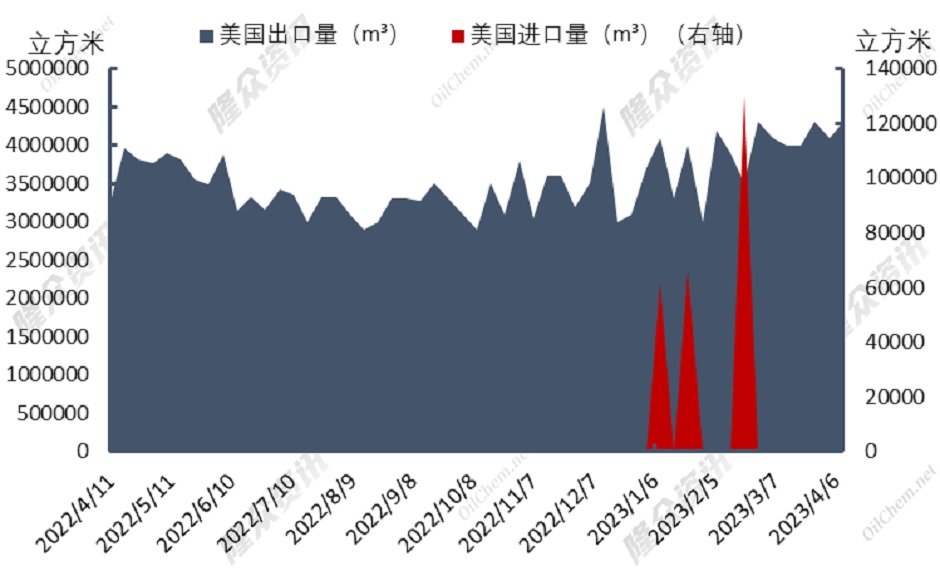

本周期(04.10-04.16)美国预计进口量为0m³;美国预计出口量为4300000m³,环比上周期实际出口量4100000m³增加4.88%。

目的地市场整体需求保持稳定,美国LNG出口保持稳定。

图表3 主要消费地液态进出口情况

2. 中国LNG市场周度综述

a)市场概况

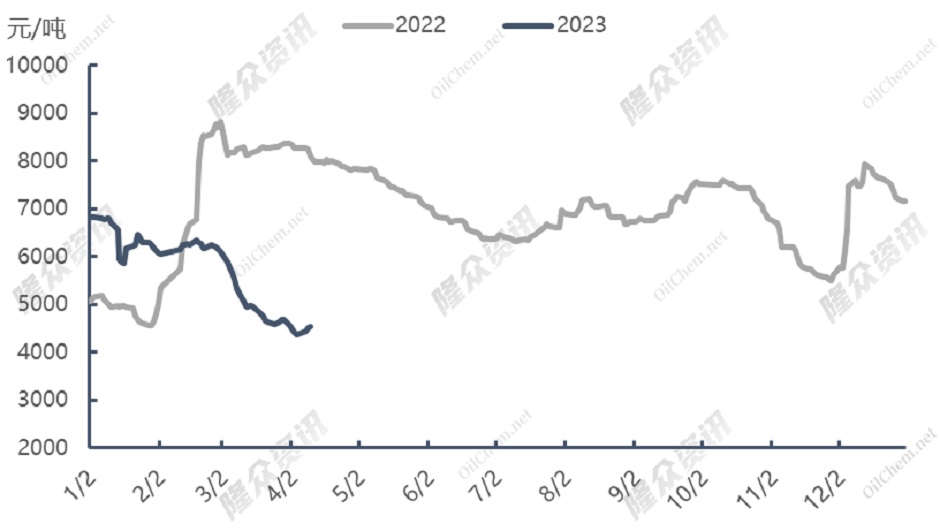

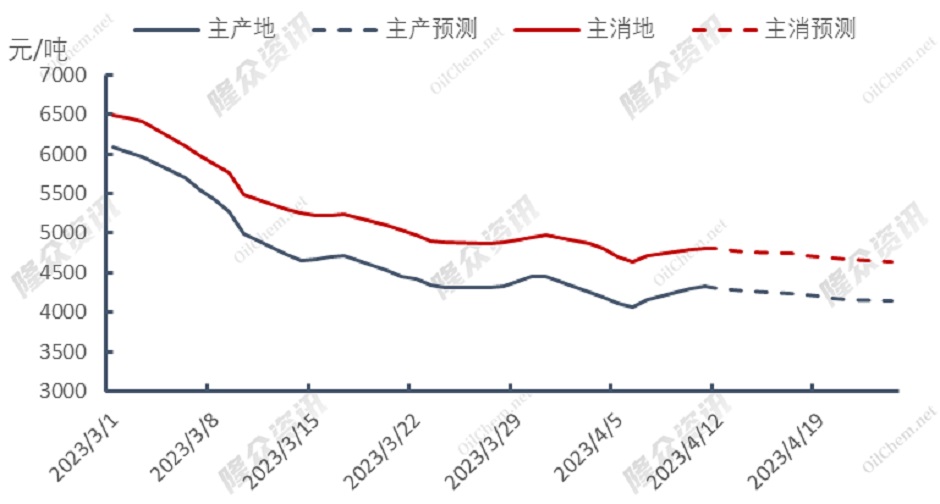

截至4月12日,LNG接收站价格报4987元/吨,较上周下降1.81%,同比下降42.77%;主产地价格报4321元/吨,较上周上涨4.96%,同比下降38.9%。

主产地与接收站价差有所缩减,近期各地补库需求有所增加,低价国产资源价格有所上涨,接收站纷纷降价销货。

截至4月12日,LNG全国接货平均价格报4808元/吨,较上周上涨2.43%,同比下降38.97%。消费地价格有所上涨,由于各地补库需求增加,带动下游需求增加,贸易流动增加,接货价格上涨。

截至4月11日,当日国内LNG工厂总库存量28.13万吨,环比上期下降7.74%。由于下游需求较为旺盛,上游销货增加,且检修工厂增多,LNG工厂库存有所减少。

图表4 国内LNG价格走势图

b)供给

本周(04.05-04.11)国内228家LNG工厂开工率调研数据显示,实际产量64957万方,本周三开工率58.3%,环比上周减少2.2个百分点。本周三有效产能开工率61.52%,环比上周减少2.31个百分点。新增停机检修工厂数量为5,产能共计440万方/日;新增复产工厂数量为0,产能共计0万方/日。(备注:停产2年以上定义为闲置产能;有效产能是指剔除闲置产能之后的LNG产能。国内LNG总产能15535万方/日,长期停产28家,闲置产能729万方/日,有效产能14806万方/日。)

海液方面,本周期国内13座接收站共接收LNG运输船20艘,接船数量较上周增加7艘,到港量129.92万吨,环比上周84.82万吨上涨53.17%。本周期主要进口来源国为卡塔尔、澳大利亚、马来西亚,到港量分别为40.15万吨、29.42万吨、10.78万吨。分接收站来看,中海油大鹏接船3艘,中石油如东、中石化天津、中石化董家口各接船2艘,其余接收站各接船1艘。

c)需求

本周(04.05-04.11)国内LNG总需求为66.8万吨,较上周(03.29-04.04)增加0.75万吨,涨幅为1.14%。国内工厂出货总量为44.8万吨,较上周(03.29-04.04)增加2.51万吨,涨幅为5.94%。市场需求不断增加,带动低价资源出货量增加。

海液方面,国内接收站槽批出货总量为10477车,较上周(03.29-04.04)11312车下跌7.38%,接收站整体价格较高,出货受阻,槽批出货有所下降。

3. 中国LNG市场分行业概况

a)工厂加工利润

4月中旬中石油西部公司直供工厂气源竞拍结束,成交价格为2.25-2.33元/方,折合成本4050-4170元/吨。工厂成本整体保持稳定,下游需求增加带动上游出货价格有所上涨,工厂理论利润有所增加。

图表5 西北工厂理论生产利润走势(以内蒙为例)

b)加气站零售利润

截至4月12日,国内LNG气站平均利润为0.478元/公斤,较上周下跌0.017元/公斤。

图表6 国内采样LNG加气站零售利润统计

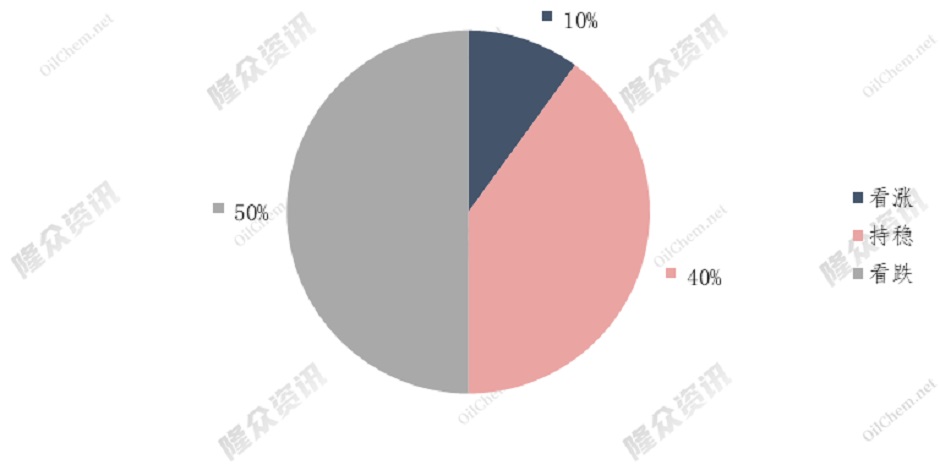

4. 市场心态调研

国内主流观点1:涨价后下游接货情绪不佳,市场供应比较充足,后市价格或将稳中有降。

国内主流观点2:本周部分城燃补库支撑市场,但预计大范围补库的情况有限,对需求难以产生长久支撑。

国际主流观点:各地价格已降至低位,预计价格将震荡调整。

图表7 LNG行业下周心态调研

5. 下周价格预测

a)国内价格预测

国内价格将呈下降趋势,由于上游低价出货资源不断上涨,终端接货持观望态度,涨势难以为继,预计未来市场价格将有所下降。

图表8 下周国内LNG价格预测

b)国际价格预测

东北亚地区市场价格将呈下降趋势,目前东北亚地区现货交易疲软,各地天然气供应充足,明无明显需求增加,预计东北亚现货价格将呈下降趋势。

图表9 下周东北亚现货LNG价格预测

TTF期货价格将呈下降趋势。当前欧洲市场天然气库存呈上涨趋势,天然气市场总体呈供大于求的局面,预计TTF期货价格将有所下降。

美国天然气期货价(NG)格将呈震荡趋势,美国目前暂无明显利好支撑,国内外供应较为充足,对外LNG出口供应稳定,预计未来NG期货价格将震荡调整。

图表10 下周国际期货LNG价格预测

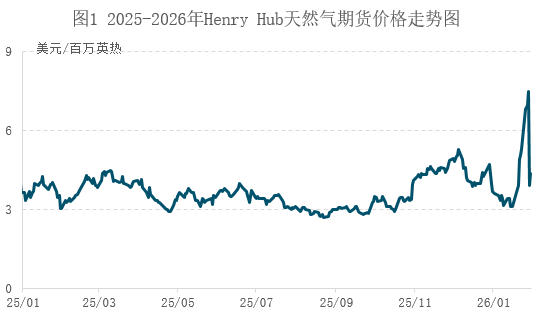

为了把控价格波动风险,可参与天然气期货市场。但目前国内暂无天然气期货,放眼国际市场,上文提过的亨利港天然气期货(合约代码:NG)是全球领先的衍生品市場

芝商所旗下的天然气期货合约,与国际天然气市场具有紧密的联系,能够反映美国天然气市场的价格情况,也是全球天然气市场定价基准之一。目前亨利港天然气期货合约是全球交易量最高的天然气期货合约之一,流动性充裕,日均交易量超过43万份,市场参与者建仓或平仓都十分便利,而且有助于增强该合约的价格发现功能。了解更多,请访问芝商所亨利港天然气期货合约专页(https://www.cmegroup.cn/henryhub/),或关注芝商所微信公众号(ID:cmegroup)。更紧贴市场行情,请前往芝商所网站https://go.cmegroup.com/l/502091/2018-09-19/4r494l,免费订阅

天然气市场周报,每周四准时获取最新资讯。

声明

本报告仅供山东隆众信息技术有限公司(隆众资讯)的客户使用,未经隆众资讯授权许可,严禁任何形式的转载、翻版、复制或传播。如引用、刊发,须注明出处为隆众资讯,且不得对本报告进行任何有悖原意的引用及修改。

本报告所载信息为隆众资讯认为可信的公开信息或合法获取的调研资料,隆众资讯力求但不保证所载信息的准确性和完整性。本报告中的内容仅供客户参考,不构成任何投资、法律、会计或税务的最终操作建议,任何人根据本报告作出的任何投资决策与隆众资讯及本报告作者无关。

若对本报告有疑议,请致信pengt oilchem.net邮箱,我们将及时反馈处理。