作者 对冲研投

2020-04-08一、上周COMEX铜市场回顾

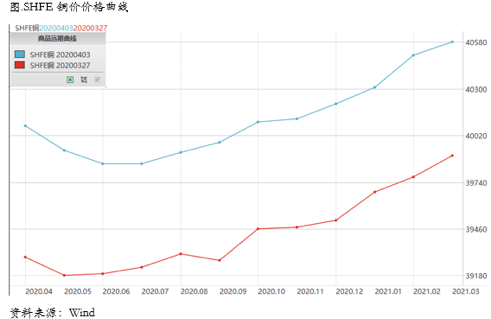

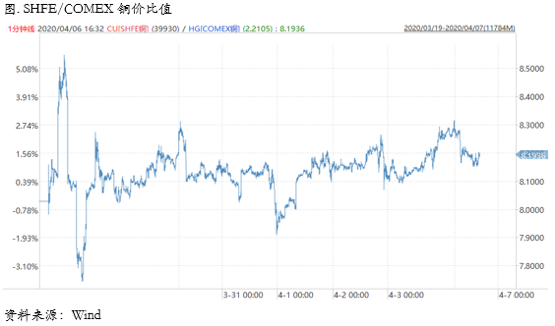

上周COMEX铜价格曲线较此前向上位移,价格曲线的形态略有变化,近端仍然是back结构,但back结构环比更为陡峭,我们认为这与上周近月合约的交割换月有关。再往后看,COMEX目前整体库存连续累积,已经回升至将近3.4万吨左右。当然从绝对数量上看这仍然属于历史低位水平,价格曲线近端的back结构也体现了低库存下需求较为景气所可能出现的特征,但考虑到受疫情的影响,美国的经济活动可能在后期出现明显的停滞,可能出现从第三产业向第二产业波及的情况,因此近端back能否得以保持,这值得考量和观察。对于远端contango的重新出现,我们认为这是由于信心的重建,主要源自油价的暂时企稳、美联储政策的密集出台缓解了海外流动性紧张、疫情被逐步接受,以及海外部分主要矿山供应受到扰动。我们认为疫情对美国以及海外铜消费的影响还没有完全体现,后期不排除comex库存出现累库,目前近端的back已经比较陡峭,可以考虑尝试介入反套。

四、宏观、供需和持仓,铜市场影响因素深度分析

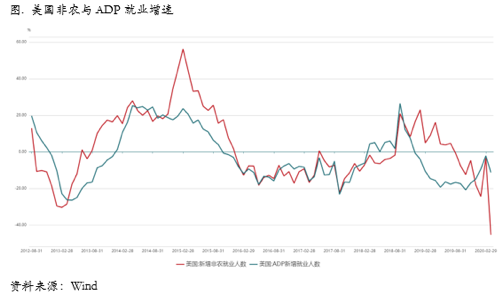

首先来看美国的就业情况。根据4月2日美国劳工部公布初请失业金人数和续请失业金人数,初请失业金人数达664.8万,是前值328.3万的2倍,也远高于预测值350万,续请失业金人数302.9万,高于前值178.4万,低于预测值488.2万。初请失业金人数在上周打破了历史纪录之后继续成倍增长,这与我们之前的预测相符,其失业数据不可谓不惊心动魄。另外,美国季调后非农就业人数3月下降70.1万,预测值为下降10万,前值即2月份数据为增加27.5万,这是自2010年9月以来非农部门就业岗位首次减少。美国ADP就业人数3月也出现下降,下降2.7万,预测值为下降15万,前值为增加18.3万。3月份,美国失业率为4.4%,高于预测值3.8%,比前一个月上升0.9个百分点,创1975年1月以来美国失业率最大单月增幅。美国时薪年率3.1%,高于预测值和前值3.0%,美国劳动参与率62.7%,低于预测值63.3%和前值63.4%。值得注意的是,这次调查是在3月中旬之前完成的,而美国许多商业活动是在3月后半个月才因疫情停止,因此这次调查还不能够全面反映疫情对美国就业市场的影响。我们认为:(1)美国的失业数据目前还没有触底,未来仍有很大可能继续恶化,预计疫情的影响将最大程度地展现在二季度的数据中;(2)飙升的失业人数迅速加大了各州的失业保险负荷,目前已经有22个州的失业保险信托基金低于政策指示的最低偿付能力标准,在各州可能面临医疗资源短缺问题的同时,失业救济金也给各州和联邦政府提出了同样严峻的挑战;(3)控制疫情的蔓延仍应当是美国目前最首要的任务,同时需要进一步出台政策保护企业和低收入人群以尽可能降低失业和失业带来的影响。

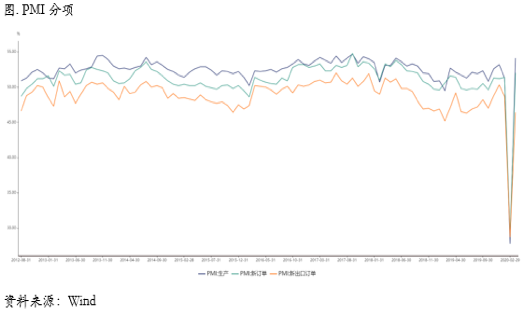

宏观国内方面,上周有两个重要事件,一是国内PMI数据大超预期,另一个是央行的定向降准措施。PMI方面,制造业PMI为52,预期42.5,前值35.7,非制造业PMI为52.3,前值29.6。我们认为3月PMI的恢复一方面有基数问题,因为PMI是一个环比指标,而2月国内PMI受到疫情影响回落至低位,因此3月读数可能会有所偏高;其次,由于疫情导致国内复工拖累,不少此前的订单都积压在3月完成,提高了3月的相应分项指标;再次,海外疫情发酵对国内出口的影响可能要在4月才有所体现。因此,3月的PMI并不能表征国内经济已经企稳向好,后续仍面临较大考验。

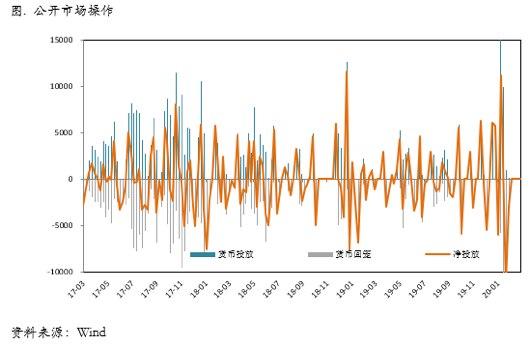

降准方面,3月降后4月又降,政策力度不断加强。4月3日央行公布的定向降准操作整体符合市场预期,这样判断原因有四:第一、3月31日的国常会以及4月3日早间的央行领导发言均表述了近期将要进行定向降准的预期。第二、除货币政策之外,财政方面第三批专项债将要提前发行、特别国债重出江湖以及赤字率适当提升等措施接连推出,随着一系列财政政策不断落地,需要货币政策持续宽松给与财政政策腾挪的空间。第三、从目前的经济数据来看,受疫情影响一季度经济下行压力较大,预计一季度实际GDP有可能跌至-7.5%的水平,因此二季度经济能否回升对于全年保就业、保小康的目标达成极为重要,也因此货币政策要持续宽松以对冲疫情带来的影响。第四、从资金面角度来说,4月是缴税大月,此时降准也有对冲大月税期,呵护资金面的目的。

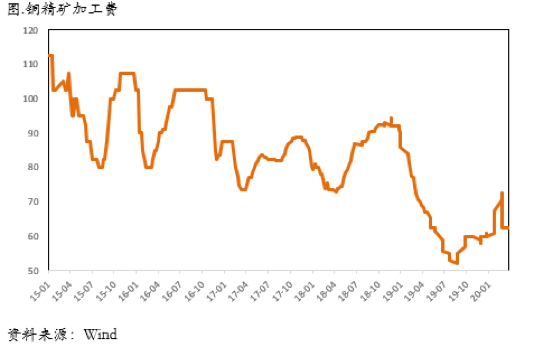

从微观层面上看,铜精矿方面,进口铜精矿标准干净矿TC 62.5美元/吨,较上周保持不变,上周铜精矿现货市场报盘少,成交少。海外矿山发货运输受阻,中国买家拿货困难,现货市场极其不活跃。海外矿山的干扰率继续提高,更多的海外矿山陆续开限产运行。墨西哥宣布进入全国紧急状态,自3月30日开始,为期30天,矿山暂停运营。秘鲁紧急状态延长13天至4月12日,Cerro Verde铜矿于3月16日暂时转为维保状态。在政府严格管控下,秘鲁矿企已被迫放缓或暂停运营。

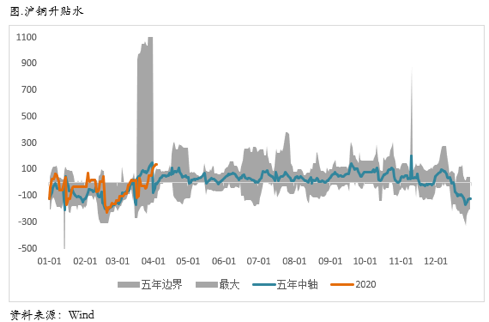

精炼铜方面,华东市场挺价情绪明显,但市场交投并未明显受限,整体成交表现尚可。本周报价好铜升水90-140元/吨,平水铜升水80-130元/吨,湿法铜升水30-90元/吨。周内下游接货表现不错,有部分节前备货情绪体现;加之部分贸易商有票据套利、市场“降税”预期炒作以及对海外疫情担忧引发的进口铜下降等因素影响,市场升水整体有所上升。华南市场交投表现不错,市场报价整体变化较小,下游企业拿货情绪不错,市场库存延续去库表现。周内,大户挺价情绪十分强烈,但高价位阻碍成交;周内市场多需求压价交易,但压价表现不理想。

冶炼厂方面,3月中国铜下游消费恢复相对较快,且市场硫酸胀库问题已经缓解,因此3月中国铜冶炼企业基本没有减产和检修计划,产量输出增长明显;据我的有色网52家铜冶炼样本企业统计,3月中国电解铜产量73.98万吨,同比下降0.6%;环比增长12.2%;随着全球疫情的扩散,部分国家开始关闭港口甚至封闭国门,境外铜精矿运输困难,铜冶炼企业开始出现原料紧张局面,因此预计4月中国电解铜产量环比出现下降趋势,据我的有色网统计,4月中国电解铜产量预计71.5万吨,同比增长3.5%,环比下降3.4%。

上周精废价差没有进一步收敛,主要因为一方面铜价有所反弹,从波动率上幅度更大,另一方面国内废铜供应有所恢复,但即便如此,精废价差仍然处于低位,精铜对废铜的替代性依然较高。

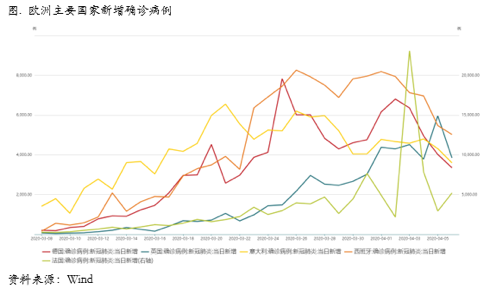

总的来看,目前市场情绪发生了变化。海外在消化了此前的流动性危机之后,近期疫情也在逐步开始控制,市场明显对利空的消息反映更加迟钝而对利多的消息反映更加敏感,这是市场从risk-off向risk-on过渡的明显特征。在这种背景下,结合原油可能达成减产协议、国内消费持续修复、资源国生产运输面临扰动等因素,铜价短期向上的概率偏大,但是从中期来看疫情对经济的深层次影响可能还未体现,因此反弹的高度可能有限。

免责声明

所有意见表达反映了作者的判断,可能会有所变更,且并不代表芝商所或其附属公司的观点。内容作为一般市场综述而提供,不应被视为投资建议。信息从据信为可靠的来源获取,但我们并不保证内容是准确或完整的。我们不保证提到的任何走势将会继续或预测将会发生。交易期货合约和商品期权涉及重大损失风险,因而并不适合所有投资者。投资者应结合自己的财务状况认真考虑该等投资的固有风险。过往业绩并不预示将来结果。本内容不得被解释为是买卖或招揽买卖任何衍生品或参与任何特定交易策略的推荐或要约。如果在任何司法辖区发布或传播本内容会导致违反任何适用的法律法规,那么,本内容并不针对或意图向在该司法辖区的任何人发布或传播。

观看网上课程,认识期货和期权市场,掌握交易过程的每个阶段

查看期货教程了解独家资讯,获得活动邀请,及时接收新闻及预警

订阅芝商所报告